Облигации с дисконтом что это

Дисконт или премия при покупке облигаций

Дисконт, или премия, при покупке облигации – это разница между номинальной ценой облигации и стоимостью ее покупки. Если бумага продается дешевле номинала, то говорят, что она продается с дисконтом, а если дороже – то с премией.

Каждая облигация в обязательном порядке имеет свою номинальную стоимость, то есть ту сумму, которую эмитент должен заплатить инвестору при погашении. При этом рыночная стоимость ценной бумаги отличается от номинальной, прежде всего потому, что размер купона определяется при выпуске ценной бумаги, а ставки кредитования меняются постоянно. Кроме того, могут меняться и рыночная ситуация заемщика, уровень доверия к нему. Компенсировать эти изменения помогает рост или снижение цены облигации.

Например, компания выпустила облигации с доходностью в 10%. Но на рынке произошли изменения. Предположим, что нормальная ставка приблизилась к 7% годовых. Инвестором выгодно покупать эту ценную бумагу, спрос на нее велик. И тогда рынок переоценивает облигацию, ее цена вырастает на разницу между купонным процентом и рыночным, то есть 10-7=3%. Скорее всего, такая облигация будет продаваться с премией 3% от номинальной стоимости.

Справедливо и обратное. Допустим, облигация выпущена с купоном всего 3%, то есть с процентным платежом заведомо ниже рыночного – под такой доход инвесторам будет неинтересно вкладывать деньги. И тогда облигация будет продаваться дешевле номинала, то есть с дисконтом. Размер этого дисконта будет таким, чтобы доход от инвестирования в ценные бумаги данного эмитента оказался на уровне прибыли от вложений в аналогичные альтернативные активы.

Более того, выпускаются облигации вообще без купонных выплат, так называемые бескупонные. В этом случае весь доход инвестора состоит из дисконта. Для того чтобы рассчитать общую доходность такой облигации, необходимо разделить дисконт на номинал, не забыв при этом сделать поправку на срок до погашения облигации, чтобы получить процент в годовом исчислении.

Подробнее ознакомиться с облигациями вы можете здесь.

Рассчитываем доходность облигаций с дисконтом и премией

В последнее время интерес к покупке облигаций растет среди населения, поскольку доход от них может быть выше, чем от вкладов по депозиту. О разновидностях доходности ценных долговых бумаг, а также о том, как определить прибыль от приобретённых активов с премией или дисконтом, рассказано в статье.

Виды доходности облигаций

Для оценки прибыльности долговых бумаг используют показатель, определяющий доход от облигаций в годовых процентах (так называемый купонный), который будет получать владелец актива. Это и есть доходность. А разница, полученная от продажи облигаций, приобретенных ранее по более низкой цене, называется дисконтной доходностью. Теперь об этом подробнее.

Дисконтная

Дисконтная прибыль образуется из разницы между ценой, по которой биржа предлагает приобретение долговой бумаги, и суммой стоимости облигации по номиналу, получаемой вкладчиком при погашении.

Пример: номинал бумаги равен 1 000 рублям, и её приобрели за 850, то доходность составит:

1 000 − 850 = 150 (рублей), или 17,6 %.

Купонная

При купонной форме выплаты дохода инвестор приобретает облигацию по номинальной цене, а затем раз в год, в полгода или в квартал, в заранее оговоренную дату, получает прибыль в виде так называемого купона, сумма которого составляет определённый годовой процент.

Например, облигация стоит 1 000 рублей. Если купонный доход составляет 20 % в год, а выплаты производятся ежеквартально, то один раз в квартал вкладчик получит:

20 : 4 = 5 (%), или 50 рублей.

В случае досрочной продажи облигации продавец, помимо номинала, получает от покупателя НКД (накопившийся купонный доход), сумма которого складывается из ежедневно начисляемых, но ещё не выплаченных процентов.

Текущая (CY, current Yield)

Эта разновидность доходности подобна оформленному в банке депозитному вкладу и показывает сумму прибыли за текущий купонный период, вне зависимости от того, каков срок обращения облигации, а также как за это время варьировалась её стоимость.

Рассчитывают данный показатель следующим образом:

текущая доходность (%) = выплаты по купону: цена покупки бумаги без НКД × 100.

Актив с номиналом 1 000 рублей приобретен на бирже по цене 1 200 рублей (120 % от номинала) и приносит 100 рублей купонного дохода. При номинальной цене облигации это составило бы 10 % годовых, а при рыночной получается:

100 : 1 200 × 100 = 8,3 (%).

Номинальная

Доходность, которую рассчитывают, исходя из общей суммы полученных купонов, называют номинальной. Так, например, если при номинальной стоимости актива в 1 000 рублей его владелец дважды в год получил по 50 рублей (всего 100 рублей), то номинальная доходность облигации составляет:

100 × 100 : 1000 = 10 (%).

К погашению

Доходность к погашению показывает прибыль вкладчика от каждого вложенного рубля и бывает двух видов:

Простая

Такая разновидность доходности к погашению включает в себя всю прибыль, которую вкладчик получает за период владения облигациями:

Внимание! В случае приобретения ценной бумаги по цене ниже номинальной прибыль владельца в конечном итоге будет выше. При цене покупки с превышением номинала размер дохода снизится.

Формула, по которой производится расчёт, достаточно сложна:

Ys (простая доходность) = (Ʃ(Сi (размер купона) + Ni (размер выплаты номинала, с учётом амортизации, оферты и погашения) − Pd (цена покупки бумаги с учётом НКД) : Pd) × (В (количество дней в году) : (ti (дата выплаты купонного платежа) − t0 (текущая дата)).

Эффективная (YTM, Yield TO Matutity)

Эффективную доходность к погашению возможно показать только в том случае, если весь купонный доход от актива снова вкладывается в долговые бумаги, причём по той же процентной ставке, по которой была совершена изначальная покупка.

Вложенная прибыль от купонов приносит новый доход за счёт того, что на неё также начисляются проценты.

Справка. На фондовых рынках по эффективной доходности определяют, насколько прибыльно инвестировать в те или иные бумаги, имеющие разные сроки обращения и купоны, а также стоимость выше или ниже номинала.

Расчёт производится по очень сложной формуле. Для того чтобы он был максимально точным, рекомендуется пользоваться специальными калькуляторами на профильных сайтах, отталкиваясь именно от той цены, по которой была совершена покупка.

Как рассчитать доходность дисконтной облигации или с премией?

Разбег между номиналом долговой бумаги и реальной (рыночной) ценой её покупки определяет, приобретён ли актив с дисконтом или с премией.

Наличие разрыва между номиналом (то есть той суммой, которую вкладчик получит при погашении) и ценой на бирже связано с тем, что размер купона устанавливается в момент выпуска облигации, а кредитные ставки подвержены постоянным изменениям. Кроме того, может меняться и уровень доверия к заёмщику, а это также сказывается на цене активов.

Для того чтобы скомпенсировать перемены, стоимость бумаг соответственно снижают или повышают.

Если, к примеру, облигация была выпущена с доходностью в 12 % годовых, а в результате изменений на рынке нормальная ставка стала составлять 8 %, и спрос на бумагу вырос, её переоценят, и стоимость станет выше на 12 − 8 = 4 (%). Значит, такая облигация будет продаваться с премией в 4 % от номинала, что соответствует разнице между рыночным и купонным процентом.

Если же бумагу выпустили с доходностью 4 %, что намного ниже рыночной, то её продажа будет осуществляться по стоимости ниже номинальной, то есть с дисконтом, размер которого должен быть таким, чтобы обеспечить прибыль от вложений, соответствующую той, что можно получить при инвестировании в иные подобные активы.

Для расчёта текущей доходности облигации, приобретённой с дисконтом или с премией, выводят так называемую текущую модифицированную или скорректированную доходность. Считают её так:

текущая доходность (%) + (100 − цена покупки в % от номинала без учёта НКД): номинальная стоимость в %, то есть 100 %.

Например, при покупке бумаги за 120 % от номинала с купонным доходом 100 рублей в год доходность составляет:

Показатель текущей доходности облигации, купленной с премией (наценкой), снизился.

Если же актив приобрели за 85 % от номинала и с купоном 100 рублей, то:

Показатель текущей доходности облигации, купленной с дисконтом (по цене ниже номинала), стал выше.

Примеры быстрого приблизительного расчёта простой доходности к погашению при покупке бумаг с премией и с дисконтом:

Важно! При сроке погашения, превышающем 1 год, разница между номинальной и реальной ценой покупки распределяется на всё число лет, в результате чего годовая доходность будет тем выше, чем дольше период, по истечении которого долговые бумаги погасятся.

Приобретение облигаций может стать для граждан достойным источником дополнительного дохода. Чтобы покупка была удачной, нужно рассмотреть все параметры ценных бумаг, при этом обращая особое внимание на их доходность, некоторые виды которой несложно рассчитать самостоятельно. А для более серьёзных расчётов можно воспользоваться услугами специализированных сайтов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Однодневные облигации: что это и как купить

Однодневные облигации имеют срок погашения всего один день. Зачем приобретать такие ценные бумаги и как это делать себе не в убыток, читаем дальше.

Что такое однодневные облигации?

Однодневные облигации – это ценные бумаги, которые выпускает эмитент, с остаточным сроком погашения один день. Они дают инвестору возможность получить заранее известную прибыль к дате погашения. На финансовом рынке их еще называют «овернайт», что с английского переводится как «через ночь». Однодневные облигации имеют свою номинальную стоимость, доходность и рыночную цену. При этом у них нет купона.

Краткосрочные облигации попадают в безопасную часть спектра риска долговых ценных бумаг из-за их короткого срока. Их короткая продолжительность приводит к снижению кредитного и процентного риска.

Для тех, кто не любит рисковать, краткосрочные облигации на один день являются привлекательными инвестициями. Такие инвесторы могут получать хоть и небольшую, но стабильную прибыль.

Доходность этих ценных бумаг

К примеру, размер дисконта по однодневным бондам ВТБ составляет менее 0,02 процентов.

Преимущества и недостатки однодневных облигаций

Преимущество однодневных облигаций в том, что инвестор практически ничем не рискует, так как вкладывает свои деньги всего на один день.

Поскольку средства инвестируются в ценные бумаги сроком в один день, нет никаких шансов получить прирост капитала, но и риск потерять капитал сводится к нулю. Средства, вложенные в овернайт-облигации, подвержены практически нулевому кредитному риску, так как маловероятно, что ценные бумаги со сроком погашения в один день будут не исполнены по процентным платежам. Таким образом, по сравнению с долгосрочными облигациями однодневные более безопасны, но и менее прибыльны.

Из недостатков хотелось бы отметить главный – низкую доходность, а если учесть комиссии брокера и биржи, то сделка может быть в убыток. Поэтому перед вложением в однодневные бонды стоит все посчитать.

Так что, если вы хотите вложить крупную сумму денег в облигации с минимальным риском, то однодневные бонды – это хороший вариант.

Как работает рынок однодневных бумаг?

Основным эмитентом однодневных бумаг в России является ВТБ. Он выпускает облигации каждый день на сумму 75 миллиардов рублей. Делается это для того, чтобы использовать избыточную ликвидность или чтобы вложить деньги в другие инструменты с фиксированной доходностью. Участники рынка в основном выкупают 30–50 %.

Особенности налогообложения

Все процессы с налогами производит брокер при поступлении средств на брокерский счет от погашения облигаций. Однако, если деньги при погашении зачисляются на счет, не указанный в договоре брокерского обслуживания, подавать декларацию и платить налоги будет сам налогоплательщик.

Как купить однодневную облигацию?

Купить однодневные облигации несложно. В 10–11 часов утра по московскому времени, ВТБ объявляет о том, что собирается выпустить однодневные облигации.

Такие облигации маркируются «КС-3». Выбрав подходящий вариант, можно увидеть подробности по нему:

Заявки на покупку принимают с понедельника по четверг с 16:00 до 16:30 по московскому времени, в пятницу – с 15:00 до 15:30. На следующий день в 12:00 облигации погашают, и на счет инвестора зачисляются деньги. В одном лоте обычно 10 облигаций номиналом в 1 000 рублей. Их продают с дисконтом по 99,98 % от номинала.

Сколько можно заработать?

Однодневные облигации – самая безопасная категория доступных бондов с небольшой прибылью.

Заработать на таких облигациях много не получиться. Они больше напоминают сберегательный счет. То есть инвестор хочет вложить свободные деньги на день, пока ищет идеи их инвестирования. При этом может получить небольшой доход.

Например, если купить 200 однодневных облигаций ВТБ облигаций по 99,9812 % номинала, нужно заплатить 199 962,4 Р. На следующий день при погашении вы за них получите 200 000 Р. Разница всего в 37,6 Р. А еще ведь нужно учесть комиссии брокера и биржи. В итоге можно произвести сделку себе в убыток.

Больше прибыли можно получить, если купить такие облигации в пятницу. Так как на выходных биржи не торгуют, значит, погашение будет в понедельник, соответственно облигации автоматически становятся трехдневными, и доход от них получается больше, а комиссия платиться только 1 раз при совершении сделки.

Для тех, кто хочет получить больше прибыли, следует обратить свое внимание на другие виды инвестирования.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Облигации: что это такое, как они работают, основные виды

Облигации – один из самых надёжных способов инвестирования капитала для инвесторов и привлечения финансирования для бизнеса, государственных структур. Представители всех секторов бизнеса активно используют этот инструмент. Рынок облигаций увеличивает свои объёмы ежегодно в 1,5-2 раза.

Про облигации простыми словами

Облигация – это долговая ценная бумага, расписка, согласно которой коммерческая организация или государство берет деньги взаймы.

В сделке участвует две стороны: инвестор и эмитент.

Эмитент выпускает ценную бумагу для привлечения дополнительного капитала. Пользуется деньгами, затем возвращает их с процентами (купонами).

Инвестор отдает свои деньги в пользование, покупая инвестиционные облигации.

Пример

Сеть автозаправочных станций нуждается в 50 миллиардах рублей для усовершенствования оборудования. Компания готова привлечь эту сумму на 7 лет под 8% годовых. Есть два варианта: банковский кредит и выпуск облигаций. Первый не всегда удовлетворит все условия компании, второй обычно оказывается удобнее. Компания выпускает облигации со сроком погашения через 7 лет, номиналом в 1000 рублей и купоном под 8% годовых. Инвесторы приобретают облигации с целью получения купонного дохода.

Виды облигаций и их характеристика

Облигации имеют различия по нескольким признакам.

По типу эмитента

По виду обеспечения

По сроку существования

По сроку погашения

По конвертации в другие ценные бумаги

По способу выплаты процентного дохода

По виду процентного дохода или по размеру купона

Существуют и другие типы облигаций: по резиденту, по валюте, отраслям, по условиям выкупа и т. д. Выше перечислены наиболее распространённые на рынке облигаций деления.

Как работают облигации?

Российские облигации торгуются на биржевом и внебиржевом рынках. Если держателю облигаций потребуется вернуть деньги, то нет необходимости ждать срока погашения. Их можно продать досрочно другому инвестору и получить деньги обратно.

В таком случае продажная цена облигации может отличаться от покупки, нужно быть готовым как к доходу, так и к убытку.

Если облигация торгуется выше номинала – она торгуется с премией. Если наоборот, то принято считать, что облигация торгуется с дисконтом. Большая часть облигаций на российском рынке имеет номинал в 1000 рублей. Инвестор получает доход из двух источников: купонных выплат и изменения цены.

Купонный доход – это деньги, которые эмитент выплачивает держателю облигаций на периодичной основе. Доходность каждой облигации можно отслеживать на сайте биржи или брокера.

На изменении цены можно заработать, если перепродать бумаги в случае их подорожания. В таком случае нет необходимости ждать завершения периода их действия. Продажа облигации возможна на любом этапе.

Рейтинг, критерии оценки

Рейтинг облигаций – это оценка кредитоспособности корпораций, государства, аналогично кредитному рейтингу физических лиц. Этот финансовый показатель присваивается эмитентам кредитными рейтинговыми агентствами. Рейтинг имеет буквенные обозначения (AAA, BBB, CC, D и т. д. ), демонстрирует надёжность эмитента и экспертную оценку качества облигаций.

Оценка рейтинга включает в себя 4 фактора:

Чем выше рейтинг облигации, тем ниже риск. И наоборот, чем ниже рейтинг облигации, тем больше риск. Так, ААА – высший уровень надежности, ВВВ – средний уровень надежности.

Ликвидность облигаций

Ликвидность облигаций кроется в возможности их продажи без снижения собственной стоимости. Это важный показатель, на который инвестор обращает внимание при покупке. Высоколиквидные облигации помогут заработать. В то время как низколиквидные принесут убытки, такую облигацию сложно быстро продать, не снизив цену.

На ликвидность влияют сразу несколько факторов:

Регулярное отслеживание динамики ликвидности позволяет своевременно выявить изменения на рынке и использовать их для собственной выгоды.

Риски инвестирования в облигации

Облигации – хороший инструмент для инвестирования, но не стоит забывать и о рисках. Инвестирование – всегда риск. Чем больше дохода инвестор планирует получить, тем выше риск. С какими опасностями можно столкнуться при покупке облигаций?

Налогообложение

Как и любой доход, купонный по всем облигациям облагается налогом. Налоговая ставка составляет 13%, а в случае превышения совокупного дохода в 5 млн рублей – 15%.

С купонного дохода по облигациям всегда нужно платить НДФЛ. А с дохода от продажи облигаций — не всегда.

Если инвестор держал облигации больше трех лет и заработал за счет разницы в цене меньше 3 млн за год, то НДФЛ с дохода от продажи не платится. Доход от внебиржевых облигаций платится всегда.

НДФЛ с купонного дохода по облигациям рассчитывает и удерживает эмитент или депозитарий. Налог с дохода от продажи облигаций вычисляет и взимает брокер, который проводил сделку.

Заключение

Облигации – инструмент, который помогает сохранить средства и получить неплохой доход с минимальными рисками. Этот способ инвестирования доступен и новичкам, и опытным инвесторам. Выбирайте надёжного брокера, но не забывайте, все риски – исключительно ваш выбор. Любое решение принимает инвестор и несёт за него ответственность, даже если портфель передаётся в доверительное управление.

Бескупонные облигации: что о них нужно знать инвестору

2 Время прочтения: 5 минут

Облигации — достаточно популярный инструмент у российских инвесторов. Так, по данным Московской биржи, в августе частные инвесторы вложили более 83 млрд рублей в облигации на Мосбирже — гораздо больше, чем в акции (28 млрд рублей) и биржевые фонды (13,8 млрд рублей). Такая популярность объясняется относительной простотой и невысокими рисками этого финансового инструмента: как и в случае с банковским депозитом, владелец может получать регулярные выплаты. Однако существуют и бескупонные облигации, которые таких выплат не подразумевают. Давайте разберемся, чем они могут быть интересны инвестору.

Что такое бескупонные облигации

Итак, что же такое бескупонная облигация? Это, как и все облигации, долговая бумага, но в отличие от стандартных облигаций она не дает инвестору возможности получать купонные выплаты. При этом так же, как и обычная облигация, она имеет такие параметры, как номинальная стоимость (сумма, которая выплачивается инвестору при погашении облигации), дата погашения, кредитный рейтинг. Данная информация, как правило, доступна в мобильных приложениях для розничных инвесторов, в скринерах (например, в скринере Московской биржи), а рейтинги публикуются на сайтах рейтинговых агентств.

Доходность по бескупонным облигациям

Доход инвестора по бескупонным облигациям формируется за счет разницы между ценой покупки и ценой продажи облигации (или ценой ее погашения, если инвестор дождался этого момента). При этом отсутствие купонов не означает, что бескупонная облигация будет менее прибыльной, чем обычные. Дело в том, что она размещается по цене ниже номинала. Например, цена номинала составляет 1 000 рублей, при этом облигация размещается с 20-процентным дисконтом. В результате инвестор покупает ее за 800 рублей, а при погашении получает 1 000 рублей, его заработок составит 200 рублей. Из-за размещения с дисконтом такие облигации еще называют дисконтными.

Сравнительная доходность облигаций с похожим сроком погашения (данные Московской биржи от 16 сентября 2021 года)

Как видно на данной диаграмме, бескупонная облигация не уступает по доходности купонным облигациям с похожим сроком обращения (в случае отсутствия события досрочного погашения, в результате которого доходность может быть меньше ожидаемой инвестором и отображаемой на диаграмме). При этом купон по обычным облигациям будет дополнительно облагаться налогом в 13%, что может привести к снижению доходности.

Особенности бескупонных облигаций

На западных биржах, в отличие от России, бескупонная облигация — широко распространенный инструмент. Классический пример — казначейские облигации США. Как известно, инвесторы зачастую считают такие государственные облигации США одними из самых надежных, они встречаются в портфелях как розничных, так и институциональных инвесторов по всему миру. Бескупонные государственные облигации также выпускаются в Германии, Индии, Японии, Корее и Канаде.

На Московской бирже торгуется всего три выпуска бескупонных облигаций. Многие российские инвесторы, скорее всего, не знают, на что стоит обращать внимание при покупке этих инструментов. Вот их несколько особенностей.

1. Доходность бескупонной облигации зависит от ее рыночной цены. Важно знать, что чем больше срок погашения облигации, тем сильнее ее цена будет реагировать на изменение ключевой ставки. Причем если ставка растет, то цена облигации будет падать. Дело в том, что при росте ставки купоны вновь выпущенных облигаций будут иметь большую доходность, и для того, чтобы компенсировать разницу в доходности с купонными облигациями, цена бескупонных облигаций падает. А чем больше разрыв между ценой такой облигации и ценой номинала, тем выше прибыль инвестора. И наоборот: если ставка падает, то цена бескупонной облигации растет.

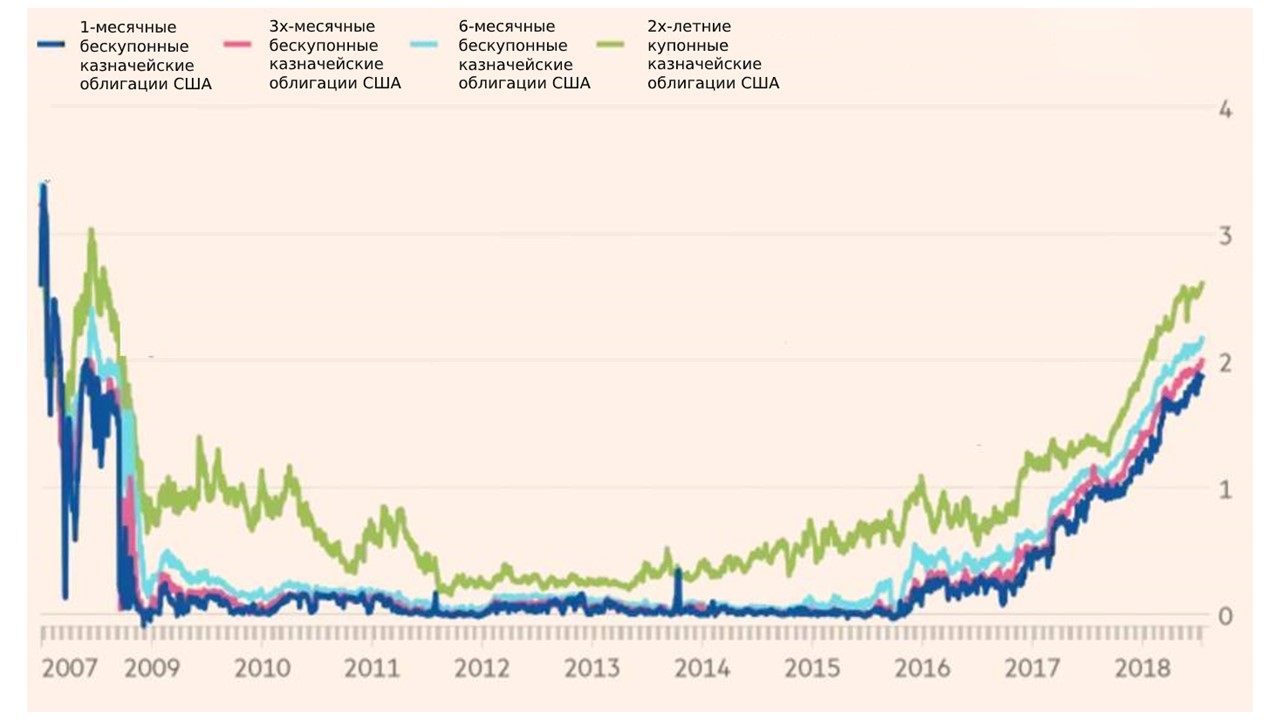

Как реагировала доходность государственных облигаций США на ужесточение монетарной политики ФРС в 2016—2018 годах (в % годовых)

На графике изображены доходности государственных облигаций США (месячные, трехмесячные, шестимесячные бескупонные и двухлетние купонные). Доходность краткосрочных бескупонных облигаций повышалась по мере того, как ФРС США ужесточала монетарную политику (повышала ключевую ставку). В 2018 году доходность по трехмесячным бескупонным государственным облигациям США превысила 2%, что на тот момент было выше дивидендной доходности акций индекса S&P 500.

2. Как правило, биржевую дисконтную облигацию можно продать на рынке в любое время при условии наличия спроса. Однако стоит учесть, что чем ближе дата погашения, тем меньше дисконт. Цена дисконтной облигации также зависит от оценки рынком кредитоспособности эмитента и движения доходностей на рынке.

3. Если купить дисконтную облигацию на брокерский счет и продержать ее три года, то можно получить налоговый вычет на прибыль в порядке, предусмотренном Налоговым кодексом РФ, — до 3 млн рублей в год. На сделки с купонными облигациями такой вычет также распространяется, но он не затрагивает купонный доход, только доход от купли-продажи. Напомним, что с 2021 года купоны по всем облигациям облагаются НДФЛ по ставке 13% или 15% (в части, превышающей доход выше 5 млн рублей за налоговый период). Наиболее выгодными бескупонными облигациями для долгосрочного владения можно назвать облигации с максимально долгим сроком до погашения, ведь чем он дальше, тем больше доходность по такой облигации.

Налоговый вычет также можно получить, купив бескупонную облигацию на индивидуальный инвестиционный счет (ИИС).

Дисконтные бескупонные облигации — несложный инструмент, принципы работы которого понятны даже инвесторам с небольшим опытом работы на фондовом рынке. К тому же у него есть такое популярное преимущество, как возможность получить налоговый вычет с прибыли. Думаю, с учетом растущего интереса к ценным бумагам в России такие инструменты будут все чаще встречаться как в портфелях розничных инвесторов, так и в списке ценных бумаг, выпущенных российскими эмитентами.

Мнение автора может не совпадать с мнением редакции

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t