стоп маркет и стоп лимит в чем разница тинькофф

Что такое стоп, стоп-лимит, стоп-маркет и тейк-профит ордера?

Практически каждый держатель криптовалют понимает, что для прибыльного трейдинга нужно создавать свою уникальную стратегию. Большинство трейдеров использует стоп-ордера, чтобы в нужный момент продать или приобрести криптовалюту по заранее установленной цене. В этой краткой статье мы расскажем что из себя представляет стоп, стоп-лимит, стоп-маркет и тейк-профит ордера.

Что такое стоп-ордер?

Стоп-ордеров бывает два вида: продажа и покупка. Сработка стоп-ордера на продажу криптовалюты происходит после того, как цена опустится ниже той, которую установили вы. В свою очередь, стоп-ордер на покупку криптовалюты срабатывает, когда цена достигается той, которую вы заранее установили. Именно с помощью стоп-ордеров трейдер может защитить свой капитал как в случае обвал цены, так и заработать на росте цены криптовалюты.

Что такое стоп-лимит ордер?

Стоп-лимит представляет собой ордер, исполняемый в заранее установленном ценовом диапазоне. Ордер будет исполнен только в том случае, если цена криптовалюты достигнет вашей цены. После этого ордер попадет в общий стакан. В свою очередь, он также не будет исполнен, если цена криптовалюты так и не достигнет лимитной цены.

Что такое стоп-маркет ордер?

Стоп-маркет является ордером, исполняемый по лучшей текущей цене. Они активно используются трейдерами, которые хотят в кратчайшие сроки продать активы по более менее выгодной цене. Стоп-ордеров бывает два вида: покупка и продажа. Оба основываются на ранее размещенных лимитных ордеров.

Что такое тейк-профит ордер?

Резюмируем

Стоп-ордера — это один из самых необходимых инструментов в крипто-трейдинге, однако далеко не все торговые платформы предлагают эту услугу. Мы настоятельно рекомендуем использовать только те биржи, которые стремятся минимизировать риски своих клиентов.

Напомним, в далеком 2018 году мы детально рассказали, что представляет собой стоп-лосс и как его эффективно использовать в криптовалютном трейдинге. В этой статье также перечислены преимущества и недостатки использования ордеров.

Типы ордеров: Limit, Market, Stop Market, Stop-Limit, MOO, LOO, MOC

Все ордера можно разделить на две категории: рыночный и лимитный.

Все отложенные ордера попадают в биржевой стакан — таблицу заявок на покупку и продажу, упорядоченную по цене от наибольшей к наименьшей, которая отображается в торговом терминале. Между лучшими ценами на покупку и продажу всегда есть некоторый «зазор», который называется спредом. Чем ликвидней финансовый инструмент, тем спред меньше.

Описание ордеров в торговом терминале

Market

Ордер, характеризующийся моментальным исполнением на бирже по текущей рыночной цене. Для ордера на покупку buy market актив будет куплен по ближайшему ask, который отображается в биржевом стакане. Для ордера на продажу sell market исполнение произойдет по ближайшему bid в стакане на момент поступления заявки.

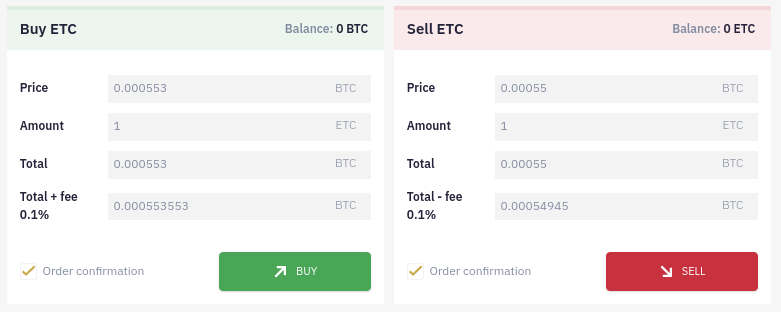

Limit

Вид заявки для покупки или продажи по конкретной фиксированной цене или лучше. Лимитные ордера используются для следующих целей:

Stop Market

Отложенный ордер для исполнения по определенной обозначенной цене или хуже. Используется в большинстве случаев для ограничения убытка по позиции. Сразу после покупки (или продажи) финансового инструмента трейдер может выставить Stop Market и если позиция будет приносить убыток, то она закроется при достижении стоп-цены. Данный вид ордера часто применяется и для открытия позиции, когда требуется получить цену хуже рыночной на данный момент: выше текущей цены при использовании buy stop или меньше текущей рыночной цены при выставленном ордере sell stop.

Stop-Limit

Тип ордера, который работает следующим образом: при достижении цены актива значения стоп-цены сразу же выставляется лимитный ордер (limit order) на покупку или продажу. Значение цены лимитного ордера может совпадать со значением стоп-цены, а может и отличаться.

LOO

Ордер исполняется при открытии биржи по указанной цене или лучше. Данный тип ордера работает не на всех биржах и не во всех торговых терминалах.

MOO

Исполнение ордера происходит в момент открытия биржи по самой первой цене. При использовании ордера MOO можно получить цену сильно отличающуюся от ожидаемой цены или цены закрытия торгов предыдущего дня. На волатильном рынке или при наличии частых гепов цена исполнения может отличаться на десятки процентов от прогнозируемой, поэтому с данным типом ордера нужно быть очень осторожным.

MOC

Исполнение заявки трейдера по последней котировке перед закрытием торгов на бирже.

Существует еще trailing-stop, суть которого заключается в постоянном «подтягивании» ордера stop-market к текущей цене. Если цена актива начинает расти и выставлен trailing stop на продажу, то вслед за ростом цены будет изменяться и стоп-цена исполнения в сторону увеличения. При снижении цены актива стоп-цена будет оставаться на месте и заявка исполнится, как только рыночная цена сравняется со стоп-ценой.

При использовании рыночных или лимитных ордеров может случиться «проскальзывание» (slippage). Проскальзыванием называется расхождение между ценой указанной в заявке или видимой в стакане котировок и фактически полученной при исполнении ордера. Это связано с тем, что любой отправленный ордер не может исполниться мгновенно. Выставленная трейдером заявка из торгового терминала отправляется брокеру, далее брокер пересылает её на биржу, где она попадает в очередь на исполнение. Этот процесс может занимать доли секунды, но при волатильном рынке цена актива изменяется значительно быстрее.

[Отложенная заявка] Стоп-лимит. Покупка на падающем рынке

Хочу использовать стоп-лимит заявку, чтобы купить акции на падающем рынке.

Как рассуждаю. При достижении (условия) «стоп-цены», выставить заявку на покупку по «цене».

Система не даёт это сделать, т.к. у неё стоит валидация что я могу указывать только цену выше или равную текущей.

При этом выставить аналогичную заявку на продажу при достижении стоп-цены система позволяет. (Если бы я нажал кнопку продать).

Добавьте пожалуйста такую возможность =)

Ответы ( 1 )

Цитата из документации:

Тейк-профит позволяет закрыть позицию, когда цена меняется в вашу сторону, иными словами — зафиксировать прибыль.

Стоп-лосс позволяет закрыть позицию, если цена меняется против вас, иными словами — остановить убытки.

Цитата из документации:

Тейк-профит позволяет закрыть позицию, когда цена меняется в вашу сторону, иными словами — зафиксировать прибыль.

Стоп-лосс позволяет закрыть позицию, если цена меняется против вас, иными словами — остановить убытки.

В терминале можно ставить стоп-заявки, даже если у вас нет этого инструмента в портфеле.

В терминале можно ставить стоп-заявки, даже если у вас нет этого инструмента в портфеле.

В терминале вы можете выставить 6 видов отложенных заявок и все они нужны для разных ваших бизнес-потребностей:

1. Стоп-лосс на покупку можно выставить выше текущей цены. Используем для

2. Стоп-лосс на продажу можно выставить ниже текущей цены. Используем для

3. Тейк-профит на покупку можно выставить ниже текущей цены. Используем для

4. Тейк-профит на продажу можно выставить выше текущей цены. Используем для

5. Стоп-лимит на покупку можно выставить выше текущей цены. Используем для

6. Стоп-лимит на продажу можно выставить ниже текущей цены. Используем для

В терминале вы можете выставить 6 видов отложенных заявок и все они нужны для разных ваших бизнес-потребностей:

1. Стоп-лосс на покупку можно выставить выше текущей цены. Используем для

2. Стоп-лосс на продажу можно выставить ниже текущей цены. Используем для

3. Тейк-профит на покупку можно выставить ниже текущей цены. Используем для

4. Тейк-профит на продажу можно выставить выше текущей цены. Используем для

5. Стоп-лимит на покупку можно выставить выше текущей цены. Используем для

6. Стоп-лимит на продажу можно выставить ниже текущей цены. Используем для

Большое спасибо за подробный развернутый комментарий!

Закройте, пожалуйста, эту тему.

Я не знаю, как это сделать.

Большое спасибо за подробный развернутый комментарий!

Закройте, пожалуйста, эту тему.

Я не знаю, как это сделать.

Виктор, здравствуйте. Я не знаю почему вы мне задаете вопрос по квику, если клиентам Тинькофф он недоступен 🙂

Виктор, здравствуйте. Я не знаю почему вы мне задаете вопрос по квику, если клиентам Тинькофф он недоступен 🙂

. Ну пусть это будет торговый терминал Тинькоффа (думаю, что принципиальной разницы нет). Т.е., хотелось бы увидеть в картинках-схемах формирование (только) двух из 6 видов отложенных заявок, Вами названных. Если же есть толковое описание терминала в части разъяснения выставки отложенных заявок, то можно и и посмотреть, не отнимая у Вас времени (прошу ссылку, или док в почту).

. Ну пусть это будет торговый терминал Тинькоффа (думаю, что принципиальной разницы нет). Т.е., хотелось бы увидеть в картинках-схемах формирование (только) двух из 6 видов отложенных заявок, Вами названных. Если же есть толковое описание терминала в части разъяснения выставки отложенных заявок, то можно и и посмотреть, не отнимая у Вас времени (прошу ссылку, или док в почту).

В чем разница между стоп лимит, от стоп лосс, или тейк-профит? Смысл такой же.

И что значит «Цена активации» и «цена исполнения», в них в чем разница?

У меня есть предположение. Если срабатывает стоп-лосс, то акция продается по текущей рыночной. Предположим, что котировка на 1 долю секунды коснулась стоп-лосс, но снова улетела вверх, стоп лосс срабатывает, и продает по рыночной (уже не той где стоит стоп лосс).

С лимитной, при касании цены активации устанавливается лимитная заявка (которая действует до закрытия биржы, и продает по четко установленной цене (ставится в стакан)?

В чем разница между стоп лимит, от стоп лосс, или тейк-профит? Смысл такой же.

И что значит «Цена активации» и «цена исполнения», в них в чем разница?

У меня есть предположение. Если срабатывает стоп-лосс, то акция продается по текущей рыночной. Предположим, что котировка на 1 долю секунды коснулась стоп-лосс, но снова улетела вверх, стоп лосс срабатывает, и продает по рыночной (уже не той где стоит стоп лосс).

С лимитной, при касании цены активации устанавливается лимитная заявка (которая действует до закрытия биржы, и продает по четко установленной цене (ставится в стакан)?

t.gladkikh В терминале в виджете заявка в подсказке написано, что и Take Profit и Stop Limit выставляют лимитную заявку по цене Исполнения.

И растолкуйте пожалуйста 2 последующих предложения. почему «стоимость заявки» может меняться? лимитные заявки, они же фиксированные.

t.gladkikh В терминале в виджете заявка в подсказке написано, что и Take Profit и Stop Limit выставляют лимитную заявку по цене Исполнения.

И растолкуйте пожалуйста 2 последующих предложения. почему «стоимость заявки» может меняться? лимитные заявки, они же фиксированные.

Это про Best Execution. Например, вы можете выставить заявку на покупку по 100₽, но если будут желающие продать за 99₽, то между вами будет заключена сделка.

Это про Best Execution. Например, вы можете выставить заявку на покупку по 100₽, но если будут желающие продать за 99₽, то между вами будет заключена сделка.

Стоп маркет и стоп лимит в чем разница тинькофф

Стоп-заявка — это заявка на покупку или продажу финансового инструмента, когда цена на него достигает заданного вами значения. Так вы не упустите нужный момент на рынке, даже если не следите за котировками 24/7.

Сначала нужно заранее завести стоп-заявку в торговом терминале или приложении. Стоп-заявка будет храниться на сервере брокера до тех пор, пока не наступит стоп-цена — в этом случае заявка уходит в систему биржи.

Заявку стоп-лимит используют, чтобы ограничить потери заранее просчитанной суммой. Если рынок неожиданно обвалится, ваши убытки будут для вас прогнозируемыми.

Вы выставляете стоп-цену — сигнальную цену к покупке или продаже для брокера. А также допустимый диапазон — до какого предельного значения брокер может совершать сделку. В приложении «Мой брокер» вам будет всё понятно интуитивно: в разделе «тип заявки» смените лимитную или рыночную заявку на стоп-приказ, выберите stop-limit и вбейте нужные значения в графы «цена активации», «цена лимитной заявки».

Когда вы будете заводить тейк-профит в «Моём брокере», укажите:

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Финансовый ликбез (Стоп-заявки, суть и условия исполнения. )

Отечественные инвесторы/спекулянты, да и многие проф.трейдеры знают всего 2 заявки какими пользуются – покупка/продажа «с рынка» (рыночная), покупка/продажа по условной цене (лимитированная).

Разберем более подробно тип – стоп-заявки:

Стоп-Лимит.

Нужны для ограничения убытков (работа «на пробое»).

Покупам мы Газпром по 210 рублей. Исходя из стратегии выставляем стоп-лосс (ограничение убытка) на уровень 200 рублей с ценой 198,50 руб. по которой будет выставлена заявка на биржу. Т.е. когда акции Газпрома снизятся до уровня 200 рублей с сервера торговой системы на биржу уйдет заявка на продажу по цене 198,50.

Тейк-Профит.

Фиксация прибыли с определением локального максимума цены.

Покупаем 20/06/2011 Сбербанк по 94,6 – и предполагаем, что он вырастет в течение пары дней к 96 рублям. Т.о. выставляем – цена активации 96 рублей, отступ от максимума 0,50 рублей, защитный спрэд 0,20 рублей.

Т.е. при достижении цены 96 рублей заявка активируется («следит» за движением рынка). Лимитированная заявка генерируется, только когда цена снизится более чем на 0,50 рубля от локального максимума (например: после «прохождения» 96 – рынок 21/06/2011 «сходил» на 96,6 – локальный максимум). Цена, выставленная на биржу, будет с учетом защитного спрэда = цена заявки на продажу = 96,6 – 0,50 – 0,2 = 95,9. (21 июня 2011 года наш Тейк-Профит по Сбербанку бы исполнился).

P.S. Система «вылавливает» локальный максимум, который инвестор заранее не может точно определить. Максимум на фиксирован! Определятся программой только после того, как цена снизится на заданную трейдером величину, при меньших колебаниях система игнорирует их и не выставляет заявку. ВАЖНО. => Если изменения внутри дня меньшие – заявка не исполнится. И еще – локальный максимум отслеживается внутри 1 торговой сессии. Т.е. если на след. день рынок откроется гэпом вниз – заявка не сразу сгенерится… а посчитается локальный (внутри этого дня) максимум – отступ – защитный спрэд.

Стоп-заявка со связанной заявкой.

Это связанные между собой стоп-заявка и лимитированная в одном направлении (т.е. обе на покупку или обе на продажу), при этом, исполнение одной заявки (стоп или лимит) влечет за собой отмену другой, для избежания двойной купли (продажи).

К примеру: Купили мы в мае Сургутнефтегаз по 26,40 с целью 28,95 (лимитированная заявка), при этом ограничиваем убыток на уровне 26,05 (стоп-заявка: уровень рынка 26,05 (цена условия), заявку выставляем по 26,00, закладывая в этом еще и защитный спрэд).

Т.о. если цена сначала пойдет наверх, то исполнится лимитированная заявка по цене 26,95, при этом стоп-заявка автоматически отменится. Если же цена пойдет сначала пойдет вниз, то на уровне рынка в 26,05 рубля, выставится заявка по цене 26,00, при этом лимитированная заявка по цене 26,95 отменится.

P. S. Выставляется. ТОЛЬКО. до конца сессии – т.е. в ее состав входит лимитированная заявка. Средства под нее блокируются однократно.

Стоп-цена по другой бумаге.

Применяется для отработки стратегий, где условием выставления заявки по одной бумаге является достижение заданной цены по другой бумаге, либо для выставления заявок аналогичных лимитированным, но на несколько дней.

Пример 1: Предположим, что мы считаем, что изменения по акции Сбербанка «преф» происходят с запозданием относительно «обычки», используя эту корреляцию, мы выставляем условием цену по «обычке» 97 (текущая 95,6), при которой на биржу будет выставлена заявка на покупку Сбербанк «преф» по 72,3 (текущая 71,8) в рассчете на то, что акции Сбер «преф» продолжат рост за «обычкой».

Пример 2: Мы хотим продать Газпром, когда цена достигнет 250, текущая цена 199. Пр этом выставить стоп-лимит мы не сможем, т.к. при продаже условие цены – меньше или равно какой-то. Т.е. если мы сейчас выставим стоп-лимит на продажу с ценой условия 250 по цене 240 => заявка тут же уйдет «в рынок» (сейчас цена 199, что ессно, меньше 250) и отменится в конце торговой сессии, т.к. такой цены на рынке сегодня не будет…

Что мы делаем – Выставляем стоп по другой бумаге… Условие: если цена Газпрома больше или равна 250, выставляем на продажу Газпром по 240.

Важно. Этот тип может быть применен для хеджа позиции при падении цены по бумаге с использованием фьючерсов как инструмента хеджирования по вложениям в акции.

Еще есть Стоп «по исполнению».

Используется как для ограничения убытков, так и для фиксации прибыли… Суть – еще не купив/продав бумагу, мы выставляем по ней заявку на закрытие позиции. При этом, стоп не сработает, пока не произойдет сделка по базовой заявке))) Действует до конца сессии… Если базовая заявка отменяется – стоп «по исполнению» автоматически снимается. Средства под стоп-заявку блокируются только после того, как исполняется базовая.