спуфинг на бирже что это

Что такое спуфинг в трейдинге

Спуфинг незаконен на многих основных рынках, включая США и Великобританию.

Что такое спуфинг?

Как рынки обычно реагируют на спуфинг

Рынок часто сильно реагирует на фейковые ордера, потому что нет хорошего способа определить, настоящий это ордер или фейковый. Спуфинг может быть особенно эффективным, если ордера размещаются в ключевых областях, представляющих интерес для покупателей и продавцов, таких как важные области поддержки или сопротивления.

Возьмем для примера Bitcoin. Допустим, Bitcoin имеет сильный уровень сопротивления на уровне 18 500$. В техническом анализе термин сопротивление означает область, в которой цена достигает потолка. Естественно, именно здесь мы можем ожидать, что продавцы разместят свои ордера на продажу своих активов. Если цена отклоняется на уровне сопротивления, она может резко упасть. Однако, если она пробьет сопротивление, то вероятно продолжит движение вверх.

Если уровень в 18 500$ кажется сильным сопротивлением, боты, скорее всего, разместят фейковые ордера чуть выше него. Когда покупатели видят массивные ордера на продажу выше такого важного технического уровня, они могут стать менее склонными к агрессивной покупке на уровне. Вот как спуфинг может быть эффективным в манипулировании рынком.

Здесь следует отметить, что спуфинг может быть эффективным между различными рынками, которые привязаны к одному и тому же базовому инструменту. Например, крупные фейковые ордера на рынке деривативов могут повлиять на спотовый рынок того же актива и наоборот.

Когда спуфинг менее эффективен?

Спуфинг может стать более рискованным, когда высока вероятность неожиданных движений на рынке.

Например, предположим, что трейдер хочет обмануть продажу уровня сопротивления. Если происходит сильное ралли и Страх потерять (FOMO) среди розничных трейдеров внезапно вызывает огромную волатильность, фейковые ордера могут быстро исполниться. Это явно не идеально для спуферов, поскольку они не собирались входить в позицию. Точно так же шорт-сквиз или мгновенный сбой могут выполнить даже большой ордер за считанные секунды.

Когда рыночный тренд в основном определяется спотовым рынком, спуфинг становится все более рискованным. Например, если восходящий тренд обусловлен спотовым рынком, что указывает на высокий интерес к прямому покупку базового актива, спуфинг может быть менее эффективным. Однако это во многом зависит от конкретной рыночной среды и многих других факторов.

Является ли спуфинг незаконным?

Спуфинг незаконен в США. Комиссия по торговле товарными фьючерсами США (CFTC) отвечает за надзор за спуфингом на фондовых и товарных рынках.

В США спуфинг является незаконным в соответствии с разделом 747 закона Додда-Фрэнка от 2010 года. В разделе говорится, что CFTC может регулировать организацию, которая:

Трудно классифицировать отмененные ордера на фьючерсном рынке как спуфинг, если действие не становится часто повторяемым. Вот почему регулирующие органы могут также учитывать намерения, которые стоят за ордерами, прежде чем они начнут штрафовать, обвинять или создавать запрос о возможном спуфинге.

Почему спуфинг вреден в трейдинге

Таким образом, спуфинг является незаконным и, как правило, оказывает пагубное влияние на рынки, но почему? Что ж, спуфинг может вызвать изменения цен, которые в противном случае не сказались бы на спросе и предложении. Между тем, поскольку спуферы контролируют эти движения цен, они могут получать от них прибыль.

Выводы

Минимизация спуфинга желательна на любом рынке, поскольку это помогает поддерживать сбалансированную среду для всех участников. Поскольку регуляторы часто называют манипулирования рынком причиной отказа от Bitcoin-ETF, усилия по минимизации спуфинга могут принести пользу рынку криптовалют в долгосрочной перспективе.

Другие крупные финансовые рынки, такие как Великобритания, также регулирует спуфинг. Управлению финансового надзора (FCA) Великобритании разрешено штрафовать трейдеров и учреждения, которые ответственны за спуфинг.

Как определить спуфинг в биржевом стакане ATAS.

Что такое спуфинг? Спуфинг – это понятие, которое происходит от английского глагола to spoof – вводить в заблуждение, обманывать, подделывать, мистифицировать. На просторах интернета вы также найдете другую версию происхождения данного термина – от никнейма трейдера криптовалютой Spoofer, который успешно манипулировал торгами. Однако, первые судебные преследования за спуфинг происходили задолго до появления криптовалют, поэтому альтернативная версия не выдерживает проверки временем.

Почему трейдерам важно знать, что такое спуфинг на бирже? Узнайте в этой статье:

Спуфинг – это намеренное манипулирование рыночными ценами с помощью выставления и последующего быстрого снятия крупных заявок на продажу или покупку. Как работает spoofing – покажем на схеме, используем для примера рынок нефти.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Как это работает?

Как правило спуфингом занимаются роботы.

Во-первых это автоматизирует необходимые процессы, во вторых исключает человеческий фактор и работает бесперебойно по заранее заданному алгоритму. Разберем возможную ситуацию на примере нефти Brent.

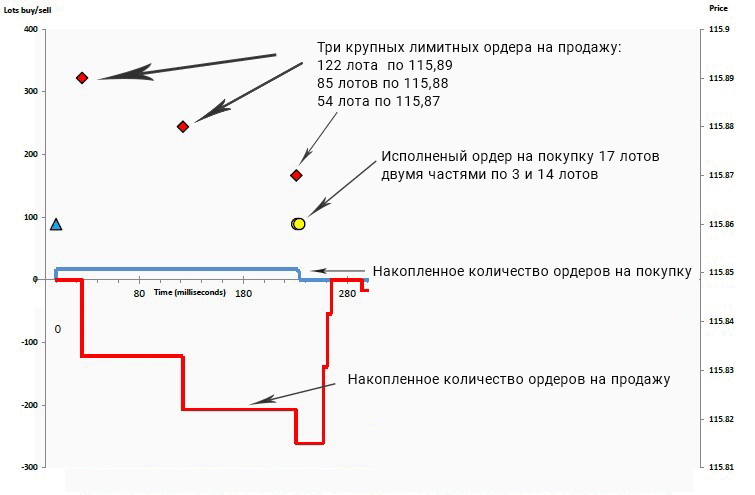

Представим себя манипуляторами на рынке нефти и распоряжаемся крупным капиталом. Допустим, Brent котируется в данный момент по 115,90. Мы хотим купить 17 лотов по цене 115,86 долларов, а потом продать их на 2-3 тика дороже. Для того, чтобы снизить цену, мы создадим видимость появления крупных продавцов. С этой целью размещаем три значительных лимитных ордера на продажу:

Напомним, что реально мы хотим купить всего 17 лотов, а 261 лот на продажу выставили только для того, чтобы запутать остальных трейдеров и торговых роботов и заставить их поверить, что на рынок выходит серьезный “медвежий” интерес.

Появление наших ордеров резко увеличивает общее количество всех ордеров на продажу. Торговые роботы начинают продавать, котировка снижается до 115,86 долларов. Как только цена достигает нужного нам уровня, лимитный ордер на покупку 17 лотов исполняется двумя частями – 3+14.

Наш ордер на покупку 17 лотов показан синим треугольником. Во время исполнения он превратился в 2 желтых кружка, так как был куплен двумя частями.

В момент исполнения ордера на покупку 17 лотов (синего треугольника), автоматически отменяются наши крупные ордера на продажу 122, 85 и 54 лота. Тем самым, резко сокращается общее количество ордеров на продажу, и оказывается, что крупного продавца на рынке больше нет!

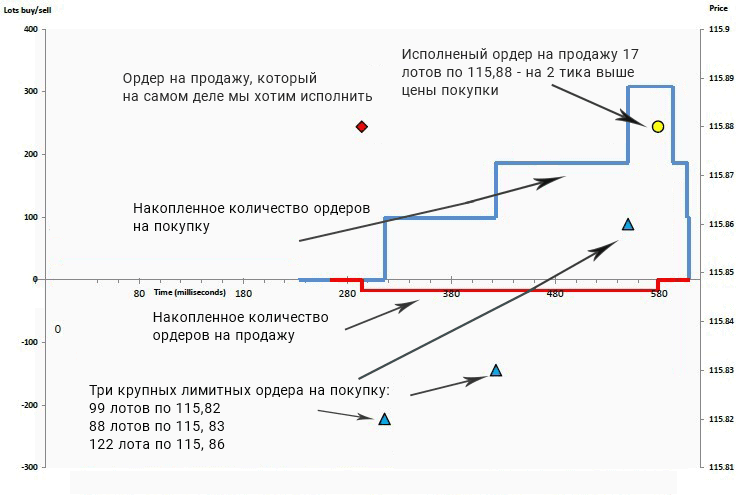

Зато теперь у нас есть 17 лотов нефти Brent, которые мы хотим продать дороже на 2 тика, чтобы получить быструю прибыль на этой сделке. Действуя по аналогичному плану, мы будем создавать видимость появления крупного покупателя и размещать значительные ордера на покупку

Напомним еще раз, у нас есть всего 17 лотов, которые мы хотим продать. Остальные лимитные ордера на покупку 309 лотов мы исполнять не планируем. Мы заранее знаем, что отменим их – именно этот обман называется спуфингом.

Теперь тот ордер, который мы хотим исполнить, показан красным ромбом, после продажи он превратится в желтый кружок.

В момент исполнения ордера на продажу наших 17 лотов наши же крупные ордера на покупку 309 лотов автоматически выводятся с рынка, тем самым, резко сокращается общее количество лимитных ордеров на покупку.

Для данного объема прибыль в два тика на рынке нефти – 340 долларов за 350 миллисекунд. Круто? Да, особенно если учесть, что “спуфинговать” можно за день не один раз.

Это и есть спуфинг или манипулированием рыночными ценами, потому что:

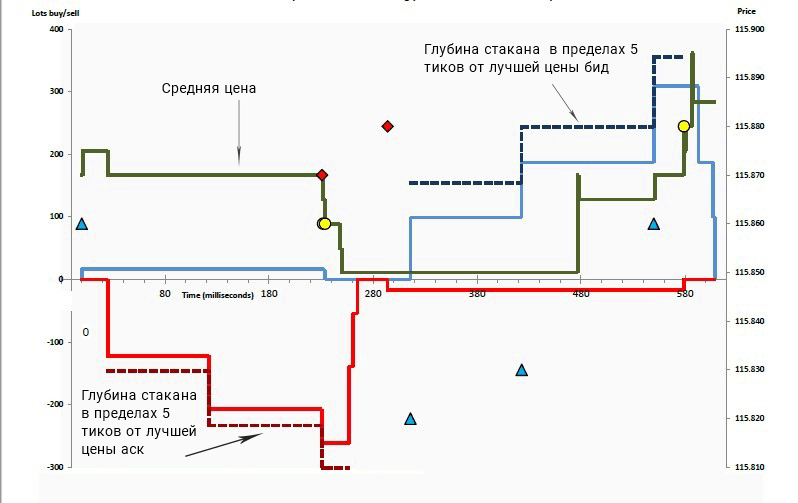

Сравните глубину стакана и кумулятивное количество ордеров и сразу поймете, почему цена двигалась в нужном направлении.

Цену двигали не наши лимитные ордера, а то, как рынок их воспринимал.

Подобные сделки за столь короткий промежуток времени невозможно проводить в ручном режиме. Исходя из этого делаем вывод, то ордера выставляют высокочастотные алгоритмы.

Ответственность за спуфинг

Один из самых известных спуферов – Игорь Ойстайчер, о нем есть достаточно информации в интернете, поэтому о нем мы писать не будем.

Доказать спуфинг достаточно сложно, потому что необходимо доказать, что трейдер в момент выставления крупного ордера не собирался его исполнять, а хотел только повлиять на цену. CFTC изучает электронную почту, бумажную переписку, чтобы выявить обманные намерения, и проводит статистический анализ торговых сделок.

Борются со спуфингом и в России. ЦБ РФ совместно с биржами разрабатывает модели борьбы со спуфингом.

Спуфинг на бирже: что это и как работает?

Попытки манипулировать ценой криптовалют на биржах являются достаточно частым явлением, что обусловлено отсутствием юридического контроля над рынком. Соответственно, единственная сторона, способная противостоять подобным действиям – это сами трейдеры или биржа. В данной статье мы рассмотрим, что такое спуфинг на бирже.

Спуфинг на бирже: что это?

Спуфинг на бирже считается незаконным в классическом трейдинге, но в криптовалютной сегменте встречается достаточно часто. Само название данного явления происходит от слова «Spoofy» — так окрестили одного из пользователей Bitfinex, который искусственно пытался влиять на рынок, манипулируя ставками.

Сам спуфинг на бирже – это намеренное размещение большого заказа на бирже (иногда суммы ордеров доходят даже до 60 млн долларов) по цене существенно ниже или выше реально имеющейся стоимости. При этом сам ордер не закрывается, а снимается с торгов еще до совершения сделки.

Чем же опасно такое поведение? Когда на бирже появляется крупное предложение, трейдеры и различные торговые боты воспринимают это как сигнал, начиная активно продавать или покупать валюту, дабы успеть до изменения цены. В свою очередь мошенник, параллельно с подставными ордерами, выставляет реальные, что позволяет ему дорого продавать или покупать монеты.

Спуфинг на бирже: реальный пример

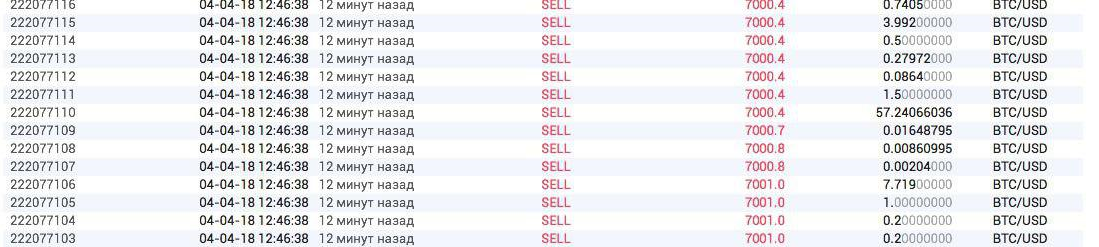

Рассмотрим небольшой пример того, как осуществлялся спуфинг на бирже Bitfinex. Имеется группа трейдеров с общим стеком в 20-60 млн долларов, каждый член которой выставляет ордер на крупную сумму без прямого намерениья покупать или продавать монеты. На скриншоте ниже можно увидеть ставки спуферов.

Спуфинг на бирже: как бороться с манипуляциями?

По сути, большинство бирж борется со спуфингом путем ввода различных ограничений, но самый эффективный способ остановить подобные вспышки – выкупать ставки. Это позволяет изъять с рынка ложные предложения и оградить его от резких скачков.

Наиболее часто вспышки спуфинга случаются на бирже Bitfinex, хотя и другие сервисы не защищены от подобных махинаций. Вообще, многие подозревают, что Bitfinex намеренно манипулирует своей внутренней криптовалютой, проводя спуфинг-атаки и отмывая токены, продавая их самим себе для манипуляции стоимостью.

Мошенники на фондовом рынке: учимся распознавать манипуляции

Главная задача трейдинга — заработать. Но некоторые считают, что все способы хороши, и пытаются манипулировать рынком. Недобросовестные практики существуют со времени возникновения фондового рынка. Согласно российскому законодательству, манипулирование рынком является уголовным преступлением.

Есть два основных способа обмануть рынок. Первый и самый понятный из них — фальсификация новостей. Второй — технические манипуляции. Они заставляют цены двигаться в нужную для манипулятора сторону и требуют хорошего знания технической стороны вопроса.

Обычно манипуляции рассчитаны на краткосрочный эффект, поэтому страдают от них в основном краткосрочные инвесторы и дей-трейдеры (биржевые спекулянты, которые совершают сделки в пределах одного дня). Так что лучшей защитой от манипуляций, по мнению экспертов, являются вложения на долгосрочную перспективу.

Мы приведем несколько способов манипуляций для ознакомления. Но предостерегаем от попыток их повторить. Подобные способы влияния на рынок запрещены законом.

Fake news, или вброс новостей

Распространение недостоверных новостей — это классика манипулятивного жанра. Как правило, этим занимаются крупные игроки. Они распускают слухи в различных средствах массовой информации, чтобы оказать нужное им влияние на инвесторов, а через них — на цены. К такой стратегии прибегают довольно часто.

Вариаций вброса много. Кто-то подделывает аккаунты компаний в социальных сетях и публикует «фейки», кто-то распространяет слухи через знакомых журналистов. Негативные новости приводят к падению акций, после чего манипулятор покупает дешевый актив. И наоборот — позитивная информация толкает котировки вверх.

Классический пример использования ложных новостей называется Pump & Dump («накачка и сброс»). Эта схема позволяет быстро увеличить стоимость дешевых акций, а затем продать их с большой прибылью — сбросить.

Для этого манипуляторы рассылают потенциальным покупателям множество сообщений о том, что акция будет расти. В ход также пускаются фиктивные заявления в соцсетях, обманные статьи и другие хитрости. Участникам рынка внушают: актив является выгодной покупкой. В результате резко растут объемы торгов и котировки. Добившись задуманного, манипуляторы продают свои акции — и цена резко падает.

Чтобы не попасться на удочку манипуляторов, инвестор должен тщательно проверять информацию, а также избегать покупки стремительно дорожающих бумаг.

Спуфинг

Спуфинг (от английского spoofing) — это имитация заявки (ордера) на покупку или продажу. Такой вид манипуляций доступен только «большим» игрокам с крупными суммами денег.

«Водосброс»

Конечной целью этой манипулятивной схемы является резкое изменение цен. Предположим, крупный игрок хочет добиться быстрого падения котировок. Для этого он в течение продолжительного времени покупает акции — незаметно и небольшими порциями, чтобы рынок рос, но инвесторы при этом не заметили вмешательства. После того как цены вырастут до необходимого уровня, игрок сбрасывает купленные акции. От объемной продажи котировки резко летят вниз. Пользуясь падением, манипулятор может купить бумаги уже дешевле. В итоге у игрока остается тот же объем акций, но к нему добавляется прибыль, которую он извлек на падении.

«Стиральная доска»

Эта схема используется для того, чтобы «вытряхнуть» с рынка спекулянтов и добиться падения цены на актив. Ее также используют крупные игроки — к примеру, хедж-фонды. Они провоцируют резкие непредсказуемые скачки котировок вверх и вниз. Мелкие спекулянты начинают беспокоиться и на всякий случай выходят из своих позиций, то есть продают активы. Из-за продаж цена падает. Бинго! Крупный игрок достиг своей цели.

Предположим, что какой-нибудь инвестор сумел поймать момент падения и решил купить акции, чтобы потом заработать на росте. Если хедж-фонд это заметил, он может сбить цену еще больше, «вытряхнув» этого инвестора из акций.

«Укачивание»

Стратегия «укачивания» сродни «стиральной доске» по способу реализации. Смысл не в том, чтобы выгнать спекулянтов с рынка, а наоборот — чтобы заставить их открыть позиции и перестать реагировать на движения рынка, то есть привлечь и удержать.

В основе такой манипулятивной схемы лежит традиция использовать стоп-лоссы, когда инвестор дает брокеру поручение продать акции по определенной цене для ограничения убытка.

Колебания цен заставляют инвесторов отодвигать стоп-лоссы все дальше, а крупный игрок тем временем продолжает увеличивать амплитуду колебаний. Если участники рынка начинают выходить из позиций, игрок сдвигает цены в сторону, выгодную инвесторам, чтобы они вновь открыли позиции. Манипулятор проделывает это все до тех пор, пока основная масса инвесторов не займет выжидательную позицию, находясь внутри позиций и сняв все стоп-лоссы.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей. Закрытие торговой позиции с целью извлечь прибыль. Как правило фиксация прибыли происходит при достижении показателей, выгодных продавцу или при непредсказуемом движении котировок.

Виды манипуляций на рынке криптовалют

16 мая 2020 года инвесткомпания BMA LLC подала иск против криптовалютной биржи BitMEX, обвиняя последнюю в манипулировании криптовалютным рынком и ценами.

Такие новости на рынке криптовалют в последнее время появляются все чаще. Криптовалютный рынок относительно молодой (становление примерно в 2013-14 годах, после появления Bitcoin в 2008 году) и в большей части не подвержен регулированию со стороны контролирующих органов. Поэтому он стал благодатной почвой для различного рода манипуляций.

Сегодня разберём виды манипуляций, которые присутствуют на рынке криптовалют. А также случай манипуляции с биткоином на известной бирже Bitfinex.

1. Памп и дамп (P&D)

Пожалуй, самый распространённый метод манипулирования, где под прицел попадают небольшие и слабые инвесторы (часто новички).

Подробно о том, что такое памп и дамп, как он работает и как зарабатывают на этой манипуляции, читайте в нашей статье.

Давайте коротко пройдемся по данному методу манипуляции на крипторынке. Итак, памп и дамп состоит из трех этапов:

Метод Pump&Dump считается незаконной деятельностью на традиционном (фондовом) рынке.

2. «Маркетмейкеры» (Market makers)

Игроки, которые имеют большие суммы (их называют маркетмейкерами), приходят на рынок криптовалют и торгуют выбранным активом, покупая и продавая его сами у себя. Зачем они это делают и в чем манипуляция?

Другой пример: услугами маркетмейкеров часто пользуются ICO, которые только стартовали.

При выходе на биржу новый токен, как правило, не имеет больших объёмов. А это значит, что маленькими объемами можно как повысить цену, так и уронить её на самое дно. Допустим, руководитель ICO опасается, что цена его токена после токенсейла быстро уйдет вниз из-за недостатка ликвидности и отсутствия терпения со стороны инвесторов. Плюс те, кто получил токены бесплатно за активность в социальных сетях, могут при первой же возможности сбросить их по любой, даже самой низкой, цене.

За использование своего капитала и сопряженный с этим риск маркетмейкеры взимают плату с организатора ICO, а также зарабатывают на спредах (это разница между заявками на покупку и продажу).

3. Биржевые алгоритмы

Кто знаком с традиционными рынками, тот знает о многочисленных компьютерных ботах, участвующих в торговых операциях. То же самое постепенно перетекло и на криптовалютный рынок. И это огромное поле для манипуляций.

О том, что такое торговые роботы, читайте в нашей статье.

Таким образом боты помогают искусственно завысить цену и возможно продать по более высокой цене биржевые токены. Ботов также часто используют для поддержания объемов торгов по только что выпущенным новым токенам.

Реальный пример. Однажды на бирже Livecoin нам довелось наблюдать такое “состязание” человека с ботов в реальном времени на токены ELF. Объёмы у данного токена были небольшие. Ордера на покупку в стакане не превышали 0,00000920 BTC ($0,0848) за один ELF, когда появился ордер какого-то трейдера на 0,1 BTC ($922,4) по цене 0,00000950 BTC ($0,0876) за 1 ELF.

В итоге трейдер, который хотел купить токен по цене в 0,00000950 ($0,087), купил его за 0,00001020 BTC ($0,094). Напомним, что ордера на продажу начинались с 0,0000920 BTC.

Боты повысили цену токена, увеличили комиссию биржи и потрепали нервы трейдеру.

Что нужно было сделать трейдеру?

Даже, если вам очень нужно купить токен, выставляйте ордер по последней цене и не поддавайтесь на провокации ботов.

Во многих случаях мы можем даже не догадываться, что боты рядом с нами. Невозможно вычислить работу бота, когда несколько видов манипуляций применяется одновременно (например, при пампе).

4. Фиктивный трейдинг (wash trading)

Как известно, на рынке криптовалют большое внимание уделяется объемам токена/монеты на бирже. И если объёмы день за днём, месяц за месяцем увеличиваются, то это не можете не привлечь внимание трейдеров или простых обывателей, желающих заработать на предугадывании поведения крупных игроков.

Этим пользуются манипуляторы.

Инвестор или несколько скооперировавшихся инвесторов одновременно покупают и продают одну и ту же монету. Создавая впечатление, что актив более востребован, чем на самом деле, манипуляторы добиваются искусственного увеличения объёма торгов по нему.

Закон о товарных биржах США (CEA) и большинство юрисдикций признают фиктивную торговлю незаконной.

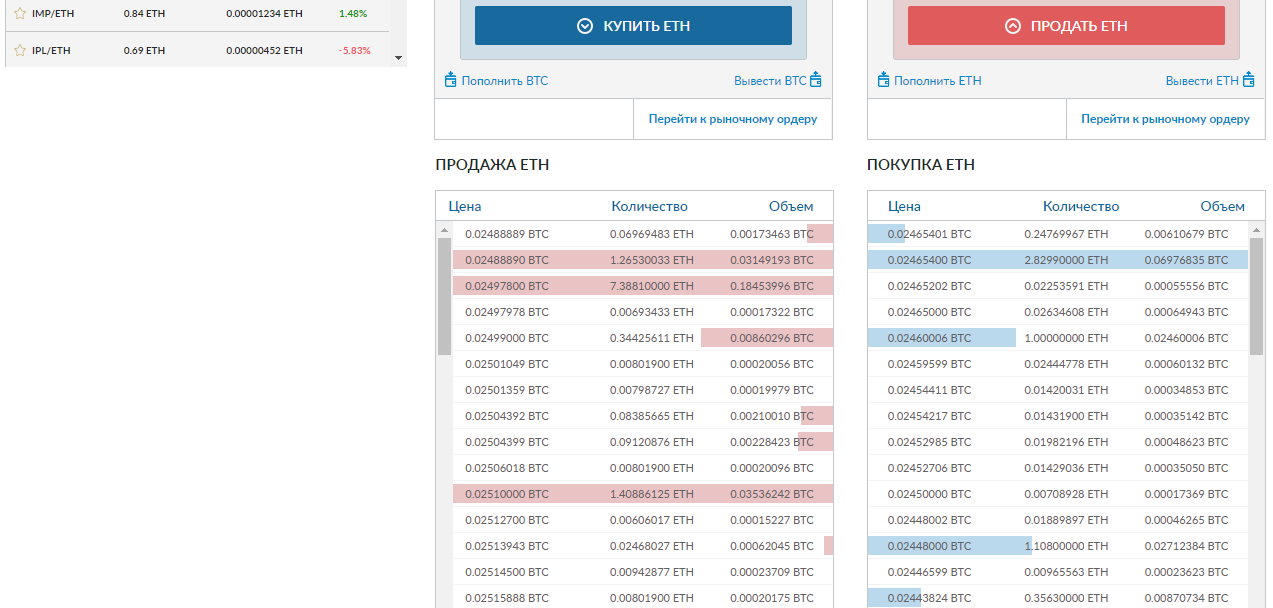

5. «Спуфинг»

Книга ордеров на бирже Livecoin, пара ETHBTC

Например, однажды манипуляторы использовали «спуфинг» на токене ADA: в течение получаса они выставляли и отменяли крупные ордера на продажу, чем продавили цену вниз, а затем откупили заново по низкой цене, получив больше монет за те же деньги.

Реальный пример. В апреле 2018 года на бирже Bitfinex нам довелось наблюдать манипуляцию в реальном времени.

В первой половине дня 4 апреля биткоин торговался спокойно и ровно в канале 7500-7250 с резкими походами цены до 7140 и такими же резкими восстановлениями на уровень 7500-7250. Судя по ситуации, наметился плавный положительный тренд, альткоины понемногу укрепляются, капитализация растет.

6. Медиаманипуляции

На скриншоте реакция токена TFUEL в паре к USDT после появления новости о листинге на Корейской бирже Upbit в марте 2019 года:

Это свойство криптовалютного рынка часто используют манипуляторы, чтобы повлиять на цену актива в краткосрочной или долгосрочной перспективе. Практически во всех западных странах данный вид манипуляций является нарушением закона и влечет за собой огромные штрафы.

Часто манипуляторами выступают сами разработчики или члены команды криптопроектов, которые контролируют медиапотоки о них. Пример: в декабре 2018 года группа разработчиков криптовалюты Ethereum Classic (ЕTC) сообщила в официальном Twitter-аккаунте о роспуске команды из-за финансовых проблем. Причиной якобы стало падение цен на рынке криптовалют и нехватка средств у проекта ввиду снижения цены ETC.

Позднее выяснилось, что с финансированием и развитием проекта проблем не было и распускать команду никто не собирался. Спустя несколько дней курс восстановился к прежним позициям.

Такие случаи раньше встречались частенько. Разработчики оправдывались тем, что аккаунт взломали мошенники, которые и опубликовали ложную информацию. В случае с ETC опровержений не поступало, и все вернулось на круги своя.

Иногда манипуляторы используют правдивую информацию в своих целях, разгоняя на ее основе панику или наоборот, позитивные прогнозы. Когда фондовый рынок обвалился на фоне пандемии коронавируса, на крипторынке появились очень крупные ордера на продажу биткоина. Под влиянием новостей о том, что грядет новый мировой кризис, который обрушит рынки, цена быстро пошла вниз. Но вскоре восстановилась к прежнему уровню.

Падение могло быть вызвано тем, что крупные игроки фиксировали сделки и таким образом “уронили” цену, но в таком случае биткоин вряд ли восстановился бы к прежним ценам. На наш взгляд, падение было вызвано тем, что, пользуясь ситуацией на традиционных рынках и неопределенностью на криптовалютном, манипуляторы решили перезакупиться по меньшей цене.

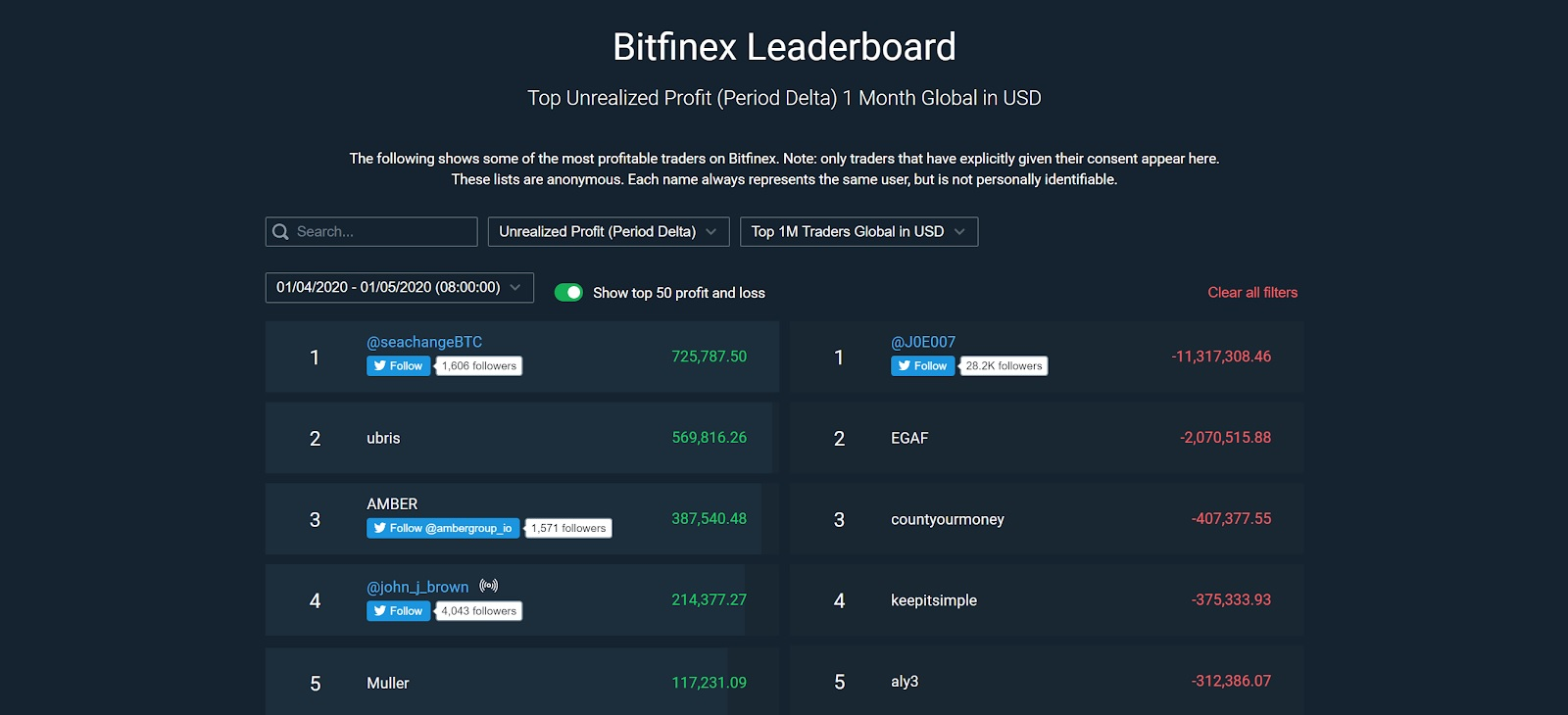

Другой пример: в период с 7 по 8 мая 2020 года новостные крипторесурсы писали о банкротстве крупного кита (трейдера с миллионами на балансе) Joe007, торгующем на бирже Bitfinex.

Однако 10 мая без объективных причин биткоин всего за 30 минут упал на 14%.

Как заработать на чужих манипуляциях

Некоторые трейдеры могут мониторить перемещение крупных сумм биткоина, таким образом отслеживая манипуляции с целью на них заработать.

Вот несколько ресурсов, на которых можно осуществлять такой мониторинг:

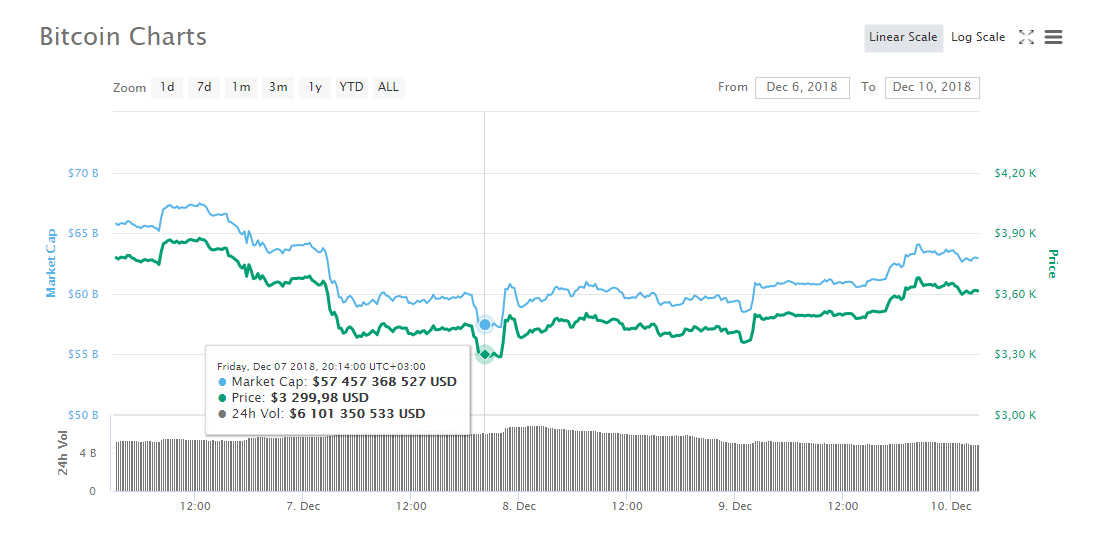

Приведем пример на реальном дампе который произошел 7 декабря 2018 года.

Что произошло?

В коде (в данном случае 777) зашифровано послание о том, что нужно делать. Например, “продавайте в 12:00 по лондону” или “покупайте завтра в 12:00 по лондону”. Коды постоянно меняются. Одни и те же цифры сегодня означают продажу, а завтра покупку.

Чем больше упадет цена, тем больше биткоинов манипуляторы откупят обратно.

Такая стратегия очень рисковая, поэтому мы не рекомендуем ее использовать.

Итоги

Такие манипуляции очень мешают простым трейдерам, но от них никуда не деться. Нужно лишь быть внимательным и не попадаться на них. Для этого придется научиться распознавать манипуляции, иногда ценой собственных средств.

Сложнее всего распознать манипуляцию, когда организаторы используют комбинацию из нескольких ее видов. Например, идет небольшой памп токена на бирже с низкой ликвидностью, и тут начинаются продажи. Вывод: идёт дамп.

Допустим нам повезло, и мы успели продать с профитом. Но потом резко продажи прекращаются, и цена на больших объемах покупок опять идет вверх. А дальше человеческая жадность толкают трейдеров войти в сделку. Кто-то не поддаётся, а кто-то ещё раз покупает токен и теряет всё.

В заключении стоит привести вспомнить заветы Сатоши Накамото о создании независимой и неконтролируемой свободной финансовой системы, но иногда, наблюдая за откровенными манипуляциями на рынке, невольно задумываешься о необходимости регулирования криптовалютной сферы со стороны государств.