спот и своп что это

Сделки спот и своп.

Привлекательность рынка форекс заключается в том, что рассчитываться по заключенным сделкам можно с отсрочкой платежа, то есть юридически вы уже являетесь владельцем валюты, а рассчитываться за нее будете позже.

Такой подход дает возможность получить прибыль даже не имея в своем распоряжении нужной суммы средств, путем заключения встречной сделки по более выгодной цене.

Одними из самых распространенных вариантов осуществления операций на валютном рынке являются контракты спот и своп, основное их различие в сроках поставки и оплаты предмета сделки.

Торгуй по крупному только с ведущим брокером

Спот (spot) – из самого названия понятно, что расчеты по данной сделки должны производится немедленно, но на практике оплата по контракту может быть произведена в течении двух банковских дней. При этом не учитываются выходные и праздничные дни.

Дата проведения расчетов оговаривается при заключении контракта и в зависимости от того в какой день она будет произведена сделка может носить название:

TOD – сокращенно от today, расчет производится в дату заключения контракта, то есть немедленно.

ТОМ – в полном варианте tomorrow, все расчеты по данному виду спот сделки производятся на следующий рабочий день после заключения контракта, при этом в договоре о поставке строго фиксируется дата и курс валюты по которому произошел обмен.

На второй день – то есть послезавтра, это крайняя дата осуществления расчета по краткосрочным сделкам forex типа spot.

Данный вариант торговых операций относят к срочным, иногда их именуют так же кассовыми или наличными сделками, хотя все расчеты по ним производятся в безналичной форме.

Своп (swop) – долгосрочный вид сделок по продаже (покупке валюты), в отличие от предыдущего варианта торговли заключение такого контракта предусматривает поставку валюты на срок до одного года.

Дата поставки каждого из видов валюты оговаривается отдельно, в зависимости от того какая из валют является базовой, а какая котируемой в валютной паре. Первой обычно поставляется именно базовая валюта, а расчет за ее поставку производится позже, в оговоренные сроки.

Например, заключен контракт на поставку евро за доллары США по цене 1,3245 за один евро и объемов 10 стандартных лотов.

Датой валютирования (фактической поставки евро) является 10 августа, а датой окончание сделки или закрытия своп контракта станет 15 августа того же года.

При заключение контрактов подобного типа учитываются такие параметры как – объем операции, курс валюты, разница процентных ставок по базовой и котируемой валюте.

Существует довольно много вариантов заключения сделок по системе спот:

По времени – долгосрочные, краткосрочные.

По виду – стандартные или форвардные (сначала идет расчет по сделки, а после фактическая поставка валюты).

По стоимости – отрицательные или положительные в зависимости от значений кредитных ставок.

Данный вид контрактов так же может применяться на рынке кредитов или процентных ставок.

Более подробно о данном виде операций вы можете узнать, посмотрев это видео.

Предупреждение о рисках.

Начиная торговлю CFD на любом из финансовых рынков вы должны четко понимать, что такой вид деятельности может привести не только к прибыли, но и к убыткам.

Консультации по торговле на форекс и других биржевых площадках России

Что такое спот: понятие, виды сделок и варианты применения в инвестициях

А вы знали, что когда покупали на рынке морковку, арбуз или еще какой-нибудь товар, то совершали спотовую сделку? Если нет, то теперь знаете. А инвестиционная деятельность тоже в основном проходит на рынке, на котором торгуются разные активы. В статье разберем, что такое спот, где можно встретить такой вид сделок и чем он отличается от других финансовых операций.

Понятия спот-сделки и спотовой цены

Спот (спот-сделка, спотовая сделка) – это сделка по купле-продаже активов (ценные бумаги, валюта, драгоценные металлы и пр.), расчеты и поставка которых осуществляется не позднее 2-х дней с момента заключения спотового контракта.

Самый простой пример, не считая примера про морковку в начале статьи, это покупка валюты. Напомню, что есть несколько способов приобрести обычному человеку доллары или евро:

По сути все 3 способа являются спотовыми сделками. Вы отдаете продавцу свои рубли и получаете валюту. В первых двух случаях это произойдет моментально, в третьем – на следующий день или через 2 дня (зависит от вида сделки, о которых поговорим чуть ниже).

Цена, по которой спотовая сделка заключается, называется спотовой. Она отражает текущую ситуацию и служит ориентиром для заключения других видов сделок, например, на срочном рынке. Условия сделки (вида актива, цена, объем поставки, срок – сегодня, завтра или через 2 дня) фиксируются на момент заключения спотового контракта и не меняются.

Срочный рынок – это часть финансового рынка, на котором заключаются сделки по купле-продаже фьючерсов и опционов. Название символизирует не высокую скорость проведения операций, а конкретный срок, к которому производится поставка базового актива. При этом, сначала оплачивается лишь часть стоимости (гарантийное обязательство), а оставшиеся деньги вносятся в момент закрытия сделки. Срок поставки, в отличии от спотового рынка, может быть равен нескольким месяцам.

Не путайте спотовую торговлю со своповой. Названия созвучные. Но своп – это обменная операция с активами, срок обмена может быть сколь угодно долгим, по договоренности сторон и условия сделки могут меняться.

Виды спотовых сделок

На бирже в зависимости от времени завершения операции выделяют следующие виды спотовых сделок:

Во всех трех видах дни учитываются рабочие. Например, если вы покупаете актив на бирже в пятницу по сделке TOM, то окончательные расчеты будут проведены в понедельник.

Особенности торговли на спотовом рынке

Цена в каждом виде спотового контракта незначительно отличается. Самая низкая – TOD, самая высокая – SPT. Чем больше времени до срока платежа, тем выше спотовая цена. И наоборот. Разница в цене будет на размер ключевой ставки Центробанка, которую определяют за 1 или 2 дня:

По этой же причине цена фьючерса будет выше спотовой, потому что срок уже исчисляется не одним или двумя днями. Для каждого вида актива биржа устанавливает свой режим торгов. Например, для ОФЗ – Т+1, для акций – Т+2. Сделка TOM на следующий день превращается в TOD, а SPT сначала в TOM, а потом в TOD.

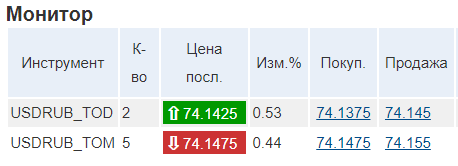

Механизм установления цены важен при торговле, например, валютой. Там можно выбирать между TOD и TOM. Допустим, покупаем доллары, выгоднее будет цена TOD. А при продаже выгоднее уже TOM. Разница в сотые доли, но при операциях с большими суммами выгода может быть существенной.

Например, брокер ВТБ дает вот такие котировки по покупке и продаже долларов США на момент написания статьи:

Где применяются спот-сделки

Спот-сделки работают на всех видах рынков: фондовом, валютном и товарном. Рассмотрим особенности их проведения на каждом и с разными видами активов.

Фондовый рынок

Фондовый рынок Московской биржи включает в себя 2 секции – рынок акций и паев, долговой рынок.

На первом торгуются акции российских и иностранных эмитентов, депозитарные расписки, паи ПИФов, акции ETF. Вид спотового контракта или режим торгов для всех перечисленных активов – Т+2. Такой большой срок объясняется, что необходимо сделать запись в депозитарии о смене владельца ценных бумаг и внести инвестора в реестр акционеров.

Механизм покупки такой:

Последний пункт необходимо учитывать при получении дивидендов. Задача инвестора – попасть в реестр акционеров до даты дивидендной отсечки (фиксирования списка акционеров). Если он купит бумаги за день до отсечки, то дивидендов не получит, потому что не будет считаться владельцем акций.

Вторая секция фондового рынка представлена ОФЗ, корпоративными и муниципальными облигациями, еврооблигациями, ипотечными ценными бумагами. Виды спота разные:

Механизм покупки абсолютно такой же, как и для акций. Только владельцем инвестор станет либо в тот же день, либо через 1 или 2 дня.

Валютный рынок

Частично про валютный рынок Мосбиржи мы уже в статье поговорили. Разница с фондовым в том, что вид спот-сделки можно выбирать, TOD или TOM. Следовательно, заключать для себя более выгодный контракт на покупку и продажу валюты. А сам механизм покупки ничем от ценных бумаг не отличается.

В трейдинге огромным спотовым рынком является FOREX. Он дает круглосуточный доступ к торгам разными валютными парами с высокой ликвидностью. При этом, не обязательна физическая поставка валюты, трейдер получает право распоряжаться деньгами. Из-за этого операции упрощаются и совершаются за несколько секунд.

Товарный рынок

Товарный рынок – место, где торгуют разными товарами: нефтью, зерном, мясом, сахаром, металлом и многим другим. Спотовые контракты на реальную поставку сырья, материалов, продуктов питания заключаются, в основном, между юридическими лицами на десятки и сотни миллионов рублей.

На рынке драгоценных металлов Мосбиржи рядовой инвестор может торговать физическими слитками драгоценных металлов, золотом и серебром. Тикер спотового контракта на золото GLDRUB_TOM, серебро – SLVRUB_TOM.

Такая возможность появилась недавно. В декабре 2019 г. в закон “О рынке ценных бумаг” были внесены изменения, и брокеры теперь могут участвовать в спотовых торгах и для своих клиентов покупать и продавать слитки. Минимальный объем золота – 10 г, серебра – 100 г. Инвестору не обязательно иметь статус квалифицированного инвестора.

Не обязательно получать на руки физический слиток драгоценного металла, тем более, что он выдается только весом 1 кг или 11 – 13 кг. Он будет храниться в специальном хранилище, а у инвестора отражаться на металлическом счете в виде рублей. Но если хочется получить реальный кусок металла, то и это можно сделать. Имейте в виду, что ликвидность его при изъятии из хранилища снижается, необходимо заплатить НДС 20 % и продумать варианты хранения, охраны и пр.

Заключение

Если вы инвестор или трейдер, то уже являетесь участником спотового рынка. Информация в статье дана для общего понимания механизма функционирования такого рода сделок и повышения инвестиционной грамотности новичка на бирже. Какие-то нюансы, описанные выше, помогут вам совершать операции купли-продажи с большей выгодой для себя.

Новичкам. Разбираемся со сделками swap, forward и spot. Материал будет полезен тем, кто торгует USD/RUB.

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня добрался до темы «Доп.информация к главе 8: форварды, фьючерсы и свопы».

Изучив данный материал, мы окажемся на 122 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан всего лишь на 122/400=31%.

Книга идет с большим трудом, пока открытые вопросы не закрою — нельзя двигаться дальше.

Spot, Swap и Forward, для чего они нужны?

Сделки спот — это ежедневные конвертации тех же USD/RUB_TOD и USD/RUB_TOM, когда у участников есть рубли, а они с расчетами «сегодня» или «завтра» покупают доллары. Тут все понятно.

Сделки forward — это фиксация цен в будущем, то есть мы сегодня можем купить USD/RUB с поставкой через месяц и тем самым захеджировать свой валютный риск. Это бывает нужно для импортеров, которые знают, что через месяц им потребуется приобрести за USD оборудование, рубли сегодня есть (а может и не быть, это как раз не важно для заключения сделки), а цены в USD. Покупая forward, они правят свой БДДС в рублях и делают фикс. Валютные переоценки им теперь не страшны.

Swap — состоит из двух действий, мы с начала покупаем что-нибудь ненужное на споте, а затем это же ненужное продаем на форварде. Это будет сделка типа buy/sell. Например, мы можем сделать такую сделку на EUR/RUB, когда на споте за рубли купим EUR, а затем через месяц их продадим. Разницу процентных ставок положим себе в карман. Это будет некий аналог синтетических облигаций, но ставка тут будет выше, чем если просто разместить рубли на депозите. Через валютные свопы можно увеличить эффективность размещения свободных рублей. Это знают все, а те, кто не знали раньше — теперь тоже будут знать.

Многие любят анализировать спотовые сделки на USD/RUB_TOM, при этом смотрят на объемы, поглядывают на стаканы и гадают на кофейное гуще куда же пойдет эта пара.

Но всё не так просто, господа.

Я на 122-ой странице споткнулся о двух абзацах и долго не мог понять о чем там вообще Саймон Вайн хотел сказать своему читателю.

Во-первых, напомню что это за человек.

Саймон Вайн — советник генерального директора Альфа-Банка, один из ведущих специалистов в России по инвестициям и производным инструментам. Работал в American Express Bank, Refco, Union Bank of Switzerland, Societe Generale. Выпускник Школы бизнеса Колумбийского университета (Нью-Йорк, США).

Такой человек фуфло гнать не будет. Что же он такого этакого понаписал?

Вот тот самый кусок:

————

Пример.

Действие 1. Вы покупаете доллары (продав рубли) на рынке spot.

Действие 2. Вы звоните форвардному дилеру и заключаете сделку типа sell/buy: одновременно продавая USD (купив рубли) на рынке spot и делая обратную сделку с расчетами через 3 месяца: вы купите USD.

В результате сделки spot перекрывают друг друга и в позиции остается только покупка форварда на USD. При этом, сделав самостоятельно первоначальную сделку спот, вы сократили транзакционные издержки за счет выбора лучшего курса spot (иначе форвардный дилер мог вести отсчет форварда от более выгодной для него цены spot, зарабатывая и на свопе, и на споте).

————

Таким образом, проф.участники валютного рынка, которые хотят купить или продать форвард на валютную пару, вместо того, чтобы просто взять и купить форвард, они делают двойную сделку — одну на споте и другую сделку своп. В тот самый мониторинг, когда мы с вами смотрим на сделки USD/RUB_TOM, будут попадать форвардные сделки экспортеров/импортеров через этот симбиоз. К сожалению, они сильно портят общую картину, ведь если хеджеры хотели купить forward на USD/RUB, то в стакане мы увидим прошедший объем на покупку спота, а затем увидим тот же объем на продажу, только не сразу, а лаг может достигать до 10 минут (это время между заключенной сделкой спот и затраченные переговоры на форвардных торгашей). То есть их лонговые ожидания попадают уже сегодня в наш стакан, мы думаем, что нужно покупать, а затем увидим обратный объем вниз. Со стороны всегда раньше казалось, что кто-то переливает деньги из одного кармана в другой, когда видим сделки, например, покупку 20 млн.USD и через 5-10 минут продажу 20 млн.USD, но сейчас все стало на свои места.

Я никогда раньше об этом не задумывался, но с точки зрения здравой логики, есть ощущение, что правильнее одну сделку форвард заключить, чем две — спот и своп. На мой взгляд, от двух сделок как раз транзакционных издержек будет больше, чем от одной.

Библиотека трейдера

Рекомендуемые вебинары

Введение в валютный дилинг

Понятия SPOT и SWAP

Сделка спот (SPOT) подразумевает немедленный расчет по сделке с последующей поставкой товара на второй рабочий день (дата валютирования) с момента заключения сделки.

Своп (Swap, иногда Rollover или Overnight) – операция, которую производит брокер, если позиция в конце валютных суток (21.30 GMT) осталась открытой. Свопы могут быть как отрицательными, так и положительными в зависимости от разницы процентных ставок в странах, валюты которых присутствуют в валютной паре, по которой открыта позиция. В конце валютных суток брокер одновременно закрывает позицию и открывает снова, цена открытия отличается от цены закрытия на величину свопа. Эта операция выполняется для того, чтобы отодвинуть дату валютирования на 1 день в будущее и тем самым освободить трейдера от физической поставки валюты.

© 2007–2021 «ФИНАМ»

Дизайн — «Липка и Друзья», 2015

При полном или частичном использовании материалов ссылка на Finam.ru обязательна. Подробнее об использовании информации и котировок. Редакция не несет ответственности за достоверность информации, опубликованной в рекламных объявлениях. 18+

АО «Инвестиционная компания «ФИНАМ». Лицензия на осуществление брокерской деятельности №177-02739-100000 от 09.11.2000 выдана ФКЦБ России без ограничения срока действия. Адрес: 127006 г. Москва, пер. Настасьинский, д.7, стр.2.

This site is protected by reCAPTCHA and the Google Privacy Policy and Terms of Service apply.

ООО «Управляющая компания «Финам Менеджмент». Лицензия на осуществление деятельности по управлению ценными бумагами №077-11748-001000 выдана ФСФР России без ограничения срока действия.

АО «Банк ФИНАМ». Лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте № 2799 от 29 сентября 2015 года.

ООО «ФИНАМ ФОРЕКС», лицензия профессионального участника рынка ценных бумаг на осуществление деятельности форекс-дилера № 045-13961-020000 от 14 декабря 2015 года. Адрес: 127006, Российская Федерация, г. Москва, пер. Настасьинский, д. 7, стр. 2.

Понятия SPOT и SWAP

Сделка спот (SPOT) подразумевает немедленный расчет по сделке с последующей поставкой товара на второй рабочий день (дата валютирования) с момента заключения сделки.

Своп (Swap, иногда Rolover или Overnight) – операция, которую производит брокер, если позиция в конце валютных суток (21.30 GMT) осталась открытой. Свопы могут быть как отрицательными, так и положительными в зависимости от разницы процентных ставок в странах, валюты которых присутствуют в валютной паре, по которой открыта позиция.

В конце валютных суток брокер одновременно закрывает позицию и открывает снова, цена открытия отличается от цены закрытия на величину свопа. Эта операция выполняется для того, чтобы отодвинуть дату валютирования на 1 день в будущее и тем самым освободить трейдера от физической поставки валюты.

Маржинальная система торговли

Смысл маржинальной торговли заключается в том, что клиент, внося определенную минимальную сумму, получает возможность оперировать суммами неизмеримо большими, чем его собственные средства.

Дилинговый рычаг устанавливается дилинговой компанией и фактически определяет соотношение между суммой залога, и выделяемыми под нее заемным капиталом: 1:20, 1:40, 1:50, 1:100 и т.д. На рынке Forex обычно плечо равно 1:100.

Он может открыть несколько коротких или длинных позиций так, чтобы суммарное количество валюты не превысило 500000. Например, открыть длинную позицию по евро размером 200000 и одновременно короткую позицию по швейцарскому франку размером 300000. Надо заметить, что использование плеча 1:100 очень рискованно, разумнее использовать при торговле плечо 1:10.

Расчет прибыли на рынке Forex

Прибыль на валютном рынке всегда рассчитывается в долларах. Для определения прибыльности операций на рынке FOREX необходимо уметь рассчитывать стоимость одного пункта курса валюты, а этому мы уже научились. И хотя все расчеты в нашем торговом терминале Bank Foreign Exchange производятся автоматически, нужно понимать каким образом рассчитывается прибыль или убыток.

Пример расчета прибыли при работе с валютной парой с обратной котировкой:

При обратной котировке стоимость 1 пункта постоянна.

Пример 1. Например, мы планируем работать с британским фунтом. Для позиции в ₤100000 стоимость 1 пункта будет равна 100000х0,0001=$10.

Предположим, что мы, прогнозируя рост курса (движение цены на графике вверх), открыли позицию на покупку при курсе GBP/USD = 1.9300. Т. е. купили 100.000 английских фунтов за 193.000 долларов США (в 1 английском фунте содержится 1,9300 доллара США).

Если курс GBP/USD вырос, к примеру, до значения 1,9400 (100 пунктов), мы можем закрыть позицию (провести контрсделку по продаже английских фунтов за доллары США).

Пример 2. Если же прогнозируя падение курса (движение цены на графике вниз) открыть позицию на продажу при курсе EUR/USD = 1.3300 – это будет означать продажу 100.000 евро за 133.000 долларов США, т. е. мы станем обладателями 133.000 долларов США.

В этом случае, при движении курса EUR /USD вниз, например, при значении 1.3100, мы можем закрыть позицию (провести контрсделку по покупке евро за доллары США). Однако, если в случае продажи 100.000 евро мы приобрели 133.000 долларов США, то купить, те же 100.000 евро, мы можем уже за 131.000 долларов США.

Подобным образом рассчитывается прибыль и по другим валютным парам с обратной котировкой.

Пример расчета прибыли при работе с валютной парой с прямой котировкой:

Пример 3. Прогнозируя рост курса USD/CHF, движение графика цены вверх (удорожание доллара США по отношению к швейцарскому франку), мы можем открыть позицию на покупку. Например, при курсе USD/CHF = 1.2200, мы покупаем 100.000 долларов США за 122.000 швейцарских франков (в 1 долларе США содержится 1,2200 швейцарского франка).

Если курс USD/CHF вырос, к примеру, до значения 1.2500 (300 пунктов), мы можем закрыть позицию (провести контрсделку по продаже долларов США за швейцарские франки). Однако, располагая 100.000 долларов США, мы приобретаем уже 125.000 швецарских франков. Значит, эта операция могла принести нам прибыль в размере 3000 швейцарских франков, т. е. разницу между приобретенными 125.000 и затраченными 122.000 швейцарских франков.

Теперь необходимо пересчитать прибыль в долларах США.

Прибыль = Количество пунктов прибыли х Стоимость 1 пункта.

Пример 4. Если же прогнозируя падение курса USD/JPY, открыть позицию на продажу при курсе USD/JPY = 120.60 – это будет означать продажу 100.000 долларов США за

12 060 000 японских йен, т. е. мы станем обладателями 12 060 000 японских йен.

В этом случае, при движении курса USD/ JPY вниз, например, при значении 120.00 (60 пунктов), мы можем закрыть позицию (провести контрсделку по покупке долларов США за японские йены). Однако, если в случае продажи 100.000 долларов США мы приобрели 12 060 000 японских йен, то купить те же 100.000 долларов США мы можем уже за 12 000 000 японских йен.

Значит, эта операция могла принести нам прибыль в размере 60 000 японских йен, т. е. разницу между приобретенными 12 060 000 и затраченными 12 000 000 японских йен.