Обратный сплит акций что

Экономические изменения заставляют эмитентов предпринимать решения, поддерживающие их конкурентоспособность на фондовом рынке. Среди множества вариантов повышения интереса к собственному бизнесу компании часто выбирают дробление или консолидацию акций. В обзоре рассматриваются понятие «обратный сплит», польза мероприятия для эмитента, последовательность проведения процедуры, а также взаимосвязь консолидации актива с дивидендами.

Что это такое?

Консолидация акций или обратный сплит (от англ. Back stock split) — это действие, обратное сплиту или процедура сокращения числа акций компании-эмитента, находящихся в обращении, с помощью повышения их стоимости. Общий номинал конвертируемых ценных бумаг при этом не изменяется. На практике это мероприятие проводится намного реже по сравнению с дроблением акций. Суть мероприятия заключается в принудительном повышении стоимости финансового инструмента. Способ считается нерыночным повышением цены на актив и используется при невозможности оперативного увеличения показателя с помощью биржевых инструментов.

Иногда компании экономят и предпочитают перерегистрировать эмиссию акций, нежели использовать дорогостоящие биржевые методы.

Консолидация ценных бумаг не отражается на рыночной капитализации организации. Количество активов в обращении изменяется, но их категория и суммарный объем остаются прежними. Обратный сплит проводится в соответствии с определенным коэффициентом (2:1, 5:1, 50:1 и прочие пропорции), выбираемым в зависимости от преследуемых эмитентом целей.

Пример.

Иванов П. А. владеет 100 акциями компании «Веструм» с ценой 10 рублей за бумагу. В обращении на рынке находятся 100 000 единиц активов организации «Веструм». Компания объявляет о проведении консолидации финансовых инструментов с коэффициентом 100:1. То есть, каждые 100 бумаг во владении инвесторов конвертируются в одну.

Последствия консолидации акций эмитента «Веструм»:

В результате Иванов П. А. стал владеть 1 акцией взамен 100, но со стоимостью 1 000 рублей вместо 10 рублей.

Для чего эмитенты проводят Back stock split?

Основания для применения подхода относятся к весомым и не предполагают других способов урегулирования ситуации:

Как проходит консолидация акций?

Процедура обратного сплита проводится в соответствии с требованиями, установленными законодательством РФ, и предполагает прохождение следующих этапов:

Извещение акционеров о планируемом обратном сплите проводится путем размещения сведений на официальном сайте эмитента. Активный инвестор получает последние новости от брокера, ведущего его финансовые дела на фондовом рынке. В качестве альтернативного ресурса для получения информации о консолидации акций используются специальные сайты. В России раскрытием информации о деятельности компаний-эмитентов занимается популярный сервис СКРИН.

Связь консолидации и дивидендов

Обратный сплит сопряжен с негативными последствиями для компании:

После проведения процедуры обратного сплита часто отмечается снижение дивидендов. Явление вызвано тем, что мероприятие расценивается инвесторами и биржей, как ухудшение дел эмитента. В связи с этим принятие решения о проведении консолидации активов требует подробного предварительного анализа всех «за» и «против».

Дробление и консолидация акций — привычные явления при торговле на фондовом рынке. Акционерное общество разрабатывает стратегию, позволяющую ему стабильно развиваться за счет привлечения сторонних инвестиций. Вместе с тем, сплит и обратный сплит обладают преимуществами и для акционеров: имидж компании повышается, а значит и привилегированность владения ее активами. На 2020 год консолидация акций чаще отмечается на иностранных рынках, в России мероприятие не так популярно.

Обратное дробление акций

Обратное дробление акций

Начинающим инвесторам изучение принципов функционирования обратного разделения, и причин его возникновения, может дать представление об определенных компаниях и отраслях, а также о рынке в целом. Вместе с читателями портала 1-consult.net более детально рассмотрим его в этой статье.

Итак, что такое обратное разделение активов и почему оно важно для вкладчиков?

Принципы работы обратного сплита

В некотором смысле обратный сплит акций противоположен прямому. В процессе консолидации активов компания сокращает их количество в обращении. К примеру, если вам принадлежало 500 акций XYZ Corp., и компания объявила о намерении провести консолидацию один к пяти (1: 5), ваши 500 будут конвертированы в 100.

Обычно, компания объявляет о планируемом разделении акций или консолидации в пресс-релизе, хотя она не может прямо сообщить «обратное» оно или «прямое».

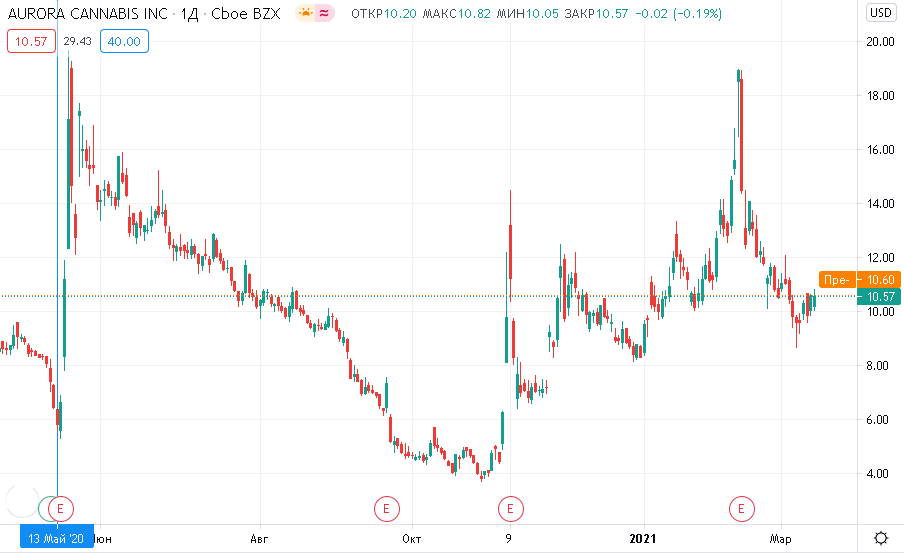

Например, Aurora Cannabis (ACB) заявила в мае 2020 года, что «получила все необходимые разрешения» на консолидацию 1:12 своих акций.

В результате проведения обратного сплита никаких изменений в рыночной стоимости выпущенных акций компании, ни в стоимости ваших акций не произойдет. В этом отношении консолидация имеет тот же эффект, что и форвардное разделение: рыночная стоимость не меняется, и другие ключевые финансовые показатели также остаются неизменными.

Как часто происходит обратный сплит?

Обратное разделение наблюдается несколько раз в год, но в большинстве случаев оно не привлекает внимания финансовых СМИ. Часто в этом процессе участвуют небольшие компании в различных отраслях – энергетике, горнодобывающей промышленности, биотехнологиях, а также некоторые биржевые фонды.

Причины консолидации акций:

Если компания сталкивается с потенциальным делистингом и / или делает обратное деление, скорее всего, ее бизнес испытывает трудности. Если нет веских причин полагать, что акции могут вернуться в норму и поднимутся в цене, долгосрочным инвесторам, возможно, они станут непривлекательными.

Примеры консолидации акций

Представим несколько конкретных примеров консолидации активов.

Акции ACB торговались ниже 1 доллара, когда компания объявила о своем обратном сплите 1:12 в мае 2020 года. Вопрос: помог ли этот процесс компании и ее инвесторам?

Обратное разделение в состоянии обеспечить временный подъем для акций компании. Это отчетливо видно на графике. По состоянию на середину ноября 2020 года акции Aurora Cannabis торговались выше 8 долларов и оставались в листинге NYSE, но цена по-прежнему упала почти на 70% по сравнению с концом 2019 года на фоне более широкой неопределенности инвесторов относительно перспектив для компаний, занимающихся Cannabis.

Все зависит от временного горизонта инвестирования. Периодически цена растет и падает.

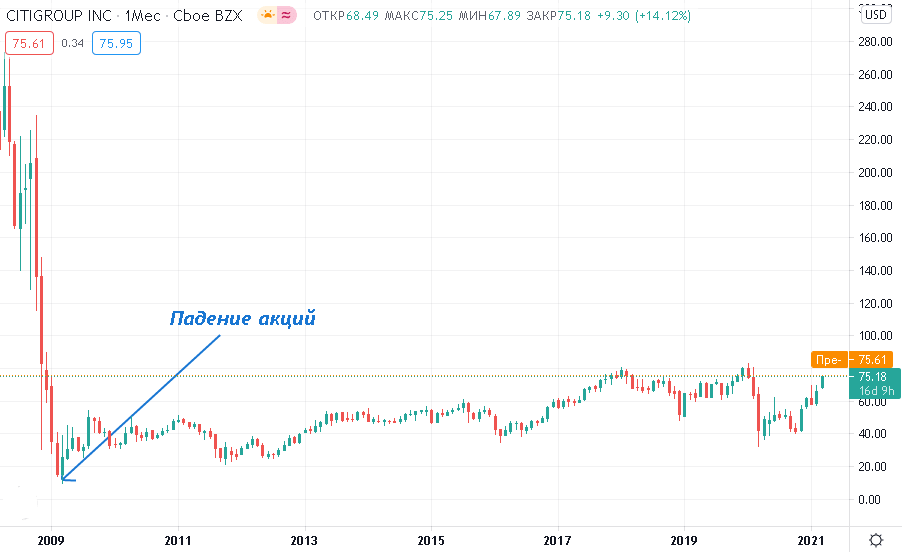

Оглядываясь в прошлое, можно отметить, что финансовый кризис 2008–2009 годов привел к нескольким положительным примерам обратного дробления среди крупных банков Уолл-стрит и связанных с ними компаний.

В середине 2009 года, когда акции American International Group ( AIG ) упали и стоили примерно 1 доллар, страховщик произвел обратное разделение 1:20. В ноябре 2020 года акции AIG стоили около 38 долларов.

Еще один пример, когда обратное дробление Citigroup ( C ) 1:10 помогло поднять активы, упавшие ниже 5 долларов (акции C в настоящее время стоят около 75,45 долларов).

Вывод

В приведенных примерах акции компаний поднялись после обратного разделения. Но инвесторам важно помнить, что эти действия предпринимаются, по крайней мере, частично по психологическим причинам. В долгосрочной перспективе курс активов определяется холодными, жесткими цифрами, такими как прибыль и доход.

Обратное деление действительно может дать сигнал покупателю остерегаться. Но ему рекомендуется глубже изучить финансовую отчетность компании и другую общедоступную информацию, чтобы раскрыть всю историю.

Обратный сплит General Electric. Как на этом заработать?

Титан американской промышленности проведет обмен своих бумаг по формуле «1-за-8». Компания назначила дату сплита на 30 июля. Акции GE снижались на всех этапах согласования процедуры. Это можно использовать в своей торговой стратегии.

В чем суть операции

Компания укрупняет рыночный ценник своих акций за счет обратного сплита. Каждые 8 бумаг старого образца будут обменены на 1 новую. Таким образом, вместо 8,77 млрд акций, обращающихся на рынке, останется чуть менее 1,1 млрд, но каждая из них будет стоить в восемь раз дороже, чем стоила до сплита.

Согласно официальному релизу, процедура будет проведена в пятницу, 30 июля, после закрытия торгов. С понедельника, 2 августа, на счетах инвесторов появятся новые бумаги более крупной стоимости.

Зачем они это делают

Есть и другие потенциальные причины для обратного сплита, которые GE не упоминает, чтобы не провоцировать распродажу бумаг. Но о них стоит помнить.

2. У менеджмента компании нет других идей, чтобы поднять капитализацию GE. Обратный сплит часто является последним средством, чтобы избежать дальнейшего снижения котировок или даже делистинга. Биржи имеют ограничения по минимальной стоимости бумаг эмитента.

Как рынок реагирует на обратный сплит

Впервые новость о возможном укрупнении бумаг GE появилась еще в начале весны. Менеджмент вынес предложение 10 марта в ходе слияния подразделений внутри холдинга. Голосование акционеров было назначено на 4 мая. 25 мая, в ходе общения с инвесторами, план был подтвержден. 18 июня была назначена дата сплита.

Во все эти дни акции GE проседали, однако впоследствии просадка быстро выкупалась. Отчасти это можно связать с позитивом в широких индексах: с начала марта S&P 500 поднялся почти на 9%. Могло сыграть роль и то, что компания последовательно реализует свою стратегию и делится ею с инвесторами. Особенно это заметно по восходящей динамике акций GE после 25 мая, когда основные индексы почти не двигались.

Как на этом можно заработать

Обратный сплит — зеркальный вариант дробления акций. Если уменьшение котировки ведет к росту оборотов, то ее увеличение вызывает обратный эффект. Уходят инвесторы с мелким чеком, приходят более крупные.

Это может приводить к локальной распродаже бумаг перед обменом. Пик распродаж может прийтись на последние дни перед 30 июля. Но, учитывая сильные фундаментальные показатели компании, котировки будут стремиться к восстановлению. На этом можно строить стратегии, аналогичные тому, как работают с дивидендным гэпом.

Альтернативный сценарий: избавившись от спекулятивного навеса, бумаги продолжат снижаться и после сплита, поскольку для стратегических инвесторов обратный сплит это сигнал в неуверенности менеджмента компании.

Выводы

Обратный сплит General Electric — это нейтральная новость для тех, кто уже держит бумагу, и возможность купить дешевле для тех, у кого в портфеле ее нет. В базовом сценарии акции ждет еще как минимум одна волна снижения перед обменом и последующий быстрый отскок.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. В ожидании Санты

Итоги торгов. Под конец сессии выкупили все снижение

IT-сектор США. Во что стоит инвестировать на 5 лет

Дивидендный портфель 2021. Подводим итоги

Ozon — затянутая «история роста»

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Резкое падение цен на газ. Газовое ралли закончилось?

SoFi Technologies. Есть ли перспективы у популярного финтеха

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое бэксплит акций и что делать с дробями в портфеле

Разбираемся, что такое бэксплит: для чего компании его проводят и что делать инвестору с дробями акций.

Обратный сплит, или консолидация акций, или бэксплит — это процедура сокращения количества акций эмитента с помощью повышения их стоимости.

Сумма инвестирования в данные акции в портфеле каждого инвестора также не меняется, меняется только количество бумаг и их стоимость за 1 шт.

Недавний пример: обратный сплит 8:1 провела General Electric — акции стали стоить в восемь раз дороже, а их количество сократилось в 8 раз.

Для чего проводят обратный сплит

С технической стороны обратный сплит не оказывает значимого влияния на акции, так как капитализация не меняется.

Причины для проведения обратного сплита могут быть разными:

• Стоимость акций не удовлетворяет требованиям биржи для сохранения листинга. Если не повысить стоимость, то может произойти делистинг.

• Увеличение стоимости акции может улучшить имидж компании, так как низкая абсолютная стоимость акций не всегда привлекает широкий круг инвесторов.

• Стремление компании ограничить круг инвесторов для уменьшения волатильности, что теоретически может повысить их статус. К «дорогой» с точки зрения абсолютной цены бумаге будет меньше интереса у мелких розничных инвесторов, и больше — у крупных профессиональных игроков, хэдж-фондов и др.

• Консолидация требуется при объединении или разделении компании для уравновешивания цены.

• Бэксплит может говорить о наличии проблем в компании.

В конечном итоге обратный сплит может оказать как негативное, так и позитивное или вовсе нейтральное влияние на котировки — чтобы прогнозировать результат, инвестору следует поискать причины в каждом конкретном случае.

В каких случаях получаются дроби

При проведении бэксплита могут образовываться дробные части бумаг. Это происходит в тех случаях, когда остаток бумаг в портфеле не кратен коэффициенту проведения бэксплита.

Например, если произошел бэксплит 8:1, а в портфеле было 10 бумаг, то после корпоративного события останется 1,25 бумаг.

Почему дроби нельзя продать на бирже

На бирже бумаги торгуются лотами. При этом минимальный лот или неполный лот может составлять только целую единицу бумаги. Поэтому дробную часть невозможно реализовать на организованных торгах.

Почему инвестор может не знать, что у него в портфеле есть дроби

Так как на бирже бумаги торгуются только целыми частями, дроби не всегда отображаются в торговых системах. Например, система QUIK не транслирует дробные части, а выводит только целое количество бумаг — поэтому после обратного сплита инвестор не увидит дроби, даже если они у него появятся.

Как продать позицию, в которой присутствуют дроби

Если у вас есть позиция, в которой присутствует дробная часть бумаги, то продавать ее необходимо последовательно. Целую часть можно продать на бирже, дробные части можно реализовать только на внебиржевом рынке.

Как брокер может помочь с продажей

БКС выкупает у клиентов дробные части бумаг, образовавшиеся после корпоративных событий на внебиржевом рынке, но по рыночной цене. Для того, чтобы это сделать, необходимо обратиться по номеру 8 (800) 100 5502 и подать поручение на выкуп дробных частей акций.

Потребуется указать номер брокерского счета, ФИО, а также наименование ценной бумаги, которую необходимо продать. За эту услугу взимается комиссия: 0,236% от объема сделки — для выкупа дробей на СПБ Бирже, 0,15% — на USMarket.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. В ожидании Санты

Итоги торгов. Под конец сессии выкупили все снижение

IT-сектор США. Во что стоит инвестировать на 5 лет

Дивидендный портфель 2021. Подводим итоги

Ozon — затянутая «история роста»

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Резкое падение цен на газ. Газовое ралли закончилось?

SoFi Technologies. Есть ли перспективы у популярного финтеха

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое сплит акций и как на нем заработать

Что такое сплит акций

Для чего нужен сплит

Каждая развивающаяся компания заинтересована в притоке дополнительных средств, а это напрямую зависит от привлечения большого количества инвесторов. Но не всякий трейдер или даже инвестиционный фонд могут позволить себе покупку пусть и перспективных, но очень дорогих по стоимости акций растущей компании. Поэтому такая компания делит возросшую цену своих акций на определенный коэффициент. В результате число бумаг увеличивается, а их пропорционально сократившаяся стоимость становится более привлекательной для розничного клиента.

Когда проводят сплит

Необходимость сплита финансовых инструментов возникает, как правило, на двух этапах развития предприятия:

Справка

IPO (Initial Public Offerings) означает первую публичную продажу акций акционерного общества неограниченному кругу лиц. Продажа акций может осуществляться как за счет размещения дополнительного выпуска акций по открытой подписки, так и в результате публичной продажи акций существующего выпуска.

Как выглядит процедура дробления

Дробление (сплит) акций, в соответствии с российским законодательством и правилами рынка, происходит в следующем порядке:

Результаты сплита

Считается, что сплит не оказывает влияния на экономическую деятельность предприятия, так как его капитализация остается неизменной. Эта процедура в чем-то схожа с деноминацией, которую хорошо помнят бывшие граждане СССР. Появлялись новые деноминированные денежные знаки с большим или меньшим количеством нулей, но ими можно было оплатить то же самое количество товаров или услуг. Так и в случае сплита количество ценных бумаг увеличивается на какой-то определенный коэффициент, однако при этом в такой же пропорции снижается и их стоимость.

Последствия сплита для акционеров

Для держателя акций компании-эмитента, предпринявшей stock split, всегда найдутся два положительных психологических момента:

Внимание! Некоторые корпорации специально удерживают высокую цену на финансовые инструменты, чтобы подчеркнуть закрытость своего предприятия для спекулянтов низкого уровня, даже неся при этом некоторые убытки.

Влияние сплита на цену акций

После публичного заявления о планирующемся сплите цена акций может меняться, но для постоянных держателей ценных бумаг это не имеет существенного значения. При проведении сплита акций компания несет обязательные затраты, которые и компенсируются послесплитовым повышением стоимости ценных бумаг для новых инвесторов.

Влияние на доходность инвестиций

В результате проведения сплита акций инвестированная сумма останется неизменной. Количество финансовых инструментов увеличится, а их стоимость соответствующим образом уменьшится.

Справка. Под доходностью инвестиций подразумевается процентное увеличение или уменьшение инвестированной суммы за какой-либо временной промежуток.

Примеры сплита

За примерами вынужденного сплита из-за увеличения стоимости ценных бумаг далеко ходить не надо. В 2020 году сплит провели две крупнейшие и известнейшие компании – Apple Inc. и Tesla.

У Tesla это был первый сплит, пропорцию была выбрана в соотношении 5:1 (напомним, что акции компании выросли с начала 2020 года примерно на 295 %).

Как узнать о сплите

Любая компания, решившая раздробить акции, размещает эту новость на своем сайте. Инвестор, имеющий ценные бумаги данного эмитента, должен быть проинформирован уведомлением от брокера, с которым он сотрудничает, по телефону или интернету. Но для активных трейдеров данные о stock split проще всего получить на специальных сайтах по раскрытию информации.

Как заработать на сплите

Нужно сразу отметить, что специальной стратегии в торговле сплитовыми акциями не существует, так как цена финансовых инструментов сильно отличается как у различных компаний, так и на разных этапах сплита.Поэтому трейдеры покупают ценные бумаги на следующих стадиях stock split:

Но для успешной торговли каждый инвестор перед тем, как выбрать компанию, намеревающуюся провести дробление акций, серьезно изучает экономическую деятельность данного эмитента.

Что такое обратный сплит

Мало того, что эта процедура требует дополнительных средств, она еще и подрывает доверие инвесторов. В результате консолидация акций, повышающая стоимость, может смениться падением спроса на финансовые инструменты и их дальнейшим обесцениванием.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.