Облигации дисконт это что

Дисконт или премия при покупке облигаций

Дисконт, или премия, при покупке облигации – это разница между номинальной ценой облигации и стоимостью ее покупки. Если бумага продается дешевле номинала, то говорят, что она продается с дисконтом, а если дороже – то с премией.

Каждая облигация в обязательном порядке имеет свою номинальную стоимость, то есть ту сумму, которую эмитент должен заплатить инвестору при погашении. При этом рыночная стоимость ценной бумаги отличается от номинальной, прежде всего потому, что размер купона определяется при выпуске ценной бумаги, а ставки кредитования меняются постоянно. Кроме того, могут меняться и рыночная ситуация заемщика, уровень доверия к нему. Компенсировать эти изменения помогает рост или снижение цены облигации.

Например, компания выпустила облигации с доходностью в 10%. Но на рынке произошли изменения. Предположим, что нормальная ставка приблизилась к 7% годовых. Инвестором выгодно покупать эту ценную бумагу, спрос на нее велик. И тогда рынок переоценивает облигацию, ее цена вырастает на разницу между купонным процентом и рыночным, то есть 10-7=3%. Скорее всего, такая облигация будет продаваться с премией 3% от номинальной стоимости.

Справедливо и обратное. Допустим, облигация выпущена с купоном всего 3%, то есть с процентным платежом заведомо ниже рыночного – под такой доход инвесторам будет неинтересно вкладывать деньги. И тогда облигация будет продаваться дешевле номинала, то есть с дисконтом. Размер этого дисконта будет таким, чтобы доход от инвестирования в ценные бумаги данного эмитента оказался на уровне прибыли от вложений в аналогичные альтернативные активы.

Более того, выпускаются облигации вообще без купонных выплат, так называемые бескупонные. В этом случае весь доход инвестора состоит из дисконта. Для того чтобы рассчитать общую доходность такой облигации, необходимо разделить дисконт на номинал, не забыв при этом сделать поправку на срок до погашения облигации, чтобы получить процент в годовом исчислении.

Подробнее ознакомиться с облигациями вы можете здесь.

Дисконт (премия) по облигации

Если вы собираетесь использовать в своей торговле такой финансовый инструмент как облигации, то вам просто необходимо знать о таких понятиях как премия или дисконт по ним. Поэтому предлагаю детально разобраться в этом вопросе.

У каждой облигации есть две цены. Первая цена остаётся всегда неизменной и назначается она при выпуске облигации, это номинальная цена. Номинальная цена определяет ту сумму денег, которую обязуется выплатить эмитент предъявителю данной ценной бумаги по окончании срока её обращения.

Вторая цена – рыночная. Эта та цена, по которой облигация торгуется в данный момент на бирже. Формируется она в борьбе спроса и предложения, как и положено по законам рынка. Эта цена не является константой и постоянно меняется в ту или иную сторону в зависимости от многих факторов (изменение текущей ключевой ставки, ухудшение репутации эмитента и т.п.).

Теперь вернёмся, как говорится, к нашим «баранам». Дисконтом по облигации называется положительная разница между её номинальной ценой и её рыночной ценой. То есть когда облигация продаётся по цене ниже номинальной, говорят, что она продаётся с дисконтом. Например, приобретая облигацию номиналом в 1000 рублей за 900 рублей, вы покупаете её с дисконтом равным 1000-900=100 рублей.

Премией по облигации называется отрицательная разница между её номинальной и рыночной ценой (ну, или положительная разница между её текущей рыночной ценой и номинальной ценой). Другими словами, когда вы приобретаете её по цене выше номинальной, то говорят, что она приобретается с премией. Например, покупая облигацию номиналом в 1000 рублей по цене 1050 рублей, вы приобретаете её с премией равной 1050-1000=50 рублей.

Как уже говорилось выше, рыночная цена облигации может меняться в зависимости от многих факторов, основным из которых является действующая ключевая ставка в стране. К примеру, компания-эмитент выпустила облигации с купонным доходом в размере 12% годовых, а через некоторое время процентная ставка ЦБ РФ снизилась до 8% годовых. Получается, что инвестиции в такие облигации гораздо выгоднее, чем банковские депозиты, а потому спрос на них растёт и их рыночная цена повышается. Скорее всего, их цена повысится на 4% (т.е. они будут продаваться с премией 4%), компенсируя тем самым разницу в процентных ставках.

Если же напротив, облигация будет выпущена с купонным доходом ниже действующей ключевой ставки (или ключевая процентная ставка повысится после выпуска облигаций), то её рыночная цена будет ниже номинала. Например, если ключевая ставка будет составлять 10%, а купонный доход по облигации всего 5%, то её рыночная стоимость будет примерно на 5% (10%-5%=5%) ниже номинальной, для того чтобы компенсировать инвесторам разницу в процентных ставках.

Выше речь шла об облигациях с купоном, но кроме них следует упомянуть и такой вид ценных бумаг, как бескупонные облигации (их ещё называют нулёвки или дисконтные). Такие бумаги не предоставляют своим держателям какого либо купонного дохода, а потому продаются по цене гораздо ниже своего номинала (с большим дисконтом), чтобы таким образом привлечь потенциальных покупателей.

Рассчитываем доходность облигаций с дисконтом и премией

В последнее время интерес к покупке облигаций растет среди населения, поскольку доход от них может быть выше, чем от вкладов по депозиту. О разновидностях доходности ценных долговых бумаг, а также о том, как определить прибыль от приобретённых активов с премией или дисконтом, рассказано в статье.

Виды доходности облигаций

Для оценки прибыльности долговых бумаг используют показатель, определяющий доход от облигаций в годовых процентах (так называемый купонный), который будет получать владелец актива. Это и есть доходность. А разница, полученная от продажи облигаций, приобретенных ранее по более низкой цене, называется дисконтной доходностью. Теперь об этом подробнее.

Дисконтная

Дисконтная прибыль образуется из разницы между ценой, по которой биржа предлагает приобретение долговой бумаги, и суммой стоимости облигации по номиналу, получаемой вкладчиком при погашении.

Пример: номинал бумаги равен 1 000 рублям, и её приобрели за 850, то доходность составит:

1 000 − 850 = 150 (рублей), или 17,6 %.

Купонная

При купонной форме выплаты дохода инвестор приобретает облигацию по номинальной цене, а затем раз в год, в полгода или в квартал, в заранее оговоренную дату, получает прибыль в виде так называемого купона, сумма которого составляет определённый годовой процент.

Например, облигация стоит 1 000 рублей. Если купонный доход составляет 20 % в год, а выплаты производятся ежеквартально, то один раз в квартал вкладчик получит:

20 : 4 = 5 (%), или 50 рублей.

В случае досрочной продажи облигации продавец, помимо номинала, получает от покупателя НКД (накопившийся купонный доход), сумма которого складывается из ежедневно начисляемых, но ещё не выплаченных процентов.

Текущая (CY, current Yield)

Эта разновидность доходности подобна оформленному в банке депозитному вкладу и показывает сумму прибыли за текущий купонный период, вне зависимости от того, каков срок обращения облигации, а также как за это время варьировалась её стоимость.

Рассчитывают данный показатель следующим образом:

текущая доходность (%) = выплаты по купону: цена покупки бумаги без НКД × 100.

Актив с номиналом 1 000 рублей приобретен на бирже по цене 1 200 рублей (120 % от номинала) и приносит 100 рублей купонного дохода. При номинальной цене облигации это составило бы 10 % годовых, а при рыночной получается:

100 : 1 200 × 100 = 8,3 (%).

Номинальная

Доходность, которую рассчитывают, исходя из общей суммы полученных купонов, называют номинальной. Так, например, если при номинальной стоимости актива в 1 000 рублей его владелец дважды в год получил по 50 рублей (всего 100 рублей), то номинальная доходность облигации составляет:

100 × 100 : 1000 = 10 (%).

К погашению

Доходность к погашению показывает прибыль вкладчика от каждого вложенного рубля и бывает двух видов:

Простая

Такая разновидность доходности к погашению включает в себя всю прибыль, которую вкладчик получает за период владения облигациями:

Внимание! В случае приобретения ценной бумаги по цене ниже номинальной прибыль владельца в конечном итоге будет выше. При цене покупки с превышением номинала размер дохода снизится.

Формула, по которой производится расчёт, достаточно сложна:

Ys (простая доходность) = (Ʃ(Сi (размер купона) + Ni (размер выплаты номинала, с учётом амортизации, оферты и погашения) − Pd (цена покупки бумаги с учётом НКД) : Pd) × (В (количество дней в году) : (ti (дата выплаты купонного платежа) − t0 (текущая дата)).

Эффективная (YTM, Yield TO Matutity)

Эффективную доходность к погашению возможно показать только в том случае, если весь купонный доход от актива снова вкладывается в долговые бумаги, причём по той же процентной ставке, по которой была совершена изначальная покупка.

Вложенная прибыль от купонов приносит новый доход за счёт того, что на неё также начисляются проценты.

Справка. На фондовых рынках по эффективной доходности определяют, насколько прибыльно инвестировать в те или иные бумаги, имеющие разные сроки обращения и купоны, а также стоимость выше или ниже номинала.

Расчёт производится по очень сложной формуле. Для того чтобы он был максимально точным, рекомендуется пользоваться специальными калькуляторами на профильных сайтах, отталкиваясь именно от той цены, по которой была совершена покупка.

Как рассчитать доходность дисконтной облигации или с премией?

Разбег между номиналом долговой бумаги и реальной (рыночной) ценой её покупки определяет, приобретён ли актив с дисконтом или с премией.

Наличие разрыва между номиналом (то есть той суммой, которую вкладчик получит при погашении) и ценой на бирже связано с тем, что размер купона устанавливается в момент выпуска облигации, а кредитные ставки подвержены постоянным изменениям. Кроме того, может меняться и уровень доверия к заёмщику, а это также сказывается на цене активов.

Для того чтобы скомпенсировать перемены, стоимость бумаг соответственно снижают или повышают.

Если, к примеру, облигация была выпущена с доходностью в 12 % годовых, а в результате изменений на рынке нормальная ставка стала составлять 8 %, и спрос на бумагу вырос, её переоценят, и стоимость станет выше на 12 − 8 = 4 (%). Значит, такая облигация будет продаваться с премией в 4 % от номинала, что соответствует разнице между рыночным и купонным процентом.

Если же бумагу выпустили с доходностью 4 %, что намного ниже рыночной, то её продажа будет осуществляться по стоимости ниже номинальной, то есть с дисконтом, размер которого должен быть таким, чтобы обеспечить прибыль от вложений, соответствующую той, что можно получить при инвестировании в иные подобные активы.

Для расчёта текущей доходности облигации, приобретённой с дисконтом или с премией, выводят так называемую текущую модифицированную или скорректированную доходность. Считают её так:

текущая доходность (%) + (100 − цена покупки в % от номинала без учёта НКД): номинальная стоимость в %, то есть 100 %.

Например, при покупке бумаги за 120 % от номинала с купонным доходом 100 рублей в год доходность составляет:

Показатель текущей доходности облигации, купленной с премией (наценкой), снизился.

Если же актив приобрели за 85 % от номинала и с купоном 100 рублей, то:

Показатель текущей доходности облигации, купленной с дисконтом (по цене ниже номинала), стал выше.

Примеры быстрого приблизительного расчёта простой доходности к погашению при покупке бумаг с премией и с дисконтом:

Важно! При сроке погашения, превышающем 1 год, разница между номинальной и реальной ценой покупки распределяется на всё число лет, в результате чего годовая доходность будет тем выше, чем дольше период, по истечении которого долговые бумаги погасятся.

Приобретение облигаций может стать для граждан достойным источником дополнительного дохода. Чтобы покупка была удачной, нужно рассмотреть все параметры ценных бумаг, при этом обращая особое внимание на их доходность, некоторые виды которой несложно рассчитать самостоятельно. А для более серьёзных расчётов можно воспользоваться услугами специализированных сайтов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Дисконтные облигации (бескупонные) — обзор ценной бумаги. Как инвестировать?

История появления «нулевок»

К началу 80-х годов прошлого века изменения в законодательстве окончательно закрыли эту лазейку. Но Zero-Coupon Bond (нулевые облигации) остались и пользуются популярностью до сих пор.

Бескупонные облигации удобны из-за особенностей налогообложения:

Дисконтные облигации — простыми словами это инструмент, по которому нет купонов, но гарантирован рост стоимости самой бумаги.

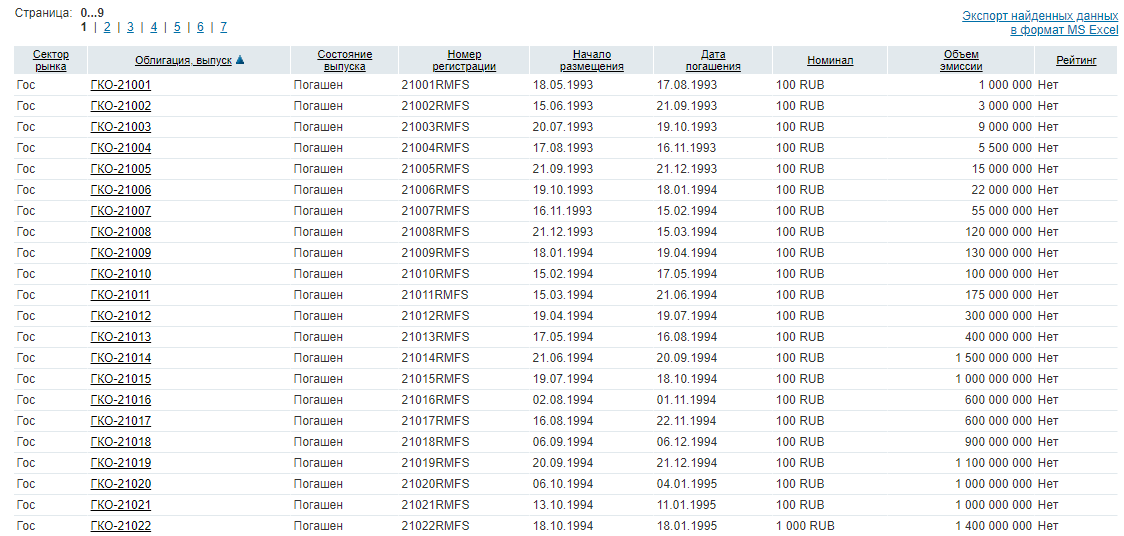

Российские Zero-Coupon Bond

В РФ Zero-Coupon Bond были очень популярны, но после 1998 г. и дефолта интерес к ним пропал. Если в США это был неплохой инвестиционный инструмент, то в РФ в 90-х годах «нулевки» превратились в финансовую пирамиду:

Характеристики и расчет доходности бескупонных облигаций

Если доход формируется за счет купонов, прибыльность указывается в описании. Эмитент приводит гарантированную годовую прибыль в процентах и частоту выплат средств. Стоимость бонда на протяжении периода обращения меняется, но инвестор знает какую сумму он заплатит при покупке и при ее погашении эмитентом.

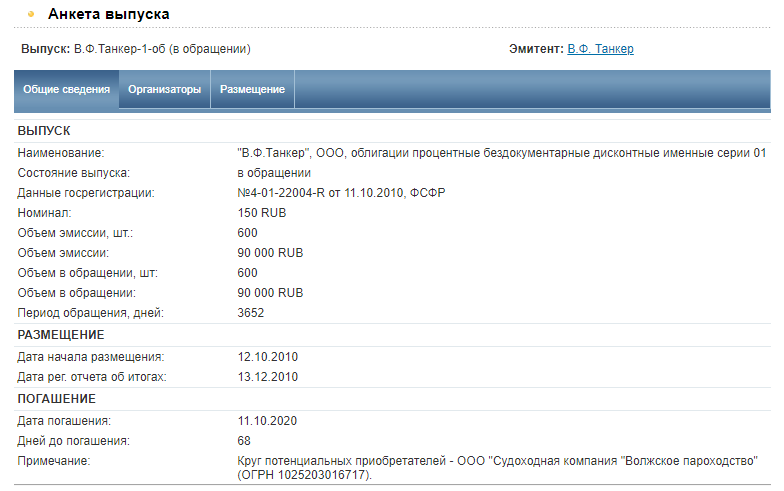

В случае с дисконтным подвидом бондов ситуация иная. Купонов в описании нет.

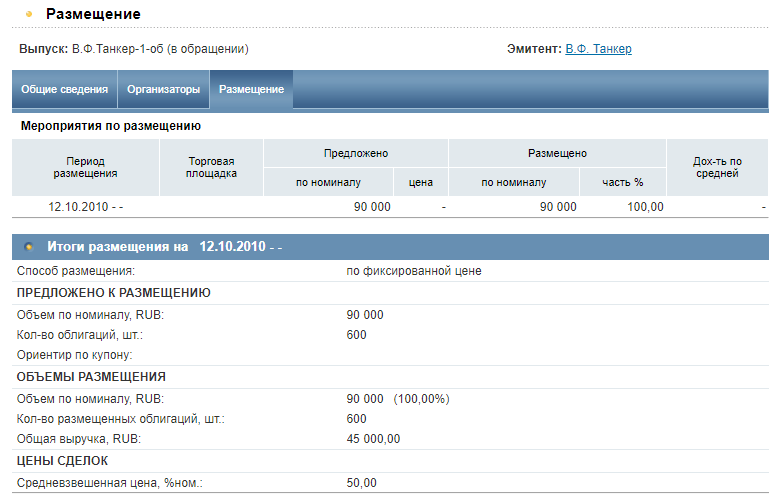

Во вкладке «Размещение» видна стоимость, по которой бонды размещались, а также объем по номиналу и реальная выручка. Как видим – при номинальном объеме 90000 руб. выручка при размещении составила 45000 руб. Средневзвешенная цена составила 50%, то есть в момент размещения бонды торговались с 50-%ной скидкой.

Если известен номинал и требуемая доходность в процентах, можно оценить цену, по которой должны продаваться бонды. Используется формула

приняты следующие обозначения:

P = 1000/(1 + 0,06) 4 = 792,09 руб.

То есть дисконт в этом примере составит 1000 – 792,09 = 207,91 руб. или 20,791%. Прибыль в процентах для проверки можно рассчитать относительно цены покупки, а не заявленного номинала.

Формула показывает, что доходность дисконтной облигации падает с ростом срока обращения. Для ее сохранения на прежнем уровнем должна расти и скидка.

Бонды, торгующиеся с дисконтом

В этом случае говорят, что бонды торгуются с дисконтом. Но такие бумаги не относятся к дисконтным. По ним сохраняются купонные выплаты, а небольшое снижение стоимости – лишь возможность дополнительного заработка за счет возросшего риска.

Для обычных бумаг удешевление редко превышает 3-5%. Если видите инструмент, торгующийся по цене 80-90% от номинала, знайте – у эмитента серьезные проблемы и вероятность получить по этому бонду доход минимальна.

Кто выпускает бескупонные облигации?

То, что в России к этому типу инвестиционных инструментов сложилось не лучшее отношение – результат работы российского Минфина в 90-х годах. Министерство финансов выстроило финансовую пирамиду государственного масштаба, ее крах и дефолт заставили отказаться от выпуска ГКО после преодоления последствий дефолта.

Тот же инструмент используется, например, в Великобритании. Достаточно установить адекватный процент и не превращать его в финансовую пирамиду, при таком сценарии «нулевки» полезны.

У государственных бондов этого типа крайне низкая доходность.

До кризиса, вызванного пандемией коронавируса в 2020 г., инвесторы в американские T — Bills могли рассчитывать на 2,40% в 2019 г. и 1,60% в начале 2020 г. После кризиса наблюдаем катастрофическое падение доходности, рядовым инвесторам, обладающим небольшим капиталом, нет смысла вкладывать средства в бонды, дающие рост вложений на 0,09% годовых.

Что касается российского рынка, то здесь стоящих внимания дисконтных бондов нет. Условно их можно разделить на 2 категории :

Как и в какие дисконтные облигации стоит инвестировать?

Есть 2 способа инвестирования в T — Bills :

Преимущества и недостатки дисконтных облигаций

К преимуществам этого типа ценных бумаг отнесем:

Без недостатков также не обошлось:

Заключение

Бескупонные бонды – типичный инвестиционный инструмент со своими недостатками и преимуществами. В России не пользуется популярностью из-за не лучших воспоминаний, связанных с дефолтом 1998 г. За рубежом инструмент этого типа обращается наравне со стандартными купонными бондами.

Инвесторы не ограничены рынком одной страны, поэтому в портфель можно включать зарубежные дисконтные облигации, например, T — Bills американского госказначейства. Если брокер не является налоговым агентом, придется самостоятельно решать вопрос с уплатой налогов, но это не самая сложная проблема для инвестора.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

Дисконтные облигации Сбера или как законно уйти от налогов

Доходы по облигациям с 2021 года стали облагать налогом на прибыль. Из-за этого инвесторы стали получать купоны, урезанные на 13%. И если купон по облигациям составляет допустим 8,5%, то после удержания налога, реальная доходность снижается до 7,3%.

Посчитаем потери инвестора в том и другом случае.

У нас есть выбор: купить отдельную бумагу за 1 000 рублей с доходностью в 8% годовых. Или вложить эти же деньги в фонд, под ту же доходность, но с комиссией за управление 0,8%.

В фонде налогов нет, но инвестор будет отдавать 0,8% ежегодно в виде комиссий за управление. Вроде как мы смогли немного сэкономить (0,8% меньше 1%), но все равно, львиная доля расходов никуда не делась.

Избежать налогов и тем самым полностью сохранить доход могут помочь дисконтные облигации.

Дисконтные облигации

Быстрый пример.

Номинал дисконтной облигации 1000 рублей. Продается за 90% от номинала или по 900 рублей. Погашение через год.

Вложив сегодня 900 рублей, через год вы получаете 1 000. Таким образом заработав 100 рублей или получив 11% доходности.

Как по мне отличная альтернатива отдельным бумагам или фондам. Естественно при условии сопоставимой доходности с обычными облигациями и удержания дисконтных бумаг более 3-х лет.

Что есть на рынке?

Выпущенные в сентябре 2021 года. И с погашением 28 февраля 2025 года.

Торгуется по цене в 75% от номинала.

Имеет смысл заходить в SbD1R только до конца февраля 2022 года, чтобы успеть продержать полные три года до погашения и получить освобождение от налогов.

Сбер вроде как обещает новые выпуски подобных дисконтных облигаций с более дальними датами погашения.

Если повернуть в обратную сторону, то безналоговые 9% по дисконтным облигациям соответствуют купонной доходности 10,4% в обычных бумагах, где взимается НДФЛ.

Гайд по поиску

Где найти актуальный список дисконтных облигаций и посмотреть их параметры: доходность, эмитента, срок до погашения?

Идем на сайт Rusbonds, переходим во вкладку «Поиск»

Заполняем три поля:

Получаем список дисконтных облигаций находящихся в обращении. Возможно в будущем количество выпусков (от того же Сбера к примеру) расширится.

Подведем небольшие итоги

Преимущество дисконтных облигации:

В чем я вижу главный минус дисконтных облигаций?

Когда до погашения бумаг останется меньше 3-х лет, скорее всего желающих покупать не будет. Это несет риски ликвидности. Если нужно будет срочно продать бумаги до погашения, мы можем испытать проблемы с реализацией. И вся надежда только на маркет-мейкера. Вопрос в том, будет ли он поддерживать справедливые котировки в стакане.