О чем свидетельствует случай когда темпы роста выручки меньше темпов роста активов

Тест с ответами на тему: “Финансовый анализ”

1. Размер чистых активов определяется путем:

а) Вычитания из суммы активов организации суммы ее обязательств +

б) Вычитания из общей суммы оборотных активов величины краткосрочных обязательств

в) Суммирования величин собственного капитала и долгосрочных займов

2. Текущие счета организации — это счета в банках:

а) Открываемые с разрешения налоговой инспекции

б) Открывающиеся для некоммерческих учреждений, не являющихся юридическими лицами +

в) На которые зачисляется выручка предприятия

3. Качество прибыли — это:

а) Устойчивые темпы роста прибыли за ряд лет

б) Факторы, влияющие на величину прибыли

в) Устойчивость и надежность получения прибыли в ближайшей и обозримой перспективе +

4. Исходной величиной для расчета налогооблагаемой прибыли является прибыль:

а) Валовая +

б) Чистая

в) Балансовая

5. Задолженность предприятий, учреждений, организаций и отдельных лиц по платежам данному предприятию называется:

а) Текущей

б) Краткосрочной

в) Дебиторской +

6. Валовая прибыль предприятия — это:

а) Выручка от реализации продукции за вычетом акцизов

б) Оставшаяся часть валового дохода после вычета амортизационных отчислений, фонда оплаты труда и социальных выплат +

в) Прибыль, остающаяся в распоряжении предприятия после вычета налогов из прибыли

7. Актив баланса в РФ строится в порядке … средств:

а) Замедления оборачиваемости

б) Ускорения оборачиваемости

в) Возрастающей ликвидности +

8. К пассивам, участвующим в расчете чистых активов, относят:

а) Долгосрочные и краткосрочные обязательства перед юридическими и физическими лицами +

б) Долгосрочные финансовые вложения

в) Суммы, отраженные по статьям “Оценочные резервы”

9. Изучение абсолютных показателей, представленных в отчетности, называется:

а) Вертикальным анализом

б) Горизонтальным анализом

в) Чтением отчетности +

10. Направления использования чистой прибыли — это:

а) Выплата налоговых платежей

б) Финансирование развития производства +

в) Покрытие текущих издержек

11. Определите верно или ложно данное утверждение:

Валовая прибыль представляет собой маржинальный доход.

а) Да

б) Нет +

в) Отчасти

12. Определите верно или ложно данное утверждение:

Величина полученной предприятием и, которая осталась нераспределенной в течение отчетного года чистой прибыли будет выражена в изменении величины его собственного капитала за данный период.

а) Да +

б) Нет

в) Отчасти

13. Определите верно или ложно данное утверждение:

Оптимальное равенство собственных и заемных средств позволяет покрыть обязательства перед кредиторами за счет собственных средств.

а) Да

б) Нет

в) Отчасти

14. Определите верно или ложно данное утверждение:

Прибыль от продаж определяет вычитание из валовой прибыли коммерческих и управленческих расходов.

а) Да +

б) Нет

в) Отчасти

15. На какой основе проводят вертикальный анализ бухгалтерского баланса:

а) Изменения абсолютной величины показателей

б) Структуры активов и пассивов баланса +

в) Темпов роста (снижения) показателей

16. В определении чего заключен горизонтальный анализ бухгалтерского баланса:

а) Динамики активов и пассивов +

б) Структуры активов и пассивов

в) Финансовых результатов деятельности

17. Выберите формулу, по которой определяют коэффициент, если активы обозначены (А), пассивы (П), валюта баланса (Бв):

а) (А1 + А2 + Ав) / (П1 + Пб) +

б) (А1 + А2 + Ав) / Бв

в) (А1 + Аб) / (П1 + Пб)

г) А1 / (П1 + Пб)

18. О чем свидетельствует случай, когда темпы роста выручки меньше темпов роста активов:

а) Повышении отдачи активов

б) Повышении финансовой устойчивости

в) Снижении отдачи активов +

19. О чем свидетельствует случай, когда темпы роста прибыли выше темпов роста выручки:

а) о повышении рентабельности активов +

б) повышении рентабельности продаж

в) снижении рентабельности продаж

20. Что из перечисленного будет задачей анализа финансового состояния предприятия:

а) Определение имущества предприятия

б) Определение прибыли (убытка) от продажи

в) Определение финансовой устойчивости, кредитоспособности, платежеспособности +

21. Какое соотношение отражено золотым правилом экономики предприятия:

а) Превышение темпов роста активов над темпами роста выручки за анализируемый период

б) Превышение темпов роста выручки над темпами роста активов за анализируемый период +

в) Превышение темпов роста прибыли над темпами роста выручки за анализируемый период +

22. Что будет являться информационной базой для проведения финансового анализа:

а) Бухгалтерская отчетность +

б) Показатели деятельности конкурентов

в) Показатели состава и движения работников предприятия

23. Что из перечисленного относится к абсолютным показателям финансовых результатов хозяйственной деятельности предприятия, которые отражены в финансовой отчетности:

а) Валовая прибыль

б) Прибыль (убыток) от продаж

в) оба варианта верны +

г) нет верного ответа

24. Какими являются расходы коммерческие и управленческие:

а) Переменными

б) Прямыми

в) Условно- постоянными +

25. Что показывается конечным финансовым результатом деятельности предприятия:

а) Валовый доход

б) Прибыль (убыток) от продаж

в) Чистая нераспределённая прибыль +

26. Что покажет коэффициент абсолютной ликвидности:

а) Какую часть текущих обязательств предприятие может погасить за счет денежных средств и финансовых вложений (т.е. немедленно) +

б) Какую часть текущих обязательств предприятие может погасить за счет поступлений по расчетам

в) Какую часть текущих обязательств предприятие может погасить за счет продажи всех активов

27. Что покажет коэффициент маневренности (мобильности):

а) Долю собственного капитала, инвестированного в оборотные средства

б) Какая часть собственных оборотных средств финансируется за счет собственного капитала +

в) Наличие у предприятия собственных оборотных средств

28. Как определяют коэффициент обеспеченности собственными оборотными средствами

а) Отношением собственных оборотных средств к оборотным активам +

б) Отношением собственных оборотных средств к чистой прибыли

в) Отношением собственных оборотных средств к валюте баланса

29. Что характеризует коэффициент соотношения заемного капитала и собственного капитала:

а) Величину заемных средств на 1 рубль собственного капитала +

б) Соотношение источников финансирования, отраженных в балансе

в) Степень зависимости от кредиторской задолженности

30. Сколько должен быть коэффициент текущей ликвидности?(не ниже):

а) 2,0 +

б) 0,1

в) 0,5

Тест по предмету «Финансовый анализ» с ответами

Нет времени или сил пройти тест онлайн? Поможем сдать тест дистанционно для любого учебного заведения: подробности.

Вопросы и ответы онлайн

Вопрос 1. Абсолютная устойчивость финансового состояния может быть при условии:

Вопрос 2. Активы, относящиеся к внеоборотным:

Вопрос 3. Анализ ликвидности активов заключается в:

Вопрос 4. Благоприятной тенденцией является:

Вопрос 5. В состав краткосрочных обязательств входят:

Вопрос 6. В состав оборотных (текущих) активов не входят:

Вопрос 7. В состав прочих доходов входят:

Вопрос 8. В состав прочих расходов входят:

Вопрос 9. В ходе финансового анализа используются измерители:

Вопрос 10. Верно ли данное утверждение? Любое изменение выручки от реализации продукции порождает еще более сильное изменение прибыли от продаж:

Вопрос 11. Верно ли утверждение: валовая прибыль представляет собой маржинальный доход:

Вопрос 12. Верно ли утверждение: величина полученной предприятием и оставшейся нераспределенной в течение отчетного года чистой прибыли выражается в изменении величины его собственного капитала за данный период:

Вопрос 13. Верно ли утверждение: Оптимальным является равенство собственных и заемных средств: т.е. при необходимости обязательства перед кредиторами могут быть покрыты за счет собственных средств

Вопрос 14. Верно ли утверждение: прибыль от продаж определяется вычитанием из валовой прибыли коммерческих и управленческих расходов

Вопрос 15. Вертикальный анализ бухгалтерского баланса проводится на основе:

Вопрос 16. Горизонтальный анализ бухгалтерского баланса заключается в определении:

Вопрос 17. Если обозначить активы (А), пассивы (П), валюту баланса (Бв), то коэффициент текущей ликвидности определяется по формуле:

Вопрос 18. Если темпы роста выручки меньше темпов роста активов, это свидетельствует о:

Вопрос 19. Если темпы роста прибыли выше темпов роста выручки, это свидетельствует о:

Вопрос 20. Задача анализа финансового состояния предприятия:

Вопрос 21. Золотое правило экономики предприятия отражает соотношение:

Вопрос 22. Информационной базой для проведения финансового анализа являются:

Вопрос 23. К абсолютным показателям финансовых результатов хозяйственной деятельности предприятия, отражаемым в финансовой отчетности относятся:

Вопрос 24. Коммерческие и управленческие расходы можно отнести к:

Вопрос 25. Конечный финансовый результат деятельности предприятия отражает:

Вопрос 26. Коэффициент абсолютной ликвидности показывает:

Вопрос 27. Коэффициент маневренности (мобильности) показывает:

Вопрос 28. Коэффициент обеспеченности собственными оборотными средствами определяется как:

Вопрос 30. Коэффициент текущей ликвидности должен быть не ниже:

Вопрос 31. Нормальная устойчивость финансового состояния может быть при условии:

Вопрос 32. Объектами финансового анализа являются:

Вопрос 33. Определите, какой показатель характеризует удельный вес собственных средств в общей сумме источников финансирования:

Вопрос 34. Основное уравнение бухгалтерского баланса:

Вопрос 35. Основными факторами, влияющими на прибыль от продаж являются:

Вопрос 36. Относительными показателями, характеризующими финансовые результаты деятельности предприятия, являются:

Вопрос 37. По методике исследования финансовый анализ может быть представлен как:

Вопрос 38. Показатели оборачиваемости активов рассчитываются на основе:

Вопрос 39. Потребителями информации о финансовом состоянии предприятия являются:

Вопрос 40. Прибыль до налогообложения определяется:

Вопрос 41. Прибыль от продаж определяется как:

Вопрос 42. Рентабельность продаж определяется как отношение:

Вопрос 43. Рентабельность собственного капитала определяется как отношение:

Вопрос 44. Свойство активов быть быстро обращенными в платежные средства называется:

Вопрос 45. Способность хозяйствующего субъекта в любое время погашать свои краткосрочные обязательства называется

Вопрос 46. Считается благоприятной тенденцией, если в структуре активов удельный вес оборотных активов:

Формулы сбалансированного роста

Формулы сбалансированного роста помогут вам контролировать все основные операционные риски компании. Читайте о том, на какие формулы необходимо обратить особое внимание.

Уметь читать финансовую информацию, и управлять финансовыми показателями непросто.

Мы предлагаем вашему вниманию три простые формулы, которые могут обнажить главные риски бизнеса.

Риск1: неэффективное управление затратами

Формула 1: темп роста чистой прибыли должен превышать темп роста выручки

Здесь все достаточно просто: необходимо взять данные за два отчётных периода — например, за 2017 и 2016 года — и сравнить динамику чистой прибыли с динамикой выручки.

| 2016 год | 2017 год | |

| Выручка | 98 000 000 | 112 000 000 |

| Прибыль | 9 000 000 | 10 600 000 |

В этом случае выручка выросла на 14,2%, а рост прибыли составил 17,7%. Это говорит о том, что компания не только развивается и увеличивает обороты, но и грамотно выстроила систему управления затратами и снижению издержек.

Риск 2: неэффективное управление расчетами с покупателями

Формула 2: темп роста выручки должен превышать темп роста дебиторской задолженности

Увеличение продаж — это одна из основных задач компании, но, если эти продажи растут за счёт предоставления клиентам дополнительных отсрочек, доходность капитала падает. Кроме того, существенно возрастают риски.

| 2016 год | 2017 год | |

| Выручка | 98 000 000 | 112 000 000 |

| Дебиторская задолженность | 22 000 000 | 26 000 000 |

При росте выручки 14,2% рост дебиторской задолженности составил 18,18% — это существенное увеличение. Компании необходимо уделять больше внимания политике кредитования покупателей.

Риск 3: неэффективное управление запасами

Формула 3: темп роста выручки должен превышать темп роста товарных запасов

Стремясь добиться бесперебойной работы компании, специалисты отдела снабжения часто планируют закупку необходимых материалов впрок. При этом затоваривание склада и образование сверхнормативных запасов увеличивает оборачиваемость, снижает доходность вложенного капитала и негативно складывается на показателях эффективности.

| 2016 год | 2017 год | |

| Выручка | 98 000 000 | 112 000 000 |

| Складские запасы условного материала | 900 тонн | 600 тонн |

14,2% увеличения выручки и 17,7% роста сверхнормативных запасов. Превышение незначительное, но даже оно свидетельствует о наличии проблем с управлением запасами.

Что дают формулы сбалансированного роста?

Три указанных уравнения позволяют контролировать все основные операционные риски компании:

ВАЖНО: Обратите внимание, что формулы дают достоверный результат только в том случае, если для расчётов была использована стопроцентно корректная информация. Именно поэтому важно руководствоваться оперативными, соответствующими реальности и прозрачными данными.

Финанализ для бухгалтеров: как по отчетности понять состояние компании

Финансовое состояние организации зависит от эффективности трех направлений деятельности:

1. Основной (производство и реализация товаров, работ, услуг);

2. Инвестиционной (приобретение и продажа внеоборотных активов);

3. Финансовой (привлечение финансирования, работа с финансовыми инструментами, распределение прибыли).

Результаты номенклатурной и сбытовой политики, итоги работы по выбору поставщиков определяют размер прибыли от продаж, подходы к формированию запасов и ведению взаиморасчетов с покупателями и поставщиками — размер оборотных активов и краткосрочных обязательств.

Капитальные вложения меняют величину внеоборотных активов и (нередко) заемных средств и влияют на финансовый результат через размер амортизационных отчислений, имущественного налога, доходов от финансовых вложений, прибыли или убытка от выбытия фондов.

Работа с заемным капиталом отражается в пассиве баланса и процентных расходах отчета о прибылях. Действия, влияющие на размер прибыли, в сочетании с дивидендной политикой организации определяют величину ее собственного капитала.

Как видим, все происходящие в компании события так или иначе влияют на размеры ее прибыли, активов и пассивов, на основании которых рассчитываются ключевые финансовые показатели (ликвидности, финансовой устойчивости и рентабельности).

Изучив строки отчетности, которые фиксируют последствия тех или иных управленческих решений, можно судить о влиянии этих решений на финансовое положение организации.

Причины изменения чистого оборотного капитала и коэффициента общей ликвидности

С математической точки зрения чистый оборотный капитал (Оборотные активы – Краткосрочные обязательства) и коэффициент общей ликвидности (Оборотные активы / Краткосрочные обязательства) снижаются, если краткосрочные обязательства увеличиваются быстрее, чем оборотные активы.

Для управленческого анализа такое объяснение не актуально, так как рост краткосрочного заемного капитала является лишь следствием изменений в размерах имущества, собственных средств и долгосрочных займов организации. Эту закономерность можно установить не только на уровне логики, но и через трансформацию формулы расчета ЧОК:

ЧОК = Собственный капитал + Долгосрочные обязательства – Внеоборотные активы.

В равной степени неактуально было бы рекомендовать оптимизировать показатели за счет наращивания оборотных активов (что, по сути, означает создание максимальных запасов, предоставление неограниченных отсрочек покупателям) и сокращения краткосрочных обязательств (отказ от отсрочек платежей, предоставляемых поставщиками, и авансов со стороны покупателей).

Причины снижения чистого оборотного капитала и коэффициента общей ликвидности, которые можно выявить по данным финансовой отчетности, перечислены в табл. 1. Примеры, иллюстрирующие методику в действии, предложены далее.

Таблица 1. Причины снижения чистого оборотного капитала и коэффициента общей ликвидности

№ примечания

Причина снижения коэффициента общей ликвидности

Выявление причины по данным отчетности

Причину сокращения собственного капитала можно определить по данным отдельных строк баланса в разделе III «Капитал и резервы», отчета об изменениях капитала и отчета о финансовых результатах.

Если сокращение собственного капитала было замещено долгосрочными обязательствами, ЧОК и коэффициент общей ликвидности избегают падения; замещение краткосрочными обязательствами неизменно «тянет» показатели вниз.

С управленческой точки зрения важно установить, какие действия привели к сокращению капитала и резервов — результаты деятельности (убытки), решения в области распределения прибыли в пользу собственников (начисление дивидендов) либо иные операции, которые перечислены в отчете о движении капитала.

Переоценка внеоборотных активов — как в сторону уменьшения стоимости (уценка), так и в сторону увеличения стоимости (дооценка) — не приводит к изменению показателей ликвидности, так как в этом случае собственный капитал и внеоборотные активы изменяются на одну и ту же величину.

Результат капитальных вложений — дополнительная прибыль — нередко возникает в долгосрочной перспективе по отношению к моменту осуществления инвестиций.

Если в краткосрочном будущем предстоит исполнить обязательства по операциям, результат которых (прибыль как источник погашения обязательств) будет получен в более отдаленном времени, ситуация с текущей платежеспособностью компании становится более напряженной. Об этом сообщит снижение коэффициента общей ликвидности и чистого оборотного капитала.

О направлении инвестирования средств — в нематериальные активы, основные средства, финансовые вложения или активы, передаваемые в аренду (доходные вложения в материальные ценности) — позволят судить возрастающие значения в соответствующих строках баланса (раздел «Внеоборотные активы»), а также пояснения к отчетности № 1 «Нематериальные активы», № 2 «Основные средства», № 3 «Финансовые вложения».

Если для погашения долгосрочных займов недостаточно собственных средств, привлечение краткосрочных источников неизбежно. Вид краткосрочных обязательств — займы или кредиторская задолженность — с точки зрения анализа не принципиален.

Опираясь на экономические закономерности и формулу (1), можно утверждать, что росту коэффициента общей ликвидности и чистого оборотного капитала способствуют:

1. Рост собственного капитала. Может быть достигнут за счет:

2. Соблюдение правила: если для покупки или строительства внеоборотных активов требуются заемные средства, привлекать долгосрочное, а не краткосрочное финансирование.

3. Реализация (сокращение) внеоборотных активов, результат которой направляется на погашение краткосрочных обязательств.

К сведению

Решение, указанное в п. 2, неоднозначно: долгосрочные займы — это, как правило, значительные процентные расходы, которые уменьшают прибыль и, как следствие, сокращают собственный капитал и ухудшают финансовые показатели. В результате компании с высокой ликвидностью допускают финансирование капитальных вложений краткосрочными обязательствами, так как снижение показателей ликвидности с высокого до среднего уровня не означает существенного ущерба для текущей платежеспособности организации. Для компаний, чьи коэффициенты ликвидности невелики, сохранение приемлемой платежеспособности в краткосрочной перспективе за счет «более дорогого» долгосрочного финансирования не лишено смысла (это можно назвать платой за снижение риска).

В результате анализа необходимо установить, какие из событий оказали положительное, а какие — негативное влияние на показатели ликвидности. Рост или сокращение показателей позволит судить о том, влияние каких событий было более существенным.

Причины изменения коэффициента финансовой устойчивости (автономии)

Коэффициент автономии (Собственный капитал / Итого пассивов) отражает степень зависимости компании от заемного капитала и имеет отношение к оценке долгосрочной перспективы организации.

С точки зрения необходимости погашения долгосрочные и краткосрочные обязательства равнозначны. Поэтому при оценке финансовой устойчивости рассматривается совокупная величина заемного капитала — в отличие от анализа ликвидности, когда долгосрочные обязательства приравниваются к собственному капиталу, так как не требуют погашения в ближайшем будущем.

Небольшое изменение формулы (Собственный капитал / Итого активов) подтверждает, что снижение коэффициента автономии — результат превышения роста активов над собственным источникам финансирования. Отсюда — неизбежное наращивание заемных средств.

Причины, в результате которых возрастает доля заемных источников финансирования и снижается коэффициент автономии:

1. Сокращение собственного капитала в результате убытка или существенных дивидендных начислений (уменьшилась нераспределенная прибыль), бухгалтерского обесценения имущества (сократились накопленные ранее суммы переоценки внеоборотных активов) или медленного роста собственного капитала из-за низкой прибыльности либо невысокой доли чистой прибыли, остающейся в распоряжении компании (низкого уровня самофинансирования).

2. Капитальные вложения, размер которых превышает сумму собственных источников финансирования, возникших в том же периоде (рост внеоборотных активов, превышающий рост собственного капитала).

3. Увеличение оборотных активов, превышающее рост собственного капитала. Может происходить вследствие:

1) увеличение собственного капитала (за счет максимизации прибыли или уменьшения той ее части, которая распределяется в пользу собственников, вложений со стороны собственников и инвесторов);

2) ускорение оборачиваемости активов;

3) приобретение активов в пределах сумм, не превышающих возникшие за период собственные источники финансирования.

В результате дооценки внеоборотных активов значение коэффициента автономии тоже может увеличиться, но интерпретировать такой рост как реальное повышение финансовой устойчивости компании не вполне обоснованно.

Чтобы выяснить причины изменения показателя, изучаются строки отчетности, перечисленные в табл. 1 и пояснениях к табл. 2, 3.

Причины изменения коэффициентов рентабельности

Определяем причины изменения финансовых показателей по данным отчетности.

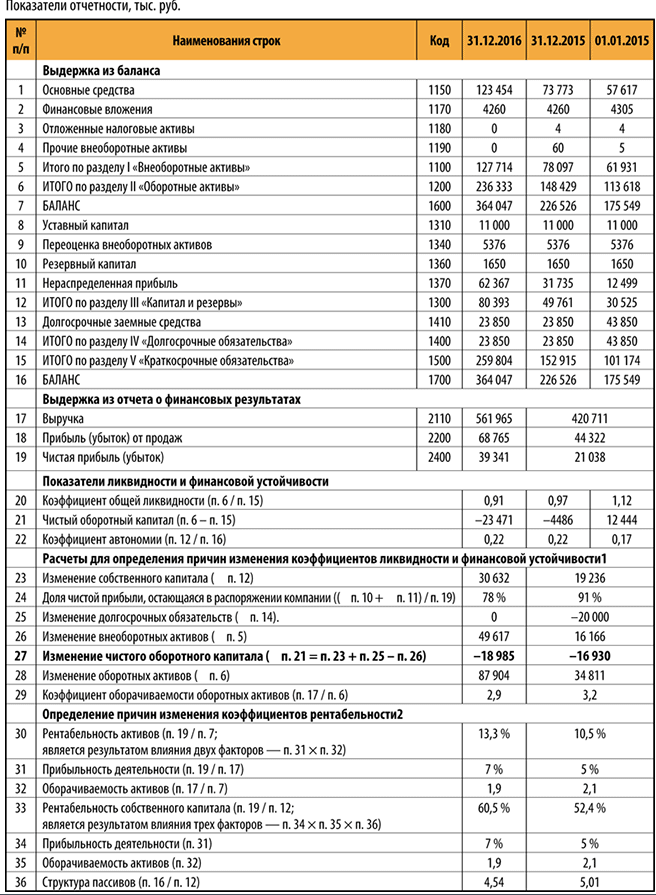

Пример 1

Данные для анализа представлены в табл. 1.

Строки баланса с нулевыми значениями не показаны.

Δ означает расчет по принципу: [значение на конец периода – значение на начало периода].

При анализе изменения долгосрочных обязательств (п. 25) стоит уделять особое внимание изменению долгосрочных займов (Δ п. 13).

Расчет коэффициентов рентабельности в строках 30 и 33, коэффициентов оборачиваемости в строках 29 и 32, а также показателя в строке 36 выполняется на основании средней величины активов или пассивов в периоде, которое определяется по принципу: [(значение на начало периода + значение на конец периода) / 2].

Выводы о причинах изменения чистого оборотного капитала и коэффициента общей ликвидности

В исследуемом периоде наблюдается устойчивая тенденция на снижение коэффициента ликвидности и чистого оборотного капитала (пп. 20, 21). В 2016 г. они опустились ниже уровня, признанного минимально необходимым:

На каждую отчетную дату значения коэффициента автономии остаются высокими, поэтому даже в 2016 г. говорить о снижении и тем более утрате финансовой устойчивости не приходится. Компания была и остается финансово устойчивой.

Замедление оборачиваемости текущих активов (п. 24) повлекло за собой падение оборачиваемости совокупных активов (п. 27) и заметное сокращение коэффициентов рентабельности предприятия. То, что падение рентабельности собственного капитала (–6 %) превысило падение рентабельности активов (–5 %), говорит о том, что структура источников финансирования компании стала менее благоприятной с точки зрения собственников и инвесторов. Этим изменением стало увеличение доли заемных средств (пп. 31, 17).

Во всех периодах причина роста собственного капитала — полученная прибыль (пп. 14, 7, 6), а не переоценка внеоборотных активов (п. 5), что положительно характеризует положение компании.

Отметим снижение объемов прибыли в 2016 г. (п. 14) и как следствие — меньший прирост собственных средств по отношению к предыдущему периоду. Но этот факт не снижал финансовые показатели, а лишь замедлял их рост.

Существенная часть прибыли компании (порядка 50 %) распределяется в пользу собственников (п. 19). В результате увеличивается собственный капитал и, как следствие, финансовые показатели растут медленнее, чем позволяют результаты работы предприятия.

Учитывая достаточно высокий уровень всех финансовых показателей, компания «может себе позволить» сложившиеся параметры работы.

Показатели ликвидности, финансовой устойчивости и рентабельности организации меняются под влиянием следующих параметров:

Для показателя общей ликвидности принципиален не сам размер капитальных вложений, а способ их финансирования — долгосрочными либо краткосрочными источниками. Выбор в пользу долгосрочного заемного капитала способен «поддержать» показатель общей ликвидности, но в дальнейшем может иметь отрицательные последствия для всех коэффициентов за счет большей величины финансовых расходов в составе прибыли.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина