О чем свидетельствует документ

Чем докажете? Какие документы подтверждают право собственности

Какой документ подтверждает право собственности на недвижимость? Несколько лет назад каждый собственник мог сразу дать ответ на этот вопрос: все знали, как выглядит бланк зеленого или красного цвета с гербовой печатью.

Однако сегодня этот документ уже не актуален. Теперь в качестве правоподтверждающего документа используется выписка из Единого реестра недвижимости.

В чем разница между свидетельством и выпиской и в каких случаях эти документы могут понадобиться – разъясняет начальник юридического отдела кадастровой палаты по Удмуртской Республике Наталья Дергачева.

Такие достоверные сведения можно получить из выписки об основных характеристиках объекта недвижимости и зарегистрированных на него правах, которая актуальна на момент её выдачи. По этой причине мы настоятельно рекомендуем – при проведении сделок с жильем не довольствоваться свидетельством, которое показывает продавец. Эта бумага может быть совершенно неактуальной».

Преимущество выписки перед свидетельством – в ее актуальности. Так, к примеру, в свидетельстве может быть указано, что квартира не имеет обременений. Но через день эта информация может устареть, потому что из правоохранительных органов пришел документ о наложении ареста на имущество. Квартира арестована, а в свидетельстве это никак не отражено.

«Тем не менее, выбрасывать свидетельства не стоит, – отмечает эксперт. – В ряде случаев этот документ можно использовать. Так, свидетельство можно предъявить при оформлении различных услуг в сфере ЖКХ. Однако большинство госучреждений, банки, нотариусы будут требовать выписку из реестра недвижимости».

Форм выписки несколько. Они отличаются объемом и содержанием сведений. Наиболее востребована выписка об основных характеристиках и зарегистрированных правах на объект недвижимости. Она содержит описание объекта недвижимости и сведения о его собственнике, типе собственности, наличии ограничений, арестов и обременений. За 10 месяцев этого года для жителей республики и госорганов кадастровой палатой подготовлено 142 тыс. таких документов.

Как быстро можно получить выписку?

Подготовка документа при запросе данных через МФЦ занимает 5 рабочих дней. Также заказать выписку можно с помощью почтового отправления и в электронном виде.

Какой срок действия выписки?

Определенного срока действия выписка, как ранее и свидетельство, не имеет. Какие-либо рамки по времени может устанавливать только та инстанция, куда требуется предоставить эти сведения.

Кто может запросить выписку из ЕГРН?

Это зависит от сведений, которые вы хотите получить. Например, запросить информацию, кто является собственником того или иного объекта недвижимого имущества может любой человек. Это информация общего доступа, которая не содержит ни номера паспорта, ни прописки, ни каких других данных, кроме фамилии владельца.

Выписка из ЕГРН может быть более расширенной и содержать конкретную информацию о правообладателях недвижимого имущества; соответственно, получить такую выписку может только сам собственник или его представитель по доверенности.

Официальный сайт

Верховного Суда Российской Федерации

ВС разъяснил, в каких случаях официальный документ будет считаться поддельным

МОСКВА, 17 дек — РАПСИ. Подделкой официального документа следует считать изменение его отдельных частей путем подчистки или дописки, искажающее его действительное содержание, либо изготовление нового официального документа, содержащего заведомо ложные сведения, говорится в постановлении пленума Верховного суда (ВС) РФ.

«Подделкой официального документа, предоставляющего права или освобождающего от обязанностей, и подделкой паспорта гражданина или удостоверения, предоставляющего права или освобождающего от обязанностей, в частях 1 и 2 статьи 327 УК РФ соответственно признаются как незаконное изменение отдельных частей такого подлинного официального документа путем подчистки, дописки, замены элементов и др., искажающее его действительное содержание, так и изготовление нового официального документа, содержащего заведомо ложные сведения, в том числе с использованием подлинных бланка, печати, штампа», — указывает ВС.

Высшая инстанция отмечает, что, признавая лицо виновным в использовании заведомо поддельного удостоверения или иного официального документа, суд должен установить, какие именно права мог предоставить этому лицу или иным лицам или фактически предоставил данный поддельный документ либо от каких обязанностей мог освободить или освободил.

В качестве примеров пленум приводит предъявление поддельного диплома, медицинской книжки для трудоустройства, предъявление поддельного водительского удостоверения инспектору дорожно-патрульной службы для подтверждения права управления транспортным средством и освобождения от административной ответственности.

«Использование лицом своего подлинного документа, являющегося недействительным (например, с истекшим сроком действия), либо подлинного документа, принадлежащего другому лицу, или предъявление вместо надлежащего документа схожего с ним подлинного документа не образует состава преступления, предусмотренного частью 5 статьи 327 УК РФ», — уточняет ВС.

Пленум обращает внимание, что использование заведомо поддельного (подложного) документа квалифицируется как оконченное преступление с момента его представления с целью получения прав или освобождения от обязанностей независимо от достижения данной цели.

«Если представленный лицом с указанной целью заведомо поддельный (подложный) документ и в дальнейшем использовался для получения прав или освобождения от обязанностей в течение определенного периода (например, при трудоустройстве и в период последующей работы в организации), то предусмотренные статьей 78 УК РФ сроки давности уголовного преследования за такое преступление следует исчислять с момента фактического прекращения использования поддельного (подложного) документа, в том числе в результате пресечения деяния», — следует из текста документа.

4 способа доказать свое авторство

Если авторские права не регистрируются, то как доказать, что именно вы автор произведения?

Авторские права на произведения науки, литературы и искусства возникают с момента их создания и подлежат охране без соблюдения автором каких-либо формальностей. Это правило вытекает из Бернской конвенции 1886 г., к которой присоединились 179 государств, включая Россию.

Однако на практике часто возникают вопросы, связанные с подтверждением авторства на тот или иной объект. Мы рассмотрим несколько эффективных способов, которые помогут доказать авторство при наличии спора.

Депонирование

Депонирование представляет собой передачу экземпляра произведения на хранение с выдачей документа (обычно сертификата или свидетельства), подтверждающего, что произведение в определенную дату было принято от человека, который заявил свое авторство. Выданный при депонировании документ поможет установить временной приоритет и послужит весомым доказательством авторства, а экземпляр произведения, переданный на хранение, может быть предоставлен в качестве вещественного доказательства.

Раньше объекты авторских прав можно было депонировать в Российском авторском обществе (РАО). С середины 2018 г. РАО передало полномочия по предоставлению услуги депонирования произведений своим официальным партнерам – Национальному реестру интеллектуальной собственности (n’RIS) и Интеллектуальному регистратору авторских прав (IREG). Аналогичные услуги предоставляет также РАО «КОПИРУС».

Чтобы осуществить депонирование произведения, автору необходимо придерживаться следующего алгоритма:

Стандартная процедура депонирования занимает до 14 календарных дней – в зависимости от того, услугами какой платформы решил воспользоваться автор.

При этом важно понимать: депонирование произведения не создает презумпцию авторства. Факт депонирования свидетельствует лишь о существовании объекта авторского права в определенный момент времени.

Письмо себе

Автор может записать произведение на материальный носитель и отправить его себе ценным письмом с описью вложения.

Приведем пример. Автор распечатывает книгу, прописывает в ней свое имя, дату создания и запечатывает ее в конверт. На конверте указывает себя в качестве отправителя и получателя, свой адрес и отправляет конверт Почтой России. Получив конверт, его не вскрывает. При отправке на конверте будет проставлен почтовый штемпель, который и поможет в случае возникновения спора доказать обладание материалом в определенную дату. Если оппонент будет ссылаться на более позднюю дату, то в суде шансов на выигрыш у автора будет существенно больше.

Однако у этого способа также есть недостатки: отправление может быть утеряно или повреждено. Кроме того, возможно, автору придется доказывать, что письмо или почтовый штамп не подделка, конверт не был вскрыт, а после аккуратно заклеен.

Читатели «АГ» попросили ответить на несколько вопросов.

Можно ли отправить письмо с произведением по электронной почте?

Отправка произведения по электронной почте позволит зафиксировать дату его создания и автора, если документ будет соответствующим образом подписан. Об этом свидетельствует судебная практика (например, Определение ВС РФ от 1 июня 2020 г. № 302-ЭС20-7024 по делу № А33-22966/2018). Однако стоит понимать, что доступ к электронному почтовому ящику может быть утерян в результате неправомерных действий третьих лиц.

Является ли отправка письма самому себе альтернативой депонированию?

Депонирование – не единственный эффективный способ подтверждения авторства. Каждый из рассмотренных в этой статье механизмов имеет как свои плюсы, так и минусы. Поэтому выбор механизма зависит исключительно от предпочтений и финансовых возможностей автора.

Удостоверение у нотариуса времени предъявления документа

За совершением этого нотариального действия можно обратиться в любую нотариальную контору. Автор представляет нотариусу первоисточник произведения, права на которое хочет защитить. Документ должен быть передан в двух экземплярах. При удостоверении времени предъявления документа нотариус исследует его и проверяет на предмет исправлений и подчисток. Если такие есть, то их нужно обязательно оговорить.

Затем нотариус совершает удостоверительную надпись на двух экземплярах представленного ему документа. В ней обязательно отражается следующая информация: Ф.И.О. нотариуса, адрес нотариальной конторы, дата и время предъявления документа, Ф.И.О. предъявителя документа и место его жительства.

Один экземпляр остается у автора, второй будет храниться у нотариуса. Если кто-то незаконно воспользуется интеллектуальным трудом, автор сможет представить свою копию произведения с указанием его имени и времени предъявления документа нотариусу.

След в Интернете

Автор может выложить свое произведение в социальных сетях, на сайте или на любой другой интернет-площадке, указав свое имя и дату создания произведения. Это поможет при отстаивании своих прав и законных интересов, если такая необходимость возникнет.

Какая ответственность предусмотрена за нарушение авторских прав?

Нарушение авторских прав влечет за собой гражданско-правовую, административную и уголовную ответственность в соответствии с законодательством РФ.

Гражданско-правовая ответственность

Защита личных неимущественных прав автора может осуществляться, в частности, путем:

Защита исключительных (имущественных) прав автора может осуществляться путем:

Кроме того, если юридическое лицо неоднократно или грубо нарушает авторские права, суд может принять решение о его ликвидации по требованию прокурора (п. 3 ст. 61 ГК РФ). Аналогичные правила распространяются на индивидуальных предпринимателей.

Административная ответственность

Административная ответственность за нарушение авторских и смежных прав установлена ч. 1 ст. 7.12 КоАП РФ и влечет за собой наложение штрафа: на граждан – в размере от 1500 до 2 тыс. руб.; на должностных лиц – от 10 тыс. до 20 тыс. руб.; на юридических лиц – от 30 тыс. до 40 тыс. руб.

Кроме того, производится конфискация контрафактных экземпляров произведений и фонограмм, а также материалов и оборудования, используемых для их воспроизведения, и иных орудий совершения административного правонарушения.

Уголовная ответственность

Уголовная ответственность за нарушение авторских прав установлена ст. 146 УК РФ. Максимальное наказание – лишение свободы на срок до 6 лет со штрафом в размере до 500 тыс. руб. либо в размере заработной платы или иного дохода осужденного за период до 3 лет.

Применение к нарушителю авторских прав мер административной или уголовной ответственности не исключает возможность привлечения его к гражданско-правовой ответственности.

Можно ли защитить идею?

Идеи не охраняются авторским правом (ст. 1259 ГК РФ). Охраняется лишь форма, в которой эта идея выражена. Однако имеются альтернативные механизмы, которые можно использовать на практике.

Соглашение о неразглашении конфиденциальной информации (NDA).

Например, автор идеи может подписать с инвестором договор, согласно которому последний не имеет права разглашать информацию, ставшую ему известной в процессе сотрудничества с автором. В случае нарушения такого договора инвестор должен будет выплатить штраф и возместить причиненные убытки.

Соглашение о порядке ведения переговоров (ст. 434.1 ГК РФ).

При вступлении в переговоры, в ходе их проведения и по их завершении стороны обязаны действовать добросовестно. Соглашение может конкретизировать требования к добросовестному ведению переговоров. Так, стороны могут прямо закрепить, что услышанные идеи не подлежат разглашению третьим лицам.

Ноу-хау (секрет производства).

Ноу-хау – это сведения любого характера в научно-технической сфере, имеющие коммерческую ценность вследствие неизвестности их третьим лицам, если к таким сведениям у третьих лиц нет свободного доступа на законном основании и обладатель таких сведений принимает разумные меры для соблюдения их конфиденциальности. Следовательно, владелец должен лишь защищать имеющуюся у него информацию. Этого будет достаточно, чтобы она считалась ноу-хау. Нарушитель исключительного права, в том числе лицо, которое неправомерно получило сведения, составляющие ноу-хау, и разгласило или использовало их, а также лицо, обязанное сохранять конфиденциальность ноу-хау, обязаны будут возместить автору причиненные убытки.

Условие о неконкуренции (non-compete clause).

Положение о неконкуренции обычно закрепляют в договорах с сотрудниками и контрагентами, чтобы запретить им осуществлять деятельность, аналогичную деятельности второй стороны договора, в течение определенного срока под угрозой штрафов и возмещения причиненных убытков. Этот способ защиты идей широко распространен в странах Европы и США. Однако в России при его использовании могут возникнуть проблемы, так как ст. 37 Конституции РФ не позволяет ограничивать граждан в выборе места работы и сферы деятельности.

Подтверждаем реальность операций по сделкам

На сегодняшний день одни из самых распространенных претензий налоговиков связаны с наличием в финансово хозяйственных отношениях компаний «проблемных» поставщиков. Инспекторы признают неправомерным получение фирмой налоговой выгоды в результате предъявления вычетов при исчислении НДС, включения в состав расходов затрат при расчете налога на прибыль в случае, если контрагенты, у которых были приобретены товары (работы, услуги), отвечают признакам «проблемных». Учитывая сложившуюся судебную практику, арбитры зачастую поддерживают налоговиков и разбирательства заканчиваются не в пользу компаний. Доказательная база по такого рода вопросам основывается на трех главных составляющих:

Учитывая это, фирме с каждым годом необходимо уделять все больше внимания вопросам проявления осмотрительности и осторожности при выборе контрагентов. На практике часто встречаются ситуации, когда компанией и осмотрительность была проявлена, и проверка контрагента проводилась перед заключением договора, и отчетность контрагент сдает, но претензии у инспекторов в ходе налоговых проверок все же возникают. Причины претензий могут быть следующие. Первая — контрагент является только посредником, так называемой фирмой-прокладкой, по факту не ведущей никакой деятельности, а только пропускающей через себя денежные потоки. Вторая — контрагент не полностью показал обороты по сделкам, тем самым занизил свои налоги и, из-за природы возвратности НДС, сократил вашей компании шансы на получение вычета по НДС. Конечно, все это нужно еще доказать в рамках контрольных мероприятий по проверкам, но никто от таких претензий не застрахован. И главное, в последнее время складывается тенденция, что основополагающим фактором для принятия решения судами является подтверждение именно реальности произведенных операций. Причем данного рода подтверждение зачастую ложится на плечи компаний, а не налоговиков.

При наличии и предоставлении арбитрам объективных доказательств, подтверждающих реальность проведенной сделки, фирма имеет значительные шансы одержать победу в судебном споре. Кроме того, Президиум ВАС РФ 1 указал, что факты недобросовестности контрагента компании в отсутствие иных фактов и обстоятельств не могут рассматриваться в качестве основания для признания налоговой выгоды необоснованной.

Собираем и приводим доказательства

Для доказательства того, что хозяйственные операции с контрагентом действительно были совершены, особое внимание нужно уделить составлению первичных документов (накладных, актов выполненных работ или оказанных услуг, отчетов исполнителей, передаточных актов, счетов на оплату, а также счетов фактур, технических заданий, заявок и др.). В зависимости от предмета договора, который заключает фирма, пакет документов будет различен. Однако есть и общая «первичка», которая вам поможет. Во первых, это, конечно же, договор со всеми приложениями и дополнениями. Чем подробнее в нем будут описаны условия, спецификации, ответственные лица и прочее, тем больше шансов доказать реальность сделок. Во вторых, это счет-фактура. При его наличии у фирмы возникает право на получение вычета по НДС. В третьих, это платежные документы.

Также необходимо сохранять сведения о том, что у контрагента имелись трудовые и материальные ресурсы, необходимые для исполнения условий договора. Эти сведения докажут, что у поставщика были собственные или арендованные офисные, складские, производственные помещения (в зависимости от предмета договора), квалифицированный персонал, оборудование, автотранспорт и прочее. Подтвердить наличие ресурсов можно с помощью представленных контрагентом копий договоров аренды помещений, автомобилей и оборудования, паспортов транспортных средств (ПТС), свидетельств о праве собственности на объекты недвижимости, актов ввода в эксплуатацию основных средств, штатного расписания и иных документов. Кроме того, целесообразно сохранять всю официальную и неофициальную переписку с представителями контрагента. При этом, если вы еще и подтвердите документально полномочия людей, через которых заключались договоры и велась переписка, это будет весомым доказательством, что сделки не носили фиктивный характер.

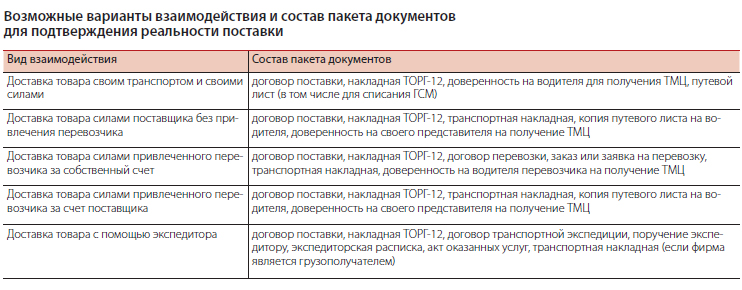

Рассмотрим более подробно, какие документы могут доказать реальность сделки в зависимости от ее предмета.

Предметом договора является товар

При изучении реальности сделок по договору поставки товаров налоговые инспекторы в основном обращают внимание на доставку данных товаров. Ведь доказать наличие товаров спустя длительный период времени почти невозможно. Исключением является случай, когда товары уникальны, имеют индивидуальный номер (присвоенный производителем), по которому можно проследить их движение. В такой ситуации при заключении договоров на поставку необходимо прописать в условиях обязательное наличие приложений к договорам, в которых будет отражена спецификация с указанием уникальных номеров этих товаров. Когда фирма занимается дальнейшей перепродажей, то отгрузку товаров также лучше производить со ссылкой на данные номера. Если же оборудование приобретено для собственного использования, то доказательством его наличия будут служить акты инвентаризации данного оборудования, а также инвентарные карточки, подтверждающие постановку на учет.

Рассмотрим более сложную ситуацию, когда фирма приобретает товар, не имеющий каких-либо уникальных номеров или данных, по которым можно было бы его идентифицировать. В таком случае реальность операций по приобретению, дальнейшей перепродаже или использованию в производстве помогут подтвердить:

Предметом договора являются услуги

Если предметом договора являются работы

В зависимости от нюансов, изложенных в договоре, каждое из условий должно быть подкреплено документально. Все документы должны быть подписаны обеими сторонами сделки. В дальнейшем весомым аргументом в подтверждении реальности приобретения работ послужит доказательство того, что они были перепроданы или использовались в производстве самой фирмы, например:

Указанные выше рекомендации составлены на основании законодательства РФ и практики его применения. Правильно и полно оформленные комплекты документов помогут минимизировать налоговые риски. Однако претензий инспекторов не избежать, если контрагент признан недобросовестным. В данном случае от полноты комплекта документов, подтверждающих реальность сделок, и правильности его оформления будет зависеть успех компании в отстаивании своих интересов в суде.

Подтверждаем консультационные услуги в суде

Рассмотрим реальное дело (пост. Десятого ААС от 24.08.2011 № 10АП-6210/11), когда фирма приобретала информационно-правовые услуги в области бухучета у другой. Причем директором обеих являлось одно и то же физлицо. Инспекторам были представлены: договоры на оказание информационно-правовых услуг, акты об оказании услуг, реестры оказанных услуг (так как в актах не было расшифровки).

Факт исполнения обязательств по договору подтвердили акты сдачи-приемки. Ведь налоговое законодательство не содержит конкретных определенных требований к сведениям в документах, подтверждающих реальность оказанных услуг, и не ставит в зависимость правомерность исключения из налогооблагаемой прибыли расходов на консультационные услуги от степени конкретизации их в отчетных документах.

Одним из оснований непринятия к учету инспекцией спорных расходов было также то, что директором фирмы-заказчика и исполнителя являлось одно и то же лицо. Судьи решили, что такой подход налоговиков формален и противоречит положениям гражданского законодательства о сущности и правовой природе юридического лица. Участвуя в хозяйственной деятельности, юрлицо выступает от своего имени и в своих интересах, независимо от того, кто представляет его интересы (ст. 48, 53 ГК РФ). Аффилированность или взаимозависимость лиц сама по себе также не является наказуемым деянием. Каждое юрлицо является самостоятельным субъектом экономической деятельности. Говорить о том, что учредитель оказывал помощь сам себе, с правовой точки зрения, некорректно. Естественным его желанием был контроль и оказание помощи со стороны более экономически сильной организации более слабой.

Сноски:

1 пост. Президиума ВАС РФ от 20.04.2010 № 18162/09 по делу № А11-1066/2009, ВАС РФ в определении от 12.03.2010 № ВАС-18162/09 по делу № А11-1066/2009

2 пост. ФАС МО от 01.08.2011 № КА-А40/7974-11-2, от 05.09.2011 № А41-10472/10

3 п. 5 ст. 38 НК РФ

4 п. 1 Информационного письма Президиума ВАС РФ от 29.09.1999 № 48

5 пост. Президиума ВАС РФ от 20.01.2009 № 2236/07 по делу № А40-11992/06-143-75

6 пост. Пленума ВАС РФ от 12.10.2006 № 53

7 утв. пост. Госкомстата России от 11.11.1999 № 100

8 пост. Президиума ВАС РФ от 25.05.2010 № 15658/09

Как опровергать типовые доводы налоговой инспекции при применении ст. 54.1 НК РФ по взаимоотношениям налогоплательщика с «фирмами-однодневками»

Во многих случаях, когда претензии к налогоплательщику связаны с его взаимоотношениями с организациями, которые налоговый орган считает «фирмами-однодневками», налоговым органом используются уже готовые наработки, типовые доводы, клише о допущенных налогоплательщиком и иными лицами налоговых правонарушениях, а также определенный, стандартный ряд доказательств.

Я называю такие типовые доводы налогового органа (далее – Инспекция) «заклинаниями», «литературными штампами», так как в большинстве случаев эти доводы могут, конечно, свидетельствовать о признаках налогового правонарушения, но они не являются доказательствами состава налогового правонарушения.

Многие из типовых доводов заявляются под нужные Инспекции выводы, но на самом деле не доказывают сделанные выводы или являются предположениями, домыслами.

Инспекция, применяя типовые доводы, нередко ссылается в акте налоговой проверки на большое количество не важных, второстепенных фактов, обстоятельств, тем самым маскируя якобы имеющейся совокупностью доказательств (не доказывающих состав правонарушения) недоказанность своих выводов по главным, существенным для доказывания наличия состава налогового правонарушения фактам.

Кроме того, применяя положения ст. 54.1 НК РФ, налоговые органы зачастую исходят из того, что сформированная ранее судебная практика КС РФ, ВАС РФ, ВС РФ по налоговым спорам устарела и не подлежит применению. Однако это не так, потому что судебная практика высших судебных органов была сформирована с учетом общих положений НК РФ (общих принципов налогообложения) и общих принципов доказывания состава налогового правонарушения. Поэтому появление новой нормы в НК РФ не обесценивает судебную практику.

Получив акт налоговой проверки, налогоплательщик, в свою очередь, может противопоставить типовым доводам Инспекции типовые контрдоводы, готовые наработки возражений, которые помогут обесценить «заклинания» и «магию слов» Инспекции, не имеющие отношения к доказыванию состава налогового правонарушения.

В помощь налогоплательщикам ниже приведены типовые контрдоводы, возражения на акт налоговой проверки по одной из стандартных спорных ситуаций: Инспекция оспаривает реальность работ, выполненных для налогоплательщика (далее – Общество) организациями – контрагентами.

Инспекция заявила следующие типовые доводы, которые опровергаются следующими контрдоводами Общества:

Инспекция не учла следующее:

Общество было создано с целью и осуществляло, в том числе в проверенный Инспекцией налоговый период, электромонтажные работы, а именно: монтаж и проектирование электрических сетей зданий и сооружений, а также обслуживание электрических сетей и оборудования.

В проверяемый налоговый период Общество выполняло работы по договорам с большим количеством организаций на многих объектах (зданиях).

Для выполнения работ в штате Общества числятся и работают электромонтажники.

Однако, если сравнить объем работ, проведенных Обществом в проверенный налоговый период на объектах заказчиков (акты о приемке выполненных работ по форме КС-2 и другая документация представлена в Инспекцию), и количество электромонтажников в штате Общества за проверенные годы, то видно, что электромонтажники, числящиеся в штате Общества, не могли выполнить объем работ только своими силами.

Так как электромонтажников не хватало для выполнения работ, то в проверенный налоговый период Общество заключило договоры с организациями – контрагентами, которые силами привлеченных ими электромонтажников помогли Обществу выполнить работы для заказчиков Общества. Привлечение указанных субподрядных организаций Обществом имело деловую цель.

С учетом изложенного, довод Инспекции о наличии в штате Общества электромонтажников не доказывает то, что все работы были выполнены собственными силами сотрудников Общества, а значит не доказывает факт совершения налогового правонарушения Обществом.

Реальность выполнения работ именно организациями – контрагентами подтверждена документацией о выполнении работ, представленной Обществом в Инспекцию при проверке (договоры, счета, акты и др.).

2) По доводу Инспекции о том, что работы на объектах осуществлялись не контрагентами, а собственными силами сотрудников Общества и силами физических лиц, официально не трудоустроенных, но привлеченных Обществом.

Инспекция не учла следующее:

Поэтому электромонтажники, которых видели на объектах Общества, это и есть работники, привлеченные организациями-контрагентами Общества для исполнения своих обязательств по договорам с Обществом.

Отсутствуют доказательства того, что Обществом (его должностными лицами) были привлечены к выполнению работ Общества официально не трудоустроенные лица. В Акте налоговой проверки не указано: где, кем и когда был зафиксирован этот факт, не указаны их Ф.И.О., нет сведений о том, где они работали, какую работу выполняли.

3) По доводу Инспекции о том, что у организаций-контрагентов налогоплательщика отсутствует численность сотрудников (трудовые ресурсы), необходимая для выполнения работ; по данным бухгалтерской отчетности на балансе нет основных средств, нематериальных активов (Инспекцией оспаривается возможность выполнения работ).

Инспекция не учла следующее:

Общество после соответствующей проверки, заключило с организациями – контрагентами субподрядные договоры.

Полномочиями налоговых органов по налоговому контролю за деятельностью контрагентов Общество не обладает.

Поэтому при выборе организаций-контрагентов была использована общедоступная информация, в том числе из сети Интернет. В частности, сервис на сайте ФНС России www.nalog.ru, сервис в системе «Контур-Экстерн», которая предназначена для быстрой и полной проверки контрагента на сайте www.focus.kontur.ru, также проверялась информация об участии контрагентов в судебных спорах в картотеке арбитражных дел.

Обществом были запрошены и получены от организаций-контрагентов все документы по должной осмотрительности, об опыте выполнения работ. У организаций – контрагентов имелась страница (сайт) в сети Интернет.

Кроме того, вступая в гражданские правоотношения с поставщиками товаров (работ, услуг), Общество исходит из необходимости привлечения контрагентов, цены товаров (работ, услуг), других условий договоров, которые устраивают Общество в определенный период времени. Условия договора определяются по усмотрению сторон (ст. 421 ГК РФ). Исполнение договора оплачивается по цене, установленной соглашением сторон (ст. 424 ГК РФ).

Часть работ в соответствии с условиями договоров оплачивалось Обществом после их выполнения, что также подтверждает разумность Общества при вступлении в гражданско-правовые взаимоотношения с организациями – контрагентами.

Привлечение подрядчиками для выполнения работ сторонних организаций субподрядчиков – это достаточно распространенный обычай делового оборота (ст. 5 ГК РФ). Гражданское и налоговое законодательство не содержит на это запрет.

Согласно п. 5 ст. 10 ГК РФ, добросовестность участников гражданских правоотношений и разумность их действий предполагаются.

Непосредственно Общество несет предпринимательский риск неисполнения контрагентами своих договорных обязательств. Предпринимательский риск Общества заключается в возможных убытках, но исключительно самого Общества.

Для выполнения электромонтажных работ нужны работники-электромонтажники (с обычными рабочими инструментами) и не требуются основные средства (стоимостью более 40 тыс. руб.), нематериальные активы (исключительные права, патенты), как ошибочно полагает Инспекция.

Постоянно содержать в штате работников не выгодно, так как при простое (отсутствии заказа) организация вынуждена нести существенные расходы по зарплате, аренде помещений для размещения работников. Субподрядной организации гораздо экономически выгоднее после получения заказа на работы привлечь необходимые трудовые ресурсы (электромонтажников), что и, видимо, сделали организации-контрагенты.

Поэтому доводы Инспекции о том, что у организаций-контрагентов отсутствовали основные средства и нематериальные активы, трудовые ресурсы, не свидетельствуют и не доказывают:

Инспекцией не оспаривается сам факт выполнения работ, передачи их заказчикам.

Реальность финансово-хозяйственных операций Общества с организациями –контрагентами подтверждена самим фактом выполненных работ на объектах.

Предпринимательский риск и осмотрительность при заключении договоров не имеет никакого отношения к тому, что в будущем (намного позднее момента заключения договора) к некоторым субподрядчикам Общества Инспекцией могут быть предъявлены налоговые или иные претензии.

Никаких норм про «должную осмотрительность» в примененной Инспекцией ст. 54.1 НК РФ не предусмотрено.

Исходя из изложенного, факты, приведенные Инспекцией в акте налоговой проверки, не доказывают совершение налогового правонарушения Обществом (умысел на применение налоговой схемы).

4) По доводу Инспекции о том, что часть из организаций-контрагентов Общества после выполнения работ, а также на момент проведения Инспекцией налоговой проверки прекратила деятельность или была реорганизована в форме присоединения к другим организациям.

Инспекция не учла следующее:

В проверяемом налоговом периоде все организации-контрагенты Общества числились в ЕГРЮЛ, осуществляли реальную хозяйственную деятельность, сдавали в налоговые органы бухгалтерскую и налоговую отчетность.

Поэтому указанный довод Инспекции не имеет отношения к предмету доказывания состава налогового правонарушения, вменяемого Обществу, к рассматриваемому налоговому периоду.

Кроме того, прекращение деятельности или реорганизация в форме присоединения к другим организациям не является правонарушением и не имеет отношения к Обществу.

Инспекция не указала как эти обстоятельства могут доказывать состав налогового правонарушения, вменяемого Обществу.

5) По доводу Инспекции о том, что некоторые из организаций-контрагентов Общества не располагаются по адресу регистрации или зарегистрированы по адресу массовой регистрации.

Инспекция не учла следующее:

На момент выполнения работ организациями – контрагентами Обществу не было известно об указанных фактах.

Кроме того, указанные Инспекцией возможные нарушения, допущенные некоторыми из организаций – контрагентов, не доказывают нереальность выполненных работ организациями – контрагентами и совершение самим Обществом налогового правонарушения.

6) По доводу Инспекции о том, что у некоторых организаций-контрагентов отражены большие доходы от реализации (обороты многомиллионные), но они уплатили налоги в небольших (по мнению Инспекции, в «минимальных») размерах. Обороты, отраженные в налоговых декларациях, несопоставимы с оборотами по расчетным счетам.

Инспекция не учла следующее:

Довод Инспекции неправомерен, так как содержит предположение без сравнения данных организаций – контрагентов Общества с данными других сопоставимых организаций, выполняющих аналогичные виды работ.

Как следует из полученных проверяющими ответов на требования о представлении информации, организации – контрагенты Общества отчитывались в проверяемый налоговый период перед налоговыми органами.

Налоговые органы не проводили выездную налоговую проверку организаций – контрагентов, поэтому отсутствуют доказательства нарушения ими бухгалтерского и налогового законодательства.

Если, например, организации – контрагенты работали, как агенты организаций, привлекавших или имеющих трудовые ресурсы, то отражение в бухгалтерском учете больших доходов и больших расходов, а также указание в налоговых декларациях небольшой суммы, полученной организациями – контрагентами прибыли, не является нарушением.

Согласно п. 10 Постановления Пленума ВАС РФ № 53 от 12.10.2006 г. факт нарушения контрагентом налогоплательщика своих налоговых обязанностей сам по себе не является доказательством получения необоснованной налоговой выгоды.

В рассматриваемом деле Инспекция не доказывает получение Обществом необоснованной налоговой выгоды, а доказывает совершение с прямым умыслом налогового правонарушения по ст. 54.1 НК РФ. Однако правовая позиция ВАС РФ применима, так как указывает на то, какие факты в любом случае не могут доказывать состав налогового правонарушения налогоплательщика.

Возлагать налоговое бремя на Общество за нарушения, которые, возможно, допустили контрагенты (что не доказано, так как в отношении данных организаций не проводились налоговые проверки), неправомерно.

7) По доводу Инспекции о том, что некоторые организации-контрагенты налогоплательщика не представляли в налоговые органы отчетность (налоговые декларации и др.) после периода, в который они выполняли работы для Общества.

Инспекция не учла следующее:

В проверенном налоговом периоде все организации-контрагенты Общества числились в ЕГРЮЛ, осуществляли реальную хозяйственную деятельность, сдавали в налоговые органы бухгалтерскую и налоговую отчетность.

Период после выполнения работ не имеет отношения к Обществу.

Указанные Инспекцией возможные нарушения, допущенные некоторыми из организаций – контрагентов, не доказывают нереальность выполненных работ организациями – контрагентами и совершение самим Обществом налогового правонарушения.

Поэтому указанный довод Инспекции не имеет отношения к предмету доказывания состава налогового правонарушения, вменяемого Обществу за проверенный налоговый период.

8) По доводу Инспекции о том, что организации-контрагенты Общества не входят в саморегулируемые организации (СРО).

Инспекция не учла следующее:

Для выполнения работ для Общества организациям – контрагентам не нужно было входить в СРО, так как те виды работ, которые выполнялись электромонтажниками, привлеченными организациями – контрагентами, не требовали этого.

Работы электромонтажников на объектах проводились без подключенного напряжения в монтируемых электрических сетях. Свидетельство о допуске и участие организации в СРО не требуется, если работы не ведутся на особо опасных и технически сложных объектах.

На это обращал внимание проверяющих генеральный директор Общества, но его показания проигнорированы проверяющими.

Инспекция не указала в акте налоговой проверки, какие именно работы, проведенные электромонтажниками, привлеченными организациями – контрагентами, требуют участия организаций в СРО, получения свидетельства о допуске на этот вид работ. Какой нормативный акт требует участия организации в СРО по таким работам.

Кроме того, некоторые из организаций – контрагентов состоят в СРО. Эти организации – контрагенты имеют свидетельства СРО, которые были представлены Обществу.

В соответствии со ст. 55.6 Градостроительного кодекса РФ претенденты на вступление в члены СРО должны соответствовать ряду требований как общего, так и специального характера, а соответствующие подтверждающие документы, а также последующая деятельность организации подлежат тщательной проверке. Одним из требований для выдачи соответствующих свидетельств СРО является наличие в штате определенного набора специалистов, обладающих необходимой квалификацией.

9) По доводу Инспекции о том, что организации-контрагенты перечисляли полученные от Общества денежные средства на счета организаций, которые «обладали признаками «фирм-однодневок» / «технических фирм» по критерию нулевая численность сотрудников, «массовый» руководитель / учредитель, отсутствие имущества, транспортных средств, трудовых и иных активов, необходимых для осуществления финансово-хозяйственной деятельности.

Инспекция не учла следующее:

Организации – контрагенты не подконтрольны, не взаимозависимы, не аффилированы с Обществом, не контролируются Обществом.

Поэтому Общество не могло влиять на ведение хозяйственной деятельности организациями – контрагентами и не могло знать, кому и на какие цели направлялись денежные средства, принадлежащие организациям – контрагентам.

Согласно п.1 Постановления Пленума ВАС РФ РФ № 53 от 12.10.2006 г., судебная практика разрешения налоговых споров исходит из презумпции добросовестности налогоплательщиков и иных участников правоотношений в сфере экономики.

Указанная правовая позиция ВАС РФ подлежит применению, так как указывает на общие принципы налогового законодательства.

С учетом изложенного, у Общества не было оснований сомневаться в добросовестности организаций – контрагентов.

Согласно правовой позиции КС РФ, выраженной в Определении № 329-О от 16.10.2003 г., налоговое законодательство не возлагает на налогоплательщика обязанность по проверке деятельности его контрагентов, которые являются самостоятельными налогоплательщиками и несут в случае недобросовестного исполнения налоговых обязательств налоговую ответственность.

Тем более Общество не может нести ответственность за всю цепочку контрагентов и контролировать налоговую добросовестность поставщиков товаров, работ, услуг 2-го, 3-го и прочих звеньев, что подтверждается Письмом ФНС России от 23.03.2017 № ЕД-5-9/947@.

Общество, как налогоплательщик, не несет ответственность за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет.

Таким образом, указанный Инспекцией довод не может доказывать совершение Обществом налогового правонарушения.

10) По доводу Инспекции о том, что по некоторым из организаций – контрагентов Общества имеет место пересечение контрагентов 2-го звена.

То обстоятельство, что по некоторым из организаций – контрагентов Общества имеет место пересечение контрагентов 2-го звена не может служить основанием для доначисления Обществу налогов. Организации – контрагенты Обществу не подконтрольны. При этом пересечение хозяйственных связей организаций, работающих на одном рынке, является обычным в предпринимательской деятельности. Сам факт такого «пересечения» не доказывает совершение налогового правонарушения.

11) По доводу Инспекции о том, что при анализе выписок по счетам организаций-контрагентов Инспекцией не были выявлены платежи по операциям, свидетельствующим о ведении реальной хозяйственной деятельности, такие как: выплата заработной платы сотрудникам, платежи за услуги телефонии, канцелярские товары.

Инспекция не учла следующее:

Указанные Инспекцией факты не соответствуют фактическим обстоятельствам.

Из банковских выписок по организациям-контрагентам Общества видно движение денежных средств, осуществление реальной хозяйственной деятельности (закупались и реализовывались товары, работы, услуги; осуществлялись арендные и другие платежи).

Канцелярские товары электромонтажникам для работы не нужны.

Налоговая отчетность за проверенный налоговый период предоставлялась организациями – контрагентами в налоговые органы.

Реальность или не реальность выполненных работ, ведение или не ведение реальной хозяйственной деятельности организациями – контрагентами доказывается не назначением платежей в платежных поручениях (в сведениях из банковской выписки), как ошибочно посчитала Инспекция, а выполнением или не выполнением работ, которые доказываются совсем иными документами: договорами, актами приемки работ, определением фактического объема реально выполненных работ.

12) По доводу Инспекции о том, что Инспекцией не выявлены платежи организаций-контрагентов налогоплательщика в адрес возможных организаций субподрядчиков, которые могли бы оказать электромонтажные работы.

Инспекция не учла следующее:

При этом работу могли выполнить по поручению организаций – контрагентов другие субподрядные организации.

Организации субподрядчики, привлеченные организациями – контрагентами для выполнения своих обязательств перед Обществом, могли дать указание организациям – контрагентам перечислить платежи не на свой расчетный счет, а на счет иных, третьих лиц (указанных ими организаций) в рамках своих обязательств перед ними.

В назначении платежа в платежном поручении может быть указано кратко: «оплата по договору».

Уступка и переуступка прав по договорным обязательствам, указания перечислить причитающиеся денежные средства третьим лицам (оплата за третьих лиц) – распространенный обычай делового оборота (ст. 5 ГК РФ).

Кроме того, приведенный довод Инспекции не имеет отношения к доказыванию главного факта (состава налогового правонарушения, вменяемого налогоплательщику на основании ст. 54.1 НК РФ): выполнению (или не выполнению, как утверждает Инспекция) организациями – контрагентами работ по договорам с Обществом.

13) По доводу Инспекции о том, что некоторые из генеральных директоров / учредителей организаций-контрагентов налогоплательщика не явились на допрос или указали на допросах, что не учреждали и/или не руководили организациями-контрагентами, не подписывали документы по взаимоотношениям с налогоплательщиком, им не знаком налогоплательщик.

Инспекция не учла следующее:

Сам по себе факт неявки в Инспекцию физического лица не доказывает уклонение этого лица от явки. Причины неявки и, тем более, мотивы неявки физического лица Инспекцией не установлены. Лицо могло не явиться по уважительным причинам: нахождение в отпуске, болезнь и др.

Таким образом, утверждение Инспекции и сделанные Инспекцией выводы на основании факта неявки отдельных физических лиц в Инспекцию являются не основанными на фактических обстоятельствах умозаключениями, без доказательственными утверждениями.

То, что не допрошены многие из учредителей, директоров и другие лица, свидетельствует о неполноте проведенной налоговой проверки, но не является доказательством совершения Обществом налоговых правонарушений.

По доводу Инспекции о том, что некоторые из документов от организаций-контрагентов Общества подписаны не установленными лицами.

По мнению Инспекции, договоры и первичные документы, подписанные не уполномоченными лицами, не могут быть признаны документами, оформленными в соответствии с законодательством РФ, подтверждающими понесенные налогоплательщиком расходы для целей налогообложения.

Инспекция не приняла во внимание следующее:

Экспертизу подписей на документах (договорах, счетах-фактурах, первичных документах) Инспекция не проводила.

С учетом изложенного, является предположением вывод Инспекции о том, что некоторые из документов от организаций – контрагентов подписаны не установленными лицами. Этот факт не доказан Инспекцией.

Без экспертного заключения по подписям на документах нельзя сделать однозначный вывод: подписывались документы указанными лицами или нет.

Действующее законодательство не возлагает на налогоплательщика, для которого выполняют работы организации – контрагенты, обязанности установления подлинности подписи на документах, принимаемых к бухгалтерскому и налоговому учету. Это и невозможно, так как это могут сделать только эксперты.

Уполномоченными лицами при государственной регистрации юридического лица могут являться лица, осуществляющие руководство организацией, учредители, иные лица, действующее на основании доверенности или иного полномочия, предусмотренного федеральным законом. Подпись заявителя на заявлении в регистрирующий орган должна быть нотариально удостоверена.

Кроме того, заявляя довод о том, что документы, подписанные от организаций – контрагентов подписаны не уполномоченными лицами, а значит не могут быть приняты к налоговому учету Обществом, Инспекция не приняла во внимание следующее.

Сложившаяся судебная практика исходит из того, что отрицание генеральным директором контрагента факта подписания первичных учетных документов от имени этого контрагента либо подписание первичных учетных документов иным лицом, чем то, которое значится руководителем в учредительных документах контрагента, само по себе не означает, что налогоплательщик, вступивший в хозяйственные отношения с этим контрагентом, получил необоснованную налоговую выгоду. Налоговый орган должен доказать, что в действительности хозяйственные операции не совершались (постановления Президиума ВАС РФ № 15574/09 от 09.03.2010, № 18162/09 от 20.04.2010, № 15658/09 от 22.03.2010).

Также в письме ФНС России от 23.03.2017 № ЕД-5-9/547@ «О выявлении обстоятельств необоснованной налоговой выгоды» отмечено, что установление по результатам налоговой проверки факта подписания документов от имени контрагентов лицами, отрицающими их подписание и наличие у них полномочий руководителя, путем проведения допросов и почерковедческих экспертиз не является безусловным и достаточным основанием для вывода о не проявлении налогоплательщиком должной осмотрительности и осторожности и не может рассматриваться как основание для признания налоговой выгоды необоснованной.

В рассматриваемом деле Инспекция не доказывает получение Обществом необоснованной налоговой выгоды, а доказывает совершение с прямым умыслом налогового правонарушения по ст. 54.1 НК РФ. Однако правовые позиции ВАС РФ и ФНС России подлежат применению, так как указывают на то, что такие факты в любом случае не могут доказывать состав налогового правонарушения налогоплательщика.

14) По доводу Инспекции о том, что генеральный директор Общества на допросе затруднился ответить на ряд вопросов по взаимоотношениям с организациями-контрагентами, в частности: дал показания о том, что не помнит подробностей о том, кто из руководителей организаций-контрагентов и когда познакомился с ним лично; не согласовывал субподрядчиков с заказчиками; не помнит оборот денежных средств по взаимоотношениям с контрагентами; не помнит, кто передавал ему акты по форме КС-2 и КС-3 и ведомости выполненных работ, Ф.И.О. и контактные данные сотрудников контрагентов.

Инспекция не учла следующее:

Допросы проведены Инспекцией намного позднее проверенного налогового периода.

Любое физическое лицо, занимающее руководящую должность, любой среднестатистический человек без заранее представленных Инспекцией вопросов не сможет без затруднений, без подготовки и изучения документации дать подробные показания на допросе в Инспекции по событиям, которые происходили много лет назад.

Тактический прием внезапности задаваемых на допросе вопросов, примененный Инспекцией, не привел и не мог привести к установлению обстоятельств, подлежащих установлению при проведении Инспекцией налоговой проверки налогоплательщика.

Воспользоваться документами Общества за проверенный налоговый период проверяющие генеральному директору не предложили.

При этом, как следует из допросов всех иных лиц, генеральный директор являлся не номинальным, а реальным руководителем и учредителем Общества.

При таких обстоятельствах указанный довод Инспекции не доказывает совершение Обществом налогового правонарушения. Если бы Инспекция заранее сообщила генеральному директору список интересующих ее вопросов, то получила бы ответы на них.

15) По доводу Инспекции о том, что некоторые из сотрудников Общества на допросе в Инспекции указали, что им не знакомы организации-контрагенты (несколько электромонтажников), что субподрядные организации не привлекались и они не видели работников организаций-контрагентов Общества на объектах.

Инспекция не учла следующее:

Как и при допросе генерального директора Общества, при допросе сотрудников Общества Инспекция не учла, что дать подробные показания на допросе в Инспекции по событиям, которые происходили много лет назад, невозможно.

Поэтому некоторые из сотрудников Общества и дали такие показания.

Однако другие сотрудники Общества показали на допросах, что им знакомы организации – контрагенты, они видели электромонтажников, привлеченных для выполнения работ организациями – контрагентами.

Работа на таких больших объектах, как здания, а также на разных стройках и в разное время связана с большим количеством лиц, которые работник может увидеть или не увидеть.

Если сотрудник занят выполнением своих непосредственных обязанностей, а не наблюдением за другими лицами, то он может не обратить внимание на других лиц, работающих на объекте.

Инспекцией допрошены только несколько работников из большого количества электромонтажников. Поэтому кто-то мог что-то и не увидеть, не вспомнить.

Кроме того, редко какое общество (организация) имеет возможность каждому работнику (в том числе привлеченному не по трудовому, а по гражданскому договору) выдать форменную одежду, на которой указан логотип этого общества (организации). Это экономически не выгодно, да и не нужно, тем более, если эти работники не в штате общества (организации).

Например, московское метро всем своим сотрудникам предписывает носить форменную одежду. Сотрудников МЧС можно уверенно идентифицировать по форме и по фамилии.

В отличие от указанных лиц, проверяющие из Инспекции и многие другие сотрудники Инспекции не носят форменную одежду налоговых органов. Однако это не значит, что они не работают в Инспекции.

Электромонтажники, привлеченные на основании гражданско-правовых договоров организациями – контрагентами, специальную форму, с названием организации, и бейджики с их Ф.И.О. не носили.

Кроме того, как следует из обычаев ведения предпринимательской деятельности, как правило, на практике происходит следующее: привлеченных работников сторонних организаций часто выдают за своих работников или не афишируется, что к работам привлечены сторонние работники.

Такие действия исполнителей работ не являются основанием для претензий со стороны заказчиков в рамках гражданских правоотношений в ситуации, когда заказчик принял работы и не имеет к ним претензий, так как важным, существенным является то, что работы выполнены, а не форма работника и принадлежность к конкретной организации.

При этом следует отметить, что работники Общества видели на объектах Общества работающих сторонних электромонтажников, что не оспаривается и самой Инспекцией.

Только Инспекция ошибочно и бездоказательно предполагает, что это электромонтажники, привлеченные генеральным директором без надлежащего оформления трудовых взаимоотношений, хотя, на самом деле, это были электромонтажники, привлеченные организациями – контрагентами Общества.

16) По доводу Инспекции о том, что субподрядные организации не согласовывались с заказчиками налогоплательщика, как субподрядные организации.

Инспекция не учла следующее:

Даже если согласиться с тем, что такое согласование было необходимо по гражданско-правовым договорам Общества с заказчиками, то все работы по обязательствам Общества приняты заказчиками, претензий с их стороны нет.

Поэтому указанное обстоятельство не доказывает совершение Обществом налогового правонарушения, так как касается взаимоотношений заказчиков и Общества по гражданско-правовым договорам и не связано с правильностью исчисления и уплатой налогов Обществом.

17) По доводу Инспекции о том, что счета некоторых организаций-контрагентов открыты в одних и тех же банках.

Инспекция не учла следующее:

Согласно п. 6 Постановления Пленума ВАС РФ РФ № 53 от 12.10.2006 г. осуществление расчетов с использованием одного банка не является доказательством совершения налогоплательщиком налогового правонарушения.

Таким образом, даже наличие расчетных счетов между проверяемым налогоплательщиком и его контрагентом не является доказательством какой-либо взаимозависимости, признака налогового правонарушения. Тем более, когда, как в рассматриваемом случае, счета некоторых организаций-контрагентов открыты в одних и тех же банках.

Общество не принимало решение об открытии организациями – контрагентами счетов в банках и не контролировало движение денежных средств по счетам организаций – контрагентов.

По акту налоговой проверки Инспекция доначислила налоги на основании ст. 54.1 НК РФ. Однако правовая позиция ВАС РФ применима, так как указывает на то, что такие факты в любом случае не могут доказывать состав налогового правонарушения налогоплательщика.

Инспекция не учла следующее:

Выполнение и оплата заказчиком работ исполнителю работ, привлечение субподрядных организации для выполнения работ – это обычная хозяйственная деятельность, которая не может привести к возникновению подконтрольности лица, выполнившего работы от лица, для которого работы выполнены.

С учетом изложенного довод Инспекции является не подтвержденным доказательствами предположением.

19) По доводу Инспекции о том, что некоторые директора организаций-контрагентов работали в нескольких организациях-контрагентах.

Инспекция не учла следующее:

Работа некоторых физических лиц в нескольких организациях-контрагентах может свидетельствовать о том, что имеется возможная взаимозависимость между этими юридическими лицами.

Общество к этим лицам отношения не имеет.

Инспекция не приняла во внимание, что взаимозависимость не является налоговым правонарушением.

Указанный Инспекцией факт не доказывает совершение Обществом налогового правонарушения и не доказывает невыполнение работ организациями – контрагентами.

20) По доводу Инспекции о том, что некоторые из организаций – контрагентов не предоставили в Инспекцию документы по взаимоотношениям с Обществом по запросу – поручению Инспекции.

Инспекция не учла следующее:

Факт непредоставления другими налогоплательщиками документов по запросам налоговых органов свидетельствует только о возможных нарушениях, допущенными другими налогоплательщиками, а не Обществом.

Инспекция не учла следующее:

Общество не контролирует финансовые потоки организаций – контрагентов, не имеет к ним отношения.

Юридическое лицо, ведя свою предпринимательскую деятельность, вправе самостоятельно распоряжаться своими денежными средствами со своего расчетного счета.

Так как организации – контрагенты не подконтрольны, не взаимозависимы, не аффилированы, не контролируются Обществом, то Общество не могло влиять на ведение хозяйственной деятельности организациями – контрагентами и не могло знать, кому и на какие цели направлялись денежные средства, принадлежащие организациям – контрагентам.

Перечисление денежных фирм с р/с юридического лица в адрес физического лица само по себе не является нарушением.

В акте налоговой проверки нет ссылки на доказательства того, что Общество (или его должностные лица), перечислив денежные средства организациям – контрагентам за работы, впоследствии их получили. Нет ссылки на доказательства того, что денежные средства, полученные физическими лицами, в последствии были получены Обществом.

Таким образом, движение средств «по кругу» с получением их самим налогоплательщиком Инспекцией не установлено.

То есть как работает «схема» и, самое главное, участие в ней Общества, где и как получена выгода от работы «схемы» именно Обществом, в акте налоговой проверки Инспекции не указано, доказательства не приведены.

Кроме того, Инспекция установила указанное обстоятельство только в отношении одной из восьми организаций – контрагентов Общества.

22) По выводу Инспекции о том, что Общество в проверяемом периоде применяло схему минимизации налогообложения, заключающуюся в использовании в финансово-хозяйственной деятельности «фирм-однодневок» («фиктивных фирм»).

Инспекция не учла следующее:

Согласно п. 10 Постановления Пленума ВАС РФ № 53 налоговая выгода может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в частности, в силу отношений взаимозависимости или аффилированности налогоплательщика с контрагентом.

В Письме от 23.03.2017 № ЕД-5-9/947@ ФНС России отмечает, что налоговым органам следует исходить из того, что об умышленных действиях налогоплательщика, направленных на получение необоснованной налоговой выгоды путем совершения операций с проблемным контрагентом или путем создания формального документооборота с использованием цепочки контрагентов, могут свидетельствовать установленные факты юридической, экономической и иной подконтрольности, в том числе на основании взаимозависимости спорных контрагентов проверяемому налогоплательщику, обстоятельства, свидетельствующие о согласованности действий участников сделки (сделок), а также (или) доказательства нереальности хозяйственной операции (операций) по поставке товаров (выполнению работ, оказанию услуг).

Общество не имеет никакого отношения к определению действий, принятию решений организациями – контрагентами по осуществлению хозяйственной деятельности и, следовательно, не должно нести ответственность за то, каким образом указанные организации распоряжались поступающими к ним денежными средствами.

Таким образом, доказательства использования Обществом налоговой схемы в акте выездной налоговой проверки Инспекции, в материалах дела отсутствуют.

С учетом изложенных обстоятельств, Обществу неправомерно отказано в уменьшении налогооблагаемой прибыли и применении вычетов по НДС.

Общий вывод:

Согласно п. 6 ст. 108 НК РФ лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке. Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица.

Для применения положений п.2 ст. 54.1 НК РФ Инспекция должна доказать прямую вину (в форме прямого умысла) налогоплательщика в совершении налогового правонарушения.

У Общества по каждой из организаций – контрагентов имелся комплект документов, подтверждающих должную осмотрительность.

В соответствии с договорами подряда, заключенными Обществом с организациями – контрагентами, они были вправе выполнить работы собственными и (или) привлеченными силами.

Инспекцией не установлены и не доказаны обстоятельства, свидетельствующие:

— об умышленных действиях Общества, направленных на искажение фактов хозяйственной жизни в части отражения в учете нереальных операций (создании фиктивного документооборота);

— о совершении сделок Общества с организациями – контрагентами с целью неполной уплаты налога, в отсутствие экономической обоснованности и разумной деловой цели;

— о том, что Общество контролировало деятельность организаций – контрагентов, использовало их с целью уклонения от уплаты налогов путем создания фиктивного документооборота по нереальным (фактически не выполненным) работам.

Общество не получало и не могло получить выгоды от схемы, возможно примененной третьими лицами. Общество не контролировало и не могло контролировать схему. Общество не было осведомлено о возможных налоговых злоупотреблениях в цепочке поставщиков работ.

Без привлечения субподрядных организаций объем работ на объектах Общества не был бы выполнен.

Суждения и выводы Инспекции об оцениваемых фактах финансово-хозяйственных операций (выполненных работах на объектах) не подтверждены достаточными и достоверными доказательствами либо противоречат таковым.

Исходя из изложенного, Инспекцией не доказаны событие и состав налогового правонарушения, вменяемого Обществу на основании акта выездной налоговой проверки.