Номинал облигации что это

Куда припарковать свои бабки? Облигации для чайников

Облигации? Что это?

Облигация — это долговая ценная бумага, владелец которой имеет право получить её номинальную стоимость деньгами в установленный срок от того, кто данную бумагу выпустил (эмитента). Проще говоря, облигация – это займ.

Государство или компания берет у Вас деньги в долг и обязуется вернуть их Вам в определенный срок. За пользование деньгами Вам заплатят купон — разовый или периодический доход в виде процента от номинальной стоимости облигации.

Это ключевое отличие акций от облигаций! Покупая акцию, Вы становитесь владельцем части компании и тоже (но не всегда) получает выплаты – дивиденды, решение о выплате которых и их окончательном размере принимает общее собрание акционеров. Облигации же это просто займ и выплаты купонов по нему почти всегда фиксированы.

Из чего состоят облигации?

В отличии от акций, облигации имеют две цены – номинальную и рыночную.

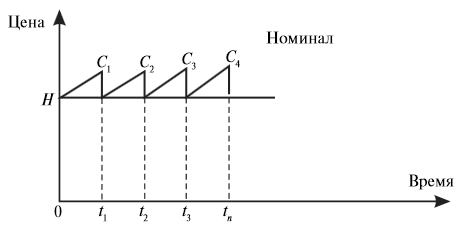

Номинальная цена – это первоначальная цена облигации. По данной цене облигацию можно приобрести на первичном размещении, когда государство или компания первый раз выпускает облигации на продажу. Номинальную цену Вам вернут, когда срок облигации закончится. Чаще всего номинальная цена 1 облигации – 1000 или 500 рублей.

Рыночная цена – цена, которую Вы заплатите за облигацию, покупая ее на бирже. Чаще всего, на бирже указывают не рыночную цену акции, а процент от номинала – 98% (980 рублей) или 102,5% (1002,5 рублей) – при номинальной цене облигации 1000 рублей.

Помимо этого, облигация имеет купон – процент, под который государство или компания берет Ваши деньги в долг. Размер купона рассчитывается от номинальной цены, а не от рыночной. Если заявленный купон 8% по облигациям номиналом 500 рублей, то за одну облигацию Вы будете ежегодно получать 40 рублей. Чем больше облигаций Вы купите, тем выше будет Ваш доход. Ставка купона бывает фиксированной и плавающей – привязанной к какому-либо индексу или финансовому показателю. Если купон фиксированный, то Вы точно будете знать, каков будет Ваш ежегодный доход.

Размер купона сильно зависит от срока облигаций. Различают:

· Краткосрочные облигации — 1-3 год

· Среднесрочные облигации — 3-7 лет

· Долгосрочные облигации — 7-30 лет

· бессрочные облигации — более 30 лет

Срок облигации показывает, через какой промежуток времени эмитент должен вернуть Вам Ваши деньги. Дата возврата называется датой погашения.

Иногда компания может вернуть деньги раньше срока – это называется оферта. Например, срок облигации составляет 2 года, но эмитент решил, что часть инвесторов могут вернуть номинал облигации уже через год. У Оферты есть дата — день досрочного погашения облигации и получения номинала.

Почему у облигации 2 цены и 2 доходности?

Топ 5 облигаций. Источник: БКС брокер

Инвестор имеет возможность приобрести облигации:

— На первичном размещении, практически напрямую у эмитента

Цена, по которой Вы покупаете облигацию на первичном размещении – номинал, фиксированная. Размер купона облигации обычно определяется в момент размещения ценной бумаги. После первичного размещения облигация попадает на биржу.

— У другого инвестора, владеющего ценной бумагой, по рыночной цене

Рыночная цена облигации формируется спросом и предложением: чем больше людей хотят стать обладателем данной облигации, тем выше ее рыночная цена, и наоборот.

Помимо 2 цен, облигации также имеют 2 доходности – купонную доходность и доходность к погашению.

Купонная доходность указывается в процентах от номинала облигации (8% годовых от облигации номиналом 1000 рублей – доход 80 рублей в год)

Доходность к погашению показывает доход, на который Вы можете рассчитывать, приобретая облигацию по текущей рыночной цене. Как было сказано ранее, когда Вы приобретаете облигацию на бирже у другого инвестора, Вы покупаете ее по рыночной цене (то есть выше или ниже номинала). Если Вы приобрели облигацию выше номинала, Ваша доходность к погашению ниже купонной, если покупаете ниже номинала, то выше.

Что влияет на доходность облигации?

Основные три фактора, определяющие доходность облигации, это:

— Ключевая ставка банка России

Ключевая ставка – это процент, под который банк России кредитует коммерческие банки и принимает от них деньги на депозиты. Чем выше ключевая ставка, тем выше процент по депозитам, кредитам и облигациям.

Если Центральный банк РФ увеличивает ключевую ставку, инвестору становится не выгодно покупать облигации, выпущенные до повышения ставки. Процент по новым облигациям будет выше. Поэтому цена старых облигаций падает, но при этом растет их доходность к погашению. Если ЦБ уменьшает ключевую ставку, цена старых облигаций растет, а доходность к погашению – уменьшается.

Топ 5 лучших облигаций. Источник: Тиьнкофф-инвестиции

Надежность компании. Тут все намного проще – чем меньше рисков дать компании денег в долг, тем меньший процент выплат Вы получите. Самые надежные облигации – это ОФЗ.

ОФЗ – это облигации федерального займа. Покупая данную бумагу, Вы даете в долг деньги Российской Федерации. Как Вы понимаете, шансов того, что наша страна не сможет вернуть Вам деньги меньше всего. Поэтому доход по ОФЗ чуть выше банковского депозита. Крупные компании менее надежны чем целое государство, поэтому ставка купона по корпоративным облигациям выше. Компании малого и среднего бизнеса предлагают облигации с самым высоким купонным доходом. Однако не редко такие компании не в состоянии выполнить свои долговые обязательства, поэтому если Вы не готовы рисковать своими деньгами, стоит присмотреться к более надежному варианту – к ОФЗ или облигациям крупных компаний.

Срок облигации. Чаще всего, чем дольше срок облигации, тем больше ее купон. Но чем больше срок облигации, тем больше и неопределенность. Ключевая ставка может измениться в любую сторону, а компания, которая еще несколько лет назад была лидером рынка может столкнуться с непреодолимыми трудностями. За эти риски эмитент готов платить больше!

Как заработать на облигациях?

Чаще всего, основной доход по облигациям – это купоны. Если Вы купили облигацию, но через какое-то время решили ее продать, а выплата купона еще не произошла, часть накопившегося купона Вам заплатит инвестор, купивший Вашу бумагу. Такую выплату называют накопленный купонный доход. Например, если рыночная стоимость облигации 502 рубля, купон – 9 рублей, а накопленный купон – 4 рубля, покупая у Вас бумагу, инвестор заплатит Вам 506 рублей.

2) Продав дороже покупки

Также, как и акции, у вас есть возможность продать облигацию дороже цены покупки. Существует два основных варианта:

— Вы купили акцию по рыночной цене ниже номинальной, и когда компания вернула Вам номинал – остались в плюсе

— Вы купили облигацию по рыночной цене или номинальной на размещении, а ее рыночная цена со временем увеличилась – продавайте облигацию (если Вы в ней не нуждаетесь) и фиксируйте свою прибыль!)

Что важно помнить, инвестируя в облигации?

— Если Вы не хотите рисковать, выбирайте надежных эмитентов. Чем надежнее заемщик, тем меньше шансов остаться без своих денег. Самые надежные заемщики – крупные компании и государство.

— Облигации (если эмитент надежен) это все-таки не самый доходный инструмент. В отличии от акций, инвестировать в которые лучше на 3-5 лет, облигации хорошо подойдут для инвестиций на короткий срок.

— Сегодня это один из самых надежных инструментов. Вложив в ОФЗ, Вы гарантировано получите прибыль. Доход будет не большой, но зато Вы сможете обогнать инфляцию и даже остаться в плюсе.

Если любовь к риску, это не про Вас, если Вы начинающий инвестор, и не знаете, куда инвестировать или имеете опыт торгов на бирже, но в данный момент у Вас нет авантюрных идей – присмотритесь к облигациям. Возможно, это то, что Вам нужно!

Что такое облигации, виды и свойства облигаций

Автор: Алексей Мартынов · Опубликовано 08.09.2014 · Обновлено 03.08.2016

Облигация — долговая ценная бумага, отражающая отношения займа между инвестором (кредитором) и эмитентом (заемщиком). Проще говоря, облигация — это долг. Выпуская облигации, компания занимает деньги и обязуется со временем вернуть их владельцу облигации с процентами. Для компании выпуск облигаций — это один из способов привлечь деньги для своего развития.

Основные свойства облигаций:

Характеристика облигаций.

Номинал облигации — это цена по которой облигация будет погашена (выкуплена эмитентом у инвестора) в конце своего срока. Большинство облигаций выпускается с номиналом 1000 рублей.

Дата погашения — дата, когда облигация будет погашена. Так же бывает оферта — иногда эмитент может установить дату оферты, это когда он может выкупить облигацию у инвестора до даты погашения. Инвестор может подать облигацию к оферте.

Рыночная цена — на рынке цена облигации может отличаться от номинала и быть больше или меньше номинала. Цена облигации выражается в процентах от номинала, 100 % — цена соответствует номиналу 1000 рублей, 101% — цена выше номинала на 1%, цена 1010 рублей. На рынке цена облигации колеблется в зависимости от рыночных условий, процентных ставок, спроса и предложения. Обычно диапазон колебаний 95-105% от номинала. Но если появляется риск невыплаты купона, то цена может упасть и сильнее. Чем ближе дата погашения, тем ближе цена облигации к номиналу.

Купон — это денежные средства, которые эмитент периодически выплачивает по облигации. Ставка купона выражается в процентах годовых и показывает годовую купонную доходность облигации к номиналу. Например, номинал облигации 1000 рублей, купон 10%, выплата два раза в год. Это значит, что инвестор получит доход 100 рублей двумя платежами по 50 рублей.

Виды облигаций.

По способу получения дохода облигации делятся на:

По купонной облигации эмитент через равные промежутки времени выплачивает денежные средства (купон). Выплаты по облигациям могут осуществляться раз в год, раз в полугодие, раз в квартал — это купонный период. Купонный доход начисляется каждый день, но выплачивается только в дату выплаты купона, которая известна заранее. Деньги поступают на ваш счет обычно через 2-3 дня после даты выплаты купона.

Сумма купонного дохода, которая накопилась за купонный период, но еще не выплачена, называется накопленный купонный доход (НКД). После выплаты купона НКД обнуляется и начинает накапливаться заново.

Если вы покупаете облигацию, то должны уплатить продавцу НКД, который накопился ко дню сделки, тем самым компенсируя ему недополученный доход (так как он теряет купон при продаже). Если вы продаете облигацию, то покупатель уплачивает НКД вам.

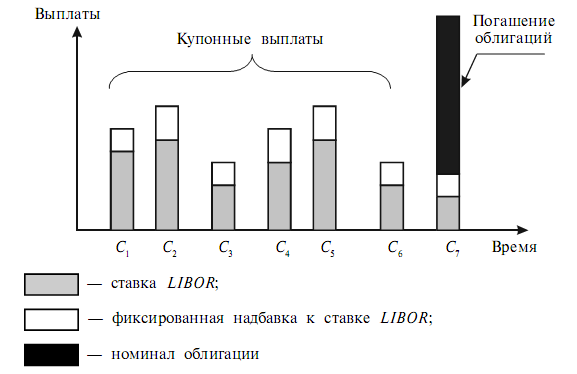

Купон по облигации может быть фиксированный и переменный. По облигации с фиксированным купоном сумма купона на весь период выплат постоянна, по облигации с переменным купоном сумма может меняться.

Величина переменного купона привязывается к какой-нибудь базовой процентной ставке, например ставке LIBOR (ставка на международном рынке межбанковских кредитов) или ставке рефинансирования, и устанавливается как базовая ставка + еще какой-то процент (надбавка). Так как базовая ставка может меняться со временем, то и размер купона тоже будет меняться. Например, величина купона исчисляется как базовая ставка + 2 процентных пункта. В первый год базовая ставка равна 3%, значит размер купона 3+2=5%, во второй год 3.5+2=5,5%.

Облигация с переменным купоном

По дисконтным облигациям купон не выплачивается, доход инвестор получает за счет того, что облигация продается ниже номинальной стоимости (с дисконтом). Например, компания продает облигацию номиналом 1000 рублей за 900. За счет разницы между ценой продажи и ценой погашения инвестор получает доход.

По методу обеспечения облигации делятся на:

По статусу эмитента облигации делятся на:

По типу погашения облигации делятся на:

По конвертируемости облигации делятся на:

По индексации выплат облигации делятся на:

Отдельная группа — доходные облигации. По доходным облигациям компания имеет право выплачивать процентный доход только при наличии прибыли. Доходные облигации делятся на:

Если компания выпускает облигации за рубежом, то они делятся на:

Узнать номинал, рыночную цену, ставку купона, дату погашения и другие параметры облигаций, торгующихся на российском рынке, можно на сайтах Московской биржи, Rusbonds.ru, РБК.

Облигации обладают более низкой волатильностью по сравнению с акциями и чаще всего используются в качестве консервативной части инвестиционного портфеля. Купонные облигации дают стабильный денежный поток. Некоторые инвесторы используют облигации как временное пристанище своих денег, ожидая выгодных сделок по акциям.

Основные риски по облигациям.

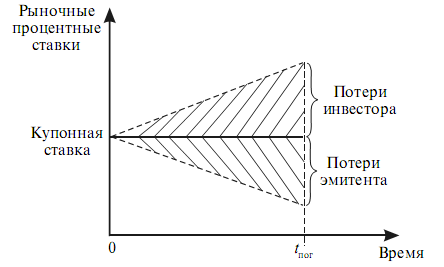

Процентный риск.

Процентные ставки на финансовом рынке отражают стоимость денег. В зависимости от экономической ситуации процентные ставки со временем меняются. В связи с этим эмитент и инвестор несут процентные риски по облигациям. Риск заключается в следующем. Если облигация выпускается с фиксированным купонным доходом, то в случае роста ставок инвестор недополучает доход, так как по облигации он получает доход ниже, чем текущие процентные ставки на рынке. Например инвестор купил облигацию со ставкой 8%, которая соответствовала средней рыночной ставке на тот момент. Через год рыночные ставки выросли до 10%, а инвестор по прежнему получает 8%. Разница 2% — потенциальная недополученная прибыль.

Для эмитента риск заключается в снижении процентных ставок — если облигации выпущены с купоном 8%, а ставки на рынке снизились до 5%, то эмитент все равно вынужден платить 8%, то есть заемные деньги ему обходятся дороже, чем сейчас.

Процентный риск по облигациям

Чтобы избежать подобных рисков, эмитент выпускает облигации с переменным купонным доходом или с правом досрочного погашения.

Риск дефолта — риск того, что эмитент не сможет выполнять свои обязательства по долгам. Некоторым выпускам облигаций присваиваются кредитные рейтинги, по которым можно судить о надежности облигаций. Обычно, если риск дефолта велик, это видно по доходности облигаций к погашению — она заметно выше среднерыночной.

Налогообложение облигаций

Доход физических лиц по облигациям облагается налогом 13%. Налог уплачивается с купонного дохода и с дохода от продажи облигаций. Налог с купонов уплачивает сам эмитент, то есть на ваш счет деньги приходят уже «чистыми». Налог с дохода от продажи удерживает ваш брокер, списывая деньги с вашего счета в начале года или при выводе вами средств.

Налоговая база при продаже облигаций рассчитывается так:

(Доход от продажи + НКД полученный) – (Расходы на покупку + НКД уплаченный) + Купонный доход

Налоговая база при погашении облигаций:

Номинал облигации – (Расходы на покупку + НКД уплаченный) + Купонный доход

Условный пример: купили облигацию по цене 99% — 990 рублей, НКД на момент покупки 5 рублей, значит расход на покупку 990+5=995. Купон 40 рублей. Спустя некоторое время продали по цене 99,5% — 995 рублей, НКД 10 рублей, значит доход от продажи 995+10=1005. Доход 1005-995=10 рублей. Налог = 10 * 0,13=1,3 рублей. Налог на купон 40*0,13 = 5,2 рубля, то есть на счет поступят не 40 рублей, а 34,8 рубля. Налог на купонный доход удерживается сразу при поступлении дохода на счет. Налог на доход от операций брокер удержит в начале следующего года или при выводе средств со счета.

Шпаргалка для инвестора: облигации

Рассказываем, что такое облигации и как они работают.

Облигация — это долговая ценная бумага, которая в основном выпускается на ограниченный срок.

В сделке присутствуют две стороны:

Эмитент — структура, выпустившая эти ценные бумаги для привлечения дополнительного капитала. Эмитент обязан возвратить держателю облигации занятую у него сумму и выплатить определенный процент (купон), если это предусмотрено проспектом эмиссии.

Инвестор — покупая облигации эмитента, по сути предоставляет собственные средства во временное пользование и получает за это доход.

Инвестор выбирает комфортный для его инвестиционных целей срок обращения облигаций (краткосрочные, среднесрочные, долгосрочные). Конкретные условия, а именно номинальная стоимость бумаги, периодичность процентных перечислений (купон) и сроки, определяются во время эмиссии.

Для совершения операций с облигациями можно открыть брокерский счет и совершить сделку.

По типу получения дохода облигации бывают процентные и дисконтные.

Наиболее распространенный тип облигаций, обращающихся на российских биржах, процентные облигации — эмитент выплачивает периодический процент (купон) в течение срока обращения облигации. Купоны могут выплачиваются ежегодно, ежеквартально или ежемесячно в зависимости от условий бумаги.

Процентные облигации могут быть:

• С фиксированным купоном — определенный процент от номинальной стоимости выплачивается через установленные заранее промежутки времени. Процентная ставка по облигации известна с момента выпуска и, как правило, одинакова на весь срок обращения бумаги. Для такой бумаги можно составить график купонных выплат с точными суммами и однозначно рассчитать доходность к погашению.

• С переменным купоном — купон фиксируется до даты оферты, после которой процентная ставка меняется в зависимости от конъюнктуры рынка. До оферты новая процентная ставка неизвестна. Такой механизм позволяет эмитенту снизить процентный риск, особенно если выпуск размещается в период высоких процентных ставок с перспективой их понижения. А у инвестора появляется возможность досрочно погасить эти облигации по оферте. В промежутках между офертами такие бумаги ничем не отличаются от облигаций с фиксированным купоном с той лишь разницей, что доходность корректно считать не к дате погашения, а к дате ближайшей оферты.

• С плавающим купоном — процентная ставка привязана к изменению какого-либо индикативного финансового инструмента. Например, к ключевой ставке Банка России, индексу потребительских цен, ставке RUONIA, курсу доллара и др. Как правило, рассчитать размер купона по таким бумагам можно не дальше, чем на один купонный период. Формула расчета публикуется эмитентом и доступна всем инвесторам. Недостаток — будущую доходность можно лишь прогнозировать. Преимущество — позволяет застраховаться, например, от внезапного изменения рыночных процентных ставок.

Дисконтные (бескупонные) облигации — выплата купона не предусмотрена. Изначально размещаются ниже номинальной стоимости. Доход инвестора составляет разница между ценой покупки бумаги и ценой погашения/продажи.

• Погашение номинала полностью в конце срока. По умолчанию сумма номинала выплачивается инвестору в полном размере в дату погашения облигации. Такой тип погашения является самым распространенным среди бумаг на Московской бирже.

• Облигации с индексируемым номиналом. Иногда для облигации плавающим является не купон, а номинальная стоимость бумаги. Такой вид ОФЗ имеет преимущества в моменты высокой инфляции или как страховка от будущего ускорения роста цен.

• Облигации с амортизируемым долгом. Для большинства облигаций, обращающихся на Московской бирже, сумма номинала выплачивается инвестору в полном размере в дату погашения. Однако эмитенту может быть неудобна такая форма заимствований, при которой к дате погашения придется аккумулировать крупную сумму денег для погашения выпуска. Тогда он выпускает облигацию с амортизируемым долгом, номинал которой погашается частями вместе с купонными выплатами. Эмитенту это позволяет распределить выплату долга равномерно на весь период обращения. Часто такие бумаги встречаются среди муниципальных облигаций. Инвестору такой тип погашения менее выгоден: после получения части номинала следующие купоны начисляются на остаток стоимости бумаги, за счет чего суммарный доход получается меньше. Однако этот тип облигаций может быть удобен в периоды низких процентных ставок, когда ожидается их повышение. Тогда возвращенную часть номинала можно будет реинвестировать под более высокий процент.

Цены облигаций могут изменяться в зависимости от макроэкономической ситуации и событий, влияющих на деятельность компании-эмитента. Инвестору следует помнить о возможных рисках при инвестировании:

Риск дефолта. Фиксируется в случае, когда эмитент не в состоянии выполнить финансовые обязательства по ценным бумагам и объявляет себя банкротом. В этом случае инвестор может потерять вложенные деньги: в отличие от депозитов они не защищены системой страхования вкладов.

Облигации не идентичны по уровню кредитного риска в зависимости от типа эмитента. На рынке обращаются государственные, субфедеральные, муниципальные, корпоративные облигации.

• Государственные облигации — эмитентом выступает государство в лице Министерства финансов РФ. Самые распространенные бумаги этой категории — это облигации федерального займа (ОФЗ): обычно обладают относительно высокой ликвидностью, широким выбором сроков инвестирования, низкой вероятностью дефолта эмитента. Из недостатков можно отметить невысокую доходность, которая является компенсацией за низкий кредитный риск.

• Корпоративные облигации — это долговые бумаги отдельных компаний. Их отличает большая, чем по ОФЗ, доходность. Часто купон по ним является переменным.

• Субфедеральные и муниципальные облигации. Эмитент — субъекты РФ (субфедеральные) и муниципальные образования (муниципальные). Рынок этих облигаций небольшой, что сказывается и на ликвидности. При этом доходность у бумаг немного выше за счет более низкой надежности. Покупать облигации регионов из-за более высокой доходности и считать их при этом равными по надежности государственным некорректно.

Инфляционный риск. Прибыль по ценным бумагам и фактический доход стоит корректировать на размер инфляции. При неблагоприятной экономической ситуации существует риск получения отрицательной реальной доходности, когда получаемый процент не покрывает инфляцию. Долгосрочные инвестиции больше подвержены инфляции, нежели краткосрочные.

Процентный риск. Наблюдается при росте среднерыночной ставки по облигациям со схожими условиями. Облигации с процентом ниже рыночного снижают доход инвестора. На этот вид риска, как правило, влияет ключевая ставка ЦБ РФ. Чем длиннее облигация по сроку, тем больше ее цена зависит от изменения процентных ставок.

Риск реинвестирования. Предполагает реинвестирование полученных доходов (купонов) по сниженной процентной ставке по сравнению с приобретенной. Этот риск проявляется при падении процентных ставок на протяжении длительного периода.

Валютный риск. Инвестирование может проходить как в российском рубле, так и в евро или долларах. Вложение в иностранные активы сильно зависит от колебаний курса валют.

По законодательству все расчеты на территории РФ осуществляются в рублях. Подавляющее большинство облигаций, обращающихся на внутреннем рынке и доступных для частного инвестора, номинированы в национальной валюте. Торги проходят главным образом на Московской бирже.

Облигации, номинированные в иностранной валюте (в основном в евро и долларах США), называются еврооблигациями. Основные объемы торгов еврооблигаций проходят на внебиржевом рынке, некоторые бумаги доступны и на Московской бирже.

Кредитный риск. Важным показателем при анализе облигаций является кредитный рейтинг. Снижение платежеспособности эмитента отражается на его репутации на рынке ценных бумаг и цене облигации.

Кредитный рейтинг — это оценка эмитента на основе комплексного анализа компании, учитывающего финансовое состояние, качество корпоративного управления и уровень бизнес-рисков. Агентство формирует мнение о кредитоспособности компании в целом или относительно ее конкретных обязательств. По сути, присваивая рейтинг, оценивается способность эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям, то есть погасить их вовремя и выплатить по ним доход.

Разные выпуски облигаций могут иметь разный рейтинг, даже у одной и той же компании. А отсутствие кредитного рейтинга выпуска означает отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций.

Рейтинговая шкала — это система рейтинговых категорий, отражающая мнение Агентства о вероятности дефолта. Выражаются в буквах и символах, от самого высокого уровня надежности (например ААА) до самого низкого (ССС). Единой общемировой или даже общероссийской системы рейтингов не существует. Однако кредитные рейтинги разных агентств, особенно высокие, обычно сопоставимы друг с другом.

Вместе с рейтингом агентства публикуют прогноз по нему: например, «стабильный», «позитивный» или «негативный». Он показывает, ожидают ли аналитики, что финансовое положение организации в ближайший год изменится и в какую сторону.

Агентство пересматривает рейтинг той или иной компании на регулярной основе.

Ликвидность — это способность актива быстро и без потерь в стоимости быть купленным или проданным по рыночной цене. При выборе облигации инвестору стоит обращать внимание на показатель ликвидности.

Риск ликвидности заключается в вероятности не продать облигации раньше окончания срока действия по справедливой цене. Особенно, если инвестор принимает решение срочно продать принадлежащие ему облигации — покупателя может просто не найтись. Этот риск возможен при низкой известности эмитента и небольшом количестве сделок с его долговыми ценными бумагами.

Облигации можно подразделить на:

— Высоколиквидные облигации — это облигации, которые можно продать без снижения их цены;

— Низколиквидные и неликвидные — маловероятно продать за короткий промежуток времени, не снизив их стоимость.

На что еще стоит обращать внимание при оценке ликвидности

• Среднедневной оборот торгов — чем больше сделок по облигации проходит в течение дня, тем больший объем бумаг может реализовать инвестор в короткие сроки.

• Оборот, включающий в себя только крупные сделки — согласно некоторым теориям, оборот отдельно по категориям сделок может оказаться более показательным для оценки ликвидности, чем значение совокупного оборота.

• Количество дней без сделок — чем больше число таких дней, тем менее ликвидна облигация

• Объем выпуска — чем больше бумаг находится в обращении, тем больше вероятность реализовать необходимый объем через торги на бирже.

• Кредитный риск — зачастую более рискованные облигации высокодоходными в большей степени подвержены спекуляциям, соответственно, активность торгов по ним выше и выше ликвидность.

• Волатильность — повышенная волатильность также может позитивно повлиять на оборот торгов и ликвидность облигации.

• Публичность эмитента — чем больше компания раскрывает информации о своей деятельности, тем более привлекательными являются ее ценные бумаги.

• Встроенные в облигацию опции — такие особенности, как конвертируемость, наличие оферт put/call и другие опции также могут повлиять на ликвидность облигации.

Налогообложение операций с ценными бумагами регламентируется статьей 214.1 части 2 Налогового Кодекса РФ. Ставка налога на доходы физических лиц резидентов РФ составляет 13%.

C 2021 г. купоны по всем облигациям без исключения, включая ОФЗ, муниципальные и корпоративные, независимо от даты выпуска и величины купонной ставки входят в налоговую базу и облагаются налогом по ставке 13% (15% при превышении совокупного дохода 5 млн руб.). Налоговым агентом выступает брокер.

Больше полезной информации для инвесторов вы найдете на BCS Express.