структурные ноты втб что это

Что такое структурная облигация БКС и как она работает

Информация о структурных продуктах

Недавно банк ВТБ в приложении Мои Инвестиции разместил инвестиционные облигации под тикерами с ВТБ Б-1-51 по ВТБ-Б-1-55. Народ особо не вдаваясь в подробности, увидел ориентир по доходности 9% годовых и начал скупать. Что же такое инвестиционные облигации от ВТБ Брокера и какая связь со структурными продуктами.

Инвестиционные облигации или структурные ноты

По сути это один и тот же финансовый инструмент. У разных брокеров данный продукт имеет различные названия. Итак, давайте вместе разбираться что это такое. Ввиду того, что БрокерКредитСервис очень большой выбор таких продуктов, мы разберем их.

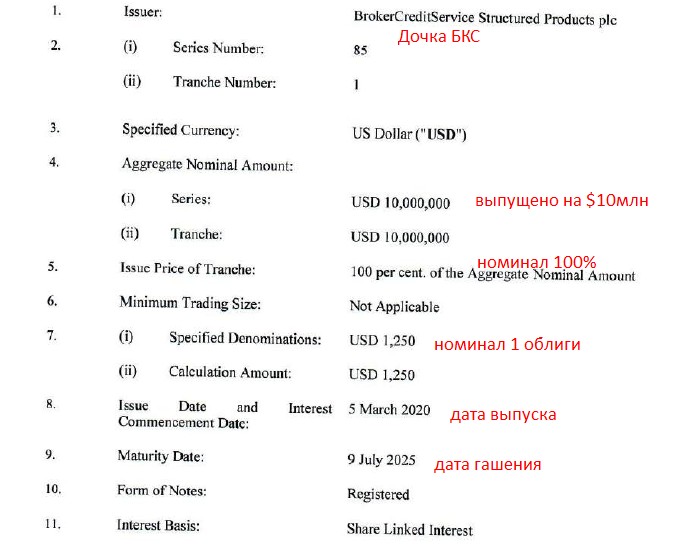

Есть кипрская дочка BrokerCreditService BCS Structured Products Plc, которая выпускает для инвесторов Еврооблигации БКС. По сути это Share Linked Notes (Autocall Standard Notes with Snowball Digital Coupon). Все довольно сложно на первый взгляд, сейчас расскажу. Если коротко, то БКС Премьер своим клиентам предлагает в приоритете «структурки». Далее я расскажу в чем особенность этого финансового инструмента. А сейчас рассмотрим некоторые юридические аспекты.

Все проспекты эмиссий публикуются на официальном ресурсе Интерфакса в разделе «Центр Раскрытия корпоративной информации«. Конечно, на сайте Московской биржи тоже публикуются, но только на ноты, которые являются биржевыми. А таких у БКС меньшая часть от общего объема структурных продуктов. Большую часть занимают «Фениксы» — внебиржевые форвардные контракты. Что интересного можно почитать в этом официальном документы ценной бумаги?! Например, юрисдикцией БрокерКредитСервис Стракчэрд Продакт является солнечный Кипр.

Красным выделил специально Cyprus он же Кипр. То есть покупая структурную ноту от BCS, вы покупаете финансовый актив на Кипре. Это не хорошо и не плохо, просто такой факт. В настоящее время не было случаев, чтобы один из крупнейших брокеров в России не выполнял свои обязательства по выплатам купонов. То есть технических дефолтов по облигациям и форвардам не было, чего не скажешь о многих компаниях МФО и т.д. Так что это относительно надежный с точки зрения кредитного риска инструмент.

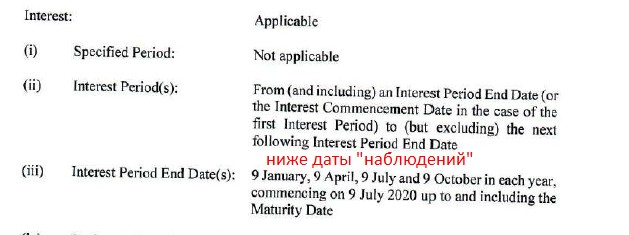

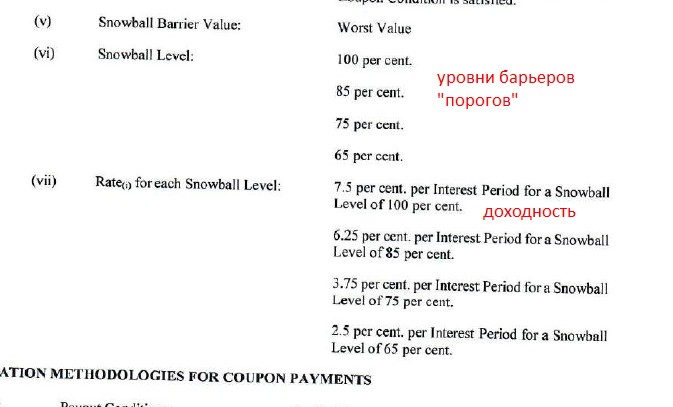

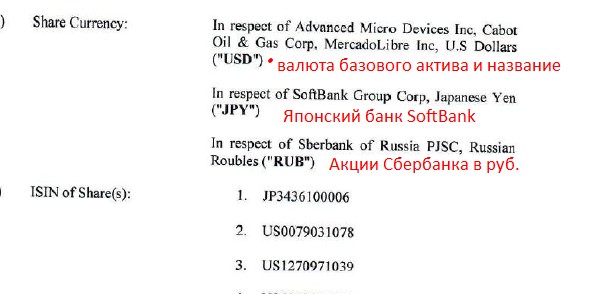

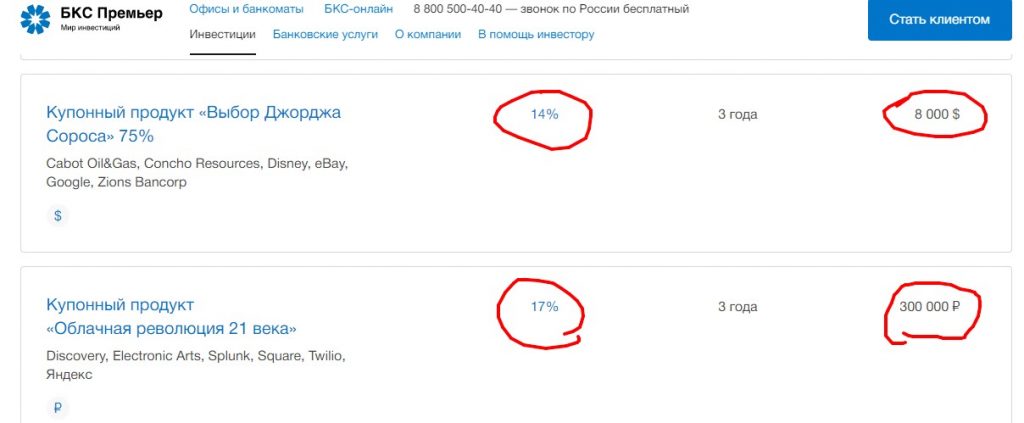

На официальном сайте кипрского брокера bcs-sp.com есть вся необходимая юридическая информация. В том числе объем эмиссии, валюта, какие базовые активы входят. Из минусов — все полностью на английском языке. Но важные моменты я заскриншотил и подписал красным цветом. Вообщем, если будете покупать у данного брокера, то просите оригинал проспекта эмиссии, где все подробно описано.

Начинающему инвестору думаю, что вообще не понять о чем я пишу. Это я еще не использую термины деривативы, опционы и свопы. Именно из них и собирается для инвестора портфель из ценных бумаг. Стоит понимать, что настоящих акций там нет. Ни инвестор, ни брокер не владеет акциями. Все покупается через внебиржевые свопы, которые на 100% коррелируют с котировками акций.

Еще немного скриншотов из официальных документов, чтобы вы знали где смотреть пороги и барьеры. Это один из важнейших показателей в структурах, поэтому я более подобно опишу ниже.

Также всегда нужно детально изучить какие «активы» входят в инвестиционную корзину. Это могут быть акции и облигации, товары. Если в состав входят только евробонды и облигации, то такой продукт называется FTD-нота. Как правило у FTD гарантированный купон на весь срок и единственный риск — дефолт хотя бы одного эмитента из корзины.

Структурные продукты какая доходность

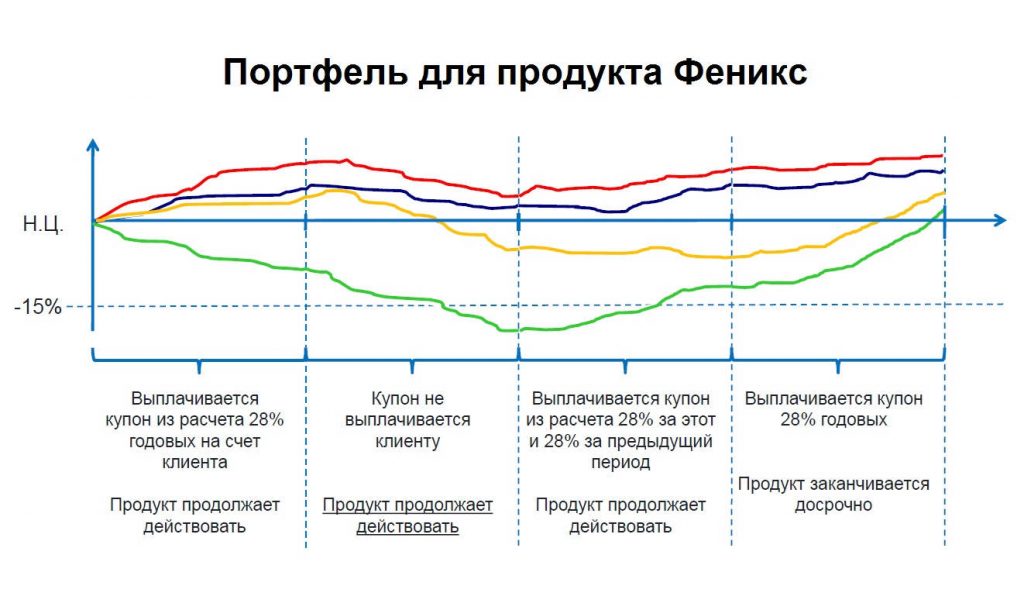

На самом деле в примере выше не самые высокие доходности. Брокер БКС может сделать индивидуальный Феникс с доходностью 30% годовых и ежемесячными купонами. Для получения таких условий требуется входная сумма от 2 000 000 рублей. Но какие же риски в таких структурках?! Здесь всё очень индивидуально, но если форвардный контракт расчётный, то вам могут вернуть 60-70% вложенных средств. Однако стоит понимать. что за несколько лет можно получить доходность 60% (два года по 30%) и уже быть как минимум в безубытке. А форвардные контракты есть и на долгие сроки: 5 и 7 лет.

Как работает структурный продукт

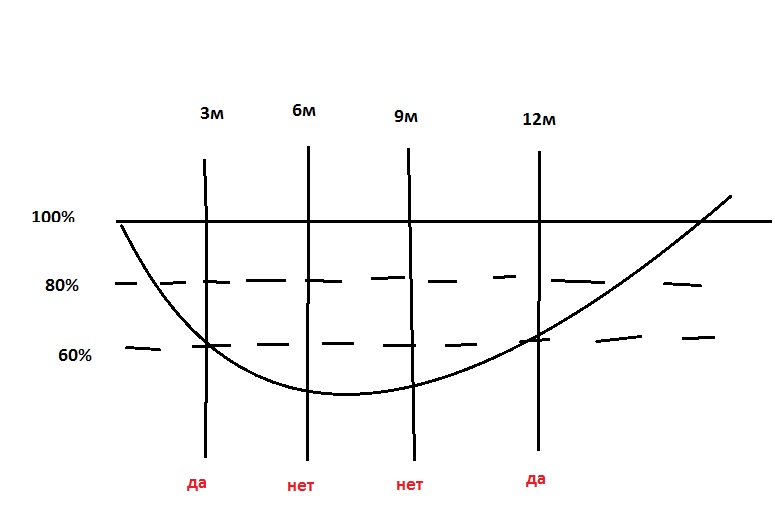

Мы подошли к самому интересному. Как же работает Феникс или другой СП. Ниже нарисовал пример для 1 акции. То есть внутри одного Феникса (или ноты) может быть 3-6 базовых активов, а я показываю для простоты на одном. Исходная точка: мы покупаем сегодня этот продукт, фиксируется цена акции по сегодняшней котировке. Далее через 3 месяца происходит «наблюдение» за ценой базового актива. Если его цена на бирже не снизилась более, чем на 40% (для барьера 60%), то купон выплачивается.

Главное преимущество перед акцией, если купить ее в чистом виде, то малейшая коррекция по фондовому рынку и наши акции в минусе. А здесь получается если рынок растет, мы получаем купон, если акция стоит на месте, тоже получаем доход, и если акция падает (не более чем на 40%), то мы тоже на ней зарабатываем. Именно более менее предсказуемость этого финансового инструмента привлекает инвесторов.

Ниже еще один пример условия получения купона. Здесь несколько базовых активов (4 акции например). Если хотя бы одна акция снижается ниже купонного барьера в дату наблюдения (зеленая во второе наблюдение), то купон не выплачивается. Как только акция вернется в порог, то брокер выплатит купон. Некоторые Fenix могут иметь Автоколл, то есть досрочно погашаться, если акции вырастают до определенного значения цены.

Надеюсь, немного приоткрыл завесу тайны этого финансового инструмента. При наличии хороших знаний с деривативами. можно самостоятельно такие корзины собирать через опционные стратегии. Но на Московской биржи практически нет ликвидности в данном секторе. Чтобы выйти на рынок в Чикаго площадка CBOE или товарная биржа CME также нужен солидный капитал.Для ознакомления, на Московской бирже доступны лоты от 1000$ таких нот, а у ВТБ и от 1000 рублей.

Структурные ноты как честный способ отъема денег у населения

Резюме: Не стоит доверять обещаниям гарантированно высокой доходности.Если вы не понимаете, откуда она берется, скорее всего,никакой гарантированной доходности нет.

Недавно несколько клиентов обратились ко мне с просьбой дать комментарии по купленным в наших инвестиционных компаниях и госбанках структурным нотам. Потери на текущий момент у клиента по этим нотам — от 30% до 70% капитала.

Для тех, кто еще не ступал ногой на эту территорию и мудро выбирает познать нюансы с помощью опыта других людей, материал ниже может быть полезным. Возможно, вы сохраните время, деньги и нервы.

Я разберу популярную в инвестиционных компаниях и VIP-отделениях наших банков структурную ноту с автоколлом на корзину акций с частичной (условной) защитой. Это реальная нота, взятая из портфеля инвестора.

Популярна эта нота по причинам, которые я разберу чуть позже, в разделе о минусах нот. В начале надо разобраться, что это такое и как это работает.

Пример ноты

Базовый актив — это 4 акции:

Biogen

Western Digital

Micron Technology

Discovery Inc

Валюта: USD

Купон: 10%

Защитный барьер: защита от падения до 35%

Срок ноты: 3 года

Условия автоколла: в любой квартал, если цена всех четырех бумаг будет выше цены размещения

Минимальный объем вложений: 100 000 долларов

Банк-эмитент: Societe Generale (Франция)

Кстати, если вы ничего не поняли из названия и описания условий, то это значит, что продавцы нот имеют информационное преимущество перед вами и преподнесут ноту так, как им выгодно.

Как работает нота1) Нота действует 3 года, или 12 кварталов. По окончании каждого квартала вы получаете купон (из расчета 10% годовых, то есть 2,5% от вложенных денег каждый квартал), но только в том случае, если каждая из 4 акций торгуется в диапазоне от 65% и выше от цены, которая была указана при размещении. Другими словами, если каждая из бумаг не упала больше, чем на 35% от цены размещения. Условно, стоила 100 долларов в дату покупки ноты, теперь стоит 65 долларов или выше. Сложно? Это пока что самое простое.

2) Если все же хотя бы одна из 4 бумаг упала больше, чем на 35%, вы не получаете купон, но купон запоминается. Это означает, что если в конце следующего квартала «плохая» акция восстановилась, вы получаете и очередной купон, и тот купон, который до этого не был заплачен (эффект «памяти» — запомнили купон и позже заплатили). Если хотя бы одна из бумаг как упала ниже защитного барьера в 35%, так и не восстановилась, вы купоны в итоге не получаете.

4) Если акции, входящие в состав ноты, в течение срока как-то росли, падали, в общем, изменялись в цене, но не было ситуации автоколла, нота доживает до погашения. И дальше возможны 2 сценария: либо вы получаете обратно инвестированную сумму, вместе с последним купоном, либо (внимание!) наихудшую из акций, которая просела больше других, если она просела больше чем на 35%. То есть вложили 1000 долларов, какая-нибудь акция вроде Western Digital упала в 2 раза за эти 3 года, и вы на радостях вместо 1000 долларов номинала получаете эту акцию, правда, по цене, которая была на момент запуска ноты. Это убыток в 50% долларах. Если вы все же успели получить какое-то количество купонов, например, первые 2 года нота работала хорошо — значит, вы получили 2*10% = 20% купонов минус 50% убытка = минус 30%. И вы теперь гордый акционер малопонятной лично вам американской компании Western Digital.

Попробуем разобрать их плюсы и минусы.

Плюсы структурных нот

Чтобы сэкономить время, скажу сразу: с точки зрения интересов инвестора их нет.

Зато много плюсов для тех, кто вам их продает:

— Высокая маржинальность для бизнеса: до 18% от внесенных денег зарабатывают продавцы 3-летних нот в российских инвестиционных компаниях и банках.

— Удержание клиентских активов: вы вкладываете на 3-5 лет и в это время не можете продать ноту, вывести деньги, либо можете, но с потерями.

-Инструмент, который легко продать неосведомленным инвесторам с помощью мало осведомленных продавцов. «Это почти как депозит» — говорят не моргнув симпатичные девушки в ВИП-отделениях крупных российских банков, «гарантированный купон в 12% годовых в долларах — кто еще Вам столько предложит?» Это не мои фантазии, это моя переписка с менеджером госбанка. Причем, судя по всему, девушка в это верит и не осознает того простого факта, что любая доходность выше ставки ФРС (0.25% в долларах сейчас) по определению несет риск, не говоря уже про 12% годовых в долларах.

Минусы структурных нот

1. Игра в рулетку

Для того, чтобы вкладывать деньги в акции конкретных компаний, нужно понимать их на очень глубоком, профессиональном уровне. Иначе лучше вкладывать в индексы акций и не пытаться выбирать отдельные имена. Я подробно про это писал в статье «Хочу купить акции Газпрома и Росатома». Более того, когда вы используете ноту для ставки на рынок акций, ваш инвестиционный горизонт ограничен, как правило, 2-3-4 годами. Что случится с рынком, экономикой и мировой политикой за эти 2-3-4 года, не знает вообще никто: ни Уоррен Баффет, ни Дональд Трамп, ни Нассим Талеб.

Ваш персональный менеджер в банке, его инвестиционный директор тоже не знают, что будет с рынком и каковы перспективы какой-нибудь американской компании. Если бы инвестиционный директор хотя бы немного знал, он бы работал в хедж-фонде и зарабатывал миллионы долларов, а не занимался структурированием нот в этом банке за 300 тысяч рублей в месяц.

Ставя на ноту, вы делаете заявление, что ни одна из 4 акций не упадет за следующие 3 года более чем на 35%. Это смелое заявление. Как известно, на фондовом рынке есть 2 типа инвесторов: смелые и опытные. Как правило, это взаимоисключающие качества. Вы ставите на рулетку, осознанно или нет, а продавец нот оказывается в роли крупье, который с удовольствием примет ваши деньги.

2. Худшее от мира облигаций и акций

В инвестициях за последние пару тысяч лет придумано очень мало нового — базовым активом почти везде выступают либо доля в бизнесе (акции), либо займ бизнесу (облигации). У акций преимущество — потенциально неограниченный никаким потолком рост дохода (225 тысяч процентов роста акций Microsoft с момента выхода на биржу в 1986 году) и рост дивидендов, недостаток акций — их владельцам никто не гарантирует рост цены акции и не гарантируют рост дивидендов. У облигаций преимущество — гарантированный заемщиком поток процентных платежей и гарантия возврата через определенное количество лет основного долга, недостаток облигаций — изначально ограниченная доходность займа, причем чем выше доходность облигации, тем призрачнее гарантии возврата. Почему так?

Потому что высокий доход по облигациям платят те компании-эмитенты, которые не смогли привлечь под низкий процент. Это компании с более высоким уровнем риска, они могут обанкротится, так и не выплатив долг инвестору, поэтому их гарантии возврата денег не всегда стоят бумаги, на которой они напечатаны.

А теперь посмотрим, что такое типичные структурные ноты.

С одной стороны, вы получаете в случае успеха довольно низкий доход, сравнимый с высокодоходными спекулятивными облигациями: 8-12% годовых в долларах, как правило, если это не нота с ненадежными акциями небольших компаний. С ненадежными акциями доходность может быть еще выше. Более того, у вас даже этот доход отнимут, если все акции в ноте вырастут и нота закроется ( «автокольнет»).

Вывод — у структурных нот доход не гарантирован, как и у акций, доход ограничен потолком (размером купона), как у облигаций. При этом гарантий возврата инвестированной суммы нет, как нет их и у акций.

3. Высокие скрытые комиссии

Средняя скрытая комиссия продавца нот — от 2% до 6% за каждый год ноты. То есть для 3-летней ноты доход банка от 6% до 18% от внесенной вами суммы. Вы еще только успели внести деньги в покупку ноты, а банк уже положил прибыль в карман. Делается это путем упаковки этих комиссий в ноту с помощью опционных стратегий, где риски вы принимаете на себя, а доход на себя великодушно принимает банк. При этом, что самое удивительное, банк несет относительно небольшие издержки — если все акции в ноте начинает расти наверх, то у банка есть опция автоматического досрочного погашения ноты («автоколла»), когда он быстро возвращает вам тело ноты и перестает платить купоны. То есть купон он заплатит вам не полный за все 3 года (30%), а только за один последний квартал — 2.5%. Отличный бизнес, маржинальность казино намного меньше: в рулетке с 2 секторами зеро в среднем ожидаемый доход казино около 5.2% с каждой ставки.

4. Риск полной потери капитала

Мало кто из клиентов, купивших ноты, понимают, что они могут потерять ВЕСЬ капитал. Если завтра одна из 4 почтенных компаний (в нашем примере: Biogen, Western Digital, Micron Technology, Discovery Inc.) объявит о банкротстве и спишет в ноль акции, вы получите не среднюю доходность корзины из 4 эмитентов, а наихудшую акцию, которая обратится в 0. Условие поставки наихудшей из 4 акций — это то, с чем вы соглашаетесь при покупке типичной ноты. Если наихудшая акция не обнулилась (как сейчас принято), а например, упала на 50%, вы получаете не инвестированные 100 тысяч долларов, а 50%*100 тысяч долларов = 50 тысяч долларов. Потери могут оказаться больше «почти гарантированного дохода».

5. Лояльность банка — иллюзия

Некоторые клиенты думают: ладно, возьму я пару ящиков этих непонятных нот, там вроде и доходность потенциально неплохая, а банк за это будет менее тщательно проверять мои источники происхождения денежных средств. По крайней мере, так обещают клиентам некоторые предприимчивые менеджеры банков. В итоге менеджер банка, если получает от комплайенса требование предоставить по клиенту подтверждающие доход документы, не может сделать почти ничего, и рентабельность клиента здесь не играет никакой роли. Банк уже на нем заработал.

6. Игра инвестора против банка

Доходы инвестора по структурной ноте — это расходы инвестиционного банка. Поэтому изначально банк производит такую ноту, чтобы в целом ожидаемая доходность по ноте для банка была высокой за счет комиссий и убытка инвестора. Конечно, многие банки ЧАСТИЧНО перекрывают риски по тем нотам, которые они продают клиентам, но только частично. Конфликт интересов все равно присутствует: банку надо и хороший продукт продать клиенту, чтобы клиент был доволен, и доход клиента — это убыток банка. Из-за этого факта условия большинства нот как раз предполагают быстрое закрытие слишком удачных для инвестора (и неудачных для банка) нот.

7. Даже в теории шансы против инвестора

Если вероятность по каждой бумаге, что она упадет за 3 года больше чем на 35%, составляет хотя бы 20% (что весьма оптимистично), то это означает, что вероятность не упасть составляет 80%. Вероятность, что все 4 бумаги не упали больше чем на 35%, составляет 80%*80%*80%*80% = 40,96%

А это означает, что вероятность получить убыток по ноте составляет 100-40,96= 59,04%.

8. Риск банка-эмитента

Добавляет щепотку перца в блюдо еще одно классное свойство нот — отсутствие возможности продать на публичном рынке. Ликвидность нот разнится от никакой (продать нельзя) до слабой (многие западные банки котируют свои ноты, но со спредом в 2%-5%). В отличие от портфеля из отдельных акций, из ноты нельзя выкинуть слабого эмитента, если у него испортились фундаментальные показатели бизнеса. Вы женитесь на том, кого очень плохо знаете и перспективы такого брака невозможно оценить. Распространен миф — что хорошая компания означает хорошую доходность акций. На практике акции Microsoft с 2000 по 2016 год выросли всего лишь на… ноль процентов! При этом сам бизнес Microsoft рос на десятки процентов каждый год. Причина — слишком высокая цена на акции в начале 2000-х (это был пузырь доткомов).

Если банк, выпустивший ноту, обанкротится ненароком, вы, естественно, встанете в очередь с остальными потерпевшими. Поэтому на самом деле вы несете риск не только 4 акций, но и банка, выпустившего ноту. Хотите проверить свою способность понимать риски отдельных банков?

Для кого эти финансовые инструменты?

В 2005 году управляющий небольшим американским хедж-фондом Майкл Барри заключил пари с Goldman Sachs и другими крупными инвестиционными банкам США. Он поставил весь капитал фонда на то, что рынок некачественных ипотечных облигаций рухнет, и попросил помочь эти банки структурировать сделку по покупке кредитных дефолтных свопов (CDS) на эти бумаги. Он заработал в 2008 году на биржевом кризисе около 800 млн.долл. для себя и своих клиентов, попутно вместе с такими же умными ребятами обанкротив несколько банков.

У любого финансового инструмента была причина для его появления и для его существования. Есть отдельная категория профессионалов, которые могут оценить все риски и занять более умную позицию, чем инвестиционный банк. Но скорее всего, эти ребята — не ваш менеджер инвестиционного банка.

Это игра чемпионов против чемпионов, а нам, простым смертным, остается только читать об этом в книгах.

Выводы

1) Продавцы нот осознанно или неосознанно ставят клиентов в невыгодное положение. Прекрасно понимаю ребят: получая 2-3% от инвестированных денег в виде бонусов сразу же, очень сложно отказаться от такой практики. Тем более, что часто это работает (когда рынок находится в фазе активного роста). У непрофессиональных инвесторов, которые видят высокие цифры «почти гарантированной доходности», срабатывает жадность и они берут их, смутно понимая, что где-то, возможно, подвох. Но бесплатного обеда на фондовом рынке не бывает.

2) Если хотите высокую доходность — вкладывайте в свой бизнес, в займы с залогом, в венчурные истории, в отдельные компании, если вы достаточно профессиональны, чтобы оценить их перспективы на горизонте в 10 лет и более, и будьте при этом готовы потерять значительный капитал. Обещания высокой доходности на фондовом рынке — красный флаг для профессионального инвестора.

3) На фондовом рынке отлично работают сбалансированные индексные стратегии, которые способны дать низкую (в нынешних процентных ставках 4-5% в долларах) с низким риском или умеренно высокую доходность (6-10% в долларах) с умеренным риском.

Все, что выше по доходности, может стать местом значительных потерь.

О том, что такие индексные инвестиции и как сделать портфель сбалансированным, я писал в статье «Почему традиционные индексные инвестиции не работают».

Структурные ноты зарубежных эмитентов

Инвестиционная стратегия с заранее определенными сценариями

Структурная нота — комплексный инструмент зарубежного провайдера, доходность которого зависит от наступления заранее определенных событий. Например, инвестор получает доход при нахождении акций ведущих мировых компаний в заданном диапазоне или участвует в росте фондового индекса.

Структурные ноты зарубежных эмитентов

Инвестиционная стратегия с заранее определенными сценариями

Структурная нота — комплексный инструмент зарубежного провайдера, доходность которого зависит от наступления заранее определенных событий. Например, инвестор получает доход при нахождении акций ведущих мировых компаний в заданном диапазоне или участвует в росте фондового индекса.

Преимущества инвестирования с ВТБ

Высокий уровень потенциального дохода*

15+ надежных зарубежных эмитентов

Регулярные запуски — новые ноты каждую неделю

Варианты для любого риск-профиля

* В некоторых продуктах высокий доход сопряжен с рисками частичной/полной потери капитала.

Для покупки структурных нот зарубежных эмитентов обратитесь в офис банка к персональному менеджеру

Банк ВТБ (ПАО) (Банк ВТБ). Генеральная лицензия Банка России № 1000. Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 040—06492—100000, выдана: 25.03.2003 г. Сведения о Банке ВТБ внесены в единый реестр инвестиционных советников решением Банка России от 24.12.2018. Подробнее >>

Все права на представленную информацию принадлежат Банку ВТБ. Данная информация не может воспроизводиться, передаваться или распространяться без предварительного письменного разрешения Банка ВТБ. Банк ВТБ не несет ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Сайте, за невозможность использования Сайта или любых продуктов, услуг или контента купленных, полученных или хранящихся на Сайте.

Декларация о рисках. Подробнее >>

Целью настоящей Декларации является предоставление клиенту информации о рисках, связанных с приобретением структурных нот. Структурные ноты могут быть приобретены на внебиржевом рынке или на Московской бирже, быть подвержены общим рискам, связанным операциями на финансовых рынках. Кроме того, операции со структурными нотами могут быть подвержены рискам, свойственным иностранным ценным бумагам, и рискам, связанным с финансовыми инструментами, базовым активом которых являются ценные бумаги иностранных эмитентов или иностранные индексы.

Рыночный (ценовой) риск

Структурные ноты являются сложными финансовыми инструментами и могут включать в себя несколько видов инструментов, где выплата зависит от изменений определенных характеристик базовых ценных бумаг, фондовых индексов, процентных ставок и других базовых активов, и которые могут быть проданы в качестве единого инструмента или быть комплексом взаимосвязанных инструментов. Таким образом, структурные ноты рассматриваются как инвестиционное решение, посредством которого можно достичь определенного уровня доходности при некоторых заранее определенных условиях. Основной из рисков, связанных с инвестированием в структурные продукты, является риск потери инвестированной суммы. Условия структурной ноты могут предусматривать полное обесценение первоначальной суммы инвестирования или потерю накопленного дохода при наступлении условий, определенных в описании структурной ноты. В определенных типах структурных нот при наличии встроенной защиты капитала (защитный барьер), предоставленной эмитентом продукта, такая защита обеспечивается только в конце срока действия ноты. Защитный барьер определяется при первичном размещении структурной ноты, он определяет, насколько базовый актив может снизиться без ущерба капиталу Клиента. В связи с этим, если на дату финального погашения (к сроку окончания действия продукта) стоимость ноты, исходя из текущих рыночных условий или снижения рыночной цены на базовый актив, окажется ниже первоначальной цены, Клиент может понести существенные убытки вплоть до полной потери капитала.

Риск досрочного погашения структурной ноты

Покупка структурных нот предполагает их удержание в портфеле в течение определенного (фиксированного) периода. Досрочное погашение, если это возможно исходя из рыночных условий, может привести к существенным убыткам.

Риск ликвидности структурных нот

Исходя из рыночной практики эмитент структурной ноты с определенной периодичностью поддерживает двухсторонние котировки по выпущенным им нотам. Однако при резком движении рыночной цены базового актива, на который выпущена структурная нота, нота временно может потерять ликвидность, и клиент временно не сможет реализовать приобретенный им ранее продукт на вторичном рынке, либо спред котировок значительно расширится и клиент при реализации структурных нот понесет значительные убытки. При этом возможны обстоятельства, при которых ликвидировать позиции или оценить рыночную стоимость бумаг будет невозможно.

Риск банкротства эмитента

Возможность наступления неплатежеспособности эмитента структурной ноты и (или) лиц, предоставивших обеспечение по этим ценным бумагам, что приведет к невозможности или снижению вероятности погашения структурных нот и (или) исполнения обязательств по выплате купонов или досрочному выкупу бумаг в срок и в полном объеме. Применительно к структурным нотам этот риск в наибольшей степени определяется финансовым положением и платежеспособностью эмитента.

Риски, связанные с оценкой базовых активов

Публичное обращение эмиссионных ценных бумаг, таких как акции и облигации, как правило, происходит на организованных торгах, а также через торговые площадки и системы исполнения сделок, регулирование которых может быть различным в зависимости от юрисдикции.

Условия ноты, базовым активом которой являются акции, облигации и индексы, рассчитываемые на основе совокупности цен на финансовые инструменты, предусматривают различные методы определения цен указанных акций, облигаций и индексов, применимые к расчету платежей и поставок, а также, если это применимо, отлагательные и отменительные (барьерные) условия. Необходимо учитывать, что механизм определения цены на биржах или иных площадках может не быть единообразным в течение торгового дня, что может повлиять на стоимость ноты.

Условиями ноты может быть предусмотрено, что ее эмитент имеет право определять необходимость или допустимость корректировки параметров ноты, включая замену базовых ценных бумаг, а также условия и дату вступления в силу соответствующей корректировки. Итоговый результат такой корректировки может быть сложно предсказать заранее.

Дивиденды

Условия ноты, базовым активом которой являются акции, могут предусматривать, что платежи или их корректировка могут быть сделаны в отношении дивидендов, выплаченных или объявленных эмитентом соответствующих акций, например, корректировка экономических параметров ноты, если дивиденды объявлены и выплачены не в соответствии с установленными в дивидендной политике сроками или условиями.

Корректировки в зависимости от конвертации акций или иных обстоятельств, произошедших с эмитентом

На стоимость акций могут влиять обстоятельства, произошедшие с эмитентом таких акций (далее — «Обстоятельства эмитента»), включая дробление, консолидацию, конвертацию акций, распределение и выплату дивидендов по акциям, приобретение акций эмитентом или дочерним/зависимым обществом эмитента, а также иные события, которые могут повлиять на оценку стоимости акций вследствие увеличения или уменьшения доли в уставном капитале, приходящейся на каждую акцию. Условиями ноты может быть предусмотрено, что ее эмитент имеет право определять необходимость или допустимость корректировки параметров ноты, включая замену базовых ценных бумаг, а также условия и дату вступления в силу соответствующей корректировки. Итоговый результат такой корректировки может быть сложно предсказать заранее.