строка 080 в 6 ндфл что это значит

Порядок заполнения строки 170 (ранее 080) формы 6-НДФЛ

Для чего предназначена стр. 170 (ранее 080) в 6-НДФЛ

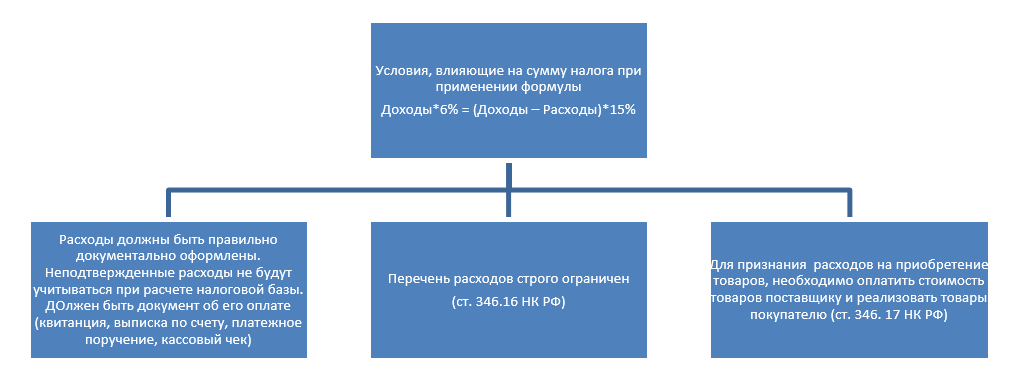

Начиная с отчетности за 2021 год отчет 6-НДФЛ заполняется по новой форме (в ред. приказа ФНС от 28.09.2021 № ЕД-7-11/845@).

Строка 170 в ней носит название «Сумма налога, не удержанная налоговым агентом» (в форме до 2021 года это была строка 080). Подобная формулировка может натолкнуть неискушенного в налоговой отчетности коммерсанта на мысль, что НДФЛ можно не удерживать и достаточно честно об этом сообщить налоговикам в стр. 170 (ранее 080) отчета 6-НДФЛ.

Однако не следует заблуждаться по этому поводу. Обязанности налогового агента, такие как своевременное исчисление, удержание из выплаченных физическим лицам доходов и перечисление НДФЛ в бюджет, никто не отменял (п. 1 ст. 226 НК РФ).

Реквизиты для перечисления НДФЛ налоговыми агентами см. в этом материале.

Основное предназначение строки 170 (ранее 080) 6-НДФЛ:

Такая ситуация, к примеру, может возникнуть, если работодатель:

ВАЖНО! Не показывайте НДФЛ с «переходящей» зарплаты (например, выплаты за декабрь, выданной сотрудникам в январе, то есть уже в следующем отчетном периоде для расчета 6-НДФЛ) как неудержанный в строке 170 (ранее 080). В данной строке показывают только налог, который удержать невозможно (см. письмо ФНС от 09.06.2021 № БС-4-11/7994@).

Если ваша программа вносит такой НДФЛ в строку 170, значит, она настроена неправильно. Решите этот вопрос с разработчиком ПО или системным администратором.

Правильно рассчитать материальную выгоду и узнать подробнее о ее видах поможет отдельная рубрика нашего сайта «НДФЛ с материальной выгоды (особенности)».

Как заполнить все строки отчета, пошагово рассмотрено в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ.

Правила заполнения стр. 170 (ранее 080) в 6-НДФЛ

В приказе ФНС России от 15.10.2020 № ЕД-7-11/753@, описывающем построчное заполнение отчета 6-НДФЛ, в отношении стр. 170 сказано следующее:

Из этого следует, что стр. 170 объединяет невыплаченный НДФЛ по всем физическим лицам — получателям дохода независимо:

Рассмотрим на примере порядок заполнения 6-НДФЛ (строка 170).

В коллективном договоре ООО «Технопромсервис» содержится условие о возможности награждения вышедших на пенсию бывших сотрудников, отработавших в фирме не менее 15 лет, ценными подарками к крупным юбилеям.

В октябре и ноябре 2021 года 3 пенсионерам — бывшим работникам фирмы к их юбилеям подарили импортные стиральные машины стоимостью 13 900 руб. каждая (общая сумма выданных подарков — 41 700 руб.). Денег от фирмы пенсионеры в отчетном периоде не получали.

Факт выдачи подарка в 6-НДФЛ за 4-й квартал будет отражен в разделе 2:

Если до конца года пенсионеры не получили от их бывшего работодателя никаких денежных доходов, необходимо в годовом же отчете 6-НДФЛ заполнить стр. 170, признав невозможность удержания НДФЛ.

В разделе 1 6-НДФЛ отражаются сведения об удержанном налоге, срок перечисления которого наступает в последние три месяца отчетного периода. Поскольку налог не удержан, то показывать эти доходы здесь не нужно.

Воспользуйтесь образцом 6-НДФЛ за 2021 год по новой форме, составленным экспертами КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Какие еще действия необходимо предпринять налоговому агенту, если в его отчете появилась заполненная стр. 170, расскажем в следующем разделе.

Последующие действия налогового агента

Заполненная в годовом отчете 6-НДФЛ строка 170 (ранее 080) потребует от налогового агента еще одного действия — отправить сообщение о невозможности удержать НДФЛ (п. 5 ст. 226 НК РФ).

Такие сообщения отправляются:

При исполнении этой обязанности необходимо придерживаться следующих правил:

Когда стр. 170 (ранее 080) остается нулевой и что делать при обнаружении в ней ошибок

Стр. 170 (ранее 080) не будет содержать числовых значений, если:

Если по стр. 170 (ранее 080) после сдачи 6-НДФЛ обнаружили ошибку — неуказание неудержанного НДФЛ или неверное отражение его суммы — необходимо подать уточненный расчет, используя следующие правила:

Какое может последовать наказание, если в 6-НДФЛ отражены ошибочные данные, а уточненный расчет налоговиками не получен, расскажет материал «Как правильно заполнить уточненку по форме 6-НДФЛ?».

Итоги

Стр. 170 (ранее 080) отчета 6-НДФЛ предназначена для отражения НДФЛ, который налоговый агент не сумел удержать из доходов физлица. Такие ситуации возможны, когда «физик» получил подарок или иной доход в натуральной форме.

6-НДФЛ строка 080: как заполняется в 1С

По строке 080, в соответствии с ее названием, отражается Сумма налога не удержанная налоговым агентом. Вроде все ясно и понятно. Но дебаты вокруг заполнения этой строки подогревают некоторые бухгалтерские издания, рекомендующие в строке 080 отражать исчисленный НДФЛ, который невозможно будет удержать до конца года.

При этом никто из них не берет на себя ответственность уточнить, какая же статья НК РФ поддерживает предсказателей. Что можно вложить в слова «невозможно будет удержать до конца года»? В Налоговом кодексе нет предложений погадать о том, что произойдет к концу года.

Пункт 4 статьи 226 НК РФ предписывает налоговым агентам удерживать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Буквально из этого пункта следует: если доход не выплачен, то и налог не мог быть удержан. Следовательно, в соответствии с названием поля, величину этого налога нужно отразить в строке 080.

6-НДФЛ: как проверить правильность расчета за полугодие 2018

Необходимо уточнить, что непосредственно в НК РФ и в приказе ФНС России от 14.10.2015 N ММВ-7-11/450@, которым утверждены форма 6-НДФЛ и порядок ее заполнения, не содержится конкретных указаний о том, какие именно суммы налога необходимо отразить в строке 080 первого раздела. Есть только название строки.

Письма Минфина или ФНС в данном контексте могут расцениваться как документы разъяснительного и рекомендательного характера, а не регулирующие нормативно-правовые акты.

Часто приверженцы решений о возможности удержания налога ссылаются на следующие письма:

Но в письме 2 в числе допускаемых ошибок при заполнении формы 6-НДФЛ лишь указано несоблюдение рекомендаций п.5 письма 1. А в письме 1 не указано исключительное требование отражать в графе 080 только сумму налога, не удержанную налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме, а сказано, что эти суммы надо отразить в строке 080.

Возникает вопрос, как быть с суммами налога исчисленного с зарплаты (и ее составляющих), когда зарплата не выплачена.

В частности, в соответствии с ч. 6 ст. 136 ТК РФ сроки выплаты зарплаты должны быть установлены таким образом, чтобы сотрудники получали заработную плату не реже, чем каждые полмесяца. А налоговое ведомство, как известно, не рассылает рекомендаций обхода нарушений законодательства и подготовки отчета при условии, что нарушаются сроки выплаты зарплаты.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 заполнение строки 080 опирается на достоверную информацию об исчисленном и фактически удержанном налоге на момент составления отчета.

Хотим напомнить бухгалтерам, каким неблагодарным может оказаться исправление значения в этой графе на основании гипотетических ожиданий, что налог будет наверняка удержан, потому что зарплата будет обязательно выплачена.

Не обязательно. Не заплатили контрагенты и денег в фирме нет, директор купил домик в Майями и на зарплату сотрудникам не хватило. В конце концов, какой-нибудь сотрудник сам может все бросить, уехать куда глаза глядят и не предоставить работодателю возможности выплатить ему зарплату.

2 типичные ошибки в 6-НДФЛ: не допускайте в отчете за 9 месяцев 2021 г.

Среди всей отчетности расчет 6-НДФЛ самый проблемный и самый «нелюбимый» бухгалтерами. При его подготовке нужно соблюсти множество условий, ошибиться можно в любой строке. О двух самых частных ошибках напомнил бератор «Практическая энциклопедия бухгалтерия».

ФНС России ежеквартально выпускает новые разъяснения по заполнению расчета 6-НДФЛ. И к отчетности за 9 месяцев 2021 года такие разъяснения тоже есть.

Расчет 6-НДФЛ за 9 месяцев 2021 года нужно сдать до 1 ноября 2021 года.

Где найти полное и подробное описание расчет 6-НДФЛ

Построчное описание и правила заполнения расчета 6-НДФЛ представляет своим пользователям бератор «Практическая энциклопедия бухгалтерия». Если у вас есть доступ к бератору, можете перейти к описанию по ссылкам из этой статьи. Если вы еще не подписывались на бератор, имеет смысл перейти по ссылке и оформить регистрацию на три дня бесплатно, чтобы выяснить все сложные моменты в формировании данных 6-НДФЛ.

Расчет 6-НДФЛ за 9 месяцев 2021 года состоит из:

Ошибки, на которые обратила внимание бухгалтеров ФНС

К отчетности за 9 месяцев 2021 года, налоговая служба выпустила два разъяснения об ошибках, которые чаще всего встречаются в 6-НДФЛ.

6-НДФЛ заполняется на основании данных бухгалтерии:

Ошибка 1. В расчет 6-НДФЛ попадают доходы, фактически невыплаченные работникам

В расчете 6-НДФЛ нужно отражать только те суммы, которые начислены и фактически выплачены работникам на дату представления расчета.

В разделе 2 отчета 6-НДФЛ нужно указать данные по всем работникам. Это общие суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала года по конкретной налоговой ставке, которая указывается в поле «Ставка налога».

Доходы, которые на дату представления расчета фактически работнику не выплачены в отчет не включают.

Если вы ранее включили эти доходы в отчетность, нужно подать «уточненку» по 6-НДФЛ. Такова позиция ФНС России, которая изложена в письме от 13 сентября 2021 г. № БС-4-11/12938@.

Ошибка 2. Невыплаченная зарплата попадает в Справку о доходах работника

С 2021 года в Справка о доходах и суммах налога физического лица включена отдельными приложением № 1 в состав расчета 6-НДФЛ.

В ней, как и в самом расчете не нужно указывать те доходы, которые работник не получил на дату сдачи расчета 6-НДФЛ. В расчет не включается начисленная, но невыплаченная зарплата.

Разъяснения ФНС России вышли в письме от 6 октября 2021 г. № БС-4-11/14126@.

Копейки или рубли?

В строках 140, 141, 150, 160, 170, 180 и 190 отражаются суммы НДФЛ в рублях. Копейки не отображаются.

В соответствии с пунктом 6 статьи 52 НК РФ суммы налогов нужно рассчитывать в полных рублях. Значения менее 50 копеек отбрасываются, а равные 50 копейкам и более – округляются до полного рубля.

Возьмите все важное в бераторе:

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Выбор читателей

Увольнение в новый год: как быть с 2-х недельной отработкой и уволить в праздники

Новые правила оформления больничных листов с 1 января 2022 года. Что изменилось?

Какие сведения подавать в ФСС на выплату пособий с 2022 года

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Полный справочник по 6-НДФЛ: построчные объяснения, таблицы по разным видам дохода, частые ошибки

Форма 6-НДФЛ введена в 2016 году, но до сих пор вызывает вопросы по ее заполнению. А все из-за того, что нужно учесть множество деталей. Разберемся, что же это за коварный документ.

6-НДФЛ — это отчет, в котором декларируется информация о: суммах полученных доходов физических лиц; исчисленных и удержанных суммах НДФЛ; датах фактического получения дохода; датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению).

Кто должен сдавать 6-НДФЛ?

Обязанность по сдаче отчета 6-НДФЛ возникает у всех налоговых агентов, которые выплачивают доходы физическим лицам. Налоговыми агентами признаются российские организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, обособленные подразделения иностранных организаций в РФ.

Нужно ли сдавать нулевой 6-НДФЛ?

До тех пор, пока выплаты в пользу физических лиц не производятся, и налогооблагаемый доход не начисляется, т.е. все показатели отчета 6-НДФЛ равны «нулю», обязанность по сдаче 6-НДФЛ не возникает. Сдавать «нулевой» отчет 6-НДФЛ не нужно. Но, если вы решите перестраховаться и сдать «нулевой» отчет, ИФНС обязаны у вас его принять (Письмо ФНС от 04.05.2016 N БС-4-11/7928@).

Стоит учесть, что если вы производили выплаты дохода в пользу физических лиц в период с 1 по 3 квартал, а в 4 квартале доход не начислялся и выплаты не производились, то обязанность по сдаче 6-НДФЛ за 4 квартал сохраняется, т.к. «Раздел 1» декларации заполняется нарастающим итогом (Письмо ФНС от 23.03.2016 N БС-4-11/4958@).

Отчетный период и сроки сдачи 6-НДФЛ

Отчетным периодом для сдачи 6-НДФЛ является квартал. Установлены следующие сроки сдачи отчета:

1. За 1 квартал — до 30 апреля;

2. За полугодие — до 31 июля;

3. За 9 месяцев — до 31 октября;

4. За год — не позднее 1 апреля следующего года.

Способы сдачи 6-НДФЛ

Расчет 6-НДФЛ можно сдавать как в электронном виде посредством телекоммуникационных каналов связи, так и на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек.

Куда сдавать 6-НДФЛ?

Сдавать расчет 6-НДФЛ нужно в ИФНС по месту своего учета. Для организаций — это место нахождения, а для ИП — это место регистрации. Если у организации есть ОП, то расчет сдается по месту учета каждого ОП.

Как составлять и куда сдавать 6-НДФЛ организациями, имеющими ОП?

Если организация имеет ОП, то отчет 6-НДФЛ составляется отдельно по каждому зарегистрированному ОП (по каждому КПП), даже в том случае, если несколько ОП стоят на учете в одной и той же ИФНС. Соответственно, все отчеты по ОП сдаются по месту учета соответствующих ОП.

Какие доходы отражать в 6-НДФЛ, а какие нет?

В 6-НДФЛ нужно показать все доходы, с которых полагается удержание НДФЛ как налоговыми агентами. Доходы, которые облагаются лишь частично, тоже необходимо включить в расчет. Например, это может быть доход в виде материальной помощи или стоимости подарков, по которым действует лимит 4 000,00 рублей в год, т.к. общая стоимость таких доходов может превысить необлагаемый минимум в течении года. В расчет 6-НДФЛ не нужно включать следующие доходы:

1. Доходы, которые полностью не облагаются НДФЛ.

2. Доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой.

3. Доходы, перечисленные в п. 1 ст. 228 НК РФ. Например, это могут быть доходы от продажи имущества, принадлежащего физическому лицу на праве собственности.

4. Доходы резидентов других стран, которые не облагаются в РФ в силу международных договоров.

Структура 6-НДФЛ и порядок заполнения расчета по форме 6-НДФЛ

Форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ и включает в себя следующие разделы:

2. Раздел 1 «Обобщенные показатели»;

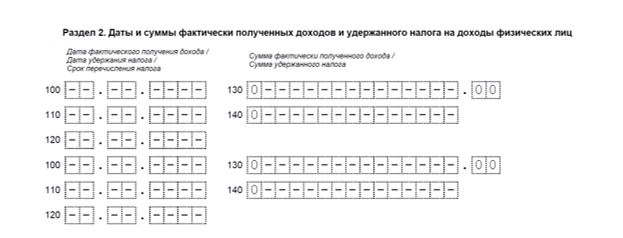

3. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Для заполнения Расчета по форме 6-НДФЛ используются сведения из налоговых регистров по НДФЛ.

Порядок заполнения Титульного листа формы 6-НДФЛ

Заполнение Титульного листа, как правило, не вызывает никаких вопросов. Здесь все достаточно просто, без каких-либо особенностей. Нужно будет заполнить следующие строки:

1. Строка «ИНН» и «КПП»;

2. Строка «Номер корректировки»;

3. Строка «Период представления (код)»;

4. Строка «Налоговый период»;

5. Строка «Представляется в налоговый орган (код)»;

6. Строка «По месту нахождения (учета) (код)»

7. Строка «Налоговый агент»;

8. Строка «Форма реорганизации (ликвидации)(код)»;

9. Строка «ИНН/КПП реорганизованной организации»;

10. Строка «Код по ОКТМО»;

11. Строка «Номер контактного телефона»;

12. Строка «На ___ страницах с приложением подтверждающих документов или копий на ___ листах»;

13. Строка «Доверенность и полноту сведений, указанных в расчете, подтверждаю»;

14. Строка «Подпись_____ Дата»;

15. Строка «Наименование документа, подтверждающего полномочия представителя».

Почти все эти элементы декларации хорошо знакомы и заполнить их не составит труда. Обратим внимание лишь на некоторые из них.

Заполнение Титульного листа Отчета 6-НДФЛ в целом по организации, без ОП

Если вы составляете Расчет 6-НДФЛ в целом по организации, не имеющей ОП, то здесь все просто.

В Строке «ИНН» и «КПП» вы указываете ИНН и КПП вашей организации.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой ваша организация стоит на учете.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашей организации.

Заполнение Титульного листа Отчета 6-НДФЛ по ОП

При составлении Отчета по ОП нужно будет обратить внимание на заполнение следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрировано ваше ОП.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «220» «По месту нахождения обособленного подразделения российской организации».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего ОП.

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после.

Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП.

Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП.

Порядок заполнения Раздела 1 формы 6-НДФЛ

Раздел 1 расчета включает в себя доходы, вычеты и налог по ним в целом по организации (ОП) итого за 1 квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года.

Раздел 1 условно можно разделить на 2 блока. Блок 1 — это строки 010-050 и Блок 2 — это строки 060-090. Блок 1, а именно строки 010-050 заполняются отдельно по каждой ставке НДФЛ (если имели место быть выплаты, облагаемые по разным ставкам НДФЛ). А вот Блок — 2, а именно строки 060-090, заполняются единожды, в целом по всей организации (ОП), без детализации по ставкам НДФЛ.

Строка 010 «Ставка налога, %»

В данной строке указывается ставка НДФЛ.

Строка 020 «Сумма начисленного дохода»

В этой строке отражается сумма полученных доходов физическими лицами, по ставке указанной в «Строке 010», если их фактическое получение приходится на соответствующий отчетный период за который и составляется расчет 6-НДФЛ.

Самой распространённой ошибкой при заполнении данной строки является тот факт, что многие для заполнения данной строки используют данные бухгалтерского учета, а нужно ориентироваться на налоговые регистры.

Например, доходы по ЗП признается в том периоде, в котором она начислена, а вот доходы по договорам ГПХ в том периоде, когда они выплачены. Поэтому для корректного заполнения «Строки 020» важно правильно определить дату фактического получения дохода. Ниже приведем перечень основных доходов с указанием даты их фактического получения.

Соответственно, для заполнения «Строки 020» нужно ориентироваться не на дату начисления дохода, а на дату фактического его получения, что не всегда совпадает.

Таблица 1

Вид дохода

Дата получения дохода

Дата удержания налога

Срок уплаты налога

Заработная плата (ЗП)

Последний день месяца

День фактической выплаты ЗП

Следующий рабочий день после выплаты

Аванс, выплативший в последний день месяца или позднее

Последний день месяца за который выплатили Аванс

День фактической выплаты Аванса

Следующий рабочий день после выплаты

Ежемесячная производственная премия

Последний день месяца, за который начислена Премия

День фактической выплаты Премии

Следующий рабочий день после выплаты

Квартальная производственная премия

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Годовая производственная премия

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Вознаграждения по договорам ГПХ

Дата выплаты Вознаграждения

Дата выплаты Вознаграждения

Следующий рабочий день после выплаты

Дата выплаты Отпускных

Дата выплаты Отпускных

Последнее число месяца, в котором выплатили Отпускные

Дата выплаты Больничных

Дата выплаты Больничных

Последнее число месяца, в котором выплатили Больничные

Дата выплаты Дохода

Дата выплаты Дохода

Следующий рабочий день после выплаты

Доход в натуральной форме, при наличии иных выплат данному работнику

Дата выплаты Дохода

День фактической выплаты какого-либо дохода

Следующий рабочий день после выплаты

Доход в натуральной форме, если иных выплат данному работнику не производились

Дата выплаты Дохода

Компенсация за неиспользованные отпуск

Дата выплаты Дохода

Дата выплаты Дохода

Следующий рабочий день после выплаты

Доход в виде материальной выгоды от экономии на %

Последний день месяца

День фактической выплаты какого-либо дохода

Следующий рабочий день после выплаты

Дата выплаты Дивидендов

Дата выплаты Дивидендов

Следующий рабочий день после выплаты

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов»

В этой строке нужно указать сумму дивидендов, которые выплачены в текущем отчетном периоде, облагаемые по ставке, указанной в «Строке 010». Эта сумма информационно выделяется отдельной строкой, но при этом включается в общую сумму начисленного дохода, показанного по «Строке 020».

Строка 030 «Сумма налоговых вычетов»

Здесь необходимо отразить все вычеты, которые представлены физическим лицам за отчетный период по доходам, указанным в «Строке 020». Это могут быть стандартные, имущественные, социальные и инвестиционные налоговые вычеты. Так же по «Строке 030» нужно показать суммы, которые уменьшают налоговую базу и необлагаемые суммы, по доходам, освобожденным в определенных пределах. Например, 4 000,00 руб. с подарков полученных сотрудниками.

Строка 040 «Сумма исчисленного налога»

По «Строке 040» нужно указать общую сумму НДФЛ, которую исчислили с дохода, указанного в «Строке 020» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов»

Информационно нужно указать сумму НДФЛ, которую начислили с выплаченных дивидендов, указанных в «Строке 025» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 050 «Сумма фиксированного авансового платежа»

Данная строка заполняется только в том случае, если есть иностранные работники, которые работают по патенту.

В этом случае, здесь нужно будет указать общую сумму фиксированных авансовых платежей по НДФЛ, на которую вы уменьшаете налог всех иностранных работников, работающих на патенте.

После того как заполнили Блок 1, а именно строки 010-050 по всем ставкам модно приступить к заполнению Блока 2, а именно к запылению строк 060-090.

Строка 060 «Количество физических лиц, получивших доход»

Здесь укажите общее количество работников, которым вы выплачивали доход в течении соответствующего отчетного периода.

Работники, которые не получали облагаемый доход, в данный показатель не включайте. Если в течении отчетного периода один и тот же человек был принят дважды, т.е. был принят, затем уволен и вновь принят, то его нужно указать один раз.

Строка 070 «Сумма удержанного налога»

По «Строке 070» нужно указать сумму налога, удержанную в течении отчетного периода в момент выплаты дохода. Принципиальное отличие показателей Строк 040 и 070 состоит в том, что по «Строке 040» указывается сумма НДФЛ с полученного, но не выплаченного дохода, а по «Строке 070» указывается сумма НДФЛ с перечисленного дохода. Т.е. эти показатели могут принимать неравные значения. Например, НДФЛ, который удерживается с ЗП за декабрь в январе не отражается в «Строке 070» расчета 6-НДФЛ за год, а включается в «Строку 070» расчета 6-НДФЛ за 1 квартал следующего года.

Строка 080 «Сумма налога, не удержанная налоговым агентом»

По данной строке нужно указать сумму НДФЛ, которая исчислена, но не удержана. Например, если доход выплачен в натуральной форме и иных выплат не производилось. Т.е. это те суммы налога, на которые вы должны будите подать Справку 2-НДФЛ с признаком «2».

В этой строке не нужно показывать доходы, которые вы удержите в последующие отчетные периоды. Например, по «Строке 080» Отчета 6-НДФЛ за 1 квартал не указывается сумма НДФЛ с ЗП за март, которая будет удержана во 2 квартале.

Строка 090 «Сумма налога, возвращенная налоговым агентом»

Здесь мы указываем общую сумму налога, возвращенную физическому лицу налоговым агентом.

Порядок заполнения Раздела 2 формы 6-НДФЛ

В Разделе 2 формы 6-НДФЛ непосредственно представляется информация о произведенных выплатах дохода в пользу физических лиц за соответствующий отчетный период, а именно даты фактического получения дохода, дата удержания налога и предельные сроки перечисления удержанного налога.

В Разделе 2 отражаются операции за тот отчетный период, по которому составляется расчет 6-НДФЛ. В отчете за 1 квартал отражаются выплаты за период январь-март.

В отчете за полугодие отражаются выплаты за период апрель-июнь.

В отчете за 9 месяцев отражаются выплаты за период июль-сентябрь. В отчете за год отражаются выплаты за период октябрь-декабрь.

При этом, ориентиром для включения конкретной выплаты в тот или иной отчетный период является предельный срок перечисления удержанного налога.

Если этот предельный срок еще не наступил, то включать эту выплату в Раздел 2 не нужно. Например, ЗП за март выплатили 31 марта. Крайний срок уплаты НДФЛ по данной выплате 01 апреля. Несмотря на то, что сама выплата дохода производилась в 1 квартале, в Раздел 2 Отчета 6-НДФЛ этот доход нужно будет отразить во 2 квартале, т.к. крайний срок перечисления НДФЛ приходится на 2 квартал.

По каждой выплате дохода в пользу физических лиц нужно заполнить отдельный Блок строк 100-140. Для этого, для каждой выплаты нужно определить:

Доходы, по которым все три даты совпадают нужно объединить в один Блок строк 100-140.

Строка 100 «Дата фактического получения дохода»

Здесь нужно указать дату фактического получения дохода, отраженного по «Строке 130». Это дата, на которую доход подлежит включению в налоговую базу по НДФЛ.

Для каждого вида дохода определена своя дата. Основные виды доходов и даты их фактического получения представлены в графе 2 и в графе 3 Таблицы 1 соответственно.

Строка 110 «Дата удержания налога»

Здесь отражается дата удержания налога с суммы фактически полученных доходов, отраженных по «Строке 130». Как правило, это дата совпадает с датой выплаты дохода, т.е. с датой фактического перечисления денежных средств (выплаты из кассы или получения дохода в натуральной форме) в пользу физического лица. Но есть и исключения (СМ. графу 4 Таблицы 1).

Строка 120 «Срок перечисления налога»

В «Строке 120» нужно указать предельный срок уплаты удержанного НДФЛ с дохода, указанного по «Строке 130». Как правило, это следующий рабочий день после выплаты дохода. Если этот день приходится на праздничный или выходной, то предельный срок уплаты НДФЛ переносится на ближайший рабочий день.

Но есть доходы, по которым предельный срок перечисления НДФЛ приходится на дату отличную от следующего дня. Например, НДФЛ с отпускных. Предельный срок перечисления НДФЛ по таким выплатам — последний день месяца, в котором производились выплаты этих отпускных.

Более детальную информацию о предельных сроках перечисления НДФЛ по конкретному виду дохода можно посмотреть в графе 5 Таблицы 1.

Строка 130 «Сумма фактически полученного дохода»

В этой строке нужно указать сумму выплаченного дохода (включая НДФЛ), полученного (подлежащего включению в налоговую базу по НДФЛ) на дату, указанную в «Строке 100».

Строка 140 «Сумма удержанного налога»

Здесь нужно указать сумму удержанного налога с выплаченного дохода, указанного по «Строке 130» на дату, указанную в «Строке 110».

Сумма «Строк 140» может не совпадать с суммой, указанной по Строке «070». Во — первых в силу того, что Раздел 1 заполняется нарастающим итогом с начала года, а Раздел 2 только за конкретные 3 месяца. Во — вторых, это сумма может не совпадать уже начиная с 1 квартала.

Рассмотрим такой пример. Выплата ЗП производилась 31 марта, соответственно, дата удержания налога приходится на 1 квартал, в связи с чем, по строке 070 Раздела 1 мы должны отразить НДФЛ с этой суммы в 1 квартале. Но, так как предельный срок уплаты этого налога приходится на 01 апреля, то по «Строке 140» Раздела 2 эту сумму НДФЛ мы должны будем отразить во 2 квартале.

Когда удержать НДФЛ не представляется возможным в строках 110, 120 и 140 нужно проставить нули. Например, такая ситуация возможна при выплате дохода в натуральной форме, при отсутствии иных выплат в пользу этого лица.

Также, нули по этим строкам проставляются и в том случае, если удерживать налог не нужно. Например, когда сумма вычетов превышает сумму полученного дохода.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.