строка 010 рсв чему равна

Строка 010 рсв чему равна

X. Заполнение приложения 2 «Расчет

сумм страховых взносов на обязательное социальное

страхование на случай временной нетрудоспособности

и в связи с материнством» к разделу 1

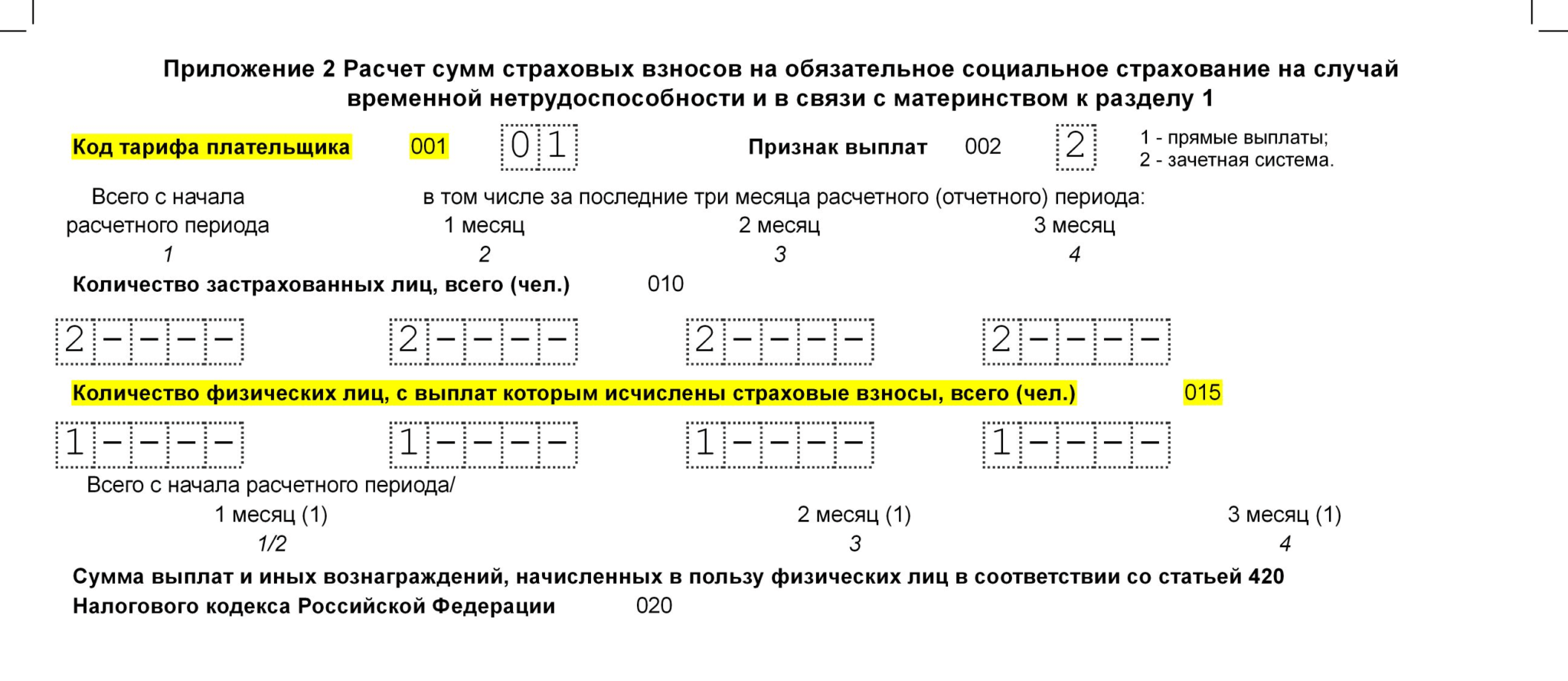

10.1. При заполнении поля 001 приложения 2 к разделу 1 указывается код тарифа, применяемый плательщиком в соответствии с кодами тарифов плательщиков страховых взносов согласно приложению N 5 к настоящему Порядку.

10.2. В поле 002 приложения 2 к разделу 1 указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

10.4. По строке 010 приложения 2 к разделу 1 в соответствующих графах указывается общее количество застрахованных лиц на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

10.5. По строке 015 приложения 2 к разделу 1 в соответствующих графах указывается общее количество физических лиц, с выплат и иных вознаграждений которым исчислены страховые взносы в соответствии с тарифом страховых взносов, применяемым при заполнении приложения 2 к разделу 1, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

10.6. По строке 020 приложения 2 к разделу 1 в соответствующих графах отражаются суммы выплат и иных вознаграждений, поименованных в статье 420 Кодекса, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

10.7. По строке 030 приложения 2 к разделу 1 в соответствующих графах отражаются суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии со статьей 422 Кодекса.

10.8. По строке 040 приложения 2 к разделу 1 в соответствующих графах отражаются суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, подлежащих обложению страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, в размере, превышающем величину базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, установленную пунктом 3 статьи 421 Кодекса, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

10.9. По строке 050 приложения 2 к разделу 1 в соответствующих графах отражается база для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, рассчитанная в соответствии с пунктами 1 и 2 статьи 421 Кодекса, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

10.11. По строке 060 приложения 2 к разделу 1 в соответствующих графах отражаются суммы исчисленных страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

10.12. По строке 070 приложения 2 к разделу 1 в соответствующих графах отражаются суммы произведенных расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

Участники пилотного проекта строку 070 приложения 2 к разделу 1 не заполняют.

10.13. В графе 1 строки 080 приложения 2 к разделу 1 отражаются суммы возмещенных территориальными органами Фонда социального страхования расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством за периоды, начиная с 1 января 2017 года, нарастающим итогом с начала расчетного периода.

10.14. По строке 090 приложения 2 к разделу 1 в соответствующих графах отражаются суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащих к уплате в бюджет либо суммы превышения произведенных плательщиком расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством над исчисленными страховыми взносами по данному виду страхования с указанием соответствующего признака, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

Значение признака, указанного в предыдущем абзаце данного пункта, принимает следующие значения:

Показатели строки 090 по соответствующим графам приложения 2 к разделу 1 определяются как разница между исчисленными страховыми взносами, отраженными по соответствующим графам в строке 060 приложения 2 к разделу 1 расчета, и произведенными расходами на выплату страхового обеспечения на случай временной нетрудоспособности и в связи с материнством, отраженными по соответствующим графам в строке 070 приложения 2 к разделу 1, увеличенная на сумму возмещенных территориальными органами Фонда социального страхования Российской Федерации расходов плательщика, отраженных по соответствующим графам в строке 080 приложения 2 к разделу 1.

В строке 090 приложения 2 к разделу 1 сумма страховых взносов, подлежащих уплате в бюджет, или сумма превышения произведенных плательщиком расходов на выплату страхового обеспечения над исчисленными страховыми взносами по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством всегда отражается в положительном значении.

При этом признак строки 090 приложения 2 к разделу 1 принимает значение:

Как рассчитать взносы и заполнить РСВ за 9 месяцев 2020 года

Во II квартале компании из реестра малого и среднего бизнеса из пострадавших отраслей применяли нулевой тариф по взносам. В преддверии отчётности за 9 месяцев у бухгалтеров возникают вопросы, нужно ли исключать из расчётов базу за II квартал, какие подразделы РСВ заполнять и как. Разбираемся со взносами и приводим образцы заполнения расчёта.

Расчёт взносов за 9 месяцев

Базу за II квартал нельзя исключать из расчётов. Дело в том, что база учитывается по каждому физлицу нарастающим итогом с начала года. Это позволяет отследить момент, когда она превысит предельную величину. Сколько тарифов применяется в расчётном периоде, не имеет значения.

Если речь идёт о субъекте МСП, то при исчислении взносов за 9 месяцев он может применять пониженный тариф (Федеральный закон от 01.04.2020 № 102-ФЗ). Считать можно по формулам, которые предложила налоговая (письмо ФНС от 29.04.2020 БС-4-11/7300@). В третьем столбце мы показали, как эти формулы можно представить с учётом нулевых тарифов за II квартал.

Пример расчёта

Предположим, с января по март работник получал по 40 000 рублей в месяц. А с апреля по сентябрь ему платили только МРОТ плюс районный коэффициент, то есть всего по 13 949,50 рублей в месяц.

Взносы на ОПС за июль

Взносы на ОПС за август

(40 000 х 3) х 22% + (13 949,50 х 3) х 0 % + (12 130 х 2) х 22 % + (189 747,50 — 120 000 — 41 848,50 — 12 130 х 2) х 10 % – 26 400 — 0 — 2 850,55 = 2 850,55

Взносы на ОПС за сентябрь

(40 000 х 3) х 22 % + (13 949,50 х 3) х 0 % + (12 130 х 3) х 22 % + (203 697 — 120 000 – 41 848,50 – 12 130 х 3) х 10 % – 26 400 — 0 — 5 701,10 = 2 850,55

Особенности заполнения РСВ за 9 месяцев

В расчёт по страховым взносам нужно включить столько приложений 1 и 2 к разделу 1, сколько тарифов применено в расчётном периоде. В персонифицированных сведениях должно быть соответствующее количество строк подраздела 3.2.1 (п. 5.4, 10.1 и 20.18 Порядка заполнения расчета по страховым взносам, утв. приказом ФНС от 18.09.2019 № ММВ-7-11/470@). В приведенном примере с начала года применено три тарифа, в последние три месяца — два тарифа.

Также в расчёте должны выполняться контрольные соотношения (далее — КС). В частности, плательщикам, которые применяют пониженный тариф по 102-ФЗ, нужно проследить, что если в подразделе 3.2.1 указан код «МС», то в подразделе 3.2.1 с кодом «НР» значение в строке 150 должно быть равно МРОТ (КС 1.197, см. письма ФНС от 29.05.2020 № БС-4-11/8821@ и от 23.06.2020 № БС-4-11/10252@).

Таким образом, в разделе 3 должно быть заполнено два подраздела 3.2.1. Первый — с кодом категории «НР», где база в строке 150 = 12 130 рублей:

Второй подраздел 3.2.1 в разделе 3 заполняется с кодом категории «МС», база указывается в размере выплаты, превышающей МРОТ:

В раздел 1 нужно включить по три приложения 1 и 2.

Первое — с кодом тарифа «01», где графа 1 заполнена с учётом сумм первого квартала, в графах 2-4 выплаты и база равные МРОТ. Вот как его заполнить:

Второе приложение — с кодом тарифа «20», с суммами за последние три месяца (июль–сентябрь) свыше МРОТ. Вот образец:

Третье приложение — с кодом тарифа «21», где заполнена только графа 1. В ней нужно указать суммы за апрель–июнь. Вот пример заполнения:

Если организация не воспользуется правом на пониженный тариф по 102-ФЗ, то взносы с июля нужно начислить по основному тарифу, то есть без разделения базы на МРОТ и выше. В этом случае в РСВ за 9 месяцев не нужно будет заполнять подраздел 3.2.1 с кодом МС в разделе 3, а в раздел 1 нужно включить по два приложения 1 и 2 — с кодами «01» и «21».

Елена Кулакова, эксперт по персучёту и страховым взносам

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Что проконтролируют в РСВ за 1 квартал и какие вопросы о взносах и расчете не дают покоя бухгалтерам

Контрольные соотношения для РСВ изменились, хотя и не так радикально как для 6-НДФЛ. Нужно ориентироваться на письмо ФНС от 19.02.21 № БС-4-11/2124@. А еще бухгалтеры засыпают службы поддержки и форумы стандартными и не очень вопросами о взносах и отчетности. Мы решили, что стоит собрать ответы на некоторые из них в этой статье.

Сначала про соотношения

Контрольные соотношения касаются как внутренних данных расчета, так и сравнения РСВ с другой отчетностью, например с 6-НДФЛ и СЗВ-М.

Например, ФНС сравнит базы по НДФЛ и взносам :

Сумму в поле 050 подраздела 1.1 приложения 1 к разделу 1 сопоставит с разницей строк 110 и 111 отчета 6-НДФЛ.

Это значит, что сумма доходов, указанная в РСВ будет равна сумме доходов за минусом дивидендов, указанной в 6-НДФЛ.

В 6-НДФЛ появились строки, в которых выделены доходы по трудовым и ГПХ договорам (строка 112 и 113). Их сумму также сравнят с полем 050 РСВ.

Если у вас при проверке этих контрольных соотношений появилась разница, не пугайтесь. Такое может случиться. Особенно учитывая, что заполнение строки 112 6-НДФЛ (суммы, начисленные по трудовым договорам) вызывало жаркие споры и бухгалтеры заполняли их по-разному. К примеру, кто-то не включал в эти строки больничные или отпускные.

В 2021 году лимит составляет 1 465 000 рублей, взносы 22% (это максимальный процент). Получается, что предельная величина взносов на одного человека — 322 300 рублей (1 465 000 руб. х 22%).

При этом ССЧ не может быть больше общего количества застрахованных лиц.

Если есть расхождения, то очевидно или вы забыли кого-то включить в СЗВ-М или потеряли физлицо в РСВ. а может и наоборот — добавили кого-то лишнего. Может иметь место и банальная опечатка, особенно, если отчет заполняется вручную

Сдать отчетность, проверенную по контрольным соотношениям через Такском — для ИП, организации, группы компаний или представителя. У нас есть подходящие тарифы для всех.

И, кстати о малых предприятиях. Те, кто использует пониженные тарифы, попадает под пристальное внимание ФНС.

В 2021 году МРОТ равен 12792 руб. В пределах этой суммы в месяц по каждому работнику субъекты СМП применяют обычные тарифы взносов, а вот сверх — пониженные.

Таким образом, работодатели, которые применяют льготные ставки взносов будут заполнять по работникам сведения в разрезе двух тарифов — обычного и льготного.

Код тарифа указывается в подразделе 1.1 приложения 1 к разделу 1 в поле 001. Код 20 ставят как раз плательщики пониженных взносов.

Аналогичный код будет стоять и в других разделах (там, где указаны взносы в ФОМС и по временной нетрудоспособности).

Здесь контроль касается не только самих цифр, но и статуса страхователя. Чтобы применять пониженные взносы организация или ИП должны состоять в реестре СМП.

Отдельно стоит сказать и о данных по физлицам, которые указываются в разделе 3. Если вы неверно укажете ИНН или СНИЛС, то при прохождении контроля возникнет ошибка. Обычно ФНС высылает уведомление, в котором просит предоставить пояснения или откорректировать отчет.

О чем спрашивают в сети

Вопросы бухгалтеров очень разные. некоторые повторяются от отчета к отчету и уже стали стандартными, другие касаются нетипичных ситуаций, а третьи связаны с применением льгот. Посмотрим о чем же спрашивают бухгалтеры.

Ответ: используем кассовый метод.

Как отражать совместителей в среднесписочной численности?

Ответ: В среднесписочную численность совместители не включаются. Причем независимо от того работают ли они фактически, находятся в отпуске (в т.ч. без сохранения зарплаты, декретном и т.д.), болеют или нет.

Ответ: РСВ и 6-НДФЛ не сдаются ИП без работников, даже нулевыми. А вот 4-ФСС придется подавать пока ИП не снимется с учета как работодатель.

Ответ: независимо от тарифа, больничные все равно не подлежал обложению взносами (п.п.1 п.1 статьи 422 НК РФ), поэтому все равно в какой строке их отражать, рекомендуется показываться их на том листе, где указывается основной тариф взносов.

Ответ: да, РСВ нужно сдавать, причем вместе с третьим разделом, в нем будут заполнены данные о сотруднике, но без начислений. На директора-единственного сотрудника, независимо от того, заключался ли с ним трудовой договор или нет, необходимо подавать ежемесячно СЗВ-М, а как выше мы выяснили, СЗВ-М и РСВ сравнивают.

Ответ: выше мы уже рассказали как можно попробовать узнать ИНН застрахованного лица. Если ничего не помогло, а сам «физик» не торопится разбираться с отсутствием ИНН, то расчет должны принять и без него. Например в Письме ФНС от 4 июня 2020 г. № БС-3-11/4312@ сказано, что согласно Порядка заполнения расчета ИНН физического лица, указывается при его наличии. Раз номера нет, то можно поставить прочерк.

Сотрудник отправился в командировку, но не смог предоставить в последствии для авансового отчета подтверждающие документы — за проживание в гостинице, проезд и суточные. Как отразить эти сумм в РСВ? Будут ли они облагаться взносами и какими?

Ответ: су точные не требуется подтверждать документально, достаточно приказа и косвенных доказательств пребывания сотрудника в командировке. К примеру, подписанных с контрагентами договоров, отчета с докладом о переговорах, других документов. Если никаких документов, подтверждающих командировку, нет, то суточные принимаются к расходам на усмотрение, страх и риск директора.

Что касается расходов на проживание и проезд, если их нельзя подтвердить документально, то сотрудник должен вернуть полученный им аванс. Если и этого он сделать не может, не хочет или руководитель согласен простить ему эти суммы, то тогда они облагаются взносами в общем порядке, как обычный доход и указываются в РСВ в тех же строках, что и, например, заработная плата.

РСВ за 3 квартал 2021: образец заполнения новой формы

С IV квартала 2020 года все компании должны использовать новую форму Расчёт по страховым взносам (РСВ), КНД 1151111. В статье расскажем когда нужно сдать расчёт, покажем образец заполнения и дадим подробную инструкцию по корректному заполнению.

Периодичность представления — ежеквартально. Отчитываться по форме РСВ должны все компании и ИП, если они являются страхователями в части пенсионного, медицинского и социального страхования наёмного персонала. Бланк РСВ за 2020 год утверждён приказом ФНС от 18 сентября 2019 года № ММВ-7-11/470 в редакции приказа ФНС от 15 октября 2020 года № ЕД-7-11/751.

Срок сдачи отчёта по форме РСВ

Ежеквартальный расчёт по страховым взносам предоставляется в налоговые органы не позднее 30 числа месяца, который следует за отчётным периодом. Если установленный день сдачи отчёта выпадает на выходной, то в соответствии с законодательством он переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

На 2021 год установлены следующие сроки предоставления ежеквартальных расчётов:

Предприниматели, ведущие крестьянско-фермерское хозяйство, ежеквартальную отчётность не представляют, срок сдачи годового отчёта установлен как и для прочих организаций не позднее 30 января, следующего года. Но поскольку 30 число выпадает на субботу, то крайний срок переносится на ближайший рабочий день 1 февраля 2021 года.

Способ сдачи отчёта — на бумаге или через интернет

С 2020 года правила, по которым определялась возможность сдачи декларации в электронном или бумажном виде, изменились. С 1 квартала 2020 года в соответствии с п. 4 ст.80, п. 10 ст. 431 НК РФ устанавливается новый предел численности сотрудников:

Юридические лица и ИП, у которых численность сотрудников менее 10 человек, могут выбирать способ сдачи отчёта самостоятельно: предоставить расчёт на бумажном носителе лично, отправить его заказным письмом с описью вложения по почте или сдать по электронным каналам связи.

Контрольные соотношения при проверке расчёта

Налоговая служба изменила правила проверки контрольных соотношений (КС) начисленных сумм в расчёте по страховым взносам. Теперь действия проверяющих органов регламентированы письмом ФНС № БС-4-11/2002@ от 07.02.2020 г. В документе все изменения представлены в виде подробной таблицы. Новые КС позволяют более качественно сравнивать начисленные в рамках трудовых договоров суммы выплат сотрудникам не только с размером установленного регионом МРОТ, но и со средними показателями заработной платы в определённых отраслях за предыдущий период. Такая методика позволит более эффективно выявлять «чёрные» зарплаты. В общей сложности список контрольных соотношений сократился, но при это стал более эффективным.

В Контур.Экстерне проверки на новые контрольные соотношения уже встроены: если обнаружится ошибка, система не даст отправить расчёт.

Большинство контрольных соотношений отчёта оценивается в соответствии с кодом тарифа. При обнаружении ошибки проверяющий высылает уведомление о несоответствии, которое нужно устранить в указанные сроки.

Обособленные подразделения и филиалы

Обособленные подразделения и филиалы, у которых открыт отдельный расчётный счёт, должны предоставлять расчёт по страховым взносам в местный налоговый орган (п. 11 ст. 431 НК РФ). С 2020 года наличие счёта в банке стало определяющим условием. Благодаря такой доработке было достигнуто соответствие НК РФ с законом о пенсионном страховании, в котором постановка подразделения на учёт в качестве страхователя возможно только при наличии отдельного расчётного счёта.

Для компаний, имеющих обособленные подразделения без расчётного счёта, которые в период 2017—2019 гг. имели право сдавать отчётность по страховым взносам в местную налоговую, предусмотрено два варианта действий:

Таким образом, в соответствии с пп. «а», «в» п. 85 ст. 2, ч. 3 ст. 3 закона № 325-ФЗ с 1 января 2020 г. перечислять страховые взносы и предоставлять по ним декларацию могут только те обособленные подразделения, которые осуществляют выплаты в пользу сотрудников и имеют отдельный расчётный счёт.

Форма расчёта и порядок заполнения формы РСВ

Для того чтобы отчитаться по социальным взносам за IV квартал 2020 придется использовать новую форму, утвержденную Приказом ФНС РФ от 15.10.2020 N ЕД-7-11/751@.

Форма расчёта стала более простой, однако новые изменения нельзя назвать кардинальными. Заполнять документ наиболее удобно в следующем порядке: сначала оформляется титульный лист, затем Раздел 3 и остальные приложения, и только в самом конце переходить к заполнению первого раздела.

Титульный лист

Главным новшеством титульного листа является появление поля для отражения информации о среднесписочной численности персонала. Подобное новшество освободило компании и ИП от представления в органы ФНС самостоятельного отчёта о численности.

Разберём построчное заполнение.

ИНН — 10-значный номер налогоплательщика (12-значный для ИП)

КПП — 9-значный код, который присвоен инспекцией, куда подается декларация

Номер корректировки — при первичной подаче отчета «0—», при уточненном отчете — порядковый номер корректировки.

Расчётный период — указывается код периода (см. таблицу)

| Налоговый период | Для юридических лиц и ИП | В случае реорганизации (ликвидации) |

| I квартал | 21 | 51 |

| полугодие | 31 | 52 |

| 9 месяцев | 33 | 53 |

| год | 34 | 90 |

По месту нахождения (учёта) (код) — полный перечень приведён в Приложении № 4 к Порядку заполнения, наиболее распространёнными являются « 120» для ИП и «214» для организаций.

Наименование организации — полное наименование налогоплательщика из учредительных документов.

Среднесписочная численность — указывается численность персонала, которая рассчитывается в соответствии п. 76—79.11 приказа Росстата от 27 ноября 2019 года № 711.

Код по ОКВЭД2 — значение из классификатора ОКВЭД2, соответствующее виду осуществляемой деятельности.

Далее представлен блок, заполняемый в случае реорганизации (ликвидации) организации.

Номер контактного телефона отражается с кодом страны и города. Все цифры прописываются подряд без пропусков и иных символов.

Отражается количество листов декларации, а при наличии — количество листов подтверждающих документов.

В завершении указывается ФИО лица, удостоверяющего достоверность и полноту представленных сведений.

Подпись и дата.

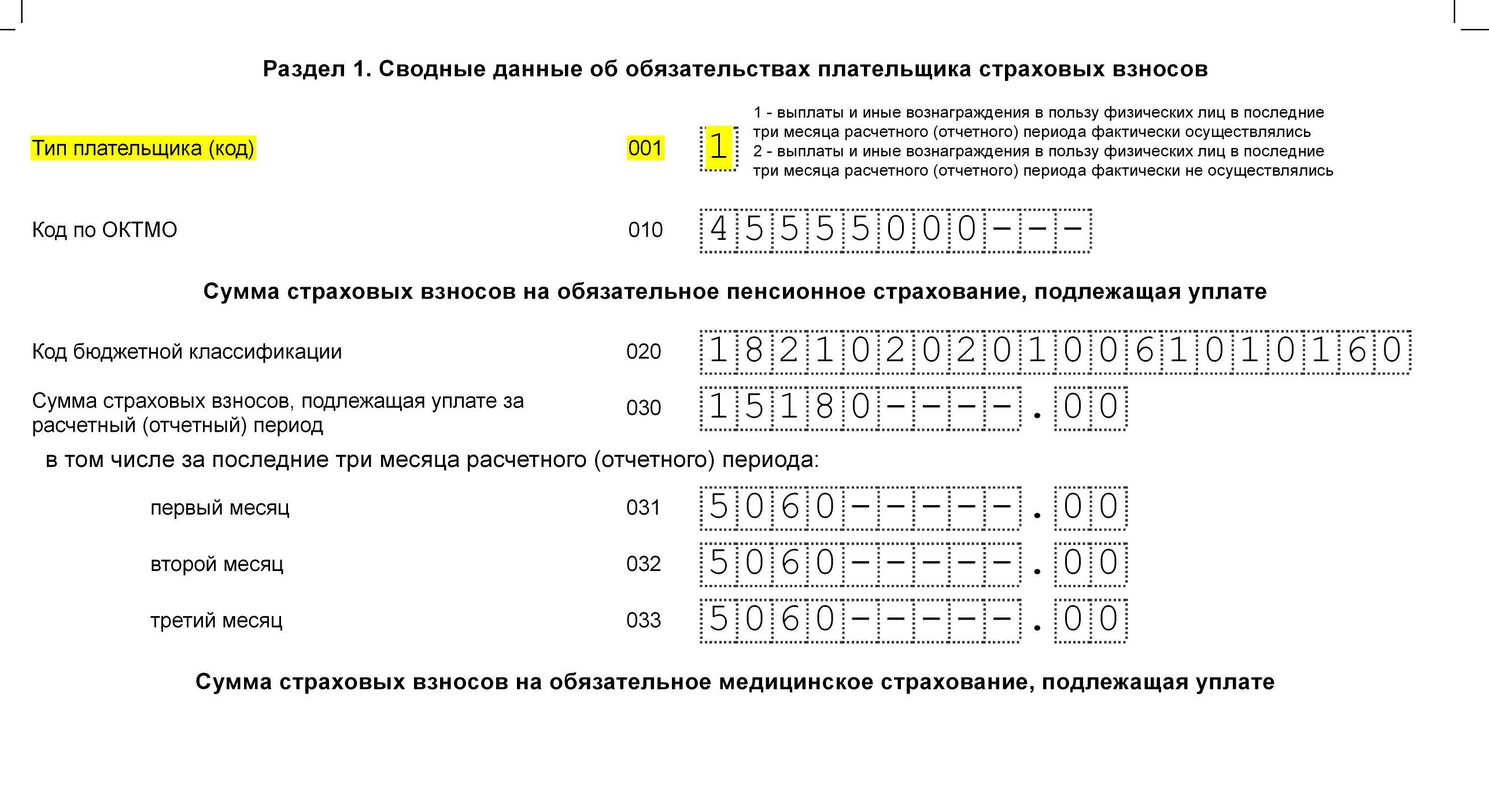

Раздел 1

Если компания в отчётном периоде проводила выплаты своим сотрудникам, то по строке 001 «Тип плательщика (код)» указывается цифра 1, для тех кто не производил выплаты предусмотрен код 2. Соответственно, в первом случае в строках 031-033 должны быть указаны соответствующие начисления, во втором – проставлены нулевые значения.

Для строк 111-113 предусмотрены исключения. Это сделано для возможности отражения в расчёте возмещения расходов в связи с временной нетрудоспособностью сотрудников, даже в том случае, когда заработная плата не начислялась.

Нулевая отчётность должна состоять из титульного листа, Раздела 1 без приложений, в котором будет указан код 2, и Раздел 3 без таблицы 3.2.

Раздел 1 состоит из 9 приложений.

Если в отчётном периоде компанией применялось несколько тарифов, то Приложение 1 к Разделу 1, как и прежде заполняется в нескольких экземплярах. Код тарифа указывается в соответствии с проведёнными изменениями в классификаторе. Обратите внимание, что в новой форме исключены коды 02 и 03. Для тех, кто применяет основной тариф начисления страховых платежей, предусмотрен код 01, который указывается независимо от выбранной системы налогообложения. Также из реестра убраны коды 04 и 05, которые проставлялись в случае использования пониженных тарифных ставок. В связи с внесёнными изменениями в законодательство действие таких льгот прекращено.

В реестр в течение года были введены следующие коды:

| Новый код | Кто указывает |

| 17 | Организации из единого реестра резидентов Особой экономической зоны в Калининградской области (Федеральный закон от 10.01.2006 № 16-ФЗ) |

| 18 | Российские компании, которые производят и продают свою анимационную аудиовизуальную продукцию независимо от вида договора и (или) оказание услуг (выполнение работ) по созданию анимационной аудиовизуальной продукции |

| 19 | Плательщики взносов со статусом участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые платят членам экипажа судна за исполнение трудовых обязанностей. Суда должны быть зарегистрированы в Российском открытом реестре судов |

В Подразделе 1.1 и 1.2 Приложения 1 присутствует строка 045, которая предназначена для формирования суммы расходов, принимаемых к вычету, которые имеют отношение к получению дохода по договорам, перечисленным в п. 8 ст. 421 НК РФ. В данной строке отражаются расходы, которые имеют документальное подтверждение, а также те, что принимаются к вычету в установленных размерах, независимо от наличия документального подтверждения.

В новой форме Расчёт по страховым взносам в Приложении 2 появилась новая строка «Код тарифа плательщика». Теперь, при одновременном использовании разных тарифов данный раздел нужно будет заполнять на нескольких листах, по аналогии с Приложением 1. Также в форму добавлена новая строка 015 для отражения количества людей, с выплат которых начислены страховые платежи.

Блок строк 001-006 предназначен для указания начислений по каждому отдельному тарифу. В строках 070-090 указываются общие суммы по всем применяемым тарифам. Строка 055 предназначена для указания налоговой базы, с которой начисляются взносы лицам без гражданства по ставке 1,8%.

Приложение 5 разработано для расчёта соответствия условий применения IT-компаниями пониженного тарифа в соответствии с пп. 3 п. 1 ст. 427 НК РФ. При заполнении раздела в новой РСВ нужно использовать новые коды тарифов. В таблицу также добавлена новая строка 060 для отражения сведений о регистрации компании в форме резидента особой зоны.

Добавлено Приложение № 5.1, которое заполняется в случае применения пониженного тарифа.

Приложение 6 также предназначено для определения правомерности применения пониженного тарифа для некоммерческих организаций, применяющих УСН и тарифы, установленные пп. 3 п. 2 ст. 427 НК РФ.

Приложение 7 заполняют организации, которые заняты производством анимационной и аудиовизуальной продукции с применением пониженного тарифа, установленного пп. 6 п. 2 ст. 427 НК РФ. В новой редакции расширен перечень кодов (см. Приложение № 7 РСВ)

Приложение 8 предназначено для информации по временно пребывающим иностранным гражданам, которые уплачивают взносы по ставке 1,8%. Ранее такие сведения отражались в приложении 9.

Приложение 9 заполняют страхователи, имеющие сотрудников, которые проходят обучение или работают в студенческих отрядах. Пенсионные взносы с данных выплат не начисляются. В предыдущей редакции для таких страхователей отводилось приложение 10.

Раздел 2

Данный раздел формы Расчёт по страховым взносам полностью предназначен для крестьянских и фермерских хозяйств. Новые изменения коснулись только Приложения 1, где при указании личных данных членов хозяйства теперь нужно будет прописывать паспортные данные, пол и дату рождения и полностью. Заполнение данного раздела не представляет особой сложности.

Раздел 3

Рассматриваемая форма предназначена для отражения персонифицированных сведений. Для подраздела 3.2.2 разработана новая кодировка, устанавливающая основание начисления взносов по дополнительному тарифу и в соответствии с условиями труда.

Новые коды застрахованных лиц в подразделе 3.2.2

| Код | Наименование |

| 110 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, в отношении выплат которых применён доптариф (п. 1 ст. 428 НК РФ) |

| 120 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, в отношении выплат которых применён доптариф (п. 2 ст. 428 НК РФ) |

| 131 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.1 |

| 132 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.2 |

| 133 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.3 |

| 134 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.4 |

| 140 | Занятые на видах работ, указанных в п. 1 ч. 1 ст. 30 400-ФЗ, класс условий труда — опасный, подкласс условий труда — 4 |

| 231 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.1 |

| 232 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.2 |

| 233 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.3 |

| 234 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — вредный, подкласс условий труда — 3.4 |

| 240 | Занятые на видах работ, указанных в п. 2–18 ч. 1 ст. 30 400-ФЗ, класс условий труда — опасный, подкласс условий труда — 4 |

Правила предоставления корректировочных сведений

При обнаружении ошибки в ранее предоставленном расчёте или при недоплате взносов обязательно сдаётся уточнённый расчёт. Он должен состоять из тех же приложений, которые были поданы ранее. В уточняющем документе обязательно указывается номер корректировки.

Если вам нужно отменить ранее предоставленные сведения, то в строке 010 Раздела 3 необходимо проставить признак аннулирования «1», а строки 130-170, 190-210 оставить незаполненными.

Если в ранее представленном расчёте обнаружена ошибка в личных данных застрахованного лица, то порядок заполнения коррекционного отчёта будет следующим:

В итоге в состав уточнённого расчёта войдёт два листа: один с ошибочными сведениями, а второй правильный. Для уточнения других неточностей в Разделе 3 необходимо просто ещё раз подать документ с указанием верной информации. При этом в персонифицированный раздел должен быть заполнен полностью, а не только исправленные строки.