стр 2320 отчета о финансовых результатах что входит

Проценты к получению

Определение

Проценты к получению – доходы, полученные в связи с предоставлением третьим лицам долгового финансирования, а именно:

проценты, причитающиеся организации по выданным ею займам;

проценты и дисконт, причитающиеся к получению по ценным бумагам (например, по облигациям, векселям);

проценты по коммерческим кредитам, предоставленным путем перечисления аванса, предварительной оплаты, задатка;

проценты, выплачиваемые банком за пользование денежными средствами, находящимися на расчетном счете организации и т.п.

Проценты к получению являются (п. 4 ПБУ 9/99):

самостоятельным видом доходов – если в соответствии с направлениями деятельности компании такие доходы относятся к прочим;

составляющей выручки от реализации, если в соответствии с направлениями деятельности компании такие доходы признаются доходами по обычным видам деятельности.

Как учитываются проценты к получению

Проценты к получению признаются в составе доходов в соответствии с условиями договоров, на основании которых третьим лицам предоставлено финансирование, условий выпуска ценных бумаг (п. 16 ПБУ 9/99).

Проценты к получению учитываются (Инструкция по применению Плана счетов):

по кредиту счета 91 «Прочие доходы и расходы», субсчет «Прочие доходы» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами» – если в соответствии с направлениями деятельности компании такие доходы относятся к прочим;

Отражение процентов к получению в бухгалтерской отчетности

Проценты к получению отражаются:

по строке 2320 «Проценты к получению» Отчета о финансовых результатах – если в соответствии с направлениями деятельности компании такие доходы относятся к прочим;

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

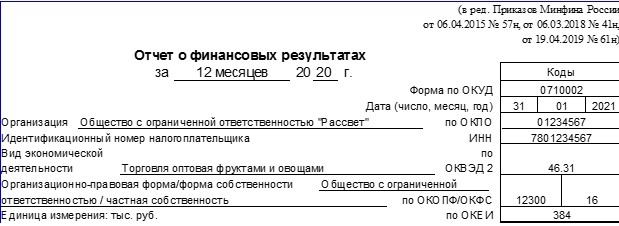

Как составить отчёт о финансовых результатах за 2020 год

Отчёт о финансовых результатах должны ежегодно до 31 марта сдавать все юридические лица. Рассказываем, как заполнить эту форму за 2020 год с учётом изменений, внесённых приказом Минфина РФ от 19.04.2019 № 61н.

Что такое отчёт о финансовых результатах

Вместе с балансом отчёт о финансовых результатах — это одна из двух основных форм бухгалтерской отчётности. Поэтому на практике бухгалтеры часто называют его «формой № 2», хотя в нормативных актах это название не употребляется с 2013 года. Мы также будем для краткости использовать термин «форма № 2». Итог отчёта о финансовых результатах — это прибыль или убыток компании за период. Также в форме № 2 содержатся укрупнённые данные об основных статьях доходов и расходов.

Компании в общем случае обязаны использовать все строки формы № 2 (приложение 1 к приказу Минфина от 02.07.2010 № 66н). Показатели отчёта необходимо детализировать с учётом их существенности. Например, выручка может расшифровываться по направлениям деятельности, а расходы — по отдельным статьям (п. 3 приказа № 66н). Малые предприятия, которые имеют право вести упрощенный бухучёт, могут заполнять отчёт о финансовых результатах по сокращённой форме, используя меньше строк (п. 6.1 приказа № 66н).

Рассмотрим заполнение стандартной формы отчёта о финансовых результатах, которую может использовать любая организация: без расшифровок и без уменьшения количества статей.

Как заполнить шапку отчёта о финансовых результатах

В шапке отчёта содержатся сведения об организации и самой форме.

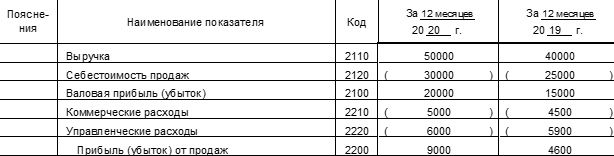

Как отразить сведения о выручке и расходах по обычным видам деятельности

По строке 2110 «Выручка» укажите выручку вашей компании от основной деятельности без НДС и акцизов. Это может быть производство, торговля, различные услуги. Если у вас несколько направлений деятельности, вы можете расшифровать строку 2110, но это не обязательно.

Показатель по строке 2110 равен разности между оборотом по кредиту счёта 90 «Продажи» (субсчет 90.1 «Выручка») и оборотами по дебету субсчетов 90.3 «НДС» и 90.4 «Акцизы». Если вы работаете без НДС и не платите акцизы, то просто используйте кредитовый оборот по субсчёту 90.1.

По строке 2120 «Себестоимость продаж» укажите затраты, которые непосредственно связаны с реализованной продукцией, товарами или оказанными услугами. Например, для торговли это будут затраты на закупку проданных товаров, а для производства — стоимость списанных материалов и зарплата рабочих.

В бухучёте данные для строки 2120 — это сумма проводок по дебету субсчёта 90.2 «Себестоимость продаж» в корреспонденции с кредитом счетов учета затрат и запасов:

Данные по строке «Себестоимость» и другие показатели отчёта, которые относятся к затратам, указывайте в скобках. Также используйте скобки для финансового результата, если по результатам расчёта получится убыток.

В строке 2100 «Валовая прибыль (убыток)» укажите разность между выручкой и себестоимостью продаж:

СТР. 2100 = СТР. 2110 – СТР. 2120

В строке 2210 «Коммерческие расходы» приведите расходы, связанные с продвижением и сбытом продукции, товаров, работ, услуг. Это могут быть расходы на рекламу, доставку, аренду складов и т.п. Для заполнения строки 2110 используйте обороты по дебету субсчёта 90.2 в корреспонденции с кредитом счёта 44 «Расходы на продажу».

В строке 2220 «Управленческие расходы» укажите расходы, которые относятся не к отдельным видам товаров или продукции, а к управлению компанией в целом. Это может быть, например, зарплата руководства и бухгалтерии или аренда офиса. В строку 2220 включайте дебетовые обороты по субсчёту 90.2 в корреспонденции с кредитом счёта 26 «Общехозяйственные расходы». Если в 2020 году по окончании месяца вы списывали общехозяйственные расходы в дебет счёта 20 «Основное производство», строка «Управленческие расходы» не заполняется.

Показатель строки 2200 «Прибыль (убыток) от продаж» равен разности между валовой прибылью и суммой коммерческих и управленческих расходов:

СТР. 2200 = СТР. 2100 – СТР. 2210 – СТР. 2220

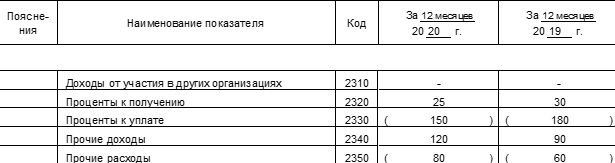

Как внести в отчёт сведения о прочих доходах и расходах

Прочие доходы и расходы не связаны с основной деятельностью организации. Обычно эти расходы составляют небольшую долю от общего оборота, а у некоторых компаний их может вообще не быть. Подобные доходы и расходы учитываются на отдельном счёте 91, к которому обычно открывают два субсчёта. Доходы отражаются по кредиту субсчёта 91.1 «Прочие доходы», а расходы — по дебету субсчёта 91.2 «Прочие расходы».

В строку 2310 «Доходы от участия в других организациях» занесите сумму полученных дивидендов или выручку от продажи долей в уставном капитале либо акций.

В строке 2320 «Проценты к получению» отразите ваши процентные доходы: по депозитам, выданным займам и т.п.

В строке 2330 «Проценты к уплате» укажите ваши процентные выплаты: по полученным кредитам, выпущенным облигациям и т.п.

В строки 2340 «Прочие доходы» и 2350 «Прочие расходы» включите все иные виды доходов и расходов, не связанные с основной деятельностью компании, которые не вошли в строки 2310, 2320, 2330.

При заполнении строк 2310 – 2350 учитывайте особенности вашего бизнеса. Например, если один из ваших основных видов деятельности по уставу — вложение средств в другие организации, то полученные дивиденды и другие доходы от вложений вы должны включить в основную выручку (строка 2110). Если у вас производственная или торговая компания и вы сдали в аренду неиспользуемую часть цеха (склада), арендная плата будет прочим доходом (строка 2340). А если сдача недвижимости в аренду — ваш основной бизнес, то эти же доходы нужно занести в строку 2110.

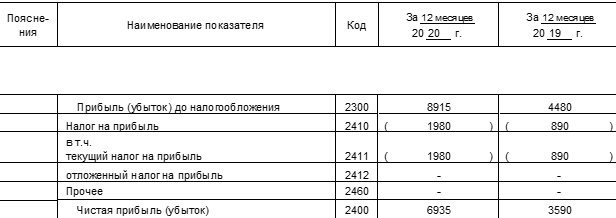

Как сформировать данные о финансовых результатах и налоге на прибыль

Чтобы рассчитать показатель для строки 2300 «Прибыль (убыток) до налогообложения» прибавьте к строке 2200 прочие доходы и вычтите прочие расходы:

СТР. 2300 = СТР. 2200 + СТР. 2310 + СТР. 2320 – СТР. 2330 + СТР. 2340 – СТР. 2350

Строку 2410 «Налог на прибыль» заполняйте только в том случае, если вы работаете на общей налоговой системе и платите налог на прибыль. Значение строки 2410 равно сумме строк 2411 и 2412.

Строка 2411 «Текущий налог на прибыль» — это сумма налога на прибыль, которая рассчитана по данным налогового учёта и отражена в декларации.

Строку 2412 «Отложенный налог на прибыль» используйте, если вы применяете ПБУ 18/02 «Учёт расчётов по налогу на прибыль организаций». Эта строка включает в себя налоговые разницы — отклонения между бухгалтерским и налоговым учётами. Чтобы заполнить строку 2412, сложите дебетовые обороты по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», а затем из получившейся суммы вычтите кредитовые обороты по этим же счетам.

В строку 2460 «Прочее» заносите другие доходы или расходы, которые не были учтены выше, но влияют на чистую прибыль. Например, если вы используете специальный налоговый режим, то включайте в эту строку налог по упрощённой системе налогообложения или единый сельхозналог.

Строка 2400 «Чистая прибыль (убыток)» равна разности строк 2300, 2410 и 2460:

СТР. 2400 = СТР. 2300 – СТР. 2410 – СТР. 2460

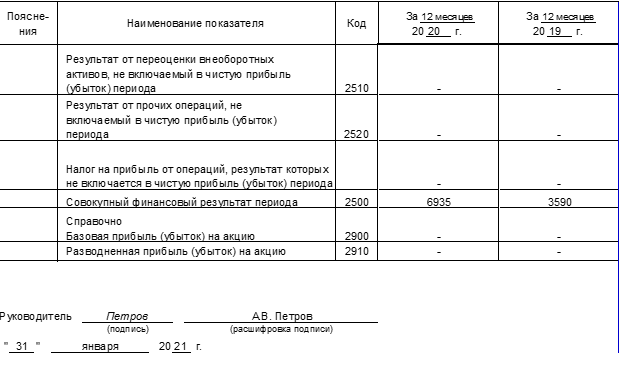

Как отразить в отчёте справочные сведения

Ниже строки «Чистая прибыль» в форме № 2 находится справочная информация. Это показатели, которые по правилам бухучёта не влияют на чистую прибыль, но они входят в совокупный финансовый результат.

В строке 2510 отразите результат от переоценки внеоборотных активов, который повлиял на увеличение или уменьшение добавочного капитала.

В строке 2520 укажите сведения о прочих операциях, не включённых в прибыль или убыток, которые повлияли на величину капитала организации. Например, это может быть положительная курсовая разница по вкладам в уставный капитал в иностранной валюте.

В строку 2530 внесите данные о налоге на прибыль с операций, указанных в строке 2520. Для этого нужно значение строки 2520 умножить на применяемую предприятием ставку налога на прибыль. Это новая строка, которой до 2020 года не было в форме № 2.

Строка 2500 «Совокупный финансовый результат периода» — это чистая прибыль (убыток) из строки 2400, скорректированная с учетом дополнительных показателей из строк 2510, 2520, 2530.

СТР. 2500 = СТР. 2400 +– СТР. 2510 +– СТР. 2520 +– СТР. 2530

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводнённая прибыль (убыток) на акцию» — это отдельный блок справочной информации. Они не влияют ни на чистую прибыль, ни на совокупный финансовый результат. Заполняйте их только в том случае, если ваша компания создана в форме акционерного общества.

Строка 2900 показывает, какая часть прибыли (убытка) приходится на одну обыкновенную акцию. Строка 2910 показывает снижение прибыли на 1 акцию, которое может произойти в будущем отчётном периоде. Подробно методика расчёта этих показателей изложена в Приказе Минфина РФ от 21.03.2000 № 29н «Об утверждении Методических рекомендаций по раскрытию информации о прибыли, приходящейся на одну акцию».

Что изменилось в порядке сдачи отчёта о финансовых результатах

Сроки сдачи бухгалтерской отчётности за 2020 год не изменились по сравнению с предыдущими периодами. Годовой отчёт, в том числе и форму № 2, за 2020 год нужно сдать до 31 марта 2021 года.

А вот формат сдачи бухгалтерских отчётов за 2020 год изменился — завершился переходный период. Если за 2019 год малые предприятия еще могли сдавать бухгалтерские отчёты на бумаге, то теперь исключений ни для кого больше нет. Все юридические лица обязаны сдавать бухгалтерскую отчётность за 2020 и последующие годы только в электронном виде. Это удобно делать с интернет-бухгалтерией «Моё дело», в которой бухгалтерская отчётность формируется автоматически и отправляется в ИФНС прямо из личного кабинета клиента.

Отчет о финансовых результатах в 2021 году

По итогам периода бухгалтерия компании формирует отчет о финрезультатах. Он показывает все доходы и расходы бизнеса и прибыль или убыток от деятельности. Заполнение отчета — важная задача, так как им интересуются не только налоговики, но и учредители, инвесторы, банки и другие лица, которые хотят видеть реальные показатели бизнеса.

Форма отчета о финансовых результатах

Форма документа закреплена в Приказе Минфина РФ от 02.07.2010 № 66Н. Большинство компаний используют стандартную форму 0710002, субъекты малого предпринимательства, некоммерческие организации и резиденты Сколково могут использовать упрощенную форму 0710003.

Форма отчета о ФР официально закреплена и обязательна к заполнению. Разрабатывать внутренний вариант не нужно, так как налоговая его не примет.

Изменения в отчете о финансовых результатах с 2021 года

В 2020 году были внесены изменения в ПБУ 18/02, и это повлияло на отражение информации о налоге на прибыль в отчете о ФР. Изменения коснулись следующих моментов:

Расшифровка отчета о финансовых результатах

Отчет о ФР призван показать пользователю — то есть налоговому инспектору, банку или собственнику — порядок формирования четырех видов прибыли:

Отчет заполняйте в тысячах рублей. Отрицательные показатели, например, расходы или убыток показывайте в круглых скобках. Напротив каждого показателя есть графа «Пояснения». Здесь указывайте номер пояснения, которое подробно раскрывает информацию по этой строке.

Порядок расчета показателей — в таблице ниже.