статус самозанятого лица в россии 2021 что дает

Статус самозанятого гражданина: все плюсы и минусы

На 20 марта 2021 года в России зарегистрировано более 2-х млн самозанятых. «Из тени» начали выходить сантехники, автомеханики, электрики, мастера маникюра, косметологи и люди других профессий. Для чего микробизнесмены оформляют новый статус, от каких проблем он избавляет, а какие создаёт, разбираемся в материале.

Зачем это людям?

Примеров так называемой «охоты» ФНС в соцсетях на кондитеров, мастеров маникюра, сантехников и других незарегистрированных предпринимателей — масса. Если повезет, то выявленный «нелегал» получает только предупреждение и требование оформиться по букве закона, в худшем — ФНС самостоятельно проведет расчет налогооблагаемой базы и налогов и выставит их к уплате, добавив еще и штрафы за незаконное предпринимательство.

Раньше многие не решались зарегистрировать свой бизнес официально, потому что, как индивидуальным предпринимателям (ИП), им, при нестабильном и скромном доходе, пришлось бы платить фиксированные взносы.

С введением специального налогового режима для самозанятых у фрилансеров появилась возможность работать без страха перед неожиданными проверками и серьезно сэкономить. Применение налога на профессиональный доход (НПД) не предполагает покупку онлайн-кассы, и здесь низкие налоговые ставки. Воспользоваться НПД могут как обычные граждане, так и ИП.

Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

Для начала об обычных физлицах. Они могут стать самозанятыми, если:

Уточним, что самозанятый не имеет права продавать товары, ранее приобретенные для перепродажи, а вот те, что он изготовил сам (например, мебель, одежду, бижутерию и т.п.) продавать может. Главное, чтобы такие товары не подпадали под обязательную маркировку или акцизы. Но и здесь есть выход — можно продавать не готовые вещи, а выполненные на заказ.

К примеру, сшить платье и выставить его для продажи на сайте самозанятому запрещено, потому что тогда придется наносить на товары маркировку. Если же заказчики делают индивидуальные заказы на пошив, то самозанятый может заниматься этой деятельностью и ничего не нарушает.

Если вы не можете точно определить подходит ли ваша деятельность под самозанятость, можете запросить разъяснения в своей налоговой инспекции и руководствоваться ими.

Как физлицу стать самозанятым

Как ИП перейти в самозанятые

Что касается ИП, то к ним применяются те же самые ограничения, что и для обычных физлиц. Дополнительно — ИП не может применять никаких других режимов (патент, упрощенная или общая система), кроме самозанятости.

Если вы только регистрируетесь в качестве индивидуального предпринимателя, то сразу не сможете выбрать налоговый режим для самозанятых:

Шаг 1. Сначала вы ждете, когда вас зарегистрируют в качестве ИП и в течение 30 дней с даты в свидетельстве о регистрации уже можете перейти на НПД.

Шаг 2. Скачайте приложение «Мой налог» и пройдите в нем регистрацию (это можно сделать также с помощью банков-партнеров, все крупные банки предлагают такую услугу). Вот и все — вы ИП-самозанятый.

Если вы действующий предприниматель, то необходимо отказаться сначала от других режимов налогообложения (кроме ОСНО, если применяете общую систему, никаких заявлений писать не нужно).

Если при регистрации вы подавали заявление о переходе упрощенную систему (УСН), то нужно писать заявление на ее отмену по форме 26.2-8.

Переходили на ЕСХН − заполняйте и отправляйте в ФНС бланк 26.1-7.

Если применяете патент, придется подождать, пока его действие закончится или досрочно отказаться от патента, отправив в ФНС форму 26.5-4.

НПД подойдет предпринимателям-одиночкам, если у вас есть работники, то использовать режим самозанятости не получится.

В чем плюсы самозанятости для граждан и ИП:

К примеру, сумма налоговой базы составила — 200000 рублей, НПД по ставке 6% — 12000 рублей. 1% = 2000 (200000*1%) рублей, значит к уплате будет — 10000 (12000-2000), а сумма оставшегося бонуса — 8000 (10000-2000).

Есть ли минусы у самозанятости?

Запрет на найм сотрудников тоже ограничивает возможности самозанятого. К примеру, ИП применяет НПД и продает изготовленные им лично кондитерские изделия. Заказов становится все больше и предпринимателю нужен помощник, но нанять его он не сможет, ведь тогда он утратит право на НПД.

Можно попробовать выйти из ситуации — заключить договор подряда с таким же самозанятым. Но тогда есть риск, что подобные отношения переквалифицируют в трудовые и заставят ИП заплатить НДФЛ и взносы за сотрудника, а также пересчитают налоги от дохода уже по ставке 13%, а то и НДС еще насчитают.

Когда самозанятому обязательно понадобится статус ИП

В ряде случаев недостаточно быть просто самозанятым плательщиком НПД. Необходимо иметь еще и статус ИП. Связано это прежде всего с видом деятельности.

Есть виды деятельности, требующие специальных разрешений, которые априори выдаются только предпринимателям.

Например, это относится к такси. Дело в том, что разрешение на деятельность по перевозке пассажиров обычным физлицам не выдается. Поэтому самозанятому таксисту надо быть ИП на НПД.

Причем не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Примеры: монтаж пожарной сигнализации, медицинские услуги (например, лечебный массаж). А вот получать лицензию на обучение, если этими услугами занят лично ИП, не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

Когда самозанятому потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Причем не обязательно касса потребуется только при получении оплаты от физических лиц. Если ИП или представитель организации захочет рассчитаться картой (не важно корпоративной или нет) или наличными, то придется выбить чек.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает по НПД, ему тоже нужно будет внести коррективы в работу.

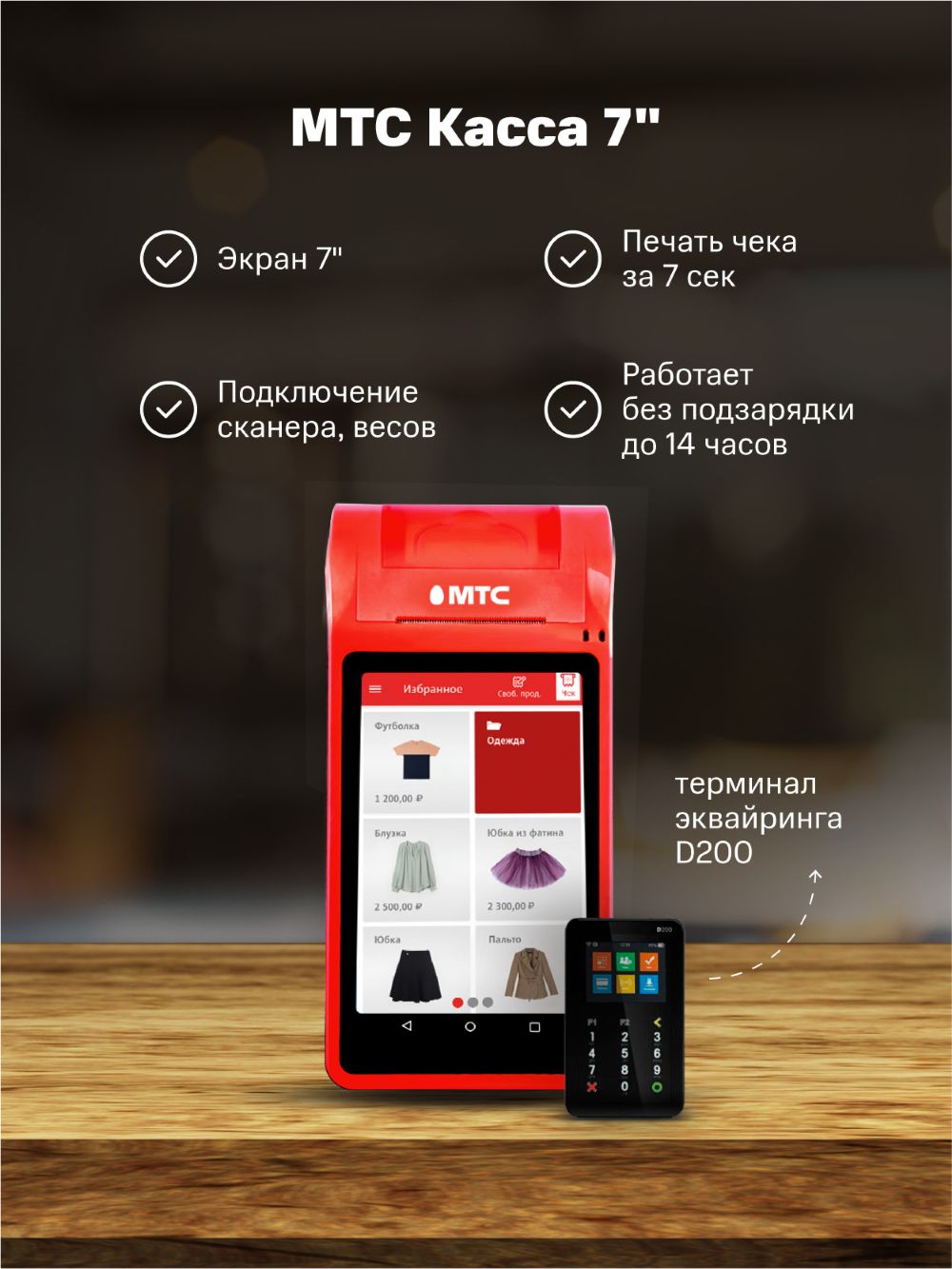

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т.д.

Подумайте об экономии на эквайринге. В МТС Кассу встроен функционал по приему безналичных платежей без терминала (через систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

Давайте посмотрим на самые популярные модели МТС Касс.

МТС Касса 5А — модель подойдет тем, кто постоянно передвигается — мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

МТС Касса 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу (точно нужна тем, кто работает с маркированными товарами)

Обязанности самозанятых

К июню 2021 года в России зарегистрировано уже больше 2,4 млн самозанятых — тех, кто решил платить налог на профессиональный доход. Все вместе они легализовали 432,5 млрд рублей дохода.

Это льготный налоговый режим, и он дает немало прав. Но у самозанятых есть и обязанности — куда же без них. Это вторая статья нового цикла об обязанностях в разных ситуациях. Сохраните таблицу со ссылками на законы — чтобы знать, что вы должны и как все это соблюдать с минимумом дискомфорта и потерь.

Распространите знания!

Отправьте статью тем, кому она пригодится

Переслать через вотсап

Что должны делать самозанятые

Зарегистрироваться в приложении или ЛК

Как это работает. Самозанятым можно стать добровольно и без визита в налоговую инспекцию. Но этот статус присваивается не по умолчанию, а только после регистрации. Ее нужно пройти официально — любым из способов:

Плательщиками НПД могут быть граждане РФ и стран ЕАЭС, другие иностранцы — нет. Сразу после регистрации можно применять выбранный спецрежим: формировать электронные чеки и экономить на налогах.

Доходы, полученные до регистрации, не попадут под льготный режим. Даже если это была та же деятельность.

Чтобы сняться с учета, тоже нужно воспользоваться приложением или личным кабинетом. Зарегистрироваться в ходе личного визита в налоговую инспекцию невозможно, отправить заявление почтой — тоже. Только онлайн.

Как победить выгорание

Отказаться от других спецрежимов в статусе ИП

Как это работает. ИП на упрощенной системе налогообложения (УСН) и едином сельскохозяйственном налоге (ЕСХН) может применять НПД — то есть стать самозанятым. Для этого тоже надо зарегистрироваться онлайн — любым удобным способом. А потом обязательно отказаться от прежнего спецрежима. Автоматически этого не происходит.

Если не уведомить налоговую инспекцию об отказе от упрощенки, регистрация в качестве самозанятого аннулируется задним числом — и налоги нужно будет платить как и раньше, с учетом взносов и по прежней ставке. Вычет для самозанятых тоже отзовут, он не уменьшит налог.

Чтобы отказаться от прежнего спецрежима, нужно подать уведомление в течение месяца:

С патентом сложнее. Чтобы перейти с патента на НПД, нужно сначала сняться с учета на ПСН и только потом регистрироваться в качестве самозанятого. Снятие с учета возможно по окончании срока патента, при утрате права на него или после прекращения такого вида деятельности. То есть можно дождаться конца срока патента или подать в налоговую заявление по новой форме.

Если патент не закончился, по тому же виду деятельности перейти на НПД нельзя. Но такое вряд ли кому-то потребуется — особенно в 2021 году, когда взносы уменьшают стоимость патента, а ограничения по доходу в несколько раз выше.

Другие спецрежимы с НПД совмещать нельзя. Выбрали самозанятость — обязаны отказаться от других систем налогообложения.

Соблюдать ограничение по годовому доходу

Это общий лимит для всех доходов в рамках самозанятости. Если он превышен, режим применять нельзя и придется использовать другую систему налогообложения. Например, общую — со ставкой НДФЛ 13% и обязательными взносами.

После превышения дохода у бывшего самозанятого есть несколько сценариев. ИП может применять общую систему налогообложения по умолчанию или перейти на другой спецрежим — например УСН. Для этого нужно в течение 20 дней подать уведомление в налоговую инспекцию. Если деятельность попадает под ПСН, можно купить патент. В любом случае появятся обязательные страховые взносы.

Физлицо может прекратить работу до следующего года, зарегистрировать ИП и применять подходящий спецрежим или работать по гражданско-правовым договорам и платить НДФЛ.

Каждый календарный год лимит доходов возобновляется. Ходили слухи о повышении максимального дохода, но пока этого не произошло.

Если у самозанятого есть статус ИП, нельзя добровольно отказываться от самозанятости по мере приближения к лимиту дохода. Такой отказ сделает невозможным применение УСН: перейти на упрощенку получится только с начала следующего года, а пока придется платить НДС и НДФЛ.

Если превышен доход и прекращена регистрация, обязательно сообщите заказчикам: для них это тоже важно. Работать с физлицами точно станет затратнее — во всех смыслах.

Формировать чеки для клиентов

Как это работает. Самозанятые могут не применять онлайн-кассу, но обязаны отправлять клиентам чеки. Это можно делать через приложение, веб-кабинет или интерфейсы агрегаторов.

Чеки можно формировать на каждое поступление или по итогам месяца — спустя максимум 9 дней. Это важный документ: он подтверждает доход для налоговой и используется клиентами для подтверждения расходов и права не платить страховые взносы за физлицо.

Обязанность формировать чеки не зависит от статуса самозанятого — он может и не быть ИП, но чеки выдавать все равно должен. Отправить чек можно на электронную почту или телефон. Есть возможность предоставить QR-код для считывания.

Если не выдать чек, последствия будут для всех. Самозанятого могут оштрафовать на 20% от суммы дохода по чеку, а за повторное нарушение в течение полугода — на всю сумму.

Данные из чеков — это и есть налоговая база, с которой начисляется налог. Самим ничего делать не нужно: сумма к уплате рассчитывается автоматически, уже с учетом вычета.

Еще данные из чеков попадут в справку о доходах. Она пригодится для оформления кредита, расчета алиментов или подтверждения права на детские выплаты.

Вовремя платить налог

Как это работает. Самозанятым не приходится самим считать налог к уплате, но обязанность вовремя перечислять его в бюджет никуда не девается.

За начислениями можно следить онлайн, налог отображается после формирования чека. Окончательная сумма к уплате появится в приложении до 12 числа следующего месяца.

Платить можно с помощью привязанной карты, агрегатора или банка. Есть возможность автоматической уплаты — тогда об этом вообще не придется думать, деньги спишутся когда положено.

Платить НДФЛ при продаже имущества

Как это работает. Налог на профессиональный доход можно платить с доходов от самостоятельной деятельности — кроме той, что в списке исключений. Например, под этот режим не попадет продажа имущества.

Если самозанятый продаст личную квартиру или машину, он не сможет заплатить с такого дохода 4 или 6%. Такие сделки облагаются НДФЛ по общим правилам — например, можно использовать минимальный срок владения или уменьшать доходы на расходы.

Право на уплату НПД с других доходов при этом не пропадает. Можно делать сайты или шить сумки как самозанятому и продать квартиру с уплатой НДФЛ.

Если продажа имущества — это и есть бизнес, применять НПД вообще нельзя. Такие доходы не могут облагаться НПД, а платить с доходов от бизнеса несколько разных налогов самозанятым запрещено.

Перейти на общий режим при нарушении условий

Как это работает. Самозанятые должны соблюдать условия спецрежима:

Если любое из условий нарушается, право на применение НПД утрачивается. Это может произойти даже задним числом — если, например, выяснится, что самозанятый продал подакцизный товар или вместе с сумками своего пошива продавал купленные на «Алиэкспрессе».

Утрата права на применение НПД происходит с того дня, когда возникли конкретные обстоятельства. Если запрещенная сделка произошла полгода назад, значит, все это время самозанятый уже не был плательщиком НПД.

Если превышен доход, утрата права на спецрежим не будет сюрпризом, к этому хотя бы можно подготовиться.

Если возникли основания для утраты права на НПД, иногда есть шанс перейти на другой спецрежим. Но если не успеть за 20 дней, автоматически применяется общая система налогообложения. Внезапно может оказаться, что самозанятый, который честно формировал чеки и полгода платил НПД, теперь задолжал бюджету НДС и НДФЛ, так как утратил право на льготный режим несколько месяцев назад.

О снятии с учета налоговая уведомит через приложение. Хорошо, если это случится вовремя и у самозанятого будет статус ИП. Так хотя бы удастся смягчить последствия для заказчиков.

Не получать доход от нынешнего или бывшего работодателя

Как это работает. Когда придумывали НПД, было понятно, что у работодателей появится большой соблазн переоформить работников как самозанятых: так не придется платить страховые взносы и нести ответственность по трудовому кодексу.

Эту лазейку сразу прикрыли: доходы от текущего работодателя и в течение двух лет после увольнения не попадают под НПД. А если организация будет платить физлицу зарплату без трудового договора, от основных взносов она все равно никуда не денется.

Может случиться так, что работник на самом деле уволится, а потом станет самозанятым и захочет сотрудничать с бывшим работодателем, — но сэкономить не выйдет. Доходы от бывшего работодателя будут облагаться НДФЛ, а клиенту придется платить страховые взносы.

То есть запрета на доход от работодателя нет. Но он не попадет под НПД. А если работодатель — единственный клиент, в НПД вообще нет смысла. И все при такой схеме сильно рискуют.

Платить добровольные пенсионные взносы сверх налога

Как это работает. У самозанятых — даже в статусе ИП — нет обязанности платить обязательные страховые взносы. На медицинское страхование идет часть налога, а пенсионный стаж и баллы на этом режиме не накапливаются.

Его конкурент решил применять самозанятость. С такого же дохода ему начислено 48 000 Р налога. Но он задумался о пенсии и решил заплатить добровольные взносы — 32 тысячи рублей за год. Самозанятый юрист не сможет вычесть эту сумму из налога, а заплатит ее сверху.

Если есть надежда на пенсию и нет других источников стажа и баллов, самозанятость не лучшее решение. Патент или УСН в этом плане могут быть гораздо выгоднее по деньгам.

Вернуть пособие по безработице

Как это работает. Пособие по безработице могут получать только те, кто действительно не работает, не сидит в отпуске по уходу за ребенком и не занимается бизнесом. На учет по безработице нельзя встать со статусом ИП или плательщика НПД.

Центр занятости совершенно не волнует, что самозанятый зарегистрировался и забыл, у него нет дохода, ему на самом деле нужна работа и никогда не было цели обманывать государство.

Есть статус самозанятого — нет права на пособие по безработице. Но еще не так давно система работала странным образом: самозанятых прекрасно регистрировали в центрах занятости и платили им пособие. Хотя кто угодно — и ведомство тем более — может проверить регистрацию самозанятых еще до постановки на учет.

Но нет: людям несколько месяцев платили деньги, а потом требовали их вернуть. И это приходилось делать. Самозанятый, который не сообщил о своей регистрации, обязан вернуть пособие по безработице за все время. У некоторых безработных это десятки тысяч рублей.

Сейчас такие случаи встречаются реже, но возможны. Если решите встать на учет в центре занятости, сначала снимитесь с учета в приложении.

Не использовать труд наемных работников

Как это работает. Самозанятые работают сами — без привлечения наемных работников по трудовым договорам. Нарушение этого условия — прямой путь к прекращению регистрации из-за нарушения условий.

Даже если НПД платит ИП, заключать трудовые договоры все равно нельзя.

Но есть хитрость: трудовые — нельзя, а вот гражданско-правовые — можно. Никто не запрещает сотрудничать с другими самозанятыми, заключать договоры подряда или оказания услуг. Главное — помнить, что налоговая порой считывает хитрые схемы лучше тех, кто их придумал. А любая оптимизация должна быть в меру.

Учитывать доходы для пособий

Как это работает. Все больше выплат зависит от дохода семьи. Пока это выплаты на детей до 3 лет и от 3 до 7 лет. Но скоро появятся пособия беременным женщинам и на детей от 6 до 17 лет — тоже с привязкой к доходу и наличию имущества.

При расчете среднедушевого дохода учитываются разные выплаты: зарплата, некоторые пособия, доход от бизнеса, иногда — алименты и проценты по вкладам. Доход самозанятых тоже включается в расчет.

При обращении за пособием нужно представить справку о таком доходе. Скрыть поступления не получится: соцзащита или пенсионный фонд легко это проверят.

При уплате алиментов доход на НПД тоже учитывается в расчетах. И с этой суммы нужно заплатить то, что установлено судом или соглашением в долях от заработка. Даже если алименты удерживаются из зарплаты. Есть доход от подработок — им тоже нужно поделиться с родителем, который содержит ребенка.

Как быть самозанятым в 2021 году: ответы на все популярные вопросы

Коллеги, мы, центр развития бизнеса Берега Невы хотим вам рассказать, что изменилось или планируется изменить для самозанятых граждан, к которым ежедневно присоединяется всё больше и больше граждан.

Все, с кем мы сталкивались, и кто присматривается к новому налоговому режиму, задают одни и те же вопросы. На них уже написаны, наверное, миллионы ответов, поэтому мы не будем всё расписывать в подробностях, а просто дадим вам ответы на самые распространённые вопросы.

Регистрация самозанятых

Кто может стать самозанятым

Любой гражданин России или граждане государств граждане государств, входящих в Евразийский экономический союз (Беларусь, Казахстан, Армения, Кыргызская Республика)

С какого возраста можно стать самозанятым?

Вообще, с 14 лет, но для несовершеннолетних, т.е. не достигших 18 лет, поставлены особые условия:

Также не достигшие 18-летия желающие стать самозанятыми не должны быть зарегистрированы в качестве индивидуальных предпринимателей. После достижения 18-летия возраст для самозанятости неважен.

Можно ли стать самозанятым, работая по трудовому договору?

Можно, если как самозанятый вы не работаете со своим непосредственным работодателем, или теми работодателями, с которыми вы работали в течение двух последних лет.

Логика законодателей проста – чтобы работодатели не увольняли сотрудников, переводя их в самозанятых. Это хорошо для работодателей, т.к. они перестают платить налоги за работника, но плохо для работника, т.к. он лишается пенсии и вынужден платить налоги за себя сам.

Обратите внимание, «бывшим работником» не может считаться тот, кто работал по договорам ГПХ.

Нужно ли регистрировать ИП, чтобы стать самозанятым?

Нет, закон этого не требует. Но из этого правила есть исключения, которые вытекают из несовершенства законов.

Некоторые виды деятельности всё же потребуют регистрации ИП, например, это касается таксистов. С одной стороны, самозанятому разрешено работать таксистом, но с другой стороны разрешение на перевозки людей и багажа легковым автотранспортом может получить только ИП. Такие несостыковки содержит законодательство, скорее всего, в ближайшее время они будут сглажены.

А может ли ИП регистрироваться самозанятым?

Может, но в этом случае ИП утрачивает право на использование специального налогового режима – УСН, ПСН и ЕСХН. Предприниматель обязан уведомить налоговый орган о том, что он стал самозанятым, иначе его не снимут с учёта и будут продолжать начислять налоги и взносы.

С формами уведомлений предприниматели знакомы, их можно найти в интернете, или обратитесь к нам, мы поможем. И поможем, кстати, сдавать отчётность. Да, если вы не закроете ИП, а только уведомите налоговую о переходе на самозанятость, то отчётность сдавать придётся – нулевую. За несдачу предусмотрены штрафы.

Но зато ИП перестаёт быть плательщиком страховых взносов, что некоторых предпринимателей очень радует.

Какие ещё есть ограничения для регистрации самозанятым?

Самозанятым не разрешается иметь наёмных работников, и нельзя иметь совокупный доход в год более 2,4 млн. рублей (это по 200 тыс. в месяц, если разделить на 12 месяцев). Есть также ограничения по видам деятельности.

Чем может заниматься самозанятый?

В законе НЕТ списка разрешённой деятельности для самозанятых, однако есть список запрещённой деятельности. Изучите его перед тем, как соберётесь регистрироваться.

Самое главное, что интересует многих, – самозанятым НЕЛЬЗЯ заниматься перепродажей товаров. Возьмём простой пример для наглядности:

Разрешается покупать для кофточек пуговицы, бусины или ещё что-то, что станет неотделимой составляющей изделий. В этом случае кофточки также признаются товарами собственного производства.

Также насущный вопрос про сдачу недвижимости в аренду – тут тоже всё просто: если вы сдаёте в аренду жилую недвижимость, то можете быть самозанятым, а если нежилую (коммерческую) – то нет.

Как мне зарегистрироваться самозанятым?

Есть несколько вариантов, которые можно использовать, причём они просты до невозможности. Во-первых, зайдите на сайт налоговой в любом браузере по адресу lknpd.nalog.ru. (Там же, кстати, есть информация по самым разным вопросам относительно самозанятости).

Во-вторых, используйте приложение, если вы привыкли пользоваться мобильным телефоном. Наконец, в-третьих, воспользуйтесь предложением вашего банка – сейчас многие финансовые организации предлагают регистрироваться через их мобильные приложения. Это совершенно официально и удобно – всё в одном приложении.

Какой регион указывать при регистрации

Тот, в котором вы ведёте деятельность. Например, вы живёте в Санкт-Петербурге, но ездите в область строить загородные дома или воплощать ландшафтный дизайн, то вы указываете местом ведения деятельности Ленинградскую область.

Но если, например, вы работаете сразу в нескольких регионах, то сами можете выбрать, какой именно указывать, т.к. при регистрации нельзя указать сразу несколько. Тут выбор остаётся исключительно за вами.

Нужно ли обязательно открывать счёт

Законом не предусматривается открытие расчётного счёта для профессиональной деятельности, как это, например, предусмотрено для юрлиц. Обычно банки при регистрации предлагают вам отдельный счёт, но это вопрос удобства и не более.

Федеральная налоговая служба не отслеживает передвижения по вашим счетам. Налог начисляется только с той суммы, которую вы самостоятельно указали при формировании чеков в «Моём налоге».

Налоги самозанятых

Налоговый вычет или налоговый бонус для самозанятых

Это 10 тыс. рублей, которые выдают каждому вновь зарегистрированному самозанятому на то, чтобы уплачивать ваш налог. Но этот бонус расходуется постепенно, а не весь сразу – он уменьшает ставку по налогу от физлиц с 4 % до 3%, а от юрлиц – с 6% до 4%.

Т.е. вы как бы первое время платите налог по пониженной ставке – и так, пока не закончится весь бонус в 10 тыс. Вы можете перестать быть самозанятым, а через какое-то время снова зарегистрироваться – у вас останется та часть бонуса, которую вы не успели потратить.

Эти «виртуальные деньги» нельзя вывести на свою карту или потратить на оплату других налогов.

Какие налоги платят самозанятые, а от каких они освобождены?

С этих доходов вы не платите НДФЛ, НДС и другие налоги, ИП перестаёт быть плательщиком страховых взносов. Подробнее про это поговорим ниже. Не забудьте, что отчётность ИП надо сдавать в любом случае: если фактически вы не работаете, то сдаётся нулевая отчётность.

Обратите внимание, что все налоги самозанятые платят самостоятельно, их заказчики за них никаких налогов и взносов не уплачивают.

А как понять, я работаю с юрлицом или с физлицом?

Спросите у заказчика – пусть он вам предоставит ИНН юридического лица, если работает с вами от лица компании. ИНН физических лиц (а ИП тоже физическое лицо) не указываются.

Таким образом, если вы указываете ИНН юрлица, то налоговая думает, что вы работаете с юрлицом и считает вам налог по ставке 6%, а если не указываете, то налоговая считает, что вы работаете с физлицами и налог будет 4%.

Когда платить налог

Налог на профессиональный доход налоговая высчитывает самостоятельно за каждый календарный месяц. До 12 числа следующего месяца налогоплательщики получают уведомление о сумме налога к уплате, которую следует произвести до 25 числа.

Если налог получается менее 100 рублей, то тогда можно не платить, сумму приплюсуют к налогу за следующий месяц.

Можно настроить автоплатёж и тогда никаких нарушений сроков не будет.

Куда идут налоги самозанятых?

Из уплаченного вами налога 63% идёт в бюджет субъекта РФ, который вы указали при регистрации самозанятым. Оставшиеся 37% поступает в бюджет Федерального фонда обязательного медицинского страхования.

Будет ли у самозанятых пенсия?

Давайте сразу разберёмся, ведь из-за непонимания этого момента и возникает больше всего вопросов. Возьмём для примера ИП. Индивидуальный предприниматель ежегодно платит за себя взносы:

Вот за 2020 год эта сумма составила 40 874 рублей. За это государство обеспечивает им пенсию и медицинскую помощь.

Видите разницу – самозанятые не платят в Пенсионный фонд, только в ФОМС, поэтому они не зарабатывают на пенсию, но зато могут пользоваться медицинским полисом.

НО! Не зарабатывают – не значит, не получат. Получат, но только минимальную, она гарантирована всем гражданам в России.

Предположим, что человек всю жизнь работал только самозанятым (и нигде больше не был трудоустроен) – в этом случае он заработал минимальную пенсию, которая зависит от Прожиточного минимума пенсионера. В каждом регионе он свой, его устанавливают и из года в год индексируют региональные власти. На 2021 год он в среднем по России составляет 10 022 рубля, в каком-то регионе больше, в каком-то меньше.

Как известно, пенсия также зависит от возраста, стажа и баллов, вот и приходится её условно говоря «зарабатывать» на работах с официальным трудоустройством. Либо вы можете самостоятельно уплачивать взносы в Пенсионный фонд.

Я самозанятый и хочу заработать на пенсию!

Вступайте в добровольные правоотношения с Пенсионным фондом и делайте соответствующие отчисления. Это можно сделать прямо из приложения «Мой налог».

Вы можете самостоятельно решить, сколько уплачивать взносов, закон ограничивает только рамки – минимальную и максимальную сумму, которые зависят от минимального размера оплаты труда. Например, максимально вы можете заплатить 8 МРОТ в год – это 102 336 рублей.

Могу ли я получить медицинскую помощь по полису?

Да, т.к. часть ваших налогов идёт в Фонд обязательного медицинского страхования. Но – не путайте с оплачиваемым больничным листом, как у трудоустроенных граждан

А может ли самозанятый сидеть на оплачиваемом больничном и получать пособия в связи материнством?

Пособиями на случай временной нетрудоспособности и в связи с материнством занимается Фонд социального страхования. Туда отчислений с налогов самозанятых тоже не идёт. Напомним, налоги самозанятых пополняют только региональный бюджет и ФОМС.

Более того, даже в добровольные отношения с Фондом социального страхования, как с ПФР, вступить не получится (исключение –сделано для самозанятых ИП). Недавно Минтруд в очередной раз не поддержал эту идею.

В ведомстве подчитали, что те, кто добровольно вступили в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, уплачивают слишком мало взносов. А затем расходы на их больничные и остальное значительно превышают размер этих самых поступивших взносов. В общем, нецелесообразно.

Наверное, в будущем продумают возможность увеличения отчислений в ФСС и дадут всем желающим возможность самостоятельно платить туда взносы, чтобы затем получать материальную помощь.

Потеряю ли я социальную доплату, если стану самозанятым на пенсии

Как вы знаете, пенсионеры могут получать социальные доплаты к пенсии, если общая сумма их материального обеспечения не превышает прожиточный минимум. И многие опасаются потерять эту весомую для них прибавку в случае оформления самозанятым.

Но, как поясняют органы власти, оформление самозанятых не влияет на эти доплаты. Причина всё та же – самозанятые не являются плательщиками взносов в Пенсионный фонд. По закону, социальная доплата к пенсии не выплачивается только в те периоды, когда граждане (или их работодатели) платят взносы, т.е. когда они подлежат обязательному пенсионному страхованию.

Самозанятые от этого освобождены, следовательно, социальную доплату потерять не могут. Если, конечно, не примут решение самостоятельно платить взносы, о чём мы говорили выше. В этом случае соцдоплата не положена (раз они платят взносы).

То же касается индексации пенсий самозанятых граждан. Они не считаются работающими (если добровольно не уплачивают взносы), следовательно, индексация им полагается.

А что с другими доплатами и пособиями при оформлении самозанятости?

Пока этот вопрос не до конца проработан, в этом смысле законодательство ещё несовершенно. В регионах может мнения органов власти относительно этих вопросов может отличаться.

Например, человек получал денежное пособие по уходу за инвалидом или на иждивенцев, будет ли он получать её, если станет самозанятым? Обещают, что да, продолжит. Хотя с точки зрения закона такую компенсацию может получать лишь безработный, а самозанятый им не может считаться. С другой стороны, безработный – по закону это тот, кто не подлежит обязательному пенсионному страхованию, следовательно, самозанятый всё же безработный.

Это в терминах нынешнего законодательства, которое в этом отношении ещё предстоит урегулировать, а пока со всеми подобными вопросами лучше обращаться в территориальные органы тех фондов, где вы получаете пособия или которыми предоставляются льготы или компенсации.

Кстати, есть способ самозанятым работать и формировать пенсию без дополнительных взносов – оформить в ПФР уход за пожилым человеком, это даёт 1,8 баллов ежегодно.

Некоторые нюансы

Штрафы для самозанятых

Они предусмотрены законом – для тех самозанятых, кто не формирует чеки. Отдать покупателю чек является обязанностью самозанятых, установленной законом. Чеки формируются прямо в приложении, их можно распечатывать или отправлять электронно.

Если самозанятый этого не делает, то его могут оштрафовать на сумму в размере 20% от той, что должна быть указана в чеке. Если «поймают» повторно, то штраф будет 100%, минимум 5 тыс.

Правда, пока самозанятых не штрафуют, также, как и не проводят в их отношении проверки. Но когда-нибудь, когда новый режим налогообложения будет полностью «обкатан», обязательно начнутся и проверки, и штрафы.

Что делать, если сначала просят чек, а оплату обещают потом

Не стоит соглашаться на такие условия, ведь неизвестно, оплатят вам потом или всё-таки нет. Соглашаясь на такой способ работы, вы действуете исключительно на свой страх и риск.

Даже если вам кто-то утверждает обратное, чек – это подтверждение оплаты, а не счёт за оплату услуг или товаров. Законом не предусмотрено формирование самозанятыми счетов или других документов при работе с заказчиками. Это не значит «запрещено», многие подписывают договора и выставляют счета, это удобно. Но счёт – это не то же самое, что чек, и наоборот.

Но если всё же так получилось, что вы сформировали чек, а оплата не поступила, чек можно аннулировать. То же самое можно делать при любых ошибках в чеке – неправильный чек вы «отзываете», а затем пробиваете новый. В этом случае налоговые органы самостоятельно пересчитывают сумму налога.

Бывает, что случайно удалили чек, в этом случае также поможет формирование нового. Восстановить старый уже будет нельзя, но можно сформировать заново, даже задним числом.

Какие ещё проблемы могут быть у самозанятых

Основная проблема – это возможное требование работодателей к работникам уволиться и оформить статус самозанятого. Работодателям это выгодно, они будут платить меньше налогов. Не выгодно только работникам, которые вместо цивилизованных трудовых отношений получают статус, к которому вовсе не стремились.

В ФНС об этом знают, и уже разработали специальный механизм, по которому могут отслеживать недобросовестных предпринимателей. В Федерации независимых профсоюзов тоже высказывались в том ключе, что в данном виде закон несовершенен, и надо дать самозанятым возможность хотя бы право на защиту через объединение в профсоюзы.

А лучше снизить налоги для работодателей, чтобы не было соблазна переводить работников в новый статус.

Защита прав потребителей товаров и услуг самозанятых

Сегодня ещё многие законы не приведены в соответствие с новой реальностью в виде новой категории предпринимателей. «Хромает» в этом отношении и закон о защите прав потребителей, в котором самозанятые не указаны – ни как производители или продавцы, ни как потребители.

Получается, что на них требования закона вроде бы не распространяются, это тоже ещё предстоит устранить законодателям. С одной стороны, будут защищены права клиентов самозанятых, а с другой стороны и самих самозанятых, которые могут совершать закупки не только в личных целых, но и для своей деятельности.

В терминах закона есть потребители, которые осуществляют покупки не в связи с предпринимательской деятельностью. Но деятельность самозанятых – не предпринимательская, а профессиональная, и поэтому законом они как бы не защищены. И все эти нестыковки ещё только придётся устранять.

Из неожиданного

В помощь самозанятым – раздел «Вопросы и ответы» на официальном сайте Федеральной налоговой службы. Там можно узнать много интересного и полезного, а иногда и вовсе неожиданного.

Например, недавно кто-то спросил, нужен ли плательщику налога на профессиональный доход «Уголок потребителя». В ФНС считают, что да, так же, как и всем, кто продаёт товары или предоставляет услуги, т.к. по закону потребители имеют право ознакомиться с информацией о товарах или услугах, которая как раз размещается в этом «уголке».

Не сказано только как его оформить, если самозанятые работают на дому, например? Не вывешивать же информацию в подъезде. Но, надеемся, информации на сайте или на страничке в социальной сети вполне достаточно.

Чего ждать самозанятым в 2021 году

Власти очень стараются, чтобы самозанятых становилось всё больше, поэтому меры поддержки постоянно расширяются. Не все меры уже работают, некоторые только планируются, но мы расскажем вам на всякий случай, чтобы вы были готовы.

Скоро появится возможность оформлять кредиты на своё дело через «Госуслуги»

Есть распоряжение премьер-министра, по которому такая возможность должна появиться уже до конца года. Вообще, льготные кредиты самозанятые могут получить уже сейчас, для этого нужно обратиться в Корпорацию МСП, будет просто новый способ как эти кредиты получить.

Самозанятых официально подключат к Системе быстрых платежей

Это чтобы принимать оплату по QR-кодам. сейчас это доступно только юрлицам и ИП. Удобный и современный способ, которым всё чаще начинают пользоваться покупатели. В Банке России считают, что при использовании такого способа у банков и контролирующих органов не будет никаких претензий к доходам самозанятых и уплате налогов с них. Это запланировано на осень.

Центры «Мой бизнес»

Если вы как самозанятый ещё там не побывали, это ваше большое упущение. Там проводят консультации, учат в школе предпринимательства, есть онлайн обучающий модуль «Самозанятость: инструкция по применению» и др.

Но есть не только устная поддержка, у самозанятых есть все те же возможности, что и у представителей малого и среднего бизнеса. Они могут рассчитывать на льготную аренду, льготные займы от государственных микрофинансовых организаций.

Есть такой реестр предпринимателей – получателей поддержки, там из всех, получивших поддержку, самозанятых 0,4%. Остальные – ИП и юрлица. Может быть, они боятся обращаться за помощью, может быть, даже не знают, что им кто-то чем-то может помочь. Мы думаем, что если есть возможность, ей обязательно нужно воспользоваться.

Поддержка отдельных отраслей

Самозанятые, как и ИП, могут работать в разных направлениях и постепенно государство охватывает каждое их них. В частности, Ростуризм опубликовал законопроект, который внесёт в закон «об основах туристской деятельности» понятие гостевого дома и допустит самозанятых к размещению там гостей. Пока он ещё не принят, вы следите за законодательством, если работаете в этой сфере.

Наконец, бонус: как привлечь клиентов самозанятым

Если вы предлагаете свои услуги компаниям – юридическим лицам, напомните им, что ООО и ИП на ОСНО, УСН или ЕСХН, получившие от самозанятых чеки, могут учесть эти выплаченные в качестве гонорара суммы в расходах. НДФЛ и взносы начислять на них не требуется. Это должно ещё больше расположить к себе ваших будущих заказчиков.

Пока не на все вопросы в этой сфере есть вопросы и ответы, и всегда лучше всего обращаться к источнику, к закону о самозанятых – № 422-ФЗ от 27.11.18. Правда, немногие его прочитали, а ещё меньше – стремятся это сделать. Видимо, все привыкли, что законы у нас пишутся сугубо чиновничьим языком, и обычно нужно потратить очень много времени, чтобы добраться до сути. Но этот закон, в отличие от многих, написан вполне человеческим языком и там относительно легко разобраться, вы можете сами попробовать.

Читайте больше статей в нашем блоге.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.