справка об осз что это для банка

Аннуитетные платежи

Ануитетные платежи применяются при кредитовании. Что означает термин “аннуитетный платеж”?

Сегодня, большинство коммерческих банков, применяют при кредитовании в основном аннуитетные платежи практически по всем видам кредитов, выдаваемых физическим лицам, так как этот вид расчета дает им возможность получения более высоких доходов по процентам, а клиенту обеспечивает удобства при расчетах. Вы согласитесь со мной, что очень удобно и не хлопотно ежемесячно платить одну и ту же сумму в погашение кредита и процентов, что эту сумму легко запомнить и, кроме того, не нужно ежемесячно встречаться с консультантом банка для выяснения очередной суммы платежа.

Равный ежемесячный платеж рассчитывается по математической формуле аннуитетного платежа:

Применяемые в формуле обозначения:

ОСЗ – остаток ссудной задолженности (суммы обязательства) на расчетную дату;

ПС – месячная процентная ставка, равная 1/12 от годовой процентной ставки, установленной на сумму обязательств по кредиту и оговоренной в кредитном договоре;

ПП – количество Процентных периодов(месяцев), оставшихся до окончательного погашения ссудной задолженности.

По приведенному условному примеру, ежемесячный аннуитетный платеж составит 92,63 единицы.

Проценты за кредит в данной таблице можно рассчитать по формуле:

Формула расчёта аннуитетного платежа заёмщику может понадобиться не часто, ну разве что для перепроверки банка или в момент планирования кредита. Надёжнее всего расчёт составлять на калькуляторе того банка, в котором кредит планируется оформлять. Так, например, на сайтах таких крупнейших банков как Сбербанк России, ВТБ24, и Альфа-Банк, описывающих кредиты обязательно присутствует калькулятор, по которому клиент может самостоятельно составить расчёт и определить размер ежемесячного аннуитетного платежа.

Справка об отсутствии задолженности по кредиту

Что такое справка о полном погашении кредита?

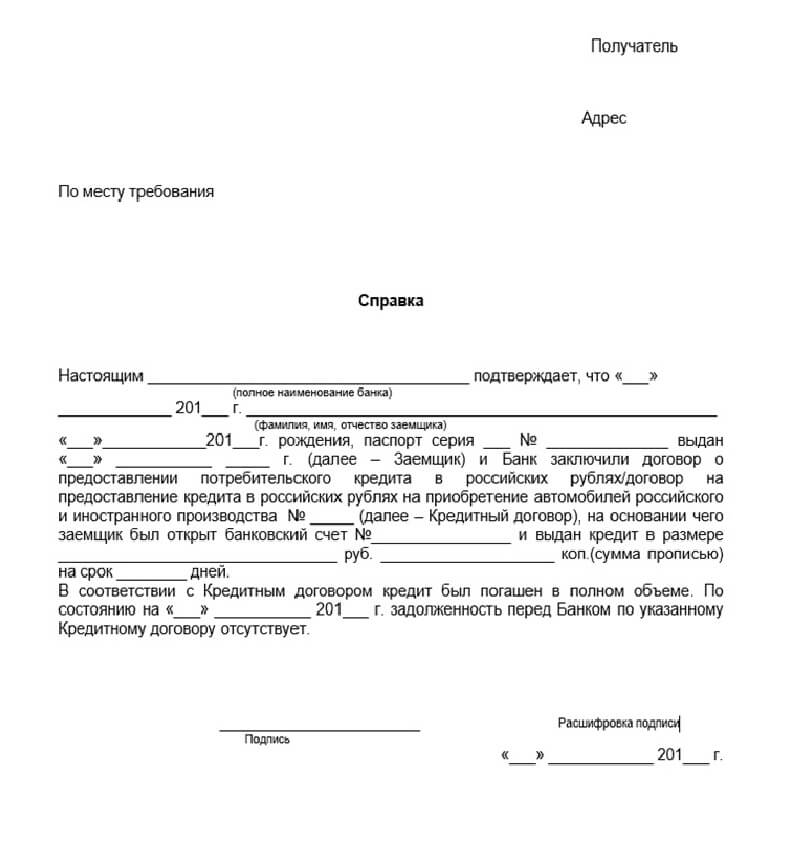

Справка о полном погашении кредита – официальный документ, который подтверждает отсутствие задолженности по займу. Выдается банком. Справка должна содержать исходящий номер и дату ее формирования, печать кредитной организации, подпись банковского сотрудника, уполномоченного подписывать такие документы, а также сумму кредита и дату его погашения.

Стоит отметить, что любое финансовое учреждение обязано выдавать заемщику справку о полном погашении кредита. Причем клиент имеет право потребовать ее в любое время, а не только в день погашения займа. В ст. 408 ГК РФ сказано, что кредитор, принимая исполнение, обязан по требованию должника дать ему расписку в получении исполнения полностью или в соответствующей части.

Но каким образом банки должны это делать (выдавать справку при закрытии кредита по умолчанию или только по запросу клиента, в какой срок, за какую плату), устанавливается каждой кредитной организацией самостоятельно. Поэтому порядок выдачи такого документа в разных банках различен.

Как правило, финансовые учреждения предоставляют данную справку только по запросу клиента. Для этого бывший заемщик должен обратиться в банк и написать соответствующее заявление. В некоторых кредитных организациях можно заказать такую справку через информационный центр или дистанционные сервисы банка.

Одни банки выдают справку о полном погашении кредита в день обращения, другие устанавливают срок.

Стоимость справки

Что касается стоимости услуги, большинство крупных финучреждений не взимает за нее плату. В других банках может составлять в среднем от 150 до 500 рублей.

Указанный документ может понадобиться при оформлении кредита в банке без поручителей в другом банке. Бывают ситуации, когда информация о погашении кредита своевременно не поступила в бюро кредитных историй и заемщик там продолжает числиться с непогашенной ссудой. Это может повлечь за собой отказ в выдаче кредита в новом банке. Справка о закрытии кредита поможет разрешить эту проблему.

В любом случае ее лучше требовать сразу при погашении займа. Иначе впоследствии может произойти в том числе такая ситуация, когда заемщик выполнил все обязательства, указанные в графике платежа, и возвратил сумму кредита, но в ходе этих операций банком была удержана комиссия, из-за чего кредит не был погашен полностью и образовалась задолженность. Поэтому, получив справку сразу, клиент убедится в том, что исполнил все свои обязательства перед банком, и застрахует себя тем самым от возможных недоразумений в дальнейшем. Справка будет служить доказательством того, что заемщик полностью погасил кредит.

Может ли банк отказать в выдаче справки?

Если банк отказывается выдавать справку об отсутствии задолженности, необходимо направить туда письменный запрос об ее предоставлении, при этом обязательно получив отметку банка о том, что он принял заявление. В случае если кредитная организация продолжает не реагировать на просьбу клиента, тот по истечении месяца может написать жалобу в ЦБ и потребовать выдачу данной справки через суд со ссылкой на ст. 408 ГК РФ.

Как выгодно рефинансировать ипотеку в 2020 году

В России ставки по ипотеке снизились до рекордного уровня — это может быть выгодно не только новым заемщикам, но и ипотечникам с уже действующими кредитами. В 2020 году доля рефинансирования может вырасти до рекордного уровня, прогнозируют аналитики.

Текущий ипотечный портфель в России, по данным «Дом.РФ», сформирован по ставке 10–11%. При этом ставки рефинансирования в настоящий момент на 2–3 п.п. ниже этого уровня. Средняя ставка рефинансирования ипотечных кредитов в российских банках на октябрь 2020 года, по данным компании «Русипотека», составила 8,32%. Рассказываем, насколько выгодно рефинансировать ипотеку, как это сделать и в каких случаях этого делать не стоит.

Что это значит

Рефинансирование, или перекредитование существующего кредита — это та же ипотека. Она позволяет полностью или частично погасить уже оформленный кредит за счет нового на более выгодных условиях. Благодаря рефинансированию заемщик может снизить ставку по кредиту, уменьшить или увеличить срок выплаты ипотеки, сократить размер ежемесячного платежа.

Когда выгодно рефинансировать кредит?

Рефинансировать кредит целесообразно только в том случае, если это поможет снизить ставку не менее чем на 1,5%, говорят в пресс-службе ВТБ. В Сбербанке отмечают, что рефинансировать ипотеку выгодно, если действующая ставка клиента выше хотя бы на 1% и осталось платить больше года. По мнению риелторов из агентства недвижимости «Бест-Новострой», эта процедура может быть выгодной, если вы недавно оформили ипотеку, ставка отличается от существующей примерно на 2% и ваш доход не изменился.

Пример рефинансирования

В Сбербанке приводят пример рефинансирования ипотеки: при текущем кредите под 11%, остатке долга по ипотеке в 2 млн руб. и сроке до погашения кредита семь лет сумма ежемесячного платежа составляет 34,2 тыс. руб.

При рефинансировании этого кредита снижении ставки до 9% годовых сумма ежемесячного платежа снизится до 32,1 тыс. руб. Таким образом, экономия в месяц составит порядка 2,1 тыс. руб., а экономия на весь оставшийся срок выплаты ипотеки — 176 тыс. руб.

Можно ли рефинансировать ипотеку в том же банке?

Можно обратиться с заявлением о снижении ставок и в банк, где изначально взят ипотечный кредит. Рассмотрение заявления может занять до 90 рабочих дней. Изменение условия в текущем банке называется реструктуризацией, а не рефинансированием. Однако банки часто отказывают в изменениях условия по текущему ипотечному договору. Если банк не откажет, то снижение ставок не потребует сбора всех документов снова и оформления страховки.

Рефинансирование ипотеки — 2020: в каком банке выгоднее

В Сбербанке предлагают рефинансирование от 7,9% годовых. Срок кредита — от 1 года до 30 лет, сумма — от 300 тыс. руб. до 7 млн руб. (для Москвы и области), до 5 млн руб. (для иных регионов). При этом сумма кредита не должна превышать 80% от стоимости недвижимости.

В ВТБ программа доступна по ставке от 7,4% для клиентов других банков. Срок кредита — до 30 лет, максимальная сумма — до 30 млн руб. Рефинансирование распространяется на ипотечные кредиты, обеспечением по которым являются как готовые объекты, так и недвижимость на стадии строительства.

В Газпромбанке ставка рефинансирования составляет от 8,3%, в Альфа-Банке — от 7,9%, Россельхозбанке — от 8.5%. По оценкам «Бест-Новостроя», к числу банков, охотно и выгодно оформляющих рефинансирование, относятся Примсоцбанк, ЮниКредитбанк, «Возрождение», «АК Барс», ВТБ, Райффайзенбанк.

Что нужно учитывать

Решение о рефинансировании ипотечного кредита должно быть обдуманным и взвешенным. Также необходимо учесть расходы на проведение самой сделки и сопоставить их с будущей выгодой от рефинансирования. Так как это, по сути, новый кредит, клиенту необходимо повторно оформить отчет об оценке недвижимости, страховой полис жизни и здоровья, регистрацию права собственности на недвижимость.

Это требует определенных затрат. Например, госпошлина за регистрацию залога составит 0,5–1 тыс. руб., отчет об оценке квартиры обойдется в 5,5 тыс. руб. (в зависимости от объекта и его месторасположения), за новую страховку придется заплатить около 1% от суммы кредита, за выписку из ЕГРН — 750 руб., а за нотариальное согласие супруга на сделку — еще примерно 2,5 тыс. руб. Также, возможно, понадобится оплатить ячейку или оформление аккредитива в банке, за перевод денежных средств из одного банка в другой могут взять процент или фиксированную сумму.

На время переходного периода новый банк (до регистрации нового залога) устанавливает для заемщика повышенный процент, добавляя к текущей ставке 2% годовых, приводят пример риелторы из «Бест-Новостроя». Делается это с тем, чтобы стимулировать заемщика более оперативно собрать все справки и документы, поясняют они.

Еще одним стоп-фактором может стать имущественный вычет и вычет по процентам. После рефинансирования можно рассчитывать только на вычет по основному договору и компенсацию по процентам за выплаченный период. После перекредитования это уже невозможно будет сделать, так как это является ипотекой в силу договора — для нее такая опция недоступна, говорит председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова.

Документы для рефинансирования ипотеки

Рефинансирование представляет собой такую же процедуру, как и первичная выдача ипотечного кредита. Заемщику нужно предоставить справку о доходах, документы на предмет залога — стандартный пакет, необходимый для одобрения заявки на ипотечный кредит. При рефинансировании по государственной программе ипотечного кредитования семей при рождении второго и последующих детей понадобятся свидетельства о рождении детей.

Для одобрения нового кредита (рефинансирования) в другом банке потребуется стандартный набор документов:

После одобрения кредита также потребуются:

Когда рефинансирование невыгодно

Рефинансирование ипотеки может быть нецелесообразным, если клиент уже погасил больше 50% по кредиту. Сейчас большинство банков выдают ипотеку с аннуитетной схемой оплаты, когда сначала выплачивается в основном проценты, а потом тело кредита. Получается, что чем дольше платишь кредит, тем меньше будет экономия на переплате по процентам. Поэтому нужно рассчитывать, покроет ли разница по переплате по кредиту расходы по оформлению новой ипотеки. В любом случае (независимо от сроков) рефинансирование поможет снизить текущую финансовую нагрузку — ежемесячные платежи по кредиту.

Причины возможного отказа

Банк станет оценивать платежеспособность заемщика. Если за последнее время доход снизился и его недостаточно для внесения ипотечного платежа (платеж не должен превышать в среднем 40–60% ежемесячного дохода семьи), кредитная организация может отказать в рефинансировании. Кроме того, банк будет проверять жилье, находящееся в залоге по кредиту. Если оно пришло в негодность или, например, расположено в аварийном доме, также может быть отказано в выдаче ипотечного кредита. Если по действующему кредиту допускались просрочки, имеется текущая просроченная задолженность или была реструктуризация — это тоже возможная причина для отказа. Ряд банков не рефинансирует кредиты на строящееся жилье.

Рефинансирование ипотеки с господдержкой: что надо знать

По оценке ЦБ, увеличению объемов рефинансирования способствуют и программы льготного ипотечного кредитования, часть из которых допускает рефинансирование привлеченных ранее кредитов. Так, более 40% операций в рамках программы «Семейная ипотека» в первом полугодии 2020 года приходилось на рефинансирование. Заемщики, замещая свои обязательства новыми кредитами по более низкой ставке, снижали издержки на обслуживание кредита.

Воспользоваться программой «Семейная ипотека» по льготной ставке 5% (с учетом страхования) могут семьи, у которых в период с 1 января 2018 года по 31 декабря 2022 года родился второй или последующий ребенок. По программе можно купить квартиру в новостройке, а также рефинансировать уже оформленный жилищный кредит по более низкой ставке. Максимальная сумма кредита — 12 млн руб. для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 6 млн руб. для других регионов России. Минимальный размер первоначального взноса — 15%. Кредит предоставляется на срок до 30 лет.

Бум рефинансирования

Снижение ставок по ипотеке позволяет заемщикам улучшить условия по ранее взятым кредитам. Программа помогает существенно сэкономить на оплате процентов, уменьшив срок займа или сумму ежемесячного платежа», — считают в пресс-службе ВТБ. По данным «Дом.РФ», объем рефинансирования ипотеки в России в первом полугодии 2020 года составил 246 млрд руб. Это почти в четыре раза больше относительно аналогичного периода прошлого года. Доля рефинансированных ипотечных кредитов в общей выдаче за полгода 2020-го достигла 16%, в то время как в прошлом году составляла 5%.

Росту рефинансирования способствует снижение ипотечной ставки, она зависит от разницы между ставкой по действующим кредитам и ставкой, под которую можно его рефинансировать, поясняли аналитики «Дом.РФ». Средняя ставка рефинансирования ипотечных кредитов в российских банках на октябрь 2020 года, по данным «Русипотеки», составила 8,32%, а средняя ставка ипотечного портфеля — около 11%. Разница между текущими ставками по ипотеке и средней ставкой ипотечного портфеля в банках превысила 2%. Исследования мировой практики показали, что именно при достижении такого значения склонность заемщиков к рефинансированию выходит на пиковые значения.

Максимальная доля рефинансирования (около 12% всей выдачи) была зафиксирована в 2018 году, после снижения ставок до уровня около 9,5–10%, отмечают аналитики «Дом.РФ». В прошлом году этот показатель снизился до 7% выдачи (209 млрд руб.) из-за роста ставок в начале года. В России уже наблюдается огромная волна рефинансирования ипотечных кредитов на фоне снижения ставок, заявил замминистра финансов Алексей Моисеев. По прогнозам «Дом.РФ», в этом году доля таких кредитов может составить до 15% от выдачи ипотеки.

Документы для заявки на кредит

В статье приведен полный список документов, которые банк может попросить для оформления кредита. Это не значит, что каждый из перечисленных документов пригодится. Советуем уточнить список требуемых документов в том банке, где вы планируете брать кредит.

Копия или выписка из трудовой книжки. Действительна в течение 30 календарных дней. В копии должны содержаться сведения о трудовой деятельности за последние 5 лет.

Если заемщик работает менее 5 лет — обо всех местах работы с того момента, как он приступил к работе. Каждую страницу нужно заверить, а на последней указать количество листов, дату, должность заверителя и поставить печать организации.

Если заемщик перешел на электронную трудовую книжку, то его стаж подтвердят сведения о трудовой деятельности по форме СТД-Р или СТД-ПФР.

Если работа заемщика допускает отсутствие трудовой книжки, потребуется справка с последнего места работы со сведениями о должности и стаже работы либо копия договора.

Справка о доходах и суммах налога физического лица (КНД 1175018). Так с 2021 года называется справка 2-НДФЛ. Это справка с последнего места работы, а если стаж менее трех месяцев — с текущего и предыдущего места работы. Срок действия — 30 дней.

Справку за прошлый год можно получить самостоятельно через личный кабинет налоговой службы. Это официальный документ с подписью, который имеет юридическую силу.

Справка о доходах по форме банка. Если вы берете кредит в каком-то определенном банке, используйте форму этого банка. Чаще всего образец формы есть на сайте или в личном кабинете.

В справке должны быть юридический и фактический адрес организации, телефон, реквизиты, сведения о доходах за последние 6 месяцев (срок зависит от требований банка), подпись, должность и ФИО бухгалтера или руководителя организации.

Сведения об иных доходах. Если кроме основной работы у вас есть дополнительный доход, предоставьте сведения о нем в банк — это поможет увеличить сумму кредита и подтвердить платежеспособность. Таким документом может быть:

Страховой номер индивидуального лицевого счета — СНИЛС. Срок действия не имеет значения. Главное требование — соответствие личных данных и целостность.

Индивидуальный номер налогоплательщика — ИНН. Данные ИНН должны соответствовать паспортным данным.

Справка о полном погашении кредита

Одна справка поможет сберечь нервы и деньги заемщика. Справка-гарантия, справка-щит. А без пафоса – справка о погашении кредита. Что обязательно должно быть там указано и как ее получить?

Зачем нужна справка о полном погашении кредита?

Смоделируем ситуацию. Недавно Вы рассчитались с банковским долгом и внесли последний платеж. Но через некоторое время возникла ситуация, когда снова нужно обратиться за кредитной помощью к банку. Вы отправляете заявку в банк, но приходит отказ. Почему?

А потому что в бюро кредитных историй по каким-то причинам не дошла информация о расчете с банком. И по документам Вы – злостный неплательщик, с которым не захочет связываться ни один банк.

Что делать? Самый простой ход – предъявить справку о погашении кредита. Она докажет, что в системе произошла ошибка, и репутация порядочного заемщика будет восстановлена.

Есть еще одна неприятная история, в которую можно попасть. Во время выплаты суммы долга банк начислил какие-то деньги как комиссию. Копейки, но по ним тоже начисляются проценты и неустойка. В итоге может получиться круглая сумма. В этой ситуации тоже поможет справка о полном погашении кредита.

По-другому ее могут называть справка о досрочном погашении кредита или справка об отсутствии задолженности. Это документ, который подтверждает, что все обязательства перед банком выполнены.

Надеемся, мы убедили, что справку нужно брать обязательно сразу после погашения кредита.

Где взять справку о погашении кредита и как она выглядит?

Данный документ выдается тем банком, с которым было заключено кредитное соглашение. Нужно прийти в отделение с паспортом и написать заявление на выдачу.

Согласно Гражданскому кодексу РФ, банки ОБЯЗАНЫ выдавать такого рода документы. Причем не только в день расчета, но и в дальнейшем, если клиент просит ее предоставить.

К сожалению, порядок выдачи Гражданским кодексом не установлен, потому разные банки по-разному относятся к процедуре выдачи.

Например, могут значительно отличаться сроки подготовки справки. Одни банки выдают документ непосредственно в день погашения кредита, а в других банках процедура может затянуться до семи или десяти дней.

Чаще всего, как было указано, нужно обязательно предварительно написать письменное заявление, чтобы банк удовлетворил просьбу. Однако некоторые кредитные организации идут на встречу клиентам. Поэтому обращение можно оставить через информационный центр. А в банке Сетелем и вовсе заказать справку можно по телефону или написав обращение на электронный адрес.

Средняя цена справки – от 150 до 300 рублей. Сбербанк, к примеру, берет за услугу 250 рублей. ОТП банк – 50 рублей. А вот другие крупные банки в день погашения долга денег не возьмут. Зато за повторное обращение придется заплатить около 500 рублей.

Долгое время ведутся споры о правомерности платы за услугу. Ведутся судебные разбирательства с российскими банками, и клиенты часто выигрывают. Но до сих пор законодательно не запрещено брать деньги за выдачу справок.

Единого образца или формы справки нет, но есть перечень необходимых данных, которые должны быть обязательно указаны:

Образец справки о погашении кредита

Кроме данной справки, нужно взять еще справку о закрытии ссудного счета. Она тоже является дополнительным доказательством выплаты кредита.

Если к счету привязана кредитная карта, ее тоже лучше вернуть.

Как получить справку о погашении кредита?

Чтобы получить справку клиенту нужно обратиться в отделение банка, где был оформлен кредит, или позвонить по телефону.

Придя в отделение, нужно написать заявление о выдаче справки об отсутствии кредита. Заполняется оно в свободное форме, но нужно указать номер кредитного договора, дату, когда кредит был погашен, число составления документа и поставить подпись.

Что делать, если банк не дает справку о погашении кредита?

Как уже указывалось, банки обязаны выдавать клиентам справки о погашении кредита. И если они отказываются это делать, то их действия являются незаконными.

Но, к сожалению, такая ситуация не редкость. Чаще всего это случается из-за некомпетентности сотрудников банка, которые не знают, как делать такую справку. Единого бланка нет, банки сами устанавливают форму справки.

Крупные банки заботятся о своей репутации, поэтому стараются максимально быстро готовить справки для заёмщиков.

Что нужно делать при банковском отказе?

Первым делом нужно отправить письменный запрос, то есть заявление с просьбой о выдаче справки.

Если и это не помогло, то через месяц после того, как банк получил письмо (нужно обязательно убедиться в этом), можно обратиться с жалобой в Центральный банк РФ или в суд.

Суды в таком случае становятся на сторону клиентов, потому что нарушается Гражданский кодекс РФ.