спак инвестиции что это

SPAC – что это такое и как заработать на инвестициях в компанию-пустышку

Прошедший 2020 год запомнился нам неожиданными событиями и рекордами. Сегодня поговорим об одном явлении в мире инвестиций, о котором было известно давно, но популярность оно обрело в эпоху пандемии и волатильности на фондовом рынке. Статья посвящена SPAC. Разберем, что это такое, как работает и как можно заработать частному инвестору. Рассмотрим преимущества, риски и варианты участия в сделке по слиянию компаний.

Понятие SPAC и примеры слияния

SPAC – один из способов выхода компании на фондовую биржу, наряду с IPO и прямым листингом. Расшифровка термина – Special Purpose Acquisition Company, что с английского переводится примерно как “целевая компания, предназначенная для слияния”.

Суть инвестиционного инструмента SPAC в его названии – создание компании, главная цель которой собрать деньги, выйти через IPO на фондовую биржу и поглотить другую компанию, тем самым сделать ее публичной в обход сложной и долгой процедуры первичного размещения. Выгоды от такой операции получают все стороны сделки, но риски тоже есть.

Примеры слияния за 2020 год:

Терминология сделки

Спонсоры – это может быть компания, один или несколько человек, которые принимают решение об организации SPAC и проведении процедуры выхода на фондовую биржу. Эти люди обладают навыками поиска перспективных компаний для слияния. Они должны иметь авторитет, чтобы завоевать доверие других участников сделки для привлечения денег.

Компания-таргет – это компания, которую выберет SPAC для слияния. В результате она получит деньги на свое развитие и обретет статус публичной, минуя процедуру IPO.

Инвесторы – те, кто вкладывают деньги в SPAC. Они не знают заранее, какую компанию хочет купить спонсор. Может оговариваться только отрасль. Инвестиции основаны на доверии и репутации организаторов. Если ожидания оправдаются, то инвестор станет владельцем успешной компании и заработает на росте котировок ее акций без всяких аллокаций и локап-периодов, которые присущи IPO.

Андеррайтеры – банки и инвестиционные фонды, которые помогают организовать IPO. Получают комиссионные от суммы собранных денег при первичном размещении.

Доверительный фонд или траст-счет – 100 % денег, которые собраны в ходе первичного размещения, помещаются в трастовый фонд и будут находиться там до сделки слияния. Крупные игроки имеют право забрать свою долю из фонда, если им не понравится таргет или в случае падения котировок после выхода на IPO.

Срок сделки – в большинстве случаев 2 года, реже 1,5 года. Если за это время так и не найдена компания для слияния, деньги из доверительного фонда возвращаются участникам.

Варрант – ценная бумага, которая дает инвестору право купить в будущем акции компании после слияния по фиксированной цене (цене исполнения). Механизм работы похож на опцион. Если сделка по слиянию не состоялась, участникам вернут только деньги за купленные акции, но не за варранты.

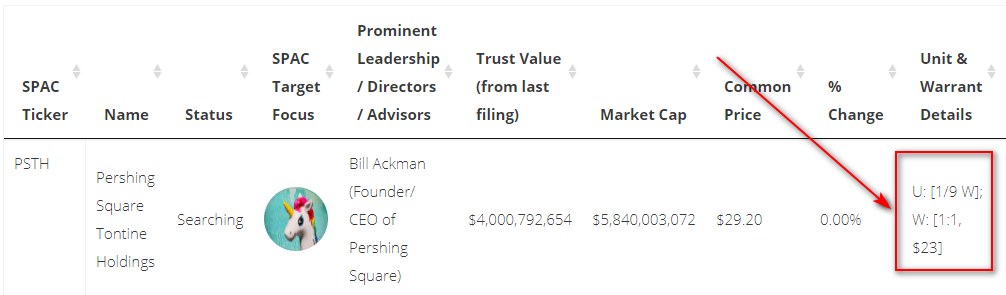

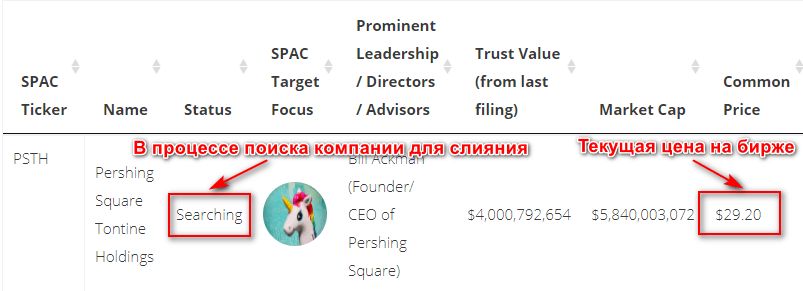

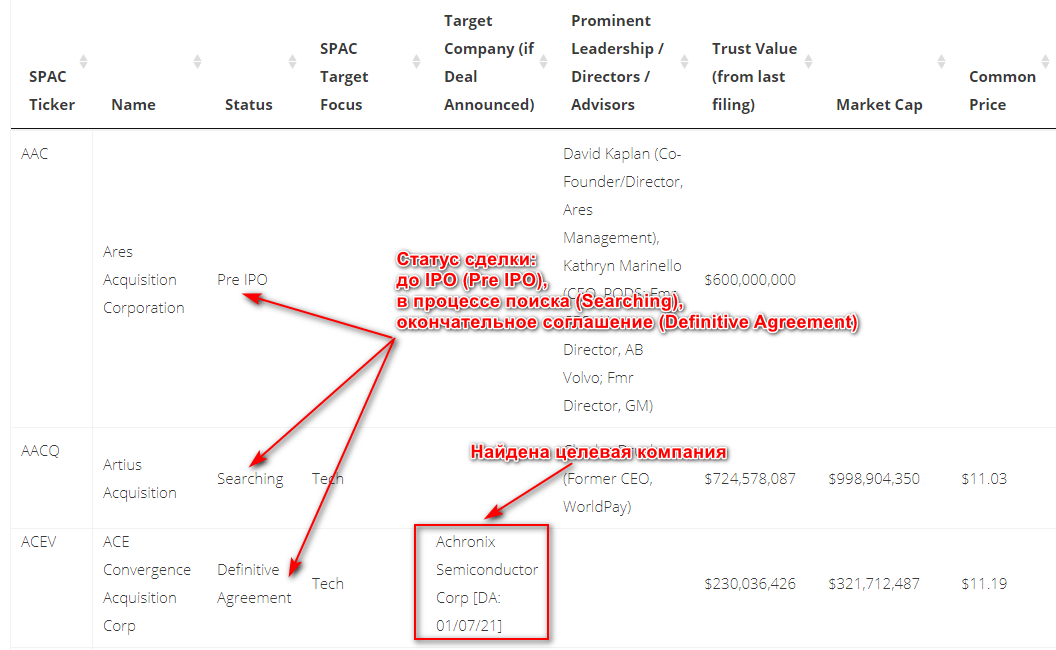

Разберем, как расшифровать информацию по сделке слияния на примере Pershing Square Tontine Holdings Билла Экмана. На скрине с платформы SPAC Track мы видим следующее.

Механизм работы

Разберем этапы работы механизма SPAC.

Этап 1. Организация SPAC

Спонсоры принимают решение о создании компании, которая не будет иметь никакой операционной деятельности, а только объединится с другой для вывода на фондовый рынок успешного бизнеса и заработка на этом.

Как и при IPO, здесь проводится презентация (Road Show) для поиска инвесторов. Отличается тем, что рекламируется не будущий успешный эмитент, а сам спонсор и его команда.

Инвесторы, которые решили принять участие в сделке, покупают юниты (акция + варрант). Деньги переводятся в трастовый фонд. Спонсоры имеют право на 20 % от собранного капитала. На этом этапе в качестве участников, как правило, выступают крупные институциональные игроки.

Этап 2. IPO

Компания-оболочка проводит процедуру первичного размещения и выходит на биржу. Из-за отсутствия операционной деятельности это происходит намного быстрее, чем при традиционном IPO. Юниты, акции и варранты начинают торговаться на рынке. К покупке ценных бумаг подключаются частные инвесторы.

Этап 3. Поиск компании для слияния

В течение максимум двух лет SPAC ищет перспективный для слияния бизнес, который является частным и не торгуется на бирже. Для этого проводит большую аналитическую работу, ведет переговоры, которые не всегда бывают успешными. Например, Биллу Экману не удалось слиться с Airbnb. Если по истечении двухлетнего срока слияния так и не произошло, деньги возвращаются участникам и объявляется о закрытии SPAC. Это может ударить по репутации спонсоров и не позволить им в дальнейшем эффективно привлекать фонды и людей в новые проекты.

Этап 4. Слияние

Инвесторы получают информацию об условиях слияния. Проводится голосование по сделке. Если акционеров не устраивает компания-таргет, они имеют право продать акции и вернуть деньги. Собранного капитала хватает на финансирование лишь части сделки. Остальные деньги привлекаются от институциональных игроков или от увеличения числа частных. После завершения процедуры слияния новая компания получает новый тикер на бирже.

Как инвестировать в SPAC частному инвестору

Частный инвестор может инвестировать в SPAC двумя способами.

Способ 1-й: прямая покупка ценных бумаг после выхода на IPO.

Там же есть полный список SPAC, которые еще не вышли на IPO, и тех, кого можно купить уже сейчас.

Способ 2-й: покупка ETF.

Преимущества

Сделки по слиянию компаний и выводу на биржу нового игрока имеют разные преимущества для институциональных и частных инвесторов, компаний-таргетов.

Для институциональных инвесторов

Преимущества для таких крупных игроков, как инвестиционные, пенсионные, взаимные и хедж-фонды:

Для частного инвестора

Преимущества для частного инвестора:

Для компаний-таргета

Риски инвестиций в SPAC

SPAC относится к высокорискованным сделкам. Особенно рискуют частные инвесторы, у которых нет возможности вернуть из доверительного фонда средства, если что-то пошло не так. Это прерогатива институциональных игроков.

Какие еще риски инвестиций в сделку по слиянию:

Заключение

Популярность SPAC в последний год объясняется несколькими причинами. Например, из-за экономических проблем частные компании лишились финансирования из венчурных фондов. Но им нужно получить деньги на развитие. И единственным выходом остается поучаствовать в слиянии. Длительные сроки выхода на IPO тоже способствуют росту сделок SPAC, а волатильность на рынке не прибавляет уверенности в контроле за суммой привлекаемых средств через традиционное размещение.

Все это говорит о том, что на рынке стало еще на один инвестиционный инструмент больше. Он будет меняться, но пока точно никуда не уйдет.

Основы инвестиций в SPAC

Примерное время чтения: 13 мин

Что такое SPAC

SPAC (Special Purpose Acquisition Company) – специальный тип компании, которая не ведет операционной деятельности и привлекает деньги инвесторов в ходе IPO для последующего поглощения другой непубличной компании. Приобретаемая компания в ходе транзакции становится публичной и начинает торговаться на бирже вместо SPAC.

Для непубличных компаний листинг на бирже через SPAC является альтернативой IPO – в ходе сделки они привлекают дополнительное финансирование и получают публичный статус. Вариант со SPAC более быстрый и имеет меньше регуляторных ограничений по сравнению с IPO, чем привлекателен для многих компаний, особенно на ранней стадии развития бизнеса. Ниже более детально разберем особенности SPAC для всех участвующих сторон.

Почему SPAC сейчас интересны

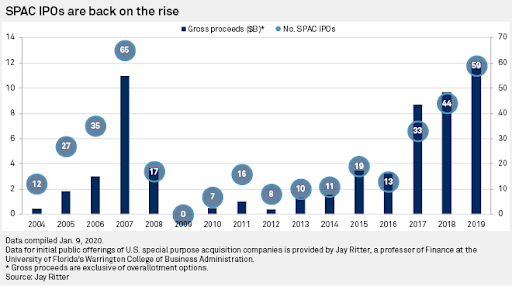

SPAC – не новый финансовый инструмент, они еще в 1990-х годах. В середине 2000-х была первая волна интереса к SPAC, тогда их использовали для выхода на биржу в основном компании из “традиционных секторов” – энергетики, финансов и т.д. Локальный пик был в 2007 году, после чего случился финансовый кризис и на какое-то время инвесторы потеряли интерес к SPAC.

В последние годы SPAC снова стали постепенно набирать популярность среди инвесторов. Правда их привлекательность как финансового инструмента оставляла желать лучшего. Большая часть компаний генерировали отрицательную доходность для инвесторов.

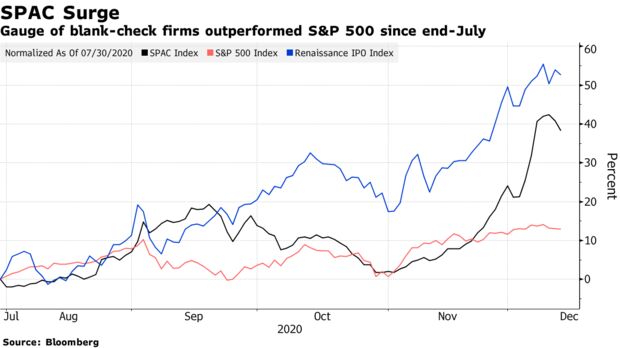

Кроме того, доходности SPAC начали резко расти, особенно в конце года. Ниже данные с июля по декабрь некого индекса SPAC от Bloomberg, и хотя он показали доходность значительно выше S&P 500, этот график не отражает того ажиотажа, который сейчас есть на рынке вокруг этого инструмента.

Если сформулировать эту ситуацию простыми словами, это означает, что инвесторы были готовы заплатить 70% премию, так как ожидают, что она окупится при сделке (которая вообще не факт что будет), даже с учетом 20% комиссии спонсоров. Я ничего не имею против Altimeter, это правда хороший инвестиционный фонд, данный пример служит просто иллюстрацией того, насколько большой сейчас ажиотаж вокруг SPAC и какие огромные доходности ожидают инвесторы от данного инструмента.

Особенности SPAC

Перед тем, как начать инвестировать в SPAC, стоит разобраться в особенностях этого инструмента – их немало. Ниже разберем наиболее важные моменты, о которых стоит знать, прежде чем вкладывать деньги.

Участники процесса

Жизненный цикл SPAC

Каждый SPAC проходит несколько этапов:

Юниты, акции и варранты

Обычно один юнит SPAC состоит из одной акции и доли варранта (например, 1/2 или 1/5). Тикер юнита SPAC после IPO имеет вид ABCD.U. Как правило, через 52 дня происходит разделение юнита, после которого акции и варранты начинают торговаться по отдельности. Акции получают тикер ABCD, а варранты обозначаются как ABCD.W.

Плюсы и минусы SPAC

SPAC имеют свои плюсы и минусы для всех участников процесса – коротко рассмотрим их для каждой стороны.

SPAC для компаний

В первую очередь стоит понять, почему некоторые компании выбирают SPAC в качестве альтернативы IPO, где есть понятный и отлаженный на протяжении десятков лет процесс. Для этого есть несколько причин.

С точки зрения недостатков SPAC для компаний можно выделить несколько моментов:

Я специально не пишу про стоимость на выхода на биржу через SPAC vs IPO, так как она не очевидна. В случае IPO компании платят значительную комиссию инвестиционным банкам, обычно около 7% от объема размещения. Кроме того, во время IPO компании часто систематически недооцениваются (писал об этом здесь) и они продают акции по оценке ниже рыночной стоимости. Поэтому можно было бы сказать, что еще одним преимуществом SPAC также являются более низкие издержки на листинг по сравнению с IPO.

В случае SPAC издержки на комиссии инвестиционным банкам, которые несет целевая компания, значительно меньше. Но с точки зрения оценки, которую она могла бы получить на IPO по сравнению со SPAC ситуация не так очевидна. С учетом того, что в случае IPO база потенциальных инвесторов намного больше, для многих компаний IPO может являться более интересной опцией по сравнению со SPAC даже с учетом высоких комиссий и недооценки акций при размещении. Возможно со временем появятся исследования на эту тему, но пока нельзя однозначно сказать, какой тип листинга выгоднее для компании с финансовой точки зрения, через SPAC или IPO, наиболее корректный ответ – зависит от компании.

С учетом особенностей SPAC, связанных с более быстрым процессом выхода на биржу и меньшими регуляторными ограничениями сейчас они наиболее популярны среди компаний, которые находятся на ранней стадии развития бизнеса и при этом уже требуют больших инвестиций для дальнейшего роста. Например, за последний год через SPAC вышло на биржу большое количество компаний, которые планируют производство электромобилей и компонентов для них, в частности, лидаров. Это очень капиталоемкие бизнесы, которым требуются большие ресурсы для того, чтобы просто начать коммерческую деятельность, и им было бы сложно привлечь значительные инвестиции другим способом.

SPAC позволяет компаниям с нулевой или минимальной выручкой в популярных и быстрорастущих индустриях привлекать инвесторов обещаниями быстрого роста бизнеса в будущем (которые нельзя делать при IPO) и получать большие инвестиции при высокой оценке бизнеса. В то же время важно понимать, что большинство компаний не смогут достичь амбициозных прогнозов и оправдать ожидания инвесторов, поэтому покупка их акций долгосрочно несет очень высокие риски.

SPAC для инвесторов

Для инвесторов есть несколько возможных стратегий покупки SPAC в зависимости от этапа, на котором находится компания.

Если сравнивать покупку SPAC с участием в IPO, которые являются наиболее близким инструментом с точки зрения риска для инвестора, можно выделить несколько отличий.

Также инвесторы, которые рассматривают покупку SPAC, должны учитывать еще один важный момент – спонсоры SPAC имеют очень большую мотивацию найти целевую компанию для сделки, так как это даст им 20% от акций SPAC (десятки-сотни миллионов долларов). В противном случае они ничего не получат и даже останутся в небольшом минусе, так как потратили свои средства на создание и работу SPAC.

Если срок жизни SPAC приближается к концу, мотив спонсора может меняться от “найти привлекательную целевую компанию” до “найти какую-нибудь компанию для сделки”. Переговорная позиция спонсоров также становится хуже, из-за чего условия сделки могут быть невыгодными для инвесторов SPAC. Чем ближе дедлайн для закрытия сделки в SPAC, тем выше риски для инвестора.

Если подвести итог, то SPAC по большинству параметров привлекательнее для инвестора, чем IPO (в том формате, в котором можно в них участвовать через российских брокеров) – проще купить акции, нет рисков со стороны брокера, можно использовать разные стратегии и лучше контролировать риски и т.д. Но есть один большой минус – доходность намного менее предсказуема, чем в случае IPO, и в среднем не просто хуже индекса, а вообще отрицательная, если брать историю за последние годы (несмотря на один из самых продолжительных бычьих рынков в истории).

По этой причине, например, покупка ETF на SPAC, на мой взгляд, является плохой идеей, напишу еще об этом подробнее. Но при этом инвестиции в отдельные SPAC среди нескольких сотен, которые сейчас доступны на рынке, и постоянного потока новых размещений, вполне могут быть интересны как спекулятивно, так и долгосрочно. По этой причине сделал на сайте раздел, посвященный SPAC – буду здесь разбирать потенциальные варианты инвестиций в этот инструмент. Как всегда, помимо обычных обзоров, планирую писать о нестандартных стратегиях и идеях, которые вы вряд ли найдете где-либо еще.

Как купить SPAC

Interactive Brokers

Это самый простой вариант – не нужен статус квалифицированного инвестора, доступны любые SPAC сразу после размещения на бирже, включая юниты, акции и варранты. Если у вас нет счета в IB, инструкция как его открыть по ссылке.

Российские брокеры

Покупка SPAC доступна также через некоторых российских брокеров, дающих расширенный доступ к американскому рынку, но обычно имеет значительные ограничения. Во-первых, нужен статус квалифицированного инвестора. Во-вторых, обычно не доступны варранты. В-третьих, часто доступны далеко не все SPAC. Ниже более детальная информация по некоторым брокерам, буду рад, если в дополните в комментариях, чтобы можно было собрать полный список:

Что такое SPAC: разбираемся в последней моде на Уолл-стрит

Этот факт хорошо показывает, что объемы финансирования, получаемые предприятиями на SPAC-размещениях, достигли значительных уровней. Осталось разобраться, что это вообще такое.

В этой статье поговорим о том, как работает механизм SPAC-инвестирования, почему это стало так популярно и что со всем этим делать обычным инвесторам вроде нас.

Что такое SPAC

SPAC — это special-purpose acquisition company, «специально созданная для поглощения компания». Вкратце это работает так: SPAC выводится на биржу, инвесторы покупают его акции, а на вырученные деньги компания ищет перспективный стартап, который можно поглотить и вывести на биржу вместо самой SPAC. Если SPAC находит такой стартап и поглощает его, акции взлетают.

То есть схема тут такая:

Если SPAC находит нужную компанию, то после объявления о слиянии ее акции начинают сильно расти, а тикер и название SPAC меняются на тикер и название новой компании. Обычно таким образом на биржу выводят всякие наукоемкие или технологические компании.

В проспекте SPAC были написаны достаточно общие вещи про характеристики компании, которую CCIV искал для поглощения: «возможность повышения эффективности операций», «высокая маржинальность».

Что интересно, окончательное соглашение между CCIV и Lucid было достигнуто только спустя 5 недель, то есть первое время акции SPAC росли фактически без оснований. Когда слияние завершится, то все держатели акций CCIV станут акционерами Lucid.

Самая суть SPAC такова: вы отдаете деньги другим людям, чтобы они на эти деньги что-нибудь купили и это что-нибудь выросло вместе с вашими вложениями. Обычно до появления новостей о слиянии акции SPAC практически не растут, но и особо не падают. Так что фактически, покупая акцию SPAC, акционеры приобретают лотерейный билет: никогда не знаешь, какой будет исход.

Собственно, участие «Яндекса» в IPO нескольких SPAC — это такая угадайка с возможностью заработать.

А еще бывают опционы на акции SPAC

Кроме самих акций те инвесторы, кто участвовал в IPO, получают и ордера — warrant, — которые позволяют им в течение определенного прописанного срока купить акции этой SPAC по фиксированной цене, если эта цена будет превышена. По сути, это опционы.

Через какое-то время после IPO акции и ордера начинают торговаться отдельно. С ордером можно больше заработать, если акции SPAC взлетят. Но можно и потерять кучу денег: сами ордера обычно покупают с большой скидкой, плюс к этому указанная в ордере цена может быть не достигнута.

Если владеть акциями SPAC, которая закроется, инвестор получит изначальную номинальную стоимость акции. А после окончания срока действия ордера и закрытия SPAC инвестор получит дырку от бублика.

Кому выгодны SPAC

Кроме акционеров бенефициарами SPAC выступают следующие персоналии и организации.

Руководство SPAC. Их еще называют спонсорами — это создатели SPAC. Часто это опытные инвесторы или даже просто известные предприниматели, также это могут быть юридические лица типа частных фондов. Если слияние проходит успешно, то обычно они имеют право получить 20% новой компании по цене, по которой проводилось IPO SPAC.

В общем, если все пройдет хорошо, SPAC найдет компанию и поглотит ее, а акции вырастут, то руководитель SPAC может озолотиться.

Кстати, бонус для спонсора размывает стоимость акций других акционеров: поскольку для него создаются новые акции, что размывает стоимость всех акций. Этот момент очень важен в критике SPAC многими сторонними наблюдателями.

Поглощенные компании. Очень часто это убыточные стартапы, которые всегда счастливы продаться нашедшемуся покупателю. Впрочем, множество традиционных IPO или DPO — это как раз убыточные компании.

Банки. Они получают комиссию за проведение IPO — и размещение SPAC для них более чем рентабельно: вокруг каждой компании, проводящей IPO, нужно плясать и каждое IPO уникально, зато SPAC развелось просто уйма — и с них можно получать плату.

В каких отраслях происходят слияния SPAC

| Процент от общего объема сделок | Количество компаний | |

|---|---|---|

| Здравоохранение | 40% | 6 |

| Технологии | 20% | 3 |

| Финансовые услуги | 13% | 2 |

| Энергетика | 13% | 2 |

| Потребительские товары | 7% | 1 |

| Другое | 7% | 1 |

Заявленные в ходе IPO отрасли для слияния разных SPAC

| Процент от общего объема сделок | Количество компаний | |

|---|---|---|

| Технологии, ПО | 20% | 48 |

| Общие | 19% | 45 |

| Наука, здравоохранение | 11% | 25 |

| Финансовые услуги | 10% | 24 |

| Телекоммуникации | 9% | 20 |

| ESG, устойчивое развитие | 7% | 16 |

| Потребительские товары | 5% | 12 |

| Энергетика | 3% | 8 |

| Недвижимость | 3% | 6 |

| Транспорт | 2% | 4 |

| Не США | 6% | 14 |

| Другое | 5% | 12 |

Почему стартапы выбирают SPAC, а не IPO

Может возникнуть вопрос: зачем же тогда этим модным стартапам покупатели из SPAC, если есть обычное IPO? Здесь есть ряд тонких моментов.

Скорость. Процесс подготовки к IPO со всеми его регуляторными тонкостями может занять полгода, а то и полтора. Слияние со SPAC обычно занимает два месяца.

Это очень важно, поскольку на бирже за лишние четыре месяца может произойти что угодно. Например, может случиться пандемия, которая сделает отрасль, в которой работает этот стартап, крайне непривлекательной для инвестиций.

Также в случае обычного IPO компании должны воздерживаться от продвижения своих акций до самого момента начала торгов — а SPAC могут очень много себя рекламировать, что помогает создавать ажиотаж вокруг акций и придает их росту ускорение.

Можно приукрасить реальность. С традиционным IPO все заявления компаний и информация, указанная ими в проспекте, проверяется более-менее серьезно. По идее, стартапы, которые сливаются со SPAC, тоже должны проверяться, но по факту в их случае аудит проводится спустя рукава. То есть проводится главным образом аудит SPAC, что фактически бессмысленно: ведь компания не ведет операционной деятельности и ее слияние со стартапом — это именно слияние, а не IPO в строгом смысле.

SPAC-слияния — это крайне плодотворная среда для мошенников. Например, обвиняемая в обмане акционеров компания Nikola — это бывшая SPAC. Ну или, например, IPO коворкинговой компании WeWork в 2019 году развалилось до размещения акций, потому что инвесторы начали задавать много неудобных вопросов. А если бы это была SPAC, то компания вышла бы на биржу. Собственно, WeWork готовится выйти на биржу через слияние со SPAC. Как говорится, умному — достаточно.

«Потому что всем на все наплевать». Предшествующему пункту благоприятствует система стимулов для спонсоров. Руководство SPAC не заинтересовано в том, чтобы сторговаться и взять хорошую компанию подешевле. Им нужно скорее устроить слияние и получить практически гарантированную огромную прибыль, оставив большинство инвесторов с компанией, которая может оказаться несостоятельной в средне- и долгосрочной перспективе.

Согласно оценкам Renaissance Capital, при рассмотрении 93 SPAC, запустившихся в 2015 и слившихся с какой-то компанией до 2020 года, средний результат всех акций оказался отрицательным и составил −29,1%. Это сильно хуже результата компаний, которые за тот же период прошли через обычное IPO, тут результат +47,1%. Из всех этих 93 SPAC только 29 вышли в плюс.

Обычные инвесторы тоже могут хорошо заработать на SPAC и на тех компаниях, которые из них получаются. Вот, например, вышедшие из SPAC сервис онлайн-ставок DraftKings (NASDAQ: DKNG) и оператор турполетов в космос Virgin Galactic Holdings (NYSE: SPCE) очень круто выросли. Пикантность ситуации в том, что обе компании глубоко убыточны, а Virgin еще пока не возила туристов в космос.