смз договор что это

Как компании не нарваться на штрафы, работая с самозанятыми

Налоговики все сильнее прижимают самозанятых и компании, которые с ними работают. Чтобы не попасть в зону риска, важно соблюдать правила.

Что случилось

ФНС выпустила письмо № АБ-4-20/13183@ от 16.09.2021, где привела признаки незаконных схем с самозанятыми.

На волне выхода этого письма начались массовые вызовы самозанятых на допросы в налоговую. Проверяют не только их, но и компании, которые с ними работают.

Кто в зоне риска

Итак, в числе основных признаков подмены трудовых отношений договором с СМЗ следующие:

В зону риска могут попасть как компании с единственным исполнителем-самозанятым, так и те, у кого таких десятки. Размер бизнеса значения тоже не имеет.

Если же речь о самозанятых, то особое внимание могут уделить тем, кто работает с одной-единственной компанией, хотя прямого запрета на такое сотрудничество в законе нет.

Что будут спрашивать

Вот некоторые из возможных вопросов к самозанятому:

Как правильно оформить отношения с СМЗ

Как избежать попадания в зону риска или хотя бы сделать все зависящее от компании для этого?

Прежде всего, правильно оформить договор.

То есть — договор гражданско-правового характера.

Помните, что СМЗ нельзя нанять как посредника или агента. Нельзя заключать с ним договор поручения или комиссии.

Чего делать нельзя

Прописывать в договоре личный характер выполнения работ

Потому что это один из признаков трудового договора. Если вам важно, чтобы работу делал лично СМЗ, то укажите в договоре, что исполнитель вправе привлекать третьих лиц, но с письменного согласия заказчика.

По закону, такое право у самозанятого действительно есть. У него не может быть в подчинении сотрудников, но привлекать помощников по тому же договору ГПХ самозанятый вполне может. Это подтверждает ФНС в Письме от 12.10.2020 № АБ-4-20/16632@.

Заключать договор на неопределенный срок

Это одно из важнейших условий договора подряда (ст. 708 ГК РФ). Если вы не указываете конкретный срок исполнения работ, то автоматически попадаете на риск подозрения в трудовых отношениях с СМЗ.

Кроме того, не стоит и постоянно перезаключать договор с одним и тем же СМЗ. Это тоже большой риск (письмо ФНС от 01.04.2021 г. № АБ-4-20/4336@).

Устанавливать ежемесячную оплату в фиксированной сумме

ФНС разработала специальную скоринговую систему, которая в режиме реального времени определяет подозрительные организации и ИП, работающие с самозанятыми.

Суть системы, в частности, в том, что она анализирует периодичность и источники выплат. И как мы уже писали выше, в зону риска сразу попадают регулярные выплаты.

Сделайте акцент на процессе сдачи работ, только после которого может выплачиваться вознаграждение. Это одно из важнейших условий договора ГПХ.

Не указывайте прямые признаки трудовых отношений

Не прописывайте в договоре установленный график работы, не указывайте место работы, не употребляйте иные формулировки, характерные для трудового договора.

Если сомневаетесь, лучше еще раз изучите критерии ТД по закону (раздел III ТК РФ).

Что еще должен знать бухгалтер

Основной вид отчетности по работе с самозанятым — это чеки, которые он отправляет организации после получения каждой выплаты.

Учесть в расходах можно даже чек самозанятого, если после выписки этого чека он слетел с НПД. Главное, чтобы чек был оформлен без ошибок.

А еще важно помнить, что самозанятому нельзя выдавать никакие расчетные листки. Хотя многие новички в этом режиме могут у вас их попросить (таких случаев, увы, много).

Выводы

Чтобы избежать налоговых рисков в работе с СМЗ, важно:

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу

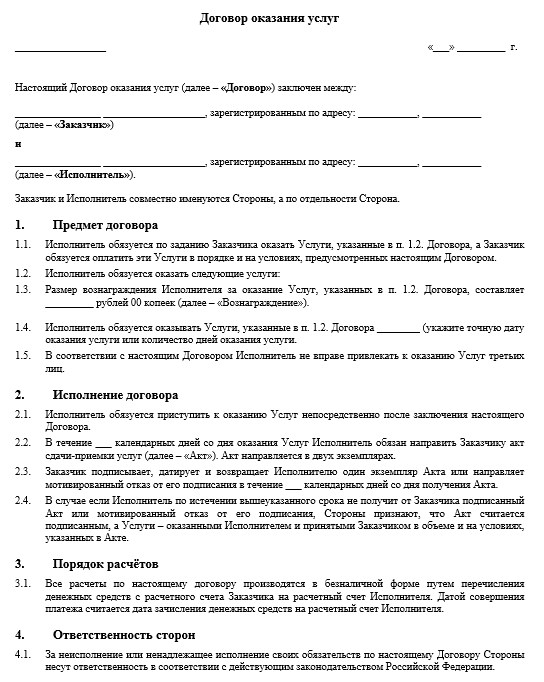

Договор оказания услуг с самозанятым

Какие особенности нужно учитывать и что включить в текст договора

Договор оказания услуг с самозанятым

Образец договора, подготовленный специалистами сервиса.

Самозанятым называют физическое лицо или индивидуального предпринимателя (ИП), который использует особый налоговый режим — налог на профессиональный доход (НПД). Деятельность самозанятого регулируется Федеральным законом от 27.11.2018 № 422-ФЗ.

Чтобы получить статус самозанятого, надо пройти регистрацию на сайте ФНС или в приложении «Мой налог». Вести отчётность и применять кассовый аппарат не требуется, а налог к уплате рассчитывается автоматически.

Самозанятый не обязан платить страховые взносы, а доход, на который уже уплачен налог на профессиональный доход (НПД), не облагается НДФЛ.

Особенности договора услуг с самозанятым

Договор с самозанятым заключается между юридическим или физическим лицом с одной стороны, и гражданином (физическим лицом или ИП), применяющим налог на профессиональный доход, с другой стороны.

Такое соглашение должно содержать как общие правила, установленные для гражданско правовых договоров, так и специфические нормы, необходимые для работы с самозанятым.

В договор оказания услуги с самозанятым нужно включить следующие условия:

Также помимо стандартных условий в договоре нужно прописать специфические положения, а именно:

Что необходимо учесть при заключении договора с самозанятым

1. Перед заключением договора, советуем убедиться, что лицо действительно имеет статус самозанятого. Для этого можно:

Если окажется, что статусом самозанятого контрагент не обладает, заказчику нужно будет выплатить за него страховые взносы и НДФЛ. Это также будет означать, что сформированные им чеки в налоговую не попадут и организации не смогут учесть суммы по договору в качестве своих расходов.

2. Также нужно помнить о том, что у самозанятых установлен предел годового дохода в 2, 4 млн. рублей. Убедитесь, что после заключения с вами договора у исполнителя этот доход превышен не будет.

Если у вас есть опасения, что во время действия договора у контрагента может быть утрачен статус самозанятого, установите в соглашении обязанность плательщика НПД сообщать, если он прекратит работу по данному налоговому режиму. А если он это положение нарушит, то в договоре можно прописать ответственность исполнителя за убытки, понесённые в этом случае (например, обязанность возместить страховые взносы, пени и штрафы, которые взыщет с заказчика ФНС).

3. Если договор с самозанятым заключает организация или индивидуальный предприниматель, то он не должен иметь признаки трудовых отношений. Например,

Также законом прямо запрещено привлечение в качестве самозанятого бывшего работника заказчика, если трудовые отношения между ними закончились менее двух лет назад.

Если налоговая решит, что под видом договора оказания услуг с самозанятым стороны скрывают трудовые отношения, то организации будет доначислены НДФЛ и взносы, а также наложен административный штраф.

Образец договора оказания услуг размещён в начале статьи. Также вы можете скачать полностью готовый договор именно с вашими данными в сервисе «Документовед» после заполнения небольшой анкеты.

Чем вы рискуете, работая с самозанятыми: поиск исполнителя, договор и платежи

Количество самозанятых растет в геометрической прогрессии и работает с ними все больше компаний. Запутаться в документах, случайно провести платеж не туда, неправильно составить договор. Рисков в работе становится все больше. Спасти положение поможет автоматизация работы.

В чем риски?

Для начала давайте коротко о том, какие именно риски создает работа с самозанятыми.

Первое: неправильно подобрать исполнителя. Представьте, как неприятно для компании будет выяснить, что человек, с которым она работает, перестал быть самозанятым или вообще никогда им не был. И ладно бы, если это просто безответственный товарищ, который сменил статус и забыл вам об этом сообщить — но ведь можно нарваться на откровенных мошенников.

Если ваш «самозанятый» на деле — обычный «физик», частые перечисления средств такому физлицу могут вызвать подозрения банка. Зачем вам лишние проблемы со 115-ФЗ?

Второе: неправильно составить договор. Любой неучтенный пункт или неверная формулировка — и вот уже ваши отношения с СМЗ заподозрили в том, что они на самом деле — трудовые.

А значит, доначисления налогов и взносов от ФНС и проверка от трудинспекции.

Третье: беспорядок в платежах или получении чеков от самозанятых. Особенно актуальной проблемой становится, когда внештатников в таком статусе много.

Чего нельзя делать в работе с самозанятыми?

Теперь немного о том, каких действий точно нужно не допускать, чтобы избежать рисков.

Окей, как быть?

А теперь давайте пройдемся по тому, что в работе с самозанятыми можно не просто делать, но еще и автоматизировать.

Ищите надежных внештатников

Не каждой компании удается найти исполнителя под нужную задачу быстро. Все потому, что многие все еще не привыкли к особому статусу самозанятых и отношений с ними.

Где искать внештатника на СМЗ? Сервисы по поиску работы не подходят, там ищут именно работников для трудовых отношений.

Вы, конечно, можете прописать в вакансии, что работа внештатная, что ищете именно самозанятого, но всегда есть риск, что это может обернуться против вас. Если налоговики заподозрят подмену трудовых отношений, факт «компания требовала статус СМЗ при подборе кандидата» может сыграть не в вашу пользу.

Оставьте заявку на сервисе «Мои самозанятые» — и мы поможем подобрать исполнителя, который подойдет именно под ваши задачи.

Проверяйте статус самозанятого

Чтобы понять, насколько безопасна работа с самозанятым, нужно проверить его статус.

Проверки перед заключением договора недостаточно: лучше повторять этот процесс хотя бы раз в пару месяцев.

В идеале — проверять, не поменял ли самозанятый свой статус, каждый месяц. Конечно, вручную это не всегда удобно, а уж если СМЗ вреди внештатников много, то и говорить нечего.

Сервис «Мои самозанятые» все возьмет на себя! Нам гораздо проще организовать проверку, потому что мы — официальный партнер ФНС. Перед каждой выплатой мы проверяем статус вашего исполнителя.

Правильно составляйте договор и собирайте чеки

Указывайте конкретный срок исполнения работ, не прописывайте условия труда и избегайте перечисления трудовых обязанностей.

Иными словами, договор должен быть только договором ГПХ и ничем больше. Подписать договор должны обе стороны.

Работать с СМЗ выгодно тем, что отчетность здесь минимальна: подтверждением вашего сотрудничества служит договор и чеки по каждой выплате.

Упростите работу своему бухгалтеру: не заставляйте его собирать чеки. Поручите это сервису, и «Мои самозанятые» справятся с этой задачей! Мы автоматически генерируем чеки и проверяем, чтобы они не были аннулированы. Это удобно и самому исполнителю, и вам.

Автоматизируйте платежи

Не теряйтесь в большом потоке, если самозанятый исполнитель у вас не один. Автоматизируйте процесс выплат, подберите специальную программу.

Сервис «Мои самозанятые» поможет отладить работу с выплатами, делать это быстро, просто и вовремя. Вы можете совершать выплаты вручную, загрузить реестр из 1С или использовать наши API для интеграции с вашими внутренними системами.

И что в итоге?

Автоматизация и порядок — и ваша работа с внештатниками на НПД станет ясной, легкой и прозрачной.

И проверки налоговиков и трудовой инспекции вас не потревожат.

Инструкция: составляем договор между самозанятым и юрлицом

Договор с самозанятым — это соглашение, которое организация заключает с гражданином, использующим специальный налоговый режим. С 2020 года тестовых регионов станет 19, а работающих по самозанятости приравняют к МСП в закупках госкомпаний.

Может ли юрлицо сотрудничать с самозанятым

Самозанятыми называют граждан, которые используют особый налоговый режим — налог на профессиональный доход. Самозанятым вправе стать обычный гражданин и индивидуальный предприниматель, если род его деятельности не требует исключительно работы в качестве ИП. Правила, как самозанятому работать с юридическими лицами, описаны в Федеральном законе от 27.11.2018 № 422-ФЗ. Самозанятый вправе оказывать услуги физическим лицам и работать с юридическими. Работая с компаниями, он платит налог в размере 6% от суммы дохода. Больше никаких платежей самозанятый осуществлять не обязан.

Для юридических лиц сотрудничество с самозанятыми удобно тем, что не нужно:

В 2020 году специальный налоговый режим для самозанятых проходит стадию эксперимента в четырех регионах страны: Москве, Московской области, республике Татарстан и Калужской области.

Что изменится с 2020 года

Законодатели запланировали сразу несколько масштабных изменений, которые повлияют и на работу бюджетников:

С 2020 года новые правила начнут действовать еще в 19 областях:

Тестирование продлится до 2028 года.

Дополнительно правительство одобрило поправки к 223-ФЗ, которыми самозанятые приравниваются к субъектам малого и среднего предпринимательства (МСП) в закупках госкомпаний. Это сделали, чтобы упростить им доступ к закупкам и дать преимущество, по сравнению с ООО и ИП. В первую очередь — по оплате.

Как строится сотрудничество с самозанятыми

Порядок того, как работать юр. лицам с самозанятыми, состоит из пяти шагов:

Шаг 1. Заключить гражданско-правовой договор.

Шаг 2. Выплатить аванс, если он предусмотрен.

Шаг 3. Дождаться, когда самозанятый окажет услуги или выполнит работы по заключенному соглашению.

Шаг 4. Принять и оплатить результаты.

Шаг 5. Получить от самозанятого чек, который тот формирует в специальном налоговом приложении.

Особенности работы с самозанятыми в бюджетных организациях

Не все организации свободны в выборе контрагентов: бюджетники обязаны все соглашения, в рамках которых предполагается расходование денежных средств, заключать либо на основании Федерального закона № 44-ФЗ, либо Федерального закона № 223-ФЗ, если учреждение расходует внебюджетные средства и в нем принято положение о закупке. Исключение — прямые контракты по 44 ФЗ. По сути, это закупка у единственного поставщика без проведения конкурсных процедур, в результате которой подпишут договор с самозанятым. Правила устанавливает статья 93 44-ФЗ. Предусмотрены два вида соглашений:

Сейчас самозанятые участвуют в госзакупках только как обычные физлица или ИП. Придется регистрироваться в ЕИС и работать на торговых площадках. Либо получать контракты в порядке закупок у единственного поставщика с учетом предусмотренных ограничений. Льгот или особенностей для самозанятых не предусмотрено, особый статус ничего не дает. Но Минфин уже предложил допустить самозанятых к тендерам по 223-ФЗ в особом статусе. Если это произойдет, они составят серьезную конкуренцию участникам с ИП и ООО, поскольку самозанятые платят меньше налогов и предложат низкие цены.

Какой договор заключают с самозанятым

Чтобы применять специальный налоговый режим и иметь статус самозанятого, гражданин со своим заказчиком не должны состоять в трудовых отношениях. Единственно возможным вариантом, как заключить договор с самозанятым, является соглашение гражданско-правового характера — ГПХ. Конкретный вид зависит от предмета, например:

Законодатель не предусматривает жесткой обязанности заключать соглашение с самозанятым. Чтобы отношения сторон были более контролируемы, а стороны — защищены, рекомендуется все же оформлять отношения письменно.

Как правильно составить договор с самозанятым

Как любое другое гражданско-правовое соглашение, договор между юридическим лицом и самозанятым содержит значимые для взаимоотношений условия:

Расчетные условия и налоги в договоре с самозанятым лицом прописываются очень кратко: стоит указать, что контрагент компании является самозанятым и что он обязан выдавать компании чек по факту каждой оплаты в течение определенного количества дней с момента платежа. В интересах компании предусмотреть обязанность уведомлять об утрате им статуса самозанятого.

Образец договора с самозанятым

ДОГОВОР ОБ ОКАЗАНИИ УСЛУГ № 123

ГБОУ ДОД СДЮСШОР «АЛЛЮР», именуемое в дальнейшем «Заказчик», в лице генерального директора Иванова Ивана Ивановича, действующего на основании Устава, с одной стороны, и Петров Петр Петрович, именуемый в дальнейшем «Исполнитель», с другой стороны, заключили настоящий договор (далее — Соглашение) о нижеследующем.

1. ПРЕДМЕТ СОГЛАШЕНИЯ

1.1. Исполнитель обязуется по заданию Заказчика оказать услуги по разработке корпоративного сайта Заказчика.

1.2. Срок оказания услуг — до 30 сентября 2020 года.

1.3. Услуги считаются оказанными после подписания акта приема-передачи услуг Заказчиком.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Исполнитель обязан:

2.1.1. Оказать услуги надлежащего качества.

2.1.2. Оказать услуги в полном объеме в срок, указанный в п. 1.2 Соглашения.

2.1.3. Безвозмездно исправить по требованию Заказчика все выявленные недостатки.

2.2. Исполнитель имеет право:

2.2.1. Выполнить услуги досрочно.

2.2.2. Требовать своевременной и полной оплаты оказанных услуг.

2.3. Заказчик обязан оплатить услуги по цене, указанной в пункте 3.1 Соглашения в течение трех дней с момента подписания акта приема-передачи выполненных услуг.

2.4. Заказчик имеет право:

2.4.1. Проверить качество услуг, выполняемых Исполнителем.

2.4.2. Отказаться от исполнения Соглашения при условии оплаты Исполнителю фактически понесенных им расходов.

3. ЦЕНА И ПОРЯДОК ОПЛАТЫ

3.1. Цена настоящего Соглашения составляет 25 000 (двадцать пять тысяч) рублей 00 копеек.

3.2. Сумму, указанную в п. 3.1, Заказчик перечисляет на карточный счет Исполнителя в срок, указанный в п. 2.3.

3.3. Заказчик вправе выплатить дополнительное вознаграждение Исполнителю.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. За нарушение условий Соглашения стороны несут ответственность в соответствии с действующим законодательством РФ.

5. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

5.1. Споры и разногласия, которые возникнут при исполнении Соглашения, стороны по возможности будут разрешать путем переговоров.

5.2. Если споры невозможно разрешены путем переговоров, они подлежат разрешению в судебном порядке в соответствии с действующим законодательством РФ.

6.1. Стороны при заключении Соглашения исходили из того, что Исполнитель применяет специальный налоговый режим «Налог на профессиональный доход».

6.2. Исполнитель на каждую выплаченную ему Заказчиком сумму обязуется передать Заказчику чек, сформированный при расчете за услуги, указанные в п. 1.1 в течение 3 (трех) рабочих дней.

6.3. В случае невыдачи чека, указанного в п. 6.2, Исполнитель обязуется выплатить Заказчику штраф в размере 30% от суммы, на которую не выдан чек.

6.4. В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход, он обязуется сообщить об этом Заказчику письменно в течение 3 (трех) рабочих дней с даты снятия с такого учета.

7. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

7.1. Любые изменения и дополнения к Соглашению действительны лишь при условии, что они совершены в письменной форме и подписаны уполномоченными на то представителями сторон. Приложения к Договору являются его неотъемлемой частью.

7.2. Соглашение составлен в двух экземплярах. Оба экземпляра имеют равную юридическую силу. У каждой из сторон находится по одному экземпляру.

8. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

Заказчик: ГБОУ ДОД СДЮСШОР «АЛЛЮР» Адрес: г. Москва, 3-й бюджетный проезд, д.1 ИНН 00000000, КПП 11111111 р/с 12345678987654 в ПАО «Сбербанк» к/с 12345678987654 БИК 3333333

________________ И.И. Иванов

Реквизиты: 1234 5678 9876 5432

________________ П.П. Петров

Особенности взаиморасчетов с самозанятым

Все расчеты с самозанятым проводятся через мобильное приложение, созданное специально для нужд самозанятых, «Мой налог».

Работа с приложением находится целиком в ведении гражданина. После получения каждого платежа, связанного с его деятельностью как самозанятого, он в ручном режиме вводит в приложение сумму дохода и указывает заказчика, который провел оплату. Приложение автоматически исчисляет сумму налога, формирует чек и отправляет его заказчику по электронному адресу.

Юридическое лицо платит самозанятому только сумму по договору, оно не заботится о своевременности и правильности уплаты налога — самозанятый сам перечисляет сумму налога в срок, который указан в приложении, после формирования чека.

Можно ли самозанятому работать по трудовому договору

Гражданин вправе одновременно работать по трудовому договору и являться самозанятым, но только у разных юридических лиц. Работать по двум договорам одновременно с одной и той же компанией нельзя.

Налог на профессиональный доход исчисляется только с того заработка, который получил гражданин в качестве самозанятого. Доход, полученный по трудовому договору, облагается стандартным НДФЛ в 13%. На каждого официального сотрудника работодатель обязан выплачивать страховые взносы.

Перейти из трудовых отношений в гражданско-правовые, оформив статус самозанятого, с тем же юридическим лицом можно, но не сразу. Между моментом расторжения трудового договора и моментом, когда стороны подпишут договор на оказание услуг с самозанятым лицом, должно пройти минимум два года. Законодатель страхуется от недобросовестных работодателей, стремящихся снизить налоговую нагрузку, — с доходов самозанятых они не должны платить страховых отчислений.

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

Договор с самозанятым физлицом: образец

Договор с самозанятым в 2019 году — нужно ли его заключать и как он выглядит? На эти вопросы мы ответим в данной статье. Здесь вы найдете все нюансы заключения договора с самозанятым гражданином: условия, образец, налоги, риски.

Нюансы договора с самозанятым лицом

Режим совсем новый, и вполне естественно, что у организаций (или предпринимателей), собирающихся пользоваться услугами самозанятых, возникает много вопросов. В том числе — как оформлять договорные отношения, да и нужно ли вообще это делать?

Универсального рецепта здесь нет, поскольку налог на профессиональный доход имеет несколько нюансов:

Можно ли вообще обойтись без заключения договора? Можно: соглашение между сторонами может быть и устным, если это их обеих устраивает, и для данной сделки не предусмотрена обязательная письменная форма договора (ст. 159 ГК РФ). Однако всегда нужно помнить, что договоренности, не закрепленные на бумаге, — это большие риски.

Заключаем договор с самозанятым ИП

Таким образом, в данном случае договор не будет иметь каких-либо особенностей по сравнению с тем договором, который вы заключаете с ИП, применяющим другой налоговый режим.

И еще нюанс — ГПХ-договор с ИП при определенных обстоятельствах могут признать трудовым. Последствия: доначисление НДФЛ, взносов во все фонды, а также административный штраф (п. 4, 5 ст. 5.27 КоАП).

Заключаем договор с самозанятым гражданином, не имеющим статуса ИП

Однако, помня о рисках, советуем включить в него положения:

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу