Однодневные облигации втб что это

Зачем нужны однодневные облигации?

Вы когда-то упоминали, что существуют однодневные облигации, но не объясняли подробно. Расскажите, что это вообще такое? Какой смысл выпускать такие облигации? Стоит ли вкладываться?

Такие бумаги выпускает банк ВТБ. Их суть отражена в названии: однодневные облигации погашаются на следующий рабочий день.

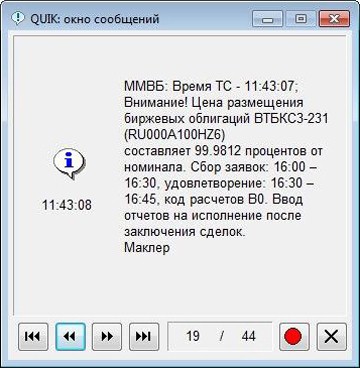

Только за июнь 2019 года появилось 19 таких облигаций. Сообщения о них можно найти в интернете, например в разделе новостей об облигациях сайта «Финмаркет». Уведомления об однодневных облигациях также появляются в торговом терминале, но это может зависеть от настроек программы.

У меня нет данных о том, как ВТБ использует полученные деньги, но вряд ли банк делает это себе в убыток. Нам важнее то, что однодневные облигации подходят, чтобы временно разместить свободные деньги на брокерском счете, — это называется парковка. Правда, есть нюансы.

Как это работает

Однодневные облигации — это дисконтные облигации. У них нет купона, но они размещаются по цене ниже номинала, а погашение происходит по номиналу. Это и дает доход.

Размер дисконта немного отличается у разных облигаций. По данным «Финмаркета», 13 мая ВТБ предлагал купить облигации КС-3-194 за 99,9805% номинала, а 9 июля за КС-3-234 просили 99,9821% номинала.

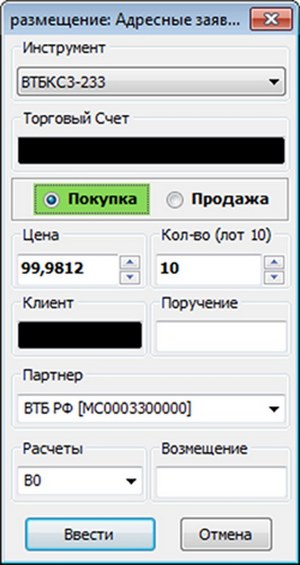

Такие облигации можно купить у эмитента при размещении в режиме адресных заявок. Это можно сделать через торговый терминал, например QUIK, или позвонив брокеру. В одном лоте 10 облигаций.

Заявки принимаются с 16:00 до 16:30 с понедельника по четверг и с 15:00 до 15:30 в пятницу. Облигации появляются на счете в течение 15 минут после того, как закончится сбор заявок.

Погашение происходит автоматически на следующий день в 12:00, и деньги поступают на счет.

Если облигация размещена в пятницу, то ее погасят в понедельник. Дисконт у таких бумаг чуть больше, чем у обычных, так что можно заработать больше.

В чем польза

Можно разместить свободные деньги на день, а в случае с «пятничными» облигациями — до понедельника. Это бывает полезно тем, кто ищет инвестиционные идеи и хочет временно вложить свободные средства. Так деньги на брокерском счете принесут хоть какой-то доход.

Облигации не торгуются на вторичном рынке — значит, нет просадок цены и спреда между ценой покупки и продажи. Погашение происходит по номиналу.

Риск минимальный: вы даете деньги в долг на 1–3 дня. К тому же ВТБ — государственный банк, то есть вряд ли с ним что-то случится.

Однодневные облигации: что это и как купить

Однодневные облигации имеют срок погашения всего один день. Зачем приобретать такие ценные бумаги и как это делать себе не в убыток, читаем дальше.

Что такое однодневные облигации?

Однодневные облигации – это ценные бумаги, которые выпускает эмитент, с остаточным сроком погашения один день. Они дают инвестору возможность получить заранее известную прибыль к дате погашения. На финансовом рынке их еще называют «овернайт», что с английского переводится как «через ночь». Однодневные облигации имеют свою номинальную стоимость, доходность и рыночную цену. При этом у них нет купона.

Краткосрочные облигации попадают в безопасную часть спектра риска долговых ценных бумаг из-за их короткого срока. Их короткая продолжительность приводит к снижению кредитного и процентного риска.

Для тех, кто не любит рисковать, краткосрочные облигации на один день являются привлекательными инвестициями. Такие инвесторы могут получать хоть и небольшую, но стабильную прибыль.

Доходность этих ценных бумаг

К примеру, размер дисконта по однодневным бондам ВТБ составляет менее 0,02 процентов.

Преимущества и недостатки однодневных облигаций

Преимущество однодневных облигаций в том, что инвестор практически ничем не рискует, так как вкладывает свои деньги всего на один день.

Поскольку средства инвестируются в ценные бумаги сроком в один день, нет никаких шансов получить прирост капитала, но и риск потерять капитал сводится к нулю. Средства, вложенные в овернайт-облигации, подвержены практически нулевому кредитному риску, так как маловероятно, что ценные бумаги со сроком погашения в один день будут не исполнены по процентным платежам. Таким образом, по сравнению с долгосрочными облигациями однодневные более безопасны, но и менее прибыльны.

Из недостатков хотелось бы отметить главный – низкую доходность, а если учесть комиссии брокера и биржи, то сделка может быть в убыток. Поэтому перед вложением в однодневные бонды стоит все посчитать.

Так что, если вы хотите вложить крупную сумму денег в облигации с минимальным риском, то однодневные бонды – это хороший вариант.

Как работает рынок однодневных бумаг?

Основным эмитентом однодневных бумаг в России является ВТБ. Он выпускает облигации каждый день на сумму 75 миллиардов рублей. Делается это для того, чтобы использовать избыточную ликвидность или чтобы вложить деньги в другие инструменты с фиксированной доходностью. Участники рынка в основном выкупают 30–50 %.

Особенности налогообложения

Все процессы с налогами производит брокер при поступлении средств на брокерский счет от погашения облигаций. Однако, если деньги при погашении зачисляются на счет, не указанный в договоре брокерского обслуживания, подавать декларацию и платить налоги будет сам налогоплательщик.

Как купить однодневную облигацию?

Купить однодневные облигации несложно. В 10–11 часов утра по московскому времени, ВТБ объявляет о том, что собирается выпустить однодневные облигации.

Такие облигации маркируются «КС-3». Выбрав подходящий вариант, можно увидеть подробности по нему:

Заявки на покупку принимают с понедельника по четверг с 16:00 до 16:30 по московскому времени, в пятницу – с 15:00 до 15:30. На следующий день в 12:00 облигации погашают, и на счет инвестора зачисляются деньги. В одном лоте обычно 10 облигаций номиналом в 1 000 рублей. Их продают с дисконтом по 99,98 % от номинала.

Сколько можно заработать?

Однодневные облигации – самая безопасная категория доступных бондов с небольшой прибылью.

Заработать на таких облигациях много не получиться. Они больше напоминают сберегательный счет. То есть инвестор хочет вложить свободные деньги на день, пока ищет идеи их инвестирования. При этом может получить небольшой доход.

Например, если купить 200 однодневных облигаций ВТБ облигаций по 99,9812 % номинала, нужно заплатить 199 962,4 Р. На следующий день при погашении вы за них получите 200 000 Р. Разница всего в 37,6 Р. А еще ведь нужно учесть комиссии брокера и биржи. В итоге можно произвести сделку себе в убыток.

Больше прибыли можно получить, если купить такие облигации в пятницу. Так как на выходных биржи не торгуют, значит, погашение будет в понедельник, соответственно облигации автоматически становятся трехдневными, и доход от них получается больше, а комиссия платиться только 1 раз при совершении сделки.

Для тех, кто хочет получить больше прибыли, следует обратить свое внимание на другие виды инвестирования.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Однодневные облигации ВТБ

Классическое инвестирование предполагает долгосрочный процесс. В особенности это касается акций, которые имеют повышенный риск и доходность, однако и большинство облигаций выпускается на срок не менее нескольких лет. Поэтому такие бумаги, как однодневные облигации, выглядят на первый взгляд довольно неожиданно. Однако они существуют.

Несколько слов про облигации

Напомню, что облигации — это долговые обязательства того, кто их выпустил. Государство или корпорация берет определенную сумму денег в долг и со временем обещает вернуть больше этой суммы. Для покупателя облигаций доход может складываться из:

Есть разновидности предложенных схем, например у облигаций с амортизацией, или бумаг, индексируемых на уровень инфляции, или бессрочных бондов — но в целом все так, как в указанных пунктах. Однодневные облигации ВТБ соответствуют второму пункту, однако отличаются крайне малым сроком обращения, что делает их почти безрисковыми.

История появления

Впервые однодневные долговые бумаги на рынке появились в ноябре 2016 г. Эмитировал их банк ВТБ. Наблюдательным советом общий лимит на выпуск этих бумаг установлен пять триллионов рублей и рассчитан на несколько размещений. Производиться они будут ежедневно, при этом должны быть обеспечены удобства при расчете. В конце 2019 года ежедневный объем составлял 75 млрд. рублей.

Пресс-служба ВТБ представляет однодневные биржевые облигации как новый продукт для российского фондового рынка, ориентированный на самых разных инвесторов, и рассчитанный для краткосрочных вложений (1-3 дня) свободных средств на счетах клиентов.

Как купить однодневные облигации?

Купить однодневные облигации физическому лицу достаточно просто. С утра, часов в 10-11 московского времени, ВТБ объявляет о намерении выпустить однодневные облигации. Объявление о выпуске должно появиться в торговом терминале в разделе новостей:

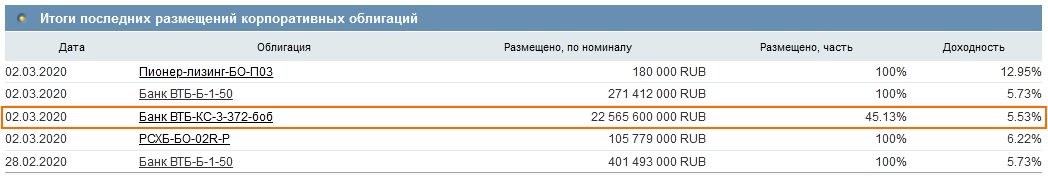

Эти же облигации на актуальную дату можно найти по ссылке https://www.rusbonds.ru/cmncorp.asp :

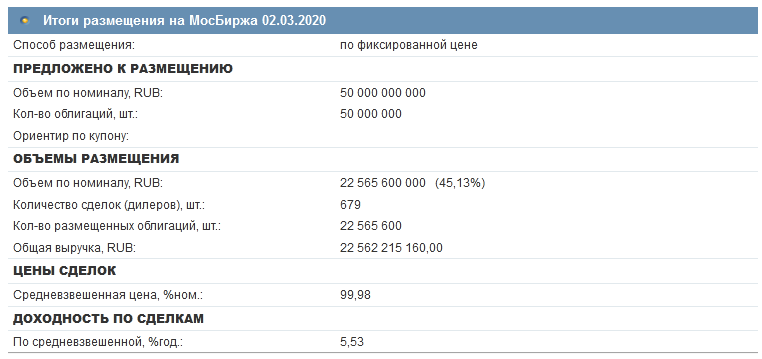

Облигации на один день имеют маркировку «КС-3». Как видно, в данном случае на текущую дату 2 марта размещено чуть меньше половины облигаций на общую сумму 50 млрд. руб. Кликнув на выделенный вариант, можно увидеть немного больше подробностей:

Здесь видна общая сумма к размещению и количество размещаемых облигаций, цена 99,98% от номинала и доходность 5,53% годовых. С чем ее можно сравнить? С доходностью депозитов. В последнем случае даже среди ТОП-10 на момент статьи можно увидеть варианты около 7% годовых и даже чуть выше. Итого, доходность однодневных облигаций ВТБ депозитам проигрывает.

Заявки на приобретение однодневных выпусков принимаются с понедельника до четверга с 16:00 до 16:30 московского времени, а в пятницу с 15:00 до 15:30. Уже на другой день в 12:00 облигации погашаются и инвестору на его счет зачисляются причитающиеся деньги. Быстро и удобно.

❗ Цену на бумаги банк назначает при размещении, т.е. продаются они с дисконтом. Номинальная стоимость таких бондов 1000 рублей, а вот цену приобретения банк устанавливает разную, но ниже номинала. Например, размещенные бумаги от 28.02.20 дают прибыль 45 копеек, но вы владеете ими три дня (28.02.20 — пятница).

Комиссии и налоги

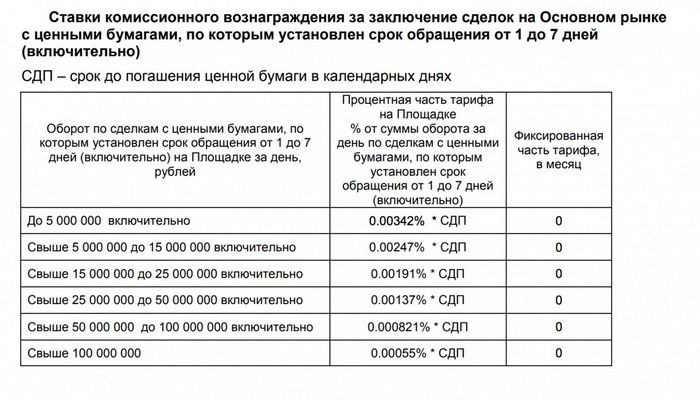

Каждый брокер берет комиссию за проведенные сделки. Ее величина разная, но в любом случае не равна нулю. Так, Сбербанк берет 0,06%, Финам — 0,0354%, ВТБ — 0,0413% от объема покупки. Правда, у самого ВТБ брокера для однодневных облигаций действует пониженная ставка 0,00342% от суммы сделки.

Используя представленные данные, можно провести расчет параметров сделки по покупке однодневных облигаций ВТБКС3-231 с ценой 99,9812% от номинала.

| 1 лот = 10 000 рублей | Доход на 1 лот, руб. | Комиссия брокера, % | Комиссия брокера, руб. | Чистая прибыль, руб. (до уплаты НДФЛ) |

| Финам | 1.88 | 0,0354 | 3,54 | -1.66 |

| Сбербанк | 1.88 | 0,06 | 6,0 | -4.12 |

| ВТБ брокер | 1.88 | 0,00342 | 0,34 | 1,54 |

Отсюда следуют два простых вывода:

Иначе говоря, однодневная облигация ВТБ является внебиржевым инструментом, поэтому налог на прибыль будет удержан. Что, разумеется, не очень хорошая новость для инвестора. О налогах в России и их оптимизации читайте здесь.

Чем удобны однодневные бонды ВТБ

Подобные бумаги уникальны для российского рынка, никто кроме ВТБ ничего подобного не выпускает. С точки зрения инвестора такие облигации обладают целым рядом достоинств :

Если вкратце попытаться определить назначение этих бумаг, то оно в том, чтобы пристроить на ночь временно свободные средства с брокерского счета. Кроме того, бесполезно их искать в числе выпусков, котирующихся на Московской бирже. Как отмечено выше, они не торгуются на вторичном рынке и приобрести их можно непосредственно через терминал в режиме адресной заявки.

Если сравнивать однодневные бонды с зарубежными инструментами, то ближе всего к ним находятся казначейские векселя со сроком действия от недель до года. Они также выпускаются с минимальным дисконтом и служат «тихой гаванью» во времена кризисов, обладая очень малой просадкой — но и минимальной доходностью. Набор таких облигаций формирует фонды денежного рынка.

Недостатки однодневных облигаций

Лайфхак

При возможности не стоит выводить средства с брокерского счета на карту, поскольку в этом случае брокер сразу удержит налог на прибыль. Кстати, не только с поставленной на вывод суммы, а как общий результат по всем сделкам на счете. Лучше пользоваться деньгами в течение года, обеспечивая накопление капитала по принципу сложного процента. При малых суммах эффект от рассмотренных облигаций вряд ли будет заметен, но миллионные капиталы могут дать за месяцы более ощутимую экономию.

Заключение

Краткосрочные облигации овернайт российского рынка выбиваются из общего списка предлагаемых инвестору инструментов. Несмотря на это, они позволяют использовать свободные деньги, имеющиеся на брокерском счете, делая это с минимальным риском. Заложенный принцип — маленький доход лучше, чем никакой. С другой стороны, привлеченные средства могут использоваться ВТБ для совершения долгосрочных и более доходных инвестиций.

Однодневные облигации или инвестиции на ночь | Доходность и стратегии использования

Смысл однодневных бумаг

Как понятно из названия, облигации имеют срок погашения один день. Покупаете бумаги сегодня, а завтра получается обратно номинал в полном объеме.

По облигациям не предусмотрен никакой купонный доход.

А откуда прибыль? В чем интерес инвестировать?

Эмитент предлагает участникам бумаги по цене ниже номинальной (с дисконтом). В момент погашения, владелец облигаций получает полную номинальную стоимость.

Бумаги размещаются практически каждый день. Объем каждого выпуска несколько миллиардов рублей. И прикупить при необходимости можно без особых проблем.

При размещении однодневных бумаг в пятницу, они автоматически превращаются в трехдневные. С погашением в понедельник. Время владения бумагами увеличивается, поэтому эмитент предоставляет большую скидку (дисконт) при покупке. Пропорционально дням до погашения.

Доходность облигаций

Самый главный вопрос: «А сколько можно заработать на однодневных облигациях? Какую прибыль они способны принести инвесторам? «.

Последние выпуски однодневных облигациях ВТБ продавались с дисконтом 99,98% от номинала.

Соответственно за 3 дня (с переносом на выходные), аж 60 копеек.

Не так уж и много. Можно найти другие бумаги с более высокой ставкой доходности.

Но использую однодневные бумаги инвестор может преследовать другие цели, чем просто максимальная ставка.

Например, временно припарковать деньги. На несколько дней. И получить небольшую копеечку сверху.

Кто их выпускает и для чего

Основным поставщиком однодневных бумаг выступает ВТБ. Эмитент выпускает облигации с 2016 года практически ежедневно.

А для чего это нужно банку?

Раз он это делает, значит ему это выгодно. Банк может использовать избыточную ликвидность для вложений в другие более доходные безрисковые инструменты с фиксированной доходностью. Например одолжить ЦБ или дать в долг другим банкам.

Налогообложение однодневных облигаций

По закону, корпоративные облигации, выпущенные после 1 января 2017 года попадают в льготный список. А именно, освобождаются от налогов.

Но с однодневными облигациями это не работает. Ввиду того, что бумаги не имеют рыночных котировок и не торгуются на бирже. Ведь вы покупаете облигации напрямую у эмитента по фиксированной цене.

И с полученного дохода (дисконта) придется заплатить 13% налогов.

В итоге это снижает реальную (и без того невысокую) доходность бумаг.

А кто будет удерживать налог на прибыль?

По идее брокер. Он является налоговым агентом. А на него государство возложило «святую обязанность» изымать каждую копейку с прибыли инвестора (13%).

Но здесь тоже есть некоторая особенность налогообложения:

Комиссии и реальная доходность

Перед покупкой облигаций нужно хорошо все просчитать. Взвесить все за и против.

С однодневными бумагами можно легко уйти в минус. Серьезно. Вы купите бумаги на один день. С дисконтом. А на следующий день, после погашения, вдруг с удивлением обнаружите, что сумма на брокерском счете стала меньше.

А сколько ваш брокер берет комиссии за сделку? 0,04-0,05%. Да даже 0,03%. Все равно, размер уплачиваемых комиссий превышает получаемую выгоду?

Выгодность покупки однодневных облигаций при разных комиссиях брокера представлена в таблице. На каждые вложенные 10 тысяч рублей.

И еще мы забыли учесть налоги. Хорошо, что комиссии брокера позволяют снизить налогооблагаемую прибыль.

Мы получаем реальную доходность, за вычетом налогов в 0,087% или чуть меньше 3% годовых. И то при условии размещения денег в 3-х дневные бумаги.

По моему какой-то развод. И нет никакого смысла покупать однодневные облигации.

На самом деле комиссии брокера за сделки могут быть намного ниже.

Про всех брокеров не скажу. Остановлюсь на ВТБ.

При покупке однодневных облигаций ВТБ дает сниженную комиссию в размере 0,00342%.

И это уже меняет дело. Ставка получается почти в 15 раз ниже!

В итоге реальная доходность покупки однодневных облигаций (без уплаты налогов) будет составлять 17 копеек (снижение на 15%) или 5,8% годовых.

Пятничные бумаги дадут приблизительную годовую доходность 6,49%.

Получаем, покупка однодневных облигаций в пятницу более выгодны. Примерно на 10%.

Стратегии покупки облигаций

Для чего покупают однодневные облигации?

Простая

Обычные облигации для этих целей возможно не совсем подходят. По причине постоянной изменчивости рыночной цены. Котировки могут «гулять» даже в течение одного дня на доли процентов. И может получится, что купленную несколько дней назад обычную облигацию, придется продавать немного дешевле.

Какой же тут заработок?

Однодневные облигации дают гарантированную заранее известную доходность. Вы точно знаете за сколько вы ее приобретаете. И сколько вам вернется. Никаких сюрпризов в виде изменения цены.

С малыми суммами наверное овчинка не стоит выделки. Особенно постоянно открывать новые позиции каждый день, слишком трудозатратно. Ради чего? Чтобы получить несколько копеечек прибыли?

Использовать однодневки можно на ИИС. Под занавес закрытия счета. Осталось вам до окончания минимальной 3-х летки несколько дней. Возможно недель. Многие постепенно заранее выходят в кэш. Распродают активы по выгодной цене. И не хотят рисковать.

Или купили когда-то обычные облигации с погашением чуть раньше окончания ИИС. Бумаги погашены. Деньги на счете. А до закрытия ИИС еще неделя.

Накопившуюся сумму наличности пускаем в однодневки. За неделю пара тысченок будет не лишняя.)))

Хитрая

Второй вариант использования коротких бумаг связан с оптимизацией налогообложения.

Покупка однодневок с целью автоматического зачисления номинала после погашения на отдельный банковский счет.

Отсрочка по уплате налогов на несколько месяцев. Вплоть до года.

Когда нужно вывести деньги с брокерского счета, автоматически будет рассчитан (и удержан) текущий налог на прибыль. Не только с выводимой суммы, а совокупный результат по всему счету.

И вместо заявленных 20 000, на руки вы получите только 2 тысячи.

Как-то несправедливо. Не находите?

Деньги можно было бы прокрутить до окончания года и заработать навар сверху. А так придется выложить налог сразу. Обидно.

Использую однодневные облигации с выплатой номинала на отдельный счет, мы исключаем возможность брокера удержать с нас налоги. И сумма, потраченная на покупку облигаций поступает на карту в полном объеме.

А временно сэкономленные деньги на налогах, продолжают работать и приносить дополнительную прибыль.

Как и где купить однодневные облигации физ. лицу

Перед покупкой нужно знать:

Предоставляет ваш брокер возможность покупки однодневных бондов, лучше узнать заранее. И самое главное, по каким комиссиям. Дабы не нарваться на убытки.

Покупка частным инвесторам доступна 3 способами:

Поиск и покупка бумаг ВТБ на примере QUIK.

Переходим в «Текущие торги».

В поле «Доступные инструменты» ищем бумаги. Нам нужно «адресные заявки» или «РПС» (режим переговорных сделок). У каждого брокера это может называться по разному.

Либо в строке поиска вводим «кс3» или «кс-3». И выбираем облигации ВТБ.

Добавляем в таблицу.

Однодневные облигации втб что это

Банк ВТБ каждый день выпускает бескупонные облигации, которые каждый желающий может купить на бирже. Не каждый инвестор смог понять, для чего они нужны, и какой в них смысл.

Разберёмся, что к чему:

Так как это бескупонные облигации, то доход образуется исключительно за счёт разницы цен купли-погашения.

Основные вопросы, которые следует задать, чтобы оценить их полезность для частного инвестора или владельца ИИС:

Доходность однодневных облигаций ВТБ

Смысл этих облигаций, конечно же, не в том, чтобы получить высокую доходность. У них есть свои не очевидные преимущества, о которых мы и поговорим в данной статье, но всё же о доходности знать не помешает:

+6,5% годовых

Эта доходность — примерная на конец ноября-начало декабря 2018 года. В зависимости от потребности в деньгах, ВТБ может предлагать чуть более высокую или чуть более низкую доходность, регулируя цены предложения таких облигаций.

На момент, когда пишется эта статья, ключевая ставка ЦБ составляет +7,5%. Т.е. фактически доходность таких облигаций находится на 1% ниже ключевой ставки ЦБ (о роли которой в ценообразовании облигаций мы писали в статье Пищевая цепочка инвестиций).

Налоги по однодневным облигациям

Один из самых сложных вопросов, которые пришлось решать авторам во время написания данной статьи, приходилось менять этот раздел несколько раз.

Сначала мы были уверены, что фин. результат по этим облигациям (разница между ценой погашения и ценой с дисконтом) не должен облагаться НДФЛ. Льгота для корпоративных облигаций, выпущенных с 01.01.2017 года должна распространятся и на эти однодневные облигации, т.к. эти облигации выпущены позже этой даты. Тут уместно применить статью НК:

пункт 17.2 ст. 217, в которой:

«Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

….доходы в виде дисконта, получаемые при погашении обращающихся облигаций российских организаций, номинированных в рублях и эмитированных после 1 января 2017 года»

Однако, изучив многочисленные свидетельства включения фин.рез-та от этих операций в налогооблагаемую базу, и направив запрос в ВТБ, мы получили ответ:

Итак, операции с данным облигациями попадают в налогооблагаемую базу, поэтому итоговая доходность уменьшится пропорционально на размер НДФЛ.

Гораздо более непонятным вопросом был вопрос о том, является ли брокер ВТБ налоговым агентом по операциям с данными облигациями. В каких-то материалах говорилось, что не является (и, значит, инвестору придётся самостоятельно декларировать и перечислять налог от операций с этими бумагами), а логика подсказывала, что так быть не должно.

Фактически, оказались правы и те и другие:

Комиссии при покупке однодневных облигаций ВТБ

У брокера ВТБ стандартная комиссия за сделку по самому распространенному тарифному плану «Инвестор-стандарт» составляет 0,0413% от суммы сделки плюс комиссия биржи 0,01%.

То есть, всего 0,0513% от суммы сделки. При таких комиссионных прибыль от приобретения однодневных облигаций ВТБ действительно теряет свою существенность.

Но на самом деле, персонально для однодневных инструментов у брокера ВТБ есть своя пониженная комиссия, которая составляет 0,00342% от суммы сделки:

То есть, фактическая комиссия для этих облигаций в 15 раз меньше обычной. Это существенно меняет дело. Надо отметить, что биржевая комиссия будет тоже пониженной.

В результате расходы составят около 0,00347% от суммы сделки для клиентов ВТБ, у других брокеров данные комиссии могут отличаться.

Покупка однодневных облигаций ВТБ в пятницу

По пятницам и в предпраздничные дни дисконт увеличивается пропорционально количеству календарных дней до погашения облигаций. Т.е. инвестор получает прибыль как за ТРИ ДНЯ, а не как за один.

То есть, переводя на доступный язык — прибыль от покупки в пятницу или предпраздничные дни — выше, чем при покупке в обычный торговый день.

Теперь, прежде, чем приступить к рассмотрению технических вопросов, связанных с покупкой однодневных облигаций ВТБ, следует рассмотреть возможное их применение для частного инвестора.

Для чего нужны однодневные облигации ВТБ

Все преимущества этого инструмента проистекают из его природы. Особенностями этого инструмента являются:

Важная особенность заключается в том, что по этому инструменту отсутствуют БИРЖЕВЫЕ ТОРГИ. Это значит, что вкупе с остальными характеристиками (краткосрочностью и ликвидностью) по этому инструменту вообще отсутствует риск просадки!

Что же это может нам дать?

Парковка денег на брокерском счёте (или ИИС)

Часто возникают такие ситуации, когда деньги, находящиеся на брокерском счёте будут нужны через какое-то время, и этот срок или неизвестен, или же слишком мал для того, чтобы успеть разместиться в каких-либо ликвидных ОФЗ. В этом случае на помощь придут однодневные облигации ВТБ.

Например, если на счёте находится сумма, близкая к 1 млн. рублей, то за выходные эти деньги могли бы заработать нам… ещё +500 рублей, а это почти половина 1шт. ОФЗ!

Тут возможны и ситуации, о которых обычно больше всего беспокоятся начинающие владельцы ИИС: как выбрать облигации со сроком погашения, близким к дате предполагаемого закрытия ИИС (через три года).

Подобрать выпуск с нужной датой получается только очень приблизительным образом. Такую дату стараются выбирать так, чтобы она наступала чуть раньше срока планируемого закрытия ИИС.

В результате получается, что несколько недель, а то и месяцев деньги лежат на счету и не приносят дохода:

Если воспользоваться на этот срок однодневными облигациями ВТБ то можно получить дополнительную доходность на капитал. Доходность приобретения однодневных облигаций ВТБ не высока, но риски минимальны, а дополнительный доход — вполне на уровне банковского депозита… и начисляется каждый день!

Ликвидный «почти кэш»

Для тех, кто ловит удобный момент для покупки акций, или хочет реализовать технику «Облигационный крокодил», однодневные облигации ВТБ очень хорошо подходят для выжидательной позиции на рынке:

В этом случае каждый день капитал готов к покупкам. Но капитал не просто «пролеживает» в ожидании возможностей, а приносит доходность за счет самого высоколиквидного и консервативного инструмента.

Как вывести деньги с брокерского счёта без уплаты налогов

Для владельцев обычных брокерских счетов брокера ВТБ, которые владельцы ИИС часто открывают в качестве дополнительного способа для инвестирования, эти однодневные облигации ВТБ имеют еще одно важное и прибыльное применение:

НДФЛ при наличии прибыли удерживается у инвестора в двух случаях:

Экономия налога до конца года

Если часть капитала потребовалось изъять с обычного брокерского счета в начале-середине года, то придётся заплатить налог сразу, а не по окончанию налогового периода. Что это значит?

Когда суммы налога составляют десятки тысяч, то за полгода упущенная выгода может составить несколько тысяч рублей. Оставаясь на счету до конца года, эти деньги могли бы ещё «работать» и приносить прибыль инвестору.

Но самое «страшное» заключается в механизме удержания НДФЛ с прибыли при выводе денег с брокерского счёта.

Уход от «несправедливого» налогообложения

Несмотря на то, что налог на доходы физических лиц при продаже ценных бумаг составляет всё те же самые 13% с прибыли, при выводе средств с брокерского счёта брокер может удержать даже 90% от выводимой суммы.

Если наша прибыль на момент вывода денег составляет 100 тысяч рублей, то при выводе суммы 20000 рублей у нас удержат те же самые 13% от ВСЕЙ прибыли. Немного обидно будет, подав заявку на вывод 20 тыс. рублей, получить на банковский счёт всего 7 тысяч?

Проиллюстрировать данный механизм можно следующей табличкой:

Этот механизм кажется немного несправедливым, хоть и формально инвестор ничего не теряет: по окончанию налогового периода этот налог всё равно будет удержан. На сайте ВТБ (и на сайте любого брокера) можно увидеть описание этого механизма удержания НДФЛ.

Конечно, брокеры не сами это придумали: НК РФ Статья 226.1. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов.

Пункт 11 этой статьи регламентирует порядок расчёта налога:

Итак, это — то, с чем необходимо смириться: лишний раз надо думать, стоит ли выводить деньги со счёта в середине года. Но теперь, когда есть однодневные облигации, проблема может быть решена довольно элегантным способом — деньги от погашения однодневных облигаций выводятся на банковский счёт без налогообложения!

Если на 100 000 рублей (а вернее, немного меньше, с учетом дисконта) приобрести однодневные облигации ВТБ, то деньги придут также на банковский счет на следующий день, но в размере 100 000 рублей. А 13 000 рублей подоходного налога будут отложены на окончание налогового периода и потребуются в первых числах следующего календарного года. А до этого времени — эти 13 000 рублей смогут работать на инвестора и приносить ему дополнительную прибыль!

Это — пожалуй, самый «крутой» лайфхак однодневных облигаций.

Как купить однодневные облигации ВТБ

Что нужно знать о покупке этого инструмента:

Покупка через Личный кабинет брокера

Облигации следует искать через меню: Главная >> Торговля >> Портфель клиента >> Подать заявку

В открывшемся окне следует нажать на кнопу «Однодневные облигации» — после этого откроется окно с текущим инструментом и заданной ценой, останется проставить только количество необходимых лотов.

После этого можно жать на кнопу «Подать заявку».

Покупка однодневных облигаций ВТБ через ИТС QUIK

Чтобы найти эти облигации в QUIK следует открыть таблицу «Текущие торги»:

В графу «Доступные инструменты» ввести РПС (режим переговорных сделок), затем щелкнуть по плюсику и выбрать ВТБ-КС-XXX:

Нужно нажать напротив окна «Доступные параметры» — «Добавить все», после этого завершить настройку нажатием на кнопку «Да»:

Затем, навести курсор на строку с облигацией ВТБ и нажать правую кнопку мыши, чтобы открылось контекстное меню. В контекстном меню выбрать пункт «Новая заявка»:

Окно заявки будет выглядит примерно так:

Код расчетов обычно BO, цена ежесуточно публикуется в сообщениях ИТС QUIK, выглядит это сообщение вот так:

Минимальная сумма покупки

Облигации выпускаются номиналом в 1000 рублей и продаются лотами по 10 облигаций в одном лоте. Следовательно, минимальная сумма покупки однодневных облигаций начинается от 10 тысяч рублей.

Минусы однодневных облигаций

Очевидный минус этого инструмента — трудоёмкость «обслуживания». В самом деле, если деньги надо «припарковать» на сколько-нибудь более-менее длительный период, то мы обрекаем себя на ежедневную работу по «временному трудоустройству» нашего капитала.

Если, уважаемые читатели, вам известны другие стороны и способы использования однодневных облигаций ВТБ то расскажите нам о них в комментариях к этой статье или в специальной ветке на нашем форуме.

76 комментариев к записи “Однодневные облигации ВТБ”

Режим Т+0 означает, что можно забросить деньги в последний день перед новогодними каникулами, купить эти однодневки, получить некую прибыль уже после нового года — и спокойно подавать на вычет, не терзаясь мыслями вида «если я просто загоню деньги, восстанет ли ФНС».

Это для очень малой категории инвесторов, неопределившихся.

Здравствуйте, уважаемый Александр!

Рад снова приветствовать Вас на сайте! Спасибо за интересное дополнение к возможным применениям однодневных облигаций ВТБ. А ведь и правда — скоро Новый год!

В следующем году у моего ИИС заканчиваются три года 🙂 А у кого как? Какие планы, продолжать ИИС или закрывать и открывать новый?

Удачи и профита!

Если деньги сейчас не нужны и есть возможность дальше пополнять на 400к в год, то зачем закрывать? После трех лет, закрыть можно в любой момент, когда понадобятся деньги, или когда решите сменить вид вычета )

Спасибо за интересную статью. Правильно ли я понял, что данные облигации можно приобрести только через брокера ВТБ?

Здравствуйте, уважаемый Валерий!

Вы правильно поняли, что однодневные облигации можно приобрести через брокера ВТБ, но так как эти облигации размещаются на внебиржевом рынке в режиме переговорных сделок, то и другие брокеры также предоставляют возможность приобретения однодневных облигаций.

В статье описаны комиссии, которые взимает брокер ВТБ, а у других брокеров они могут несколько отличаться.

Уважаемый Валерий!

Приглашаем Вас присоединиться к нашему неформальному сообществу частных инвесторов использующих подарок от государства в виде индивидуального инвестиционного счета. Сделать это можно зарегистрировавшись на форуме настоящего проекта по ссылке: Форум владельцев ИИС

Удачи и профита!

Спасибо. Отличная статья. Всё очень хорошо «разжевали».