Обратное репо что это такое

Сделки РЕПО (модель excel)

Хочу разобраться в сделках РЕПО. Никогда не имел с ними дело, но интересно понять, как этот инструмент работает. Мне лучше понимается на примере созданных моделей в excel, так как там можно проследить взаимосвязь ячеек в формулах и через это разобраться в механизме работы инструмента.

Выкладываю на суд разбирающейся в вопросе общественности модель РЕПО excel, а также краткое описание этого инструмента. Цель:

1. Проверить мое понимание инструмента. Откорректировать, дополнить.

2. Помочь другим разобраться в вопросе (тем, кто как и я не знаком с РЕПО).

Для начала краткое описание:

РЕПО – это по сути краткосрочный заём под залог ценных бумаг (ЦБ).

Одна сторона (сторона А) хочет получить деньги в займы и продает свои ЦБ по оговоренной цене (рыночная цена минус дисконт) с условием обратного выкупа по заранее оговоренной цене (цена продажи плюс ставка репо) и оговоренной дате стороне Б.

Другая сторона (сторона Б) хочет заработать проценты на своих свободных деньгах, поэтому даёт свои деньги в заём, покупая ЦБ у стороны А (рыночная цена минус дисконт) и продавая их позже этой же стороне А по более высокой цене (цена продажи плюс ставка репо).

Это описание сделки прямого РЕПО.

Есть 2 типа РЕПО (repurchase agreement):

Прямое РЕПО (direct repo) – сделка продажи ЦБ с обязательством их обратной покупки.

(сторона А получает заём у стороны Б)

Обратное РЕПО (reverse repo) – сделка покупки ЦБ с обязательством их продажи.

(сторона А даёт заём стороне Б)

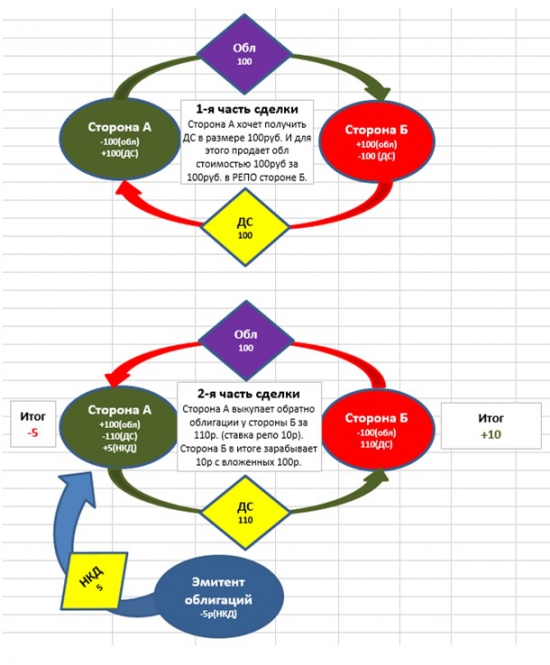

Упрощенная схема прямого РЕПО (Сторона А получает кредит от стороны Б)

Цели РЕПО:

— Управление ликвидностью, перераспределения свободных денег между участниками денежного рынка. При избыточной ликвидности можно дать взаймы через РЕПО. При нехватке ликвидности, деньги можно привлечь на денежном рынке через сделку РЕПО.

Самый распространенный срок РЕПО – овернайт (на 1 день) около 86% сделок. Срок до недели примерно 11%, до 2-х недель 2%, свыше 2-х недель менее 1%.

Преимущества сделок РЕПО:

— Заемщик получает кредит на существенно более простых условиях, чем при классическом банковском кредитовании. (нет оценки кредитоспособности заемщика и требований к кредитной истории);

— Кредитор освобождается от риска заемщика и оценки кредитоспособности. В случае отказа заемщика в оплате, кредитор реализует залог, купленный с дисконтом от рыночной цены. Риск только в ликвидности залога и изменении рыночной цены;

— ЦБ почти всегда имеют достаточно высокую ликвидность и поэтому наиболее привлекательны для компании, выступающей в роли кредитора.

— Быстрота заключения сделки и расчетов по сделке;

— Обороты по peaлизации ценных бумаг в отличие от продажи иных видов активов освобождены от обложения НДС (подп. 12 п. 2 ст. 149 НК РФ);

— Оформить куплю-продажу ценных бумаг на предъявителя с юридической точки зрения гораздо проще, чем будущую покупку и продажу некоторых видов имущества.

Особенности сделок РЕПО:

— Все прибыли/убытки по ЦБ (изменение курса, дивиденды и пр.) лежат на собственнике и не переходят к контрагенту, который их купил для последующего возврата. Купоны/дивиденды, которые фактически выплачиваются эмитентом в течение срока сделки, передаются продавцу ЦБ (изначальному владельцу) или сумма по второй части сделки уменьшается на размер купонов/дивидентов. (39-ФЗ, статья 51.3, п.13);

— Право собственности на обеспечение в течение срока сделки принадлежит кредитору;

— В течение срока РЕПО можно истребовать дополнительное обеспечение;

— Возможность замены ценных бумаг в обеспечении (39-ФЗ, статья 51.3, п.11, п.12);

— Сделки РЕПО дают возможность использовать эффект рычага и повышать доходность облигаций (на полученные деньги от продажи облигаций в РЕПО, покупаются новые облигации и когда закрывается вторая часть сделки, то эти облигации продаются с НКД. В итоге доход складывается из НКД от купленных на заемные деньги облигаций, НКД от вернувшихся из РЕПО облигаций за минусом ставки РЕПО, которая ниже чем ставка купона облигации). Формула доходности будет выглядеть так: Доходность=(ставка купона*2)-ставка репо;

— Существуют сделки РЕПО с открытым сроком (возможность исполнения по требованию).

Ниже выкладываю саму модель в экселе.

Модель тестил на скринах блумберг – цифры бьются.

Ссылка на модель EXCEL здесь

Что такое сделка РЕПО и как на ней заработать

С экономической точки зрения соглашение РЕПО – это особый вид сделки, который используется для быстрого получения денежных средств, без обращения к залогам, кредитам и прочим способам пополнения ликвидности. Простая схема «продать и выкупить обратно» более всего востребована в банковском и финансовых секторах экономики. Рассмотрим подробнее, что же значит сделка РЕПО и как она работает?

Что такое сделки РЕПО

Сделка (соглашение) РЕПО – сделка купли (продажи) ценных бумаг с обязательством обратной продажи (покупки) через определенный срок по заранее определенной в этом соглашении цене. Термин произошел от английского словосочетания repurchase agreement (в переводе – обратная покупка). Все время, пока заемщик пользуется деньгами, с него взимается комиссия, которая в последующем отображается на цене купли-продажи оговоренных ЦБ. Также предусмотрено право произвести обязательную обратную продажу акций через установленный в соглашении промежуток времени.

ВАЖНО! Главная цель, которую преследуют сделки РЕПО, – это обеспечение наличия финансов в короткий срок без лишней бумажной волокиты. Такие операции не требуют подтверждения платежеспособности заемщика и представления им большого количества справок и документов.

Классификация операций

По способам исполнения сделки РЕПО бывают:

Еще выделяют такие виды:

Условия договора РЕПО

Федеральный закон «О рынке ценных бумаг» оговаривает обязательные пункты договора, которые необходимо учитывать при заключении сделок РЕПО:

Отличительные признаки операций РЕПО

Вот основные отличительные черты:

Как заработать на сделках РЕПО?

Чтобы понять принцип, как участники финансового рынка зарабатывают на таких сделках, предлагаем рассмотреть простой пример.

Предприятие имеет 10 000 акций, каждая из которых оценивается в 10 руб. В определенный момент ему нужны деньги, и находится покупатель, который предлагает цену по 7 руб. за штуку. Компания, продающая акции, готова реализовать бумаги по такой цене и выручает за них 70 000 руб.

Сделка РЕПО оформляется контрактом, в котором покупатель обязуется продать акции обратно через 6 месяцев, прибавив к цене свой процент – 10 % годовых (то есть 5 % за срок по договору). При выполнении предписанных обязательств продавец спустя полгода покупает собственные активы уже за 7 руб. 35 коп. за штуку (73 500 руб. всего).

Профит для покупателя очевиден – 3 500 руб. за 6 месяцев.

Каковы риски таких операций?

Риски заключаются в том, что один субъект отношений может пострадать в момент, когда второй нарушает условия договора. Нарушения могут происходить исходя из рыночной ситуации. К примеру, если акции дорожают, то покупатель может выгодно их продать и сам, не возвращая бумаги обратно продавцу по установленной контрактом цене. А если акции дешевеют, то для самого заемщика не является достаточно выгодной перспектива обратного выкупа собственных акций.

Каждый из вариантов обозначен определенными рисками, но в случае если ценные бумаги выкуплены не будут, они останутся принадлежать покупателю, который может распоряжаться ими на свое усмотрение. В случае если акция не представляется обратно на выплату, продавец остается с вырученными за них в первой части сделки деньгами.

Преимущества и недостатки сделок

К плюсам сделок РЕПО можно отнести:

Пирамиды в области РЕПО

Пирамиды в данной области – довольно рискованная практика. Но если рынок стабилен и наблюдается период понижения ставок, то инвестор может заработать приличную сумму денег, используя данную схему. Те, кто хотят заработать таким образом, берут в долг под залог облигаций. Затем на вырученные средства опять скупают облигации и снова берут в долг.

СПРАВКА! Сделка может состоять из огромного количества этапов, а маржинальность может достигать уровня 1 к 20 или даже 1 к 100. Это значит, что на 1 руб. собственных средств приходится 100 руб. заемных облигаций.

Важно понимать, что даже незначительное понижение цены на ценные бумаги может разрушить всю схему.

В заключение хочется подчеркнуть, что договор по сделке РЕПО не является таким уж и сложным, а, наоборот, открывает перспективы для быстрого и комфортного получения необходимой суммы денежных средств. А стороной сделки может стать как физическое, так и юридическое лицо, если в их собственности находятся ценные бумаги.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Репо и обратное репо: в чем разница?

Опубликовано 30.06.2021 · Обновлено 19.12.2021

Репо и обратное репо: обзор

Соглашение репо (репо или RP) и соглашение обратного репо (RRP) – два ключевых инструмента, используемых многими крупными финансовыми учреждениями, банками и некоторыми предприятиями.Эти краткосрочные соглашения предоставляют возможности временного кредитования, которые помогают финансировать текущие операции.Федеральная резервная система также использует репо и RRP как метод контроля денежной массы.

По сути, репо и обратное репо – это две стороны одной медали, или, скорее, транзакция, отражающая роль каждой из сторон. Репо – это соглашение между сторонами, по которому покупатель соглашается временно приобрести корзину или группу ценных бумаг на определенный период. Покупатель соглашается продать те же активы обратно первоначальному владельцу по несколько более высокой цене, используя RRP.

Части контракта, предусматривающие как обратную, так и обратную покупку, определяются и согласовываются в начале сделки.

Ключевые выводы

Выкуп соглашение (РП) является краткосрочный кредит, когда обе стороны согласны с продажей и будущего выкупа активов в течение указанного срока действия договора. Продавец продает казначейский вексель или другую государственную ценную бумагу с обещанием выкупить их обратно в определенную дату и по цене, включающей выплату процентов.

Соглашения об обратной покупке обычно представляют собой краткосрочные сделки, часто буквально в одночасье. Однако некоторые контракты открыты и не имеют установленной даты погашения, но обратная сделка обычно происходит в течение года.

Дилеры, покупающие контракты репо, обычно привлекают денежные средства для краткосрочных целей. Управляющие хедж-фондами и другими счетами с использованием заемных средств, страховые компании и паевые инвестиционные фонды денежного рынка входят в число тех, кто участвует в таких сделках.

Обеспечение репо

Репо – это форма кредитования под обеспечение. Корзина ценных бумаг выступает в качестве залога по ссуде. Право собственности на ценные бумаги переходит от продавца к покупателю и возвращается первоначальному владельцу по завершении контракта. Обеспечение, наиболее часто используемое на этом рынке, состоит из ценных бумаг Казначейства США. Однако любые государственные облигации, агентские ценные бумаги, ценные бумаги с ипотечным покрытием, корпоративные облигации или даже акции могут быть использованы в соглашении об обратной покупке.

Стоимость залога обычно превышает покупную цену ценных бумаг. Покупатель соглашается не продавать залог, если продавец не выполнит свои обязательства по соглашению. В указанную в контракте дату продавец должен выкупить ценные бумаги, а также согласованные проценты или ставку репо.

В некоторых случаях базовое обеспечение может потерять рыночную стоимость в течение периода действия соглашения репо. Покупатель может потребовать от продавца пополнить маржинальный счет, на котором компенсируется разница в цене.

Как ФРС использует соглашения РЕПО

В США стандартные соглашения и соглашения обратного репо являются наиболее часто используемыми инструментами операций на открытом рынке для Федеральной резервной системы.

Центральный банк может увеличить общую денежную массу, покупая казначейские облигации или другие государственные долговые инструменты у коммерческих банков. Это действие наполняет банк наличностью и увеличивает его резервы наличности в краткосрочной перспективе. Позже Федеральная резервная система перепродает ценные бумаги обратно банкам.

Когда ФРС хочет сократить денежную массу, исключив деньги из денежного потока, она продает облигации коммерческим банкам, используя репо.Позже они выкупят ценные бумаги через обратное репо, вернув деньги системе.

Недостатки репо

Соглашения репо имеют профиль риска, аналогичный любой сделке по кредитованию ценными бумагами. То есть, это относительно безопасные транзакции, поскольку они представляют собой ссуды с обеспечением, обычно с использованием третьей стороны в качестве хранителя.

Реальный риск операций репо заключается в том, что торговая площадка для них имеет репутацию иногда работающей на быстрой и беспорядочной основе без тщательной проверки финансовой устойчивости вовлеченных контрагентов, поэтому некоторый риск дефолта является неотъемлемым.

Также существует риск того, что ценные бумаги обесценится до наступления срока погашения, и в этом случае кредитор может потерять деньги по сделке. Этот риск времени является причиной того, что самые короткие сделки обратного выкупа приносят наиболее благоприятную прибыль.

Обратное репо

Договор обратного репо (RRP) – это покупка ценных бумаг с намерением вернуть или перепродать те же активы обратно в будущем с прибылью. Этот процесс – обратная сторона медали по отношению к соглашению об обратной покупке. Для стороны, продающей ценную бумагу с соглашением о ее выкупе, это соглашение о обратной покупке. Для стороны, покупающей ценную бумагу и согласной продать ее обратно, это соглашение обратного РЕПО. Обратное репо – это заключительный шаг в соглашении об обратной покупке, заключающийся в закрытии контракта.

В соглашении об обратной покупке дилер продает ценные бумаги контрагенту с соглашением выкупить их обратно по более высокой цене в более поздний срок. Дилер привлекает краткосрочные средства по выгодной процентной ставке с небольшим риском потери. Сделка завершена обратным репо. То есть контрагент продал их обратно дилеру в соответствии с договоренностью.

Контрагент получает проценты по сделке в виде более высокой цены продажи ценных бумаг обратно дилеру. Контрагент также получает временное пользование ценными бумагами.

Краткий обзор

Хотя договор обратного выкупа предполагает продажу активов, он рассматривается как ссуда для целей налогообложения и бухгалтерского учета.

Особые соображения

Хотя целью репо является заимствование денег, технически это не является ссудой: право собственности на ценные бумаги фактически передается между участвующими сторонами. Тем не менее, это очень краткосрочные сделки с гарантией обратного выкупа.

В результате соглашения репо и обратного репо называются обеспеченным кредитованием, поскольку группа ценных бумаг – чаще всего государственные облигации США – обеспечивает (выступает в качестве залога) краткосрочное кредитное соглашение. Таким образом, в финансовой отчетности и балансах соглашения репо обычно указываются в столбце «задолженность или дефицит» как ссуды.

Обратное репо что это такое

РЕПО (от англ. repo – repurchase agreement) – вид сделки, при которой ценные бумаги продаются и одновременно заключается соглашение об их обратном выкупе по заранее оговоренной цене. Обратное РЕПО (reverse repo) – покупка ценных бумаг с обязательством обратной продажи.

Таким образом, договор РЕПО представляет собой две сделки: это операция с наличными ценными бумагами сегодня плюс форвардный контракт на эти же активы в будущем.

С экономической точки зрения РЕПО является аналогом кредитования под залог ценных бумаг. При этом договор РЕПО избавляет стороны от процедур, связанных с использованием залога, таких как продажа с аукциона в случае неуплаты долга, потому что права на ценные бумаги уже переоформлены на кредитора по первой части сделки. Причем разница в цене между покупкой и продажей является платой за использование ресурсов, по аналогии с процентными платежами.

Сделки РЕПО используются Банком России для поддержания ликвидности коммерческих банков. Для этих целей ЦБ определяет РЕПО как «сделку по продаже (покупке) ценных бумаг с обязательством последующего выкупа (продажи) через определенный срок по заранее оговоренной цене». На официальном сайте Центрального Банка публикуется список ценных бумаг, которые могут быть использованы для этого вида операций, а также даты и итоги проводимых аукционов. Ставки такого кредитования с 3 мая 2011 года определены в следующем размере: на 1 день – 5,5%, на 7 дней – 5,5%, на 90 дней – 7%, на 6 месяцев – 7,5%, на 12 месяцев – 8%. Объем совершаемых сделок – около 500 млн рублей.

Кроме того, сделки РЕПО используются в биржевой торговле для того, чтобы клиенты брокеров могли открывать короткие позиции, то есть продавать те ценные бумаги, которые они не имеют в наличии. Для этого бумаги одалживаются через сделку РЕПО и продаются. После закрытия позиции (обратной покупки ценных бумаг) они возвращаются прежнему владельцу (как правило, самой брокерской компании), и, таким образом, закрывается вторая часть договора РЕПО.

Аналогично можно увеличить сумму инвестирования, например в акции. Предположим, инвестор покупает ценные бумаги эмитента. После этого он продает их по сделке РЕПО – на время. Вырученные средства вновь вкладываются в ценные бумаги. И если цена на них растет, то инвестор зарабатывает дополнительную прибыль. Через определенный период позиция по дополнительно купленным ценным бумагам закрывается, а на полученные деньги завершается сделка РЕПО – ценные бумаги выкупаются обратно.

Ознакомиться с нюансами проведения сделок РЕПО в биржевой торговле можно здесь.

Договор РЕПО: это не так сложно, как кажется. Рассказываем все нюансы

Что такое РЕПО?

Договор РЕПО (от англ. REPO — Repurchase Agreement (соглашение выкупа) ) — это сделка продажи ценных бумаг с обязательством выкупить их в определенный срок по заранее оговоренной цене. С ее помощью продавец получает возможность быстро занять деньги. Кроме того, продавец и покупатель могут обменяться ценными бумагами. Сделки РЕПО можно использовать, чтобы открывать короткие позиции — то есть трейдеры торгуют ценными бумагами, которые они одалживают у брокера.

Посмотрим на сделку подробнее. Договор делится на две части.

Сделки РЕПО бывают прямые и обратные. Если человек продает ценные бумаги по первой части договора, а потом обязуется их выкупить, то это сделка прямого РЕПО. Если он покупает ценные бумаги с обязательством их продать в будущем, то это сделка обратного РЕПО.

Риски сделок РЕПО

Один из рисков, связанных со сделками РЕПО, заключается в неисполнении второй части договора. К концу его срока у продавца может не оказаться денег либо у покупателя не будет ценных бумаг, которые он должен был вернуть. Однако если продавец не вернет деньги с процентами и не выкупит ценные бумаги, то покупатель сам может продать их, чтобы компенсировать потери. Но если бумаги подешевеют, то покупатель может выручить за них меньше, чем занял продавцу.

Как снизить эти риски?

Существует два способа минимизации рисков — дисконт и взносы. Дисконт — это разница между рыночной стоимостью ценных бумаг и суммой сделки РЕПО. Как в примере с Иннокентием, который продал брокеру 1 тыс. акций за ₽3 млн вместо ₽3,8 млн. Это дополнительная гарантия того, что трейдер захочет выкупить свои бумаги обратно и таким образом выполнит условия сделки. Такой дисконт, как в примере с Иннокентием, называется начальным.

Компенсационный взнос — это деньги или ценные бумаги, которые одна сторона должна передать другой, если стоимость бумаг изменилась. По сути, это частичное исполнение обязательств по второй части сделки РЕПО, чтобы снизить риски неисполнения договора. Если цена акций изменилась, то одна сторона может потребовать от другой провести переоценку обязательств, но такие требования должны быть прописаны в договоре.

Например, если акции начнут расти в цене, то такая ситуация станет невыгодна продавцу бумаг и он может потребовать у их покупателя компенсацию либо деньгами, либо частью акций. Ведь теперь за то же число акций он мог бы получить больше денег.

А если, наоборот, стоимость бумаг упадет, то в невыгодной ситуации оказывается покупатель акций, так как получается, что он отдаст за них больше, чем мог бы, исходя из рыночной цены. И продавец может не захотеть выкупать их обратно. Таким образом, он тоже может потребовать компенсацию деньгами или акциями.

Кроме того, существует маржинальный взнос — сумма денежных средств или ценных бумаг, которые одна сторона должна передать другой, чтобы снизить риски неисполнения второй части договора. Однако в отличие от компенсации это не предоплата и не предпоставка по второй части сделки.

Переоценка по договору РЕПО

В сделках РЕПО есть верхняя и нижняя переоценки. Продавец ценных бумаг может провести верхнюю переоценку, если стоимость этих бумаг поднялась выше определенного уровня. Избыток маржи, то есть обеспечения по сделке, должен достичь или подняться выше уровня переоценки.

Нижнюю переоценку проводит покупатель, если цена бумаг опустилась ниже установленного уровня. Дефицит маржи должен достичь или подняться выше уровня переоценки. До заключения сделки РЕПО стороны договариваются, каким будет этот уровень, а также устанавливают, как рассчитывать избыток и дефицит маржи.

После того как настал момент переоценки, первоначальные покупатель и продавец согласуют, как будут действовать дальше. Они могут досрочно исполнить обязательства по договору РЕПО, то есть первый продает ценные бумаги, а второй выкупает их с процентами. Однако сумма выкупа будет уже не той, что прописана в договоре. Ее рассчитывают заново с учетом того, что сделка закрывается раньше срока. При желании продавец и покупатель могут заключить новый договор РЕПО.

Другой вариант — после переоценки одна из сторон может потребовать выплатить маржинальный взнос в виде денег или ценных бумаг. На сумму такого взноса, если он выплачивался деньгами, также могут начислять проценты. Однако всю сумму с процентами можно вернуть, если договор будет полностью исполнен. Это относится и к ценным бумагам, если они были взносом. Если вместо этого продавец или покупатель потребует выплатить компенсацию, то ее вернуть уже нельзя.

Кому принадлежат дивиденды и купоны?