Облигации российских эмитентов что это

Облигации российских эмитентов что это

Первое упоминание об облигациях (долговых ценных бумагах) появилось в контексте решения конфликта между ростовщиками и церковью ортодоксов во Франции в 16 веке. Примерно в то же время предприниматели Голландии начали выпускать свои облигации. С тех пор в по всей Европе облигации стали популярной долговой бумагой.

История облигаций в России гораздо более захватывающая и, как и следует ожидать, отражает все особенности экономического уклада и политического строя в нашей стране. Определённые формы долговых обязательств существовали в России ещё при Рюриковичах, однако особое внимание к подобным бумагам на уровне государства появилось в 18 веке, а именно в 1769 году, когда Екатерина II взяла первый заграничный кредит (к концу екатерининских времён долг России перед иностранными государствами составил двести миллионов рублей — по тем временам это сказочно огромная сумма).

Первые облигации в России были выпущены позже, в 1809 году, и этот выпуск оказался неудачным, было размещено менее 3% бумаг с номинальной стоимостью 1000 рублей на 7 лет с доходностью 6%. Затем было ещё несколько выпусков: в 1812 году для содержания армии, в 1831 году, в 40-х годах 19 века. С момента ликвидации крепостного права в 1861 году рынок облигаций получил импульс к интенсивному росту. Долговые бумаги покупали, в основном, банки иностранных государств, в основном, европейских. Появились облигации на предъявителя, выигрышные займы и бессрочные долговые бумаги. В 1881 году общий объём облигационных займов превысил 216 млн. рублей.

В 1917 году вполне ожидаемо все облигации были признаны вне закона, а в 1918 ВЦИК постановил аннулировать все внутренние и внешние долги. Впрочем, новая власть быстро оценила выгоду облигаций и уже в 1922 году были появились первые облигации государственного займа, которые за неполных 8 лет появились почти в каждом доме жителей СССР. Государство не особенно хорошо справлялось с внутренним долгом, поэтому в 1930-41 гг. произошла унификация облигаций, часть обязательств по облигациям перед гражданами страны была погашена. Доходность облигации снизилась и составила всего 3%. В 19411-1945 гг. вышел очередной двадцатилетний займ под 4% — обескровленной экономике были нужны деньги. С 1957 года выпуск выигрышных облигаций был прекращён и возобновился только в 1982 году, со ставкой 3%.

В 1992-1994 году прошла экономическая реформа и государство окончательно перешло от командной к капиталистической модели. Приватизация компаний, появление акционерных обществ и паевых инвестиционных фондов стали предпосылками новой эры долговых ценных бумаг. Тогда же на биржу (ММВБ) впервые вышли облигации государственного займа. В 1999 году вышли ипотечные облигации, шестью годами позже — сберегательные. По состоянию на 2017 год на фондовых рынках торгуются облигации многих российских корпораций и банков.

Как видите, облигации — неизменно интересный и крайне жизнеспособный инструмент, востребованный любой эпохой. И это неслучайно.

По своей экономической сущности облигации — это кредит, выданный эмитенту (тому, кто облигацию выпустил). То есть, покупая облигацию, вы даёте свои деньги в долг (государству, банку, компании и т.д.) и получаете процент за пользование этими средствами. Доход может быть как процентным (привычные годовые), так и купонным (фиксированная сумма в указанный срок).

Доходность облигации, как и любой ценной бумаги, прежде всего может рассчитываться как разница в цене покупки и продажи. В случае с облигациями их приобретают со скидкой (с дисконтом), а погашение производят по номиналу, то есть дороже. Также по облигациям может быть получен купонный доход — раз в год (период может быть любым) держатель облигации получает доход по купону (как мы уже говорили, аналог процента). Кстати, в раньше некоторые облигации выглядели как сертификат с множеством отрезных купонов — отсюда и пошло выражение «стричь купоны» (получать доход).

Разумеется, доходность облигации бывает и комплексная. В экономике этот случай называется эффективной или абсолютной доходностью — учитываются все купонные выплаты, разница в цене, прибыль от реинвестирования.

Доходность облигации может начинаться от нескольких процентов и достигать почти неограниченных значений (помните о рисках!). Она зависит от состояния эмитента (кстати, большая ставка процента по облигации должна вас натолкнуть на мысль, не приобретаете ли вы ценные бумаги компании, которая скоро обанкротится), от типа эмитента (государство, муниципалитет, корпоративный сектор), от срока займа. Естественно, что доходность ликвидных торгуемых на бирже облигаций может меняться — а если точнее, то меняется, как и цена акций, каждый день.

ЦБ повысил ставку: пора покупать облигации? Разбор Банки.ру

В чем суть идеи

Во всех информационных каналах для инвесторов брокеры капслоком телеграфируют «Обратите внимание на облигации!», поскольку данный инструмент, по их мнению, может принести доход с учетом предсказаний о курсе Банка России на повышение ключевой ставки. Такие идеи особенно активно циркулировали за неделю до заседания совета директоров Банка России, 10 сентября 2021 года, когда как раз и должны были объявить эту ставку (то есть минимальный процент, под который коммерческие банки могут брать кредиты у ЦБ).

Когда ключевая ставка растет, увеличивается и доходность по облигациям (то есть отношение купона к рыночной цене облигации). Поскольку купоны большинства облигаций установлены заранее, доходность может вырасти только за счет падения цены бумаги. Когда ключевая ставка падает, облигации начинают дорожать, что приводит к снижению их доходности.

Сама инвестиционная идея брокеров заключалась в том, что на ожидании решения регулятора повысить ставку рынок облигаций будет подстраиваться под прогнозируемый размер повышения на 0,5%, до 7% годовых. По мнению брокеров, самое время брать бумаги, когда ставки доходности уже подросли, но решение Центробанка не озвучено. Ожидалось, что после достижения отметки в 7% Банк России сменит курс на снижение ставки — и это были бы идеальные условия для заработка на облигациях.

Облигация

Итак, пора ли уже добавить облигаций в инвестпортфель?

Как зарабатывают на облигациях

Самая понятная логика работы с облигациями для бывших вкладчиков: купить бумагу на определенный срок, получать фиксированные купоны и ждать погашения (когда выпустивший облигацию вернет номинал, то есть стоимость, на которую была оценена бумага при выпуске). Но это может оказаться не слишком выгодной, а иногда и убыточной затеей, ведь в определенный момент облигация может стоить дороже номинала, и получится переплата.

В «Открытие Брокере» говорят, что для такой пассивной стратегии подошли бы облигации надежных эмитентов (рейтинги по национальной шкале от «ВВВ+» до «А») срочностью один-два года. Они потенциально принесли бы «порядка 8,5—10% годовых и остаются крайне привлекательными для инвесторов, но, скорее, пока не со спекулятивной точки зрения, а исходя из покупки до погашения», отмечает начальник отдела анализа долгового рынка компании Владимир Малиновский.

Денис Кучкин, генеральный директор ИК «Септем Капитал», рекомендует при выборе долговой ценной бумаги в качестве инструмента обращать внимание на три основных параметра:

— кто выпустил облигацию (эмитент);

— срок погашения (дюрация);

— кредитное качество эмитента (оценка рейтинговых агентств не ниже «BB-», спекулятивный уровень).

Рейтинговая оценка

«Когда вы в принципе приходите на фондовый рынок, вам надо выкинуть из головы историю как с депозитами: сидеть в бумаге до погашения. Инвестор мыслит сроками, данными о ставках и процентах», — напоминает Кучкин.

Идея состоит в том, по его словам, чтобы купить на вторичном рынке облигации с длинным сроком погашения. Доходность по ним (отношение купонов к цене бумаги) через какое-то время после того, как начнется снижение ставок, тоже будет снижаться. «Взяли вы, например, бумагу с доходностью 8% годовых, через полгода она снизилась до 7,5%, а цена выросла. Тогда за полгода вы сможете заработать значительно больше, чем 8% годовых, за счет роста цены плюс купон», — поясняет глава «Септем Капитала».

Сколько можно заработать

Если брать ОФЗ как индикатор по доходности и по надежности, то доходности по краткосрочным бумагам — 6,70%, по долгосрочным — 6,90%. «График доходности, скажем, Russia 10Y Bond зажат уже месяца четыре между 6,90% и 7,30% в ожидании импульса для дальнейшего движения», — оценивает Илья Коровин, председатель Национального союза частных трейдеров и инвесторов на финансовых рынках.

Корпоративные облигации первого эшелона приносят доходность в зависимости от срока погашения от 7% до 8%. «Они надежные, как наш Центральный банк, то есть входят в ломбардный список. Но, как правило, частному инвестору такие доходности не интересны. Доходность, которая обычно интересует инвестора, начинается от 12% и выше», — размышляет Коровин.

По его словам, бумаги более низких уровней листинга в последнее время популярны, но лучше инвесторам такими инструментами не увлекаться, а в качестве альтернативы купить акции «Газпрома».

Когда брать бонды

В конце августа аналитики «Тинькофф Инвестиции Премиум» выпустили обзор, в котором утверждали, что покупка облигаций в конце августа будет удачной по двум причинам:

По оценке Евгения Шиленкова, заместителя генерального директора по активным операциям ИК «Велес Капитал», к самой дате заседания это решение было отыграно в котировках примерно на 90%.

Он напоминает, что перед заседанием обычно есть неделя тишины, участники рынка в этот период могут быть чуть менее активны, но все равно люди торгуют с учетом консенсус-мнения, которое сформировалось на этот счет.

«Покупка облигаций до или после заседания могла произойти на равных условиях, — считает Александр Ермак, главный аналитик по долговым рынкам БК «Регион». — Однако сохранение жесткой риторики в заявлении регулятора и возможность дальнейшего повышения ключевой ставки могут негативно отразиться на ценах кратко- и среднесрочных бумаг в ближайшем будущем». По его наблюдениям, обычно ажиотаж на рынке облигаций перед заседаниями Центробанка наблюдается, только когда уже понятно, что ставку будут снижать, и инвесторы пытаются купить наиболее длинные бумаги до того момента, когда они могут вырасти в цене после решения регулятора.

Привязывать решение о покупке облигаций ко дню объявления решения регулятора по ключевой ставке, по мнению заместителя председателя правления и финансового директора Экспобанка Андрея Шалимова, может быть оправданно в двух случаях:

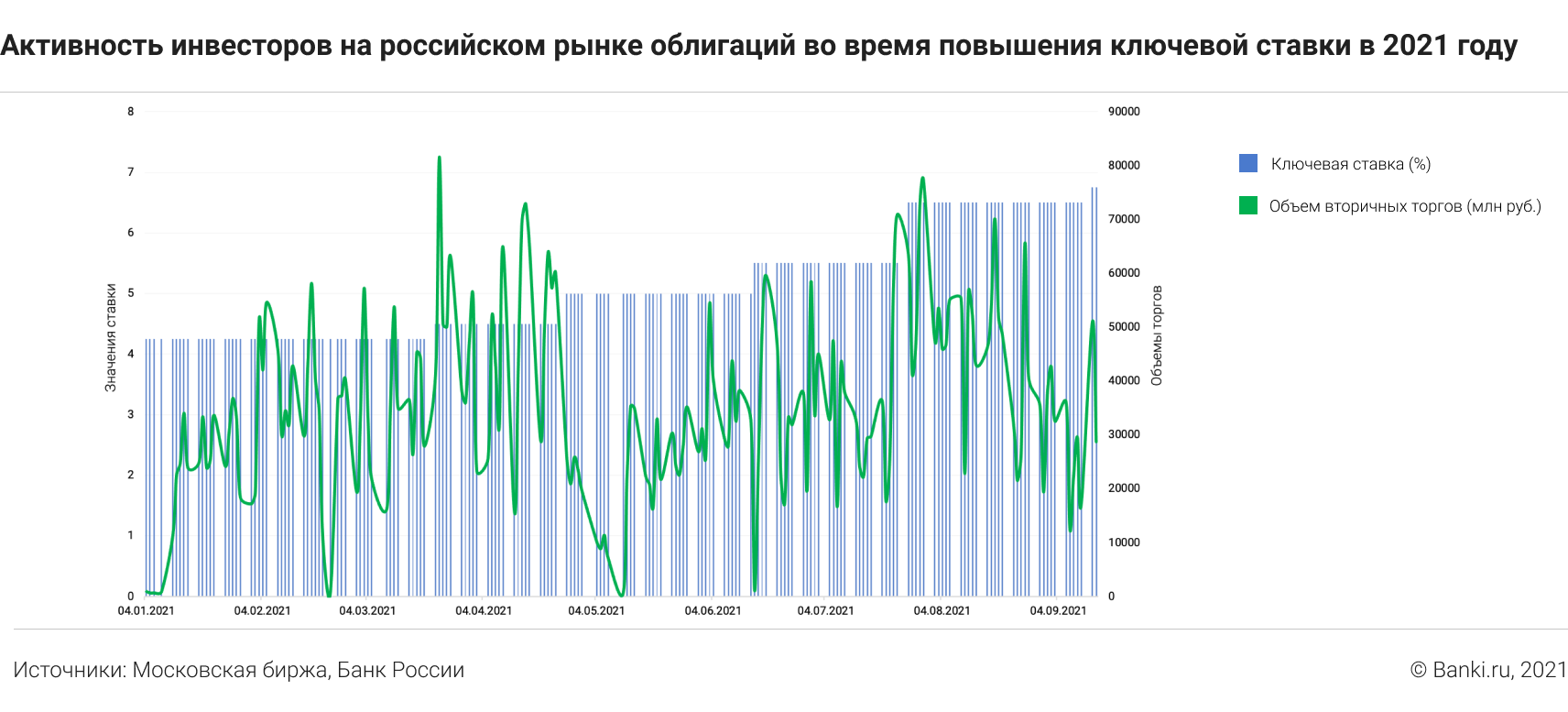

Как реагировал рынок на объявления ключевых ставок

Самыми значительными объемы торгов на вторичном рынке облигаций были при повышении ставки в конце марта с 4,25% до 4,5%.

А перед заседанием Центробанка 10 сентября как раз наблюдалась классическая картина снижения активности инвесторов.

По итогам заседания глава Банка России Эльвира Набиуллина озвучила цифру в 6,75% годовых. Чего не учли аналитики, так это явного намека на дальнейшее, возможно неоднократное, повышение.

Когда рынок облигаций успел обновить ставки

Подстраиваться под будущие решения Банка России, по словам профессиональных участников торгов, рынок начинает зачастую сразу после обновления ключевой ставки. Все внимательно слушают заявления руководства ЦБ и примерно понимают, как дальше будет действовать регулятор. Когда у инвесторов недостаточно данных для точного прогноза, «настройки» на рынке происходят за полторы-две недели до нового заседания по ставке.

На вторичном рынке сначала меняются цены и доходности по наиболее ликвидным облигациям первого и второго эшелона, затем — по более доходным облигациям третьего и четвертого эшелонов. «В последнюю очередь могут происходить изменения ставок высокодоходных облигаций (ВДО), но в большинстве случаев эти изменения минимальны, поскольку доходность таких инструментов и так существенно выше, чем у ОФЗ», — добавляет Александр Ермак.

С этим инструментом также покупают.

Илья Коровин рекомендует тем, кто только начинает формировать портфель, использовать стратегию лесенки, когда в портфеле бумаги с разными сроками обращения представлены в равных пропорциях. «При изменении кривой доходности, в том числе из-за объявления изменения ставки, эта стратегия даст свой результат», — утверждает он.

Андрей Шалимов из Экспобанка напоминает, что инвестиции в облигации подходят для инвесторов, желающих обыгрывать доходность по банковскому депозиту и уровень инфляции. Оптимальной стратегией является сочетание инвестиций в облигации с другими инструментами фондового рынка, такими как акции, ETF и прочие, в зависимости от риск-профиля инвестора.

Получается, что покупать облигации сейчас есть смысл, если вы уверены, что цикл повышения ключевой ставки завершен. Но если помнить про комментарии главы ЦБ о допустимости «дальнейших повышений ключевой ставки на ближайших заседаниях», то не исключено, что облигации в ближайшей перспективе продолжат дешеветь.

Елена СМИРНОВА, Banki.ru

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Максимально доступно объясняем, что такое облигации и как на них заработать

Облигации (в иностранных источниках можно встретить термин Bonds) — консервативный инструмент, зарабатывать с которым достаточно просто. Облигации часто сравнивают с банковским депозитом, отмечая многочисленные преимущества над последним.

На практике при работе с облигациями начинающий инвестор сталкивается с большим количеством нюансов и специфических терминов, которые существенно затрудняют процесс инвестирования, а иногда приводят к болезненным ошибкам.

Разберем, что такое облигации на простых и понятных примерах, а также дадим определение ключевым понятиям долгового рынка.

Что такое облигации

Облигация — долговая бумага, по которой заемщик (тот кто выпускает облигации) должен в оговоренный срок вернуть кредитору (инвестору) стоимость облигации (номинал) и процент за пользование средствами (купонный доход).

Пример. К вам пришел товарищ и просит занять ему 90 000 руб.— не хватает на покупку машины. Вернуть деньги он сможет только через год и в качестве благодарности готов отдать не 90 000, а 100 000 руб. Вы соглашаетесь, и чтобы зафиксировать договоренность составляете расписку. В этой расписке прописано, что в определенную дату ваш друг вернет вам 100 000 руб. Друг получает деньги, у вас на руках остается расписка. Эта расписка — по сути и есть облигация. А сделка, которую вы заключили, является размещением облигации.

Купон по облигации — процент от номинала, который эмитент облигации выплачивает инвестору за пользование средствами. Купон может выплачиваться на полугодовой основе, ежегодно, ежеквартально или ежемесячно.

В приведенном выше примере составим расписку немного по-другому. Через год ваш друг возвращает вам не 100 000, а 90 000, как и занимал, но раз в три месяца он будет выплачивать вам 2 500 в качестве вознаграждения за пользование средствами. То есть через 3, 6 и 9 месяцев вы получите по 2 500 руб., а через год друг вернет вам ваши 90 000 руб. и последний платеж 2 500 руб. Этот самый ежеквартальный платеж и будет называться купоном или купонным доходом.

Купон для простоты сравнения облигаций измеряется в процентах годовых. В данном примере вы получите в качестве дохода 2 500 * 4 = 10 000 руб. На вложенную сумму это составит 10 000/ 90 000 = 11,11% в год. В таком случае принято говорить, что купон по данной облигации составляет 11,11% годовых.

Почему доход по облигации называют купоном? Раньше облигации находились на руках у инвесторов в бумажном виде. Когда держатель получал выплату от эмитента, от облигации отрывался бумажный купон. Сейчас облигации в большинстве своем существуют в электронном виде, но термин купон прочно закрепился в лексиконе участников рынка. Подавляющее большинство облигаций на российском рынке — купонные. Дисконтные бумаги встречаются достаточно редко.

Таким образом мы разобрались, что по сути облигация представляет собой долговую расписку с определенными условиями, главными из которых являются дата погашения, номинал, размер и периодичность выплаты купона, и, разумеется, кто является эмитентом этой бумаги. Единственный момент — эта расписка является бездокументарной ценной бумагой.

Основные параметры облигаций в окне «Текущие торги» терминала QUIK. В первом столбце указано наименование выпуска, в котором обычно фигурирует название эмитента. Сверху вниз: Сбербанк, Роснефть, ГК ПИК, АФК Система и т.д. «Длительность купона» — период, через который выплачивается очередной купон — измеряется в днях. Размер купона указывается в рублях, а цена облигации — в %. В столбце «Доходность» указана эффективная доходность к погашению, смысл которой будет описан далее.

Все знакомы с простым экономическим законом: чем выше риск, тем выше доходность, и наоборот.

Это правило применимо и к рынку облигаций. Чем надежнее эмитент облигации, тем меньшую доходность он предлагает своим инвесторам. И наоборот, если риск проблем с платежеспособностью эмитента велик, то ему приходится платить более высокий купон по своим долговым бумагам, чтобы заинтересовать участников рынка.

Надежность эмитента еще называется кредитным качеством — чем оно выше, тем ниже вероятность банкротства. В России самыми надежными бумагами считаются облигации федерального займа (ОФЗ), выпущенные государством в лице Минфина. Они являются своеобразным эталоном на долговом рынке.

Наиболее авторитетными в мире принято считать рейтинги трех крупнейших международных агентств: Standard & Poor’s, Moody’s и Fitch.

Также доходность облигации зависит от срока до погашения. Чем меньше срок до погашения, тем ниже при прочих равных ее доходность, так как риск проблем у эмитента на коротком промежутке времени ниже, чем на более длинном.

Особенности обращения облигаций

Облигации торгуются на биржевом и внебиржевом рынках. Если вы являетесь держателем облигации и вам понадобилось срочно вернуть вложенные средства, вы можете продать их другому инвестору и получить деньги.

Так как цены на облигации формируются посредством спроса и предложения, рыночная цена чаще всего отличается от номинала. Для удобства она измеряется в процентах от номинала. Например, если рыночная цена облигации 101,53 и номинал составляет 1000 руб., то это значит, что бумагу в настоящий момент можно купить или продать за 101,53%*1000 руб. = 1015,3 руб.

Если облигация торгуется выше номинала, то говорят, что она торгуется с премией. Если ниже, то говорят, что облигация торгуется с дисконтом. Большинство облигаций на российском рынке имеют номинал 1000 руб.

Рыночная цена облигации

Рыночная цена облигации формируется исходя из уровня требуемой рыночной доходности для эмитентов соответствующего кредитного качества.

Смысл в следующем. Инвестор не станет покупать облигации с доходностью 6%, если на рынке есть альтернативы под 8% с тем же уровнем надежности. Чтобы держателю продать такую бумагу, ему придется продавать ее с дисконтом, который компенсирует покупателю разницу в доходности 2% в год до погашения.

Пример: Облигация была выпущена в начале 2011 г. со сроком погашения в 2016 г. с купоном 8%. В начале 2015 г. уровень процентных ставок вырос и по облигациям сопоставимого кредитного качества доходность составляет 10% в год. Соответственно, чтобы облигация была интересна инвесторам, она должна обеспечивать аналогичную доходность. Но так как купон уже был ранее зафиксирован на уровне 8%, то такая доходность может быть обеспечена только за счет снижения стоимости покупки облигации.

Чтобы компенсировать 2% в год за 2015 и 2016 гг. номинал должен быть снижен примерно на 2*2%=4%. Таким образом рыночная цена будет 96% от номинала. Этот пример очень упрощен, но позволяет понять принцип ценообразования на рынке облигаций.

Доходность облигации

Еще одним вопросом, который может вызвать непонимание у начинающего, является понятие доходности облигации. Существует несколько видов доходности, которые стоит знать.

По сути это просто величина купона. Если купон по облигации составляет 8%, то и купонная доходность будет аналогичная. Стоит отметить, что вне зависимости от частоты выплаты купона (ежеквартально, ежемесячно и т.д.) инвестор может получить процентный доход по облигации за каждый день удержания.

При продаже инвесторы закладывают в цену размер процента, накопленного за период владения бумагой с момента последнего купона. Для бумаг одного выпуска величина надбавки в один и тот же день всегда одинаковая, так что для удобства в современных торговых системах эта величина рассчитывается автоматически и сразу учитывается в сделках. Эта надбавка называется накопленный купонный доход (НКД).

Это упрощенный индикатор доходности, который показывает купонную доходность по отношению к конкретной текущей рыночной цене облигации. Здесь используется допущение, что цена облигации не будет изменяться со временем. Текущую доходность удобно использовать, если вы покупаете облигацию на короткий срок (до полугода) и планируете продать ее задолго до погашения

Простая (номинальная) доходность к погашению

Эта доходность включает в себя не только купонный доход, но и прибыль/убыток от разницы между ценой погашения и рыночной ценой, по которой приобретается облигация.

Эффективная доходность к погашению — YTM

Эффективная доходность к погашению является самой популярной и самой корректной для сравнения облигаций. В большинстве ресурсов под понятием доходность имеют ввиду именно ее. В отличие от предыдущего показателя, она учитывает реинвестирование купонов — предполагается, что полученные купоны могут сразу инвестироваться в облигации под ту же самую доходность.

Формула эффективной доходности достаточно громоздкая, да и знать ее рядовому инвестору необязательно — ее можно посмотреть в QUIK, на сайте Мосбиржи или на специализированных ресурсах типа cbonds или rusbonds, где она рассчитывается автоматически.

Классификация облигаций

По типу эмитента облигации бывают государственные, корпоративные и муниципальные.

По сроку до погашения облигации делятся на краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет) и долгосрочные (более 5 лет).

По виду дохода облигации бывают дисконтные и купонные. Также выделяют бумаги с переменным купоном, плавающим купоном, индексируемым номиналом и др.

Риски инвестирования в облигации

Кредитный риск — риск ухудшения платежеспособности эмитента. Если увеличивается риск того, что эмитент может не погасить свои долговые обязательства, то цена на облигации может снизиться. Если у эмитента был понижен кредитный рейтинг, то цена немного снизится, но если появится серьезный риск банкротства, то стоимость облигаций может упасть очень значительно.

Процентный риск — риск снижения стоимости облигации из-за изменения уровня процентных ставок. Чем дальше срок погашения и чем ниже купон по облигации, тем выше этот риск. Оценить его можно по показателю дюрации.

Риск ликвидности — большая часть некоторых облигационных выпусков сосредоточена в руках крупных инвесторов, которые планируют удерживать их на долгий срок. В таком случае на бирже торговый оборот этих бумаг будет очень невысокий и продать/купить более-менее крупный объем по интересующей цене может быть проблематично.

Риск исполнения встроенных опционов — подробнее прочитайте про put-оферту.

Инфляционный риск — при покупке облигаций с постоянным купоном есть риск, что инфляция вырастет и начнет обгонять доход по портфелю. Чтобы защититься от этого риска, можно сформировать часть портфеля из облигаций с плавающим купоном, привязанным к уровню инфляции.

На что обращать внимание в первую очередь при выборе облигации в портфель

— Оцените уровень требуемой доходности и допустимого риска. Исходя из этого уже можно рассматривать бумаги тех или иных эмитентов. Как правило, чем больше доходность облигации превышает доходность соответствующей по сроку ОФЗ, тем выше риск.

— Отдавайте предпочтения крупным эмитентам, платежеспособность которых не вызывает вопросов.

— Оцените свой инвестиционный горизонт и подбирайте бумаги, дата погашения которых примерно совпадает с вашими целями.

— Оцените ликвидность облигаций, которые рассматриваете для покупки. Достаточны ли ежедневные объемы торгов? Как часто проходят сделки? Как быстро вы сможете продать бумаги в случае необходимости без потери в цене?

— Если по вашему мнению процентные ставки на рынке будут расти, стоит отдавать предпочтение коротким выпускам или бумагам с плавающей ставкой. Если по вашему мнению процентные ставки на рынке будут падать, можно часть портфеля выделить для более долгосрочных бумаг, чтобы получить дополнительный доход из-за роста их цены.

— При торговле облигациями учитывайте, что купонный доход по корпоративным бумагам, выпущенным после 1 января 2017 г., не облагается налогом. Также не облагается налогом доход с купонного дохода по ОФЗ и муниципальным облигациям.

— Не забывайте учитывать расходы на биржевую и брокерскую комиссии.

— Для торговли облигациями не пытайтесь использовать теханализ. Здесь этот инструмент не работает.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Ход торгов. Нефтегаз опять в аутсайдерах

Ozon — затянутая «история роста»

Как биотех с СПБ Биржи потерял всё за один день

Дивидендный портфель 2021. Подводим итоги

Главное за неделю. В ожидании Санты

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Резкое падение цен на газ. Газовое ралли закончилось?

Американские акции, по которым вырастут дивиденды в 2022

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.