О чем говорят наши расходы

Семейный бюджет: как правильно его вести, чтобы не развестись

Как правило, перед свадьбой молодые пары уделяют три месяца обсуждению списка гостей, но ни дня такому важному вопросу, как финансовые отношения в семье. Почему?

Потому что это «неприлично». В нашем обществе до сих пор считается неприличным и недостойным обсуждать тему денег. Нам неловко открыто говорить о том, сколько, почем, кому и когда.

Потому что это «незначимо». Романтическая установка, укоренившаяся на уровне коллективного убеждения про рай в шалаше, про «не в деньгах счастье», обесценивает значимость материального фактора. Хотя именно он дает стабильность, обеспеченность и комфорт.

Потому что мы инфантильны. Наше общество на удивление незрело, хотя каждый в нем сталкивается с совершенно не детскими проблемами и задачами. При этом очень крепка система мышления, при котором кто-то другой понесет за что-то ответственность, как-то всё само разрулится, образуется. Даже в наших любимых фразах, в которых мы обозначаем причины своих проблем, слишком часто звучит «Безличностный Лось»: не срослось, не получилось, не задалось, не сложилось, стряслось. Оно само. Не я. Инфантильность проявляется и в полной финансовой безграмотности, отсутствии финансового планирования и выученной немоте в обсуждении финансовых вопросов.

Ведение бюджета: как говорить о деньгах до свадьбы и после

Как вести семейный бюджет? Твои, мои и наши деньги: раздельный бюджет или совместный?

Раздельный бюджет плохо совместим с семейным счастьем, считают психологи. Однако в конференциях на 7е раздельный бюджет часто обсуждают как важную составляющую независимости женщины. Так как все-таки вести семейный бюджет правильно? Возможно, точку в споре между сторонниками совместного и раздельного бюджета поставит Джесси Микам, автор книги «Вам нужен бюджет» и одноименной системы ведения бюджета. Как научиться говорить о деньгах и разделить их на твои, мои и наши?

Если вы хоть раз были влюблены, то вам наверняка знакомо это непередаваемое ощущение, когда вы проходите очередной рубеж: первое свидание (мы с Джули провели его в уютном ресторанчике), первый поцелуй, первая ссора и осознание, что она не станет причиной вашего разрыва. Но первый серьезный разговор о деньгах обычно не входит в список самых приятных моментов.

Если вы собираетесь провести свою жизнь с определенным человеком, то рано или поздно вам придется поговорить с ним о деньгах. И вряд ли удастся обойтись коротким, пусть и неприятным, разговором. Вам придется обсуждать деньги снова и снова, так что лучше перестать считать эту тему неудобной.

А если этого разговора не избежать, то как же сделать его максимально безболезненным? Ответ прост: вам нужен совместный, или семейный, бюджет. На самом деле говорить о деньгах намного проще через призму бюджета. Тогда это будет разговор не о «моих долгах» и «твоих долгах», «моих тратах» и «твоих тратах», а о том, как всё это вписывается в рамки бюджета.

Невозможно составить ни финансовый, ни жизненный план, пока вы оба не согласитесь вести бюджет. Множество пар заходит в тупик именно на этой стадии. Возможно, вам нравится идея совместного бюджета, а вашему партнеру она кажется удушающей. И само слово «бюджет» вызывает у него лишь страх и панику.

Если вам не удается убедить партнера в том, что планирование бюджета — это важно, то удостоверьтесь, что именно он понимает под «планированием бюджета». И осознает ли, что никто никого не собирается сажать на поводок и контролировать каждый шаг. Совместное ведение бюджета означает, что вы будете вместе работать над достижением ваших общих целей — а вовсе не то, что ваш партнер должен работать над достижением ваших личных целей.

Что вы должны знать о своем муже и деньгах

Когда у вас есть партнер, вы узнаёте о нем всё больше и больше: его привычки, взгляды, то, что способно вывести его из себя. Когда двое людей объединяют свой быт, они всегда видят что-то новое друг в друге — даже если им кажется, что они идеально друг другу подходят. То же самое относится и к совместному ведению бюджета.

Если вы начали жить вместе и вести общий бюджет, то вскоре заметите, что разговоры о совместной жизни и о совместном бюджете имеют много общего. Точки соприкосновения будут повсюду, начиная от температуры в комнате и заканчивая режимом питания. Вам может нравиться заказывать еду на дом несколько раз в неделю, чтобы не тратить силы на готовку и иметь больше свободного времени. Но что, если ваш партнер предпочитает готовить ужин каждый день, так как для него это способ расслабиться? Вы не сможете организовать совместный быт, не зная предпочтений друг друга.

В отношении денег есть три аспекта, которые вы должны знать о своем партнере, а он должен знать о вас.

Ваши финансовые привычки. Как вы обращаетесь с деньгами в повседневной жизни? Отправляете ли определенную сумму в запас сразу же, получив зарплату, или только если в конце месяца у вас остались неизрасходованные деньги? Стараетесь ли найти самые выгодные акции и специальные предложения, когда хотите что-то купить, или гордитесь тем, что покупаете дизайнерские вещи за полную цену? Стремитесь ли погасить задолженность по кредитной карте полностью или обходитесь лишь минимальным ежемесячным платежом?

Ваши представления о деньгах. Как вы вообще относитесь к деньгам? Если вам становится дурно, когда суммы на вашем банковском счете недостаточно, чтобы в случае чего покрыть все расходы на протяжении восьми месяцев, а ваш партнер считает знаменательным событием, когда ему хватает денег, чтобы оплатить квартиру и заказать пиццу, то вам обоим лучше узнать об этом как можно раньше. Это не значит, что вы не подходите друг другу, но вам придется найти какой-то компромисс между такими диаметрально противоположными взглядами.

Ваш вклад в совместный бюджет. Неважно, с чем каждый из вас пришел в семейную жизнь — с огромными долгами или огромными деньгами. В любом случае вам нужно поговорить. Как вы планируете справляться с ситуацией? Что это означает для совместного бюджета? Готовы ли вы помочь своему партнеру расплатиться со студенческим долгом, используя средства из общего бюджета? Существует множество подходов и сценариев. Но четко говорить о своих планах, идеях и чувствах — это единственный правильный путь.

Твое, мое и наше: что такое совместный бюджет

При первом разговоре о бюджете надо рассмотреть три аспекта: что важно лично для вас, что важно для вашего партнера и что важно для вас обоих как пары. На основе этих ценностей развиваются основные приоритеты вашего бюджета, поскольку он должен включать в себя три категории приоритетов: твои, мои и наши.

Единственный способ выявить их — это разговаривать друг с другом. Помните, что вам не удастся обсудить всё за один раз, так что используйте первый разговор о бюджете, чтобы определить основные приоритеты — как личные, так и общие. Вы хотите арендовать офис, чтобы дописать свой роман? Ваша девушка хочет записаться на курсы программирования, чтобы расширить возможности карьерного роста? Вы оба хотите начать откладывать на покупку дома? Создать финансовую подушку безопасности для ребенка, который вскоре появится на свет? Съездить на Фиджи? Забудьте пока о конкретных суммах и используйте возможность поговорить о том, какой вы хотите видеть вашу совместную жизнь.

Невозможно заниматься планированием совместного бюджета, не принимая во внимание эти три категории приоритетов — и не обсуждая их друг с другом. Было бы слишком просто предположить, что твои приоритеты полностью совпадают с моими. Или что наши приоритеты всегда важнее, чем мои.

Я рекомендую свести ваши приоритеты к минимуму — например, по одному для каждого из вас и два общих. Наверняка у вас есть и другие, но постарайтесь выделить для себя лишь один личный приоритет. Затем дайте друг другу свободу действий в отношении расходов на него. Например, финансовая подушка безопасности для ребенка и поездка на Фиджи — общие приоритеты, а офис — лично ваш. Соответственно, курсы программирования — личный приоритет вашего партнера. Неважно, как вы распределите приоритеты, главное — принимать решения вместе.

Мой друг Тодд и его жена Джессика планируют бюджет достаточно долго, так что разговоры о бюджете для них дело привычное. В их беседах (и в подтруниваниях Джессики) часто всплывает один из главных приоритетов Тодда — бег. Он заядлый бегун, и ему постоянно нужно выделять средства из их бюджета на экипировку, массаж и поездки на соревнования.

Когда Джессика открыла собственное дело, командировки, конференции и курсы повышения квалификации стали ее новым личным приоритетом. Ей очень важно вкладывать время и деньги в развитие своих навыков и круга знакомств — это дает возможность расширять бизнес.

Джессика наверняка считает безумием отдавать огромные деньги за пару кроссовок, но доверяет Тодду. Он же, в свою очередь, не имеет представления о том, какие инвестиции помогут расширить бизнес жены, но доверяет ей. Так что они предоставили принятие этих решений друг другу, и сосредоточили свои совместные усилия на достижении других целей. Им обоим очень хочется отремонтировать ванную комнату на втором этаже и съездить в длинный летний отпуск вместе с детьми.

Все довольны: Тодд вправе тратить деньги на хобби, Джессика — на бизнес, и они оба рады, что могут откладывать на путешествия и ремонт. При этом они готовы идти на компромисс, жертвуя другими — менее важными — приоритетами.

Общие для нас с Джули приоритеты — это семейный отпуск и выход куда-нибудь вдвоем раз в неделю. Мы очень любим путешествовать вместе с детьми, поэтому считаем обязательным откладывать деньги на ежегодные поездки. Кроме того, мы любим наши еженедельные выходы вдвоем, предполагающие оплату услуг няни, которая остается с нашими шестью детьми.

Один из личных приоритетов Джули — красивая мебель. Если бы решение было за мной, то я бы заполнил дом мебелью из IKEA и больше об этом не думал. У Джули всё наоборот. Она хочет, чтобы каждый предмет нашей мебели ей нравился. Она бы скорее предпочла иметь пустую комнату, чем обставить ее мебелью, которая ей не совсем по душе.

На протяжении многих лет моим личным приоритетом была Tesla Model S, которую мы наконец приобрели в прошлом году. Я очень долго откладывал на нее и знаю, что изрядно надоедал Джули, постоянно говоря про эту машину. Ей совершенно безразлично, какие у нас машины; и хотя Tesla — наш семейный автомобиль, эта покупка была моим приоритетом. Теперь мой новый приоритет — лыжная экипировка.

Вы наверняка узнаете много нового друг о друге, когда разделите приоритеты на твои, мои и наши. И удивитесь чувству свободы, которое придет вместе с осознанием того, что ваши личные цели — как по-настоящему важные, так и эксцентричные — занимают определенное место в вашем совместном жизненном плане.

Статья предоставлена издательством «Олимп-Бизнес»

Что говорят о нас отношения с деньгами

Деньги — не просто средство обмена на товары, ценности и жизненные блага и не только мерило успешности. Как утверждает психолог Сет Джиллиан, по тому, как человек относится к деньгам, можно определить его образ мышления, мировосприятие и склад личности.

Деньги — очень деликатная тема. Многие старательно избегают ее в разговорах и скорее согласятся раскрыть подробности своей сексуальной жизни, чем озвучить сумму доходов. Мы часами ломаем голову, как бы нажить побольше денег, но не особенно задумываемся о том, как мы с ними обращаемся.

Между тем, если проанализировать свои отношения с деньгами, можно узнать немало интересного о себе.

1. Наше мышление

Вам вечно не хватает денег, а расходы всегда непомерно велики? Вы оплакиваете каждую трату? Возможно, все дело в «дефицитном мышлении», которое описал Стивен Кови в книге «Семь навыков высокоэффективных людей». При таком мировосприятии деньги и прочие ресурсы рассматриваются с позиции «выиграл/проиграл»: кому-то досталось больше, значит, у меня будет меньше, и наоборот.

Люди с таким мышлением одинаково страдают, получая или отдавая деньги. Платить кому-то плохо, ведь тогда у меня остается меньшая сумма, получать тоже плохо, поскольку возникает чувство вины за то, что «берешь с кого-то деньги».

Пару лет назад, когда мои доходы временно выросли, я заметил у себя признаки дефицитного мышления. Я собирался отложить излишек и чем-то порадовать семью. Но тут неожиданно свалились сразу два несчастья: срочная операция и трещина в фундаменте дома. Покрывая громадные расходы, я горько сожалел о потраченных деньгах.

Отношения с деньгами в некотором смысле отражают наше преставление о себе

«Мы отдаем неохотно, потому что не любим терять, — говорит Кен Хонда, автор книги «Счастливые деньги». — Но на самом деле отдавать и получать деньги — это составляющие одного цикла. Когда мы платим 100 долларов, они переходят в руки того, кто потратит их в другом месте, и в конечном итоге те же 100 долларов возвращаются к нам. Так устроена экономика. Тот, кто выпадает из этого цикла, перестает жить. Ведь это основа самой жизни. Мышление изобилия формируется, когда соглашаешься с тем, что мир подчиняется закону равновесия».

К счастью, я вовремя спохватился и прогнал мрачные мысли. Перестал сокрушаться, будто меня «ограбили», и понял, что денег оказалось ровно столько, чтобы хватило на непредвиденные расходы. Все это часть надежной системы.

2. Наше прошлое

По словам Хонды, почти у каждого есть давние «денежные раны». Многие пострадали из-за денег в детстве. Например, пришлось распрощаться с танцами или футболом, потому что родители сказали, что не потянут оплату занятий. Они просто не могли позволить себе такие траты, но запрет до сих пор отзывается болью.

Практически все, кто пережил подобные разочарования, наверняка помнят, что семья действительно была ограничена в средствах. Но если мы этого не признаем, «ранний опыт» будет преследовать и 20 лет спустя. Допустим, родители не могли покупать модные вещи, в которых щеголяли другие дети, и поэтому у нас развился комплекс неполноценности. Возможно, мы слышали ссоры из-за денег и обвиняли в этом себя. Попробуйте мысленно вернуться в тяжелые финансовые ситуации и обнаружить денежные раны, которые до сих пор не дают покоя.

3. Наши желания

Ранний опыт обращения с деньгами может повлиять на уверенность в собственных силах. К примеру, если мы мечтали о чудесной игрушке, но ее так и не купили, мы можем застрять на мысли, что все, чего нам хочется по-настоящему, всегда будет недостижимо. «Такие воспоминания устанавливают внутренний тормоз и во многом определяют наше место в жизни, — отмечает Хонда. — Когда нам неоднократно отказывают в исполнении мечты, мы начинаем думать, что наши желания в принципе неосуществимы».

И в результате расстаемся со всеми мечтами, даже если можем их достичь. Психолог Мартин Селигман назвал этот феномен «выученной беспомощностью». В ходе эксперимента он выяснил, что животные, которые получали чувствительные удары током, даже не пытались убежать, хотя условия периодически менялись и выход был свободен. Если вы тоже постоянно сомневаетесь, что способны достичь большой цели, поищите истоки этой неуверенности.

Ваша финансовая грамотность: от простого к сложному

Сезон отпусков позади, а значит, пора прибраться в своем собственном кошельке и начать вести учёт собственных финансов, если раньше вы об этом не задумались.

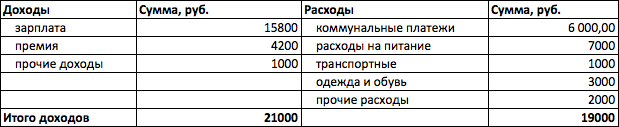

Как вы знаете, средства или бюджет каждого человека либо отдельно взятой семьи можно разделить на три основные категории: доходы, расходы и сбережения. Хорошо ли вы их различаете? Давайте разберёмся.

Что такое доходы и расходы

К доходам относятся все положительные финансовые потоки, например, заработная плата (по основному месту работы, по совместительству), премиальные (в том числе по итогам работы за год), проценты от вкладов и инвестиций, доход от сдачи имущества в аренду и другие виды доходов.

Расходы — это все отрицательные финансовые потоки, которые можно классифицировать по разным признакам.

2. По времени возникновения:

3. По необходимости:

Следует отметить, что эта классификация очень вольная, а значит, её не стоит принимать за единственно верную, поскольку каждый может определять и учитывать свои расходы так, как ему удобно. Например, коммунальные расходы являются регулярными, ежемесячными и обязательными, а расходы на билеты в кино или театр будут скорее разовыми и добровольными.

Бюджет и его разновидности

Самое главное, чтобы все доходы и расходы чётко и систематически учитывались — это позволит проследить, как формируется бюджет (особенно если учёт ведётся несколько месяцев), а также сформировать накопления и поставить финансовые цели на будущее.

При формировании бюджета возможны три ситуации:

Стоит стремиться именно к третьей модели, но если ваши расходы больше доходов, то необходимо сначала их уравнять.

В этом вам поможет постоянный и систематический учёт своих денег, для чего подойдёт любая таблица, сделанная на компьютере или обычном листе бумаги. В одной графе учитывайте все источники своих доходов, а в другой — все источники своих расходов. Самое главное — делать это регулярно, лучше всего — каждый день.

Способы учёта собственных средств

Необходимо одновременно учитывать как доходы, так и расходы, причём самый лучший вариант — когда учитываются все возможные источники и направления.

Вы можете вести простейшую таблицу, состоящую из двух больших граф (доходы, расходы), куда будете заносить все фактически полученные и потраченные деньги.

Из этого примера видно, что доходы превышают расходы на 2 000,00 руб. Эти деньги можно потратить на незапланированную покупку, отложить на следующий месяц или вложить, например, на депозит в банке. Но при этом не видно, на что именно были потрачены деньги, какой был дополнительный доход, насколько эти суммы отличаются от запланированных.

Поэтому рекомендуется добавить суммовые столбцы «План» и «Факт», а также более подробно расписать статьи доходов и расходов.

Например, к дополнительным доходам может относиться работа по совместительству или разовому договору, продажа вещей (например, детская одежда, из которой ребёнок уже вырос), выигрыши в лотереях или конкурсах, денежные подарки. Многие забывают учитывать эти суммы либо считают их несущественными. Именно такие случаи могут исказить собственное представление о положении личных финансов. Направления расходования рекомендуется описывать максимально подробно. Например, к коммунальным платежам относится оплата воды, тепла, электроэнергии, связь может подразделяться на домашнюю, мобильную и интернет, транспортные услуги могут включать как расходы на собственный автомобиль, так и стоимость состоявшихся поездок на общественном транспорте, и так далее.

Рекомендации по ведению и планированию бюджета

Составьте такую таблицу прямо сейчас, причём неважно, в каком формате — можно нарисовать ее от руки на листе А4, составить таблицу в обычной тетради в клеточку или электронную таблицу в MS Excel — вы сами поймете, какой вариант для вас наиболее удобен и какие статьи следует добавить.

Чем подробнее вы составите такую таблицу, тем легче вам будет проанализировать свое финансовое положение: вы сможете увидеть, насколько больше или меньше вы потратили по сравнению с запланированными суммами, скорректировать план на следующий месяц, а при ведении такого учета ежемесячно — найти возможность сократить те или иные статьи расходов.

Запомните: нам нужно стремиться к профициту бюджета, когда доходы превышают расходы.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Низкая зарплата или низкая самооценка? 5 денежных проблем, которые можно решить у психолога

О деньгах всё еще не принято говорить с точки зрения эмоций, но иногда без понимания психологии денег сложно решить финансовые проблемы. «Нож» выясняет, что общего у кредита с мазохизмом, как ваша зарплата зависит от синдрома самозванца и как заставить деньги приносить нам счастье.

Личное финансовое благополучие похоже на лотерею: на него влияет множество факторов, которые вообще от нас не зависят. Один из них — отношение к деньгам в семье, которое могло сформироваться из-за исторических событий. У ребенка, рожденного в сытых 2000-х в семье из среднего класса, гораздо больше шансов построить здоровые отношения с деньгами, чем у человека, росшего в 1990-е, чьи родители потеряли все сбережения из-за девальвации.

Но даже в семьях из одной эпохи и с одинаковым доходом могут вырасти дети с разными финансовыми привычками. Например, вероятность, что у властных и строгих родителей вырастет транжира, больше, чем у любящих и принимающих.

К тому же не будем забывать, что деньги — это общечеловеческая фантазия или, как писал Юваль Ной Харари в «Сапиенсе» — выдуманная реальность. В отличие от килограмма картофеля или гектара земли стопка купюр имеет ценность только потому, что люди об этом когда-то договорились. Это еще раз подтверждает: без психолога серьезного разговора об отношениях с деньгами не получится. Прошлись с экспертами по самым распространенным проблемам с финансами.

1. Импульсивные покупки и перепотребление

Опросы показывают, что большинство россиян (независимо от их достатка) не следят за своим бюджетом и тратят всё, что зарабатывают. Только 24% опрошенных фиксируют все свои расходы в приложениях или на бумаге. 26% даже не представляют, сколько денег уходит на жизнь, а у 65% населения нет никаких сбережений.

Одно дело, когда с доходом до 20 тысяч откладывать сложно (хотя и можно, как видно на графике), другое — когда при вполне сытой жизни деньги разлетаются на еду на вынос, хорошее вино к ужину, модный гаджет для ухода за лицом, игровую приставку и т. д. У каждого свой список таких вещей: сначала очень хочется, а потом жалко, что потратился. Из-за этого не получается отложить денег на покупку чего-то значительного или даже просто на черный день.

Хороший пример на эту тему есть в «Т—Ж»: аноним с зарплатой 950 тысяч в месяц ничего не откладывает (только собирается), снимает квартиру за 180 тысяч в месяц, ездит только на такси премиум-класса (до 80 тысяч в месяц). Зарплата расходится на фитнес, БАДы, химчистку, психолога, уроки пилотирования, занятия с сомелье, переводные татуировки, ботокс в подмышки, чтобы не потеть, и путешествия.

«Я думаю, что когда тебе 25 лет, нужно не меньше тратить, а больше зарабатывать: всё еще только впереди. Если бы я раньше начал откладывать, я не посетил бы 25 стран и не получил бы тот опыт, те контакты, ту насмотренность и тот вкус к жизни, который у меня есть сейчас, — пишет аноним. — Я считаю, что если вы еще молоды, то начинать копить на квартиру с зарплатой 30–100 тысяч рублей нет смысла. Нужно сначала повысить свой уровень жизни и доход — что повысит запросы и, следовательно, заработок. И это не только мои слова, так говорил мне и коуч».

Анастасия Веселко, финансовый консультант, автор проекта «Девушка с деньгами»:

«Ситуация, когда тебе на всё хватает, но нет „жирка“ на черный день, выглядит безобидно, но на деле она рискованная: любая неприятность выбивает вас из равновесия. Пандемия показала, что можно внезапно остаться без бизнеса или работы, которые приносили стабильный доход. К сожалению, у нас нет культуры думать о деньгах в долгосрочной перспективе: слишком всё нестабильно, в стране случались серьезные финансовые кризисы. А раз нет уверенности в будущем, нет и планов. Тогда зачем откладывать?

В 30 лет вы можете откладывать на пенсию по 10 тысяч в месяц на банковский вклад и к 60 годам получите 8 миллионов капитала; в 50 лет потребуется откладывать по 50 тысяч. Другой пример: мой знакомый бронирует отели за полтора года вперед и экономит 30–40%. Выгода большая, а бронь ни к чему не обязывает, от нее можно отказаться за две недели.

Клиентка рассказала, как в начале пандемии на работе ей предложили „хитрую“ схему — повышение должности и сокращение зарплаты. То есть работать надо будет больше, а получать меньше. Девушка давно откладывала деньги, поэтому у нее была возможность спокойно обдумать предложение и понять, что оно ей не подходит. Без подушки безопасности она, вероятно, вынуждена была бы согласиться, потому что даже меньшая зарплата лучше, чем вообще никакой.

Татьяна Павлова, кандидат психологических наук, психолог Центра когнитивной терапии, автор телеграм-канала «Пост_тревога»:

«Наиболее типичные причины импульсивного потребления — проблема с самоконтролем, низкая самооценка и регуляция эмоций.

Самоконтроль — навык, который развивается у нас с возрастом. Чтобы он сформировался, мы должны научиться справляться с ситуациями, в которых не можем получить желаемое здесь и сейчас.

Но если родителям сложно выдерживать негативные эмоции ребенка, они сразу постараются его успокоить. Из-за этого ребенок может не научиться справляться с дискомфортом. Поэтому, когда он вырастет и захочет что-то, он, скорее всего, сразу это купит или возьмет в кредит.

Вторая причина, по которой у нас возникают проблемы с самоконтролем, — слишком жесткие ограничения и критика в детстве.

Если ребенку выставлять слишком много внешних ограничений (это нельзя, то нельзя, делай уроки, пока не будет идеально), он привыкает, что его поведение регулирует кто-то извне, и не обучается регулировать себя сам.

Проблемы с самоконтролем часто не ограничиваются импульсивными покупками. Скорее всего, они будут проявляться в отношении к еде, сексу, интернету, соцсетям и т. д.

Низкая самооценка формируется, когда в семье были высокие стандарты и много критики или если ребенок не вписывался в группу сверстников. По сути, низкая самооценка — это убеждение „Со мной что-то не так, я хуже других“.

Один из способов почувствовать себя хорошо — купить себе что-то красивое, дорогое, статусное. К сожалению, эту дыру в душе нельзя заткнуть покупками (и вообще ничем, кроме работы над собой). У других всегда будет что-то, чего нет у нас, и мы будем хотеть это получить.

Если кредиты растут и финансовая яма углубляется, это только поддерживает ощущение „не окей“, а привычный способ справляться с этим — покупки. Круг замыкается.

Шопинг помогает улучшить настроение. Это нормально, если у нас в арсенале несколько способов взбодриться: пообщаться, заняться хобби, спортом, почитать, подумать о приятном и в том числе иногда купить себе что-то. Проблема возникает, когда единственным вариантом остается потребление. Тогда оно само по себе вызывает негативные эмоции, а если справляться с ними мы можем только с помощью покупок, то круг опять замыкается».

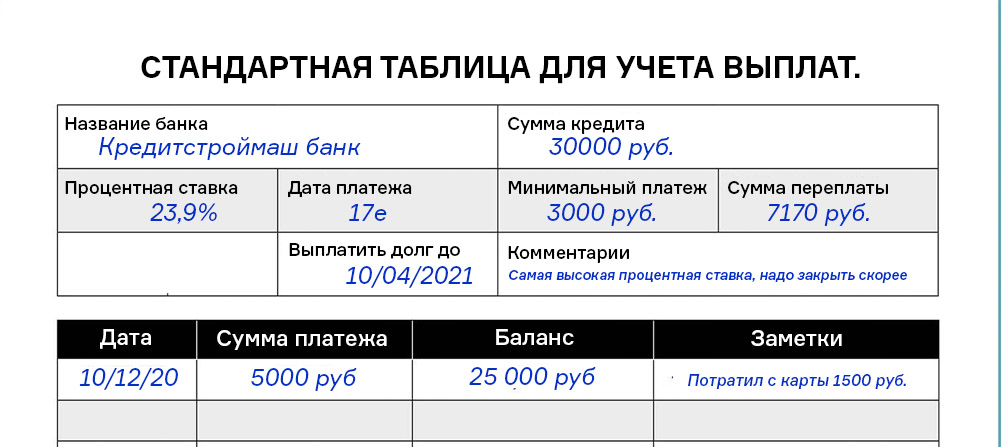

Что делать

Это помогает понять, на что стоит тратить меньше (например, на доставку еды), а без чего можно обойтись. Вести личный бюджет нужно, чтобы экономить и откладывать. Для этого есть много мобильных приложений, но подойдет и гугл-таблица или блокнот. Можно начать со стандартного шаблона, а со временем вы сами почувствуете, какие столбики хочется добавить, а какие убрать.

Читайте также

Записывать расходы — рутинное занятие, к которому может быть сложно привыкнуть. К тому же есть масса причин отлынивать: лень, усталость, занятость — или просто не хочется признавать, что сегодня в «Икее» потратили вдвое больше, чем планировали. Но если удастся себя дисциплинировать, вы сможете получать удовольствие от процесса: почувствуете, что здесь у вас всё под контролем, а это вселяет уверенность.

Чтобы не жалеть о потраченном и не складировать дома то, что потом не сможете продать, дайте себе время перед покупкой. Добавьте вещь в избранное или сфотографируйте ее и подождите пару дней. Возможно, за это время вы придумаете дешевый или функциональный аналог, а может, и вовсе о ней не вспомните.

Сначала, для тренировки навыка, отложите небольшую часть дохода на краткосрочные цели, например 3–5% в месяц на новый ноутбук. Когда всё получится, придет азарт накопить больше на что-то еще. Как минимум появится уверенность в том, что вам это по плечу.

2. Закредитованность

У каждого третьего россиянина есть кредит в банке, кредитная карта или микрозайм. 25% заемщиков тратят на погашение долга до 20% семейного бюджета, еще 16% — более трети заработка. 32% опрошенных признались, что после выплаты долга денег едва хватает на еду.

Кредит сам по себе неплохой инструмент. Бывает, что деньги нужны срочно, а взять негде: едва ли кто-то станет копить на серьезную операцию или курс терапии. Но займы на лечение составляют только 7% из общего числа потребительских кредитов в России. (Мы не говорим сейчас об ипотеке, но для справки: почти половина всех кредитов в России — ипотечные.)

Медиа навязывают нам потребление, а банки только рады одолжить денег на всю эту красоту. Купи кроссовки и смартфон, закати шикарную свадьбу, открой стартап — и всё это, чтобы быть не хуже других.

Сейчас это трудно представить, но ссуды начали массово выдавать только в 2000-х. Наши родители жили без них, стараясь не покупать то, без чего можно обойтись, копить и больше зарабатывать. Чтобы научиться этому сейчас, мы платим немалые деньги коучам.

Анастасия Веселко, финансовый консультант:

«Когда вы чуть что берете кредит, у вас стираются рамки между вашими деньгами и заемными и вы перестаете жить по средствам. Например, при зарплате в 100 тысяч может казаться, что у вас есть 300 (вместе с кредитной картой), и вы начинаете соответственно тратить.

Один кредит еще не такая большая проблема, но если за первым вы берете второй и третий, это серьезно. „Соскочить“ с кредитов становится всё сложнее. На консультацию недавно приходила девушка: ее зарплата около 300 тысяч, она может многое себе позволить. Но всё равно она брала кредит за кредитом, и сейчас ее долг — несколько миллионов. Она призналась, что хотела погасить часть кредитов за счет прибавки к зарплате, но снова занялась онлайн-шопингом и сейчас даже не помнит, где все эти 500–600 тысяч рублей.

Некоторые думают, что „в случае чего“ объявят себя банкротом — как будто это легкая процедура, после которой банки простят все долги. На деле она сложная, стрессовая и недешевая, банки постараются по максимуму вернуть свои деньги. К тому же неизвестно, как к этому отнесется работодатель „банкрота“. А кто-то даже сталкивается с осуждением семьи».

Ирина Волынцева, психолог:

«Смартфон, дорогая электроника, путевки, одежда и прочие вещи, без которых можно было бы обойтись, — это, как правило, вещи статусные. А покупка статусных вещей ориентирована на окружающих, на получение их уважения, восхищения и зависти.

Попытки получить одобрение окружающих в ущерб себе связаны с заниженной самооценкой. Если у человека со здоровой самооценкой нет денег на айфон, а новый телефон нужен, он купит бюджетный смартфон и не будет чувствовать себя каким-то недостойным. Ему будет важнее оставить достаточно средств на нормальное питание, квартплату и т. д.

Играет роль и шаблон поведения, который вообще довольно свойственен нашим людям: „Загоним себя в сложную ситуацию, а там как-нибудь разгребемся“. Думаю, истоки этого — в распространенном стиле воспитания, когда ругань, упреки и унижения считаются стимулом к развитию.

Люди, которые берут непомерные кредиты на не необходимые вещи, могут подсознательно верить, что как-то с этим справятся, что это простимулирует их серьезнее относиться к работе или найти дополнительные источники дохода».

Что делать

Анастасия Веселко, финансовый консультант:

«Сначала стоит закрыть самый дорогой кредит, с максимальной ставкой — обычно это кредитная карта. Пустить туда все свободные средства, прибавки и бонусы. Если есть возможность, занять „бесплатные“ деньги у друзей или родственников. Этот способ самый выгодный, потому что вы экономите на процентах. Но иногда психологически проще начать с самого маленького, например с „хвоста“ по автокредиту: быстро выплатил, и стало на один заем меньше.

Отличный вариант — рефинансирование: взять один большой кредит на то, чтобы погасить несколько мелких (и больше ни на что).

Например, две кредитки выгодно закрыть потребительским кредитом. Во-первых, ниже процентная ставка. Во-вторых, не будет соблазна сегодня положить деньги, а завтра опять на них что-то купить.

Чтобы фиксировать выплаты по кредиту, можно скачать шаблон таблицы или инфографики».

Маша Пушкина, автор книги «Биполярное расстройство: гид по выживанию»:

«Трудные отношения с деньгами — одно из типичных последствий биполярного расстройства. У большинства биполярников есть истории про приступы шопоголизма, когда они внезапно покупали горы вещей, часто странных и ненужных. Или брали кредиты, не думая, как будут их выплачивать. Многие отправлялись в незапланированные путешествия по кредитке (такая история была и у меня). Некоторые начинали новые бизнесы и занимали на них деньги у друзей и родных.

Чаще всего это происходит на волне мании или гипомании, когда человеку кажется, что эта вещь ему абсолютно необходима или что поехать прямо сейчас в Китай или открыть свой онлайн-магазин — это гениальная идея.

Проблема усугубляется тем, что за манией чаще всего следует депрессия, и у человека просто заканчиваются силы. Он/она забрасывает свой гениальный проект. Многие в этот период теряют способность работать и остаются совсем без денег, но с долгами за прежние растраты».

3. Экстремальная бережливость

Генриетта Грин по прозвищу Ведьма с Уолл-Стрит сколотила многомиллионное состояние на инвестициях и долго считалась самой богатой женщиной в мире. При этом она экономила на мыле и годами носила одно платье. Когда ее сын сломал ногу, она отправилась с ним в бесплатную клинику для бедных. Из-за некачественного лечения у мальчика началась гангрена, и ногу пришлось ампутировать.

Русский купец Гаврила Солодовников вкладывал огромные суммы в нынешний Московский театр оперетты, но на обед всегда заказывал вчерашнюю гречку, ездил на старом экипаже и, говорят, мог на рынке стащить яблоко.

Экстремальная бережливость свойственна и бедным, и богатым. И если в первом случае ее порой можно объяснить низкими доходами, то во втором причины лучше сразу искать в кабинете психолога.

Татьяна Павлова, психолог:

«Если причина накопительства — страх (остаться без гроша и подобные), то запасы — это поиск безопасности. Так бывает, если человек или его близкие теряли деньги или даже просто говорили о том, как страшно жить без денег (например, не на что будет вылечиться, когда заболеешь).

Другая причина — низкая самооценка. Парадоксально, но она может приводить и к избыточным тратам, и к излишней бережливости. Если у человека сформировалась идея „я не окей“, он может не бороться с этим, а согласиться и рассуждать так: раз я не достоин удовольствий, развлечений и приятных вещей, я не буду тратить на них деньги. В таком случае человек, скорее всего, будет копить для других — чаще всего для детей.

К тому же трата денег вызывает у нас чувство, аналогичное физической боли. Некоторые более чувствительны к этому типу негативных эмоций, поэтому им действительно тяжело расставаться с деньгами».

Чрезмерная экономия бьет по нескольким сферам жизни:

Ирина Волынцева, психолог:

«Первая причина, по которой люди жалеют деньги на образование, — страх потратиться на нечто якобы ненужное. Расходы на то, что поможет повысить качество жизни, очень важны — но чтобы это понимать, нужно планировать на будущее, а бережливый человек привык принимать самые экономичные решения здесь и сейчас.

Вторая причина — отсутствие стимула. Как ни удивительно, человек, способный выжить на прожиточный минимум, подсознательно может вообще не стремиться исправить свое положение. Психика в принципе настроена на экономию ресурсов, и логика здесь такая: „Зачем мне что-то делать, если я и так выживаю?“ В результате человек погрязает в этом образе жизни, даже если он ему вроде бы не нравится».

Что делать

Анастасия Веселко, финансовый консультант:

«В экстремальной бережливости с точки зрения финансов проблема только одна — если складываете сэкономленные деньги под матрас, они обесцениваются.

Лучше положить деньги в несколько банков с государственным страхованием вкладов — ничего более надежного просто нет.

Можно накопить до страховой суммы в 1,4 млн рублей (ее возместят гарантированно, если с банком что-то случится), открыть вклад и начинать снова откладывать. Собрали 2,8 млн — купили квартиру, и т. д.

Если страшно доверить деньги банку, купите недвижимость, землю, золото или начните инвестировать».

4. Низкая зарплата

84% россиян считают, что достойны большей зарплаты, но только четверть из них попросила у руководства прибавку. Еще 33% планировали такой разговор, а 26% — оставили всё как есть, потому что:

В данном случае не важно, насколько эти люди профи и действительно ли они стоят столько, сколько хотят. Важно, что они верят, что достойны большего, но отказываются для этого что-то делать.

В начале карьеры люди склонны переоценивать свои навыки и достижения. После «пика глупости» мы начинаем понимать, что значит сократовское «Я знаю, что ничего не знаю», и занижать свои заслуги. Например, эксперт с десятилетним опытом понимает, что ему еще многому можно научиться, сравнивает себя с «гуру» (не в свою пользу, разумеется) и считает свою работу незначительной или даже бездарной.

Ксения Чачина, HR-эксперт, психолог и карьерный консультант:

«Недооценивать свой труд склонны люди ответственные, усердные и работоспособные. Они очень критичны к себе и считают, что ничего особенного не делают. А поэтому особенных денег их труд не стоит.

Кроме того, раньше хорошее воспитание предполагало, что человек должен работать как можно лучше, тогда его заметят и воздадут должное. А рассказывать о своих достижениях и хвалиться считалось неприличным.

Наконец, некоторые понимают, что за должность с хорошей зарплатой надо побороться — и всё равно может не получиться. Поэтому сразу занижают финансовые требования, чтобы точно взяли».

Ирина Волынцева, психолог:

«На мой взгляд, это перекликается с темой экстремальной бережливости.

Это разные формы выражения одной и той же внутренней проблемы: человек не верит, что достоин лучшего. Если бы он верил в это, то нашел бы способ отстоять свои интересы, даже если у него не лучшие коммуникативные навыки.

Часто эта проблема сопровождается стремлением дотянуться до какого-то уровня: пройти огромное количество курсов, неоплачиваемой практики и т. д. Ловушка в том, что уровень всегда будет повышаться. Не будет момента, когда человек поймет, что достаточно крут, и без стеснений начнет брать за свои услуги соответствующие деньги».

Что делать

Ксения Чачина, карьерный консультант:

«Обратите внимание на то, сколько времени и денег вы вложили в себя, чтобы стать профессионалом, которым сейчас являетесь.

Вспомните все образования и дипломы, места работы и успешные проекты. Даже если вы даете одну консультацию, вы тратите не просто час своего времени — вы применяете знания и опыт, которые приобретали и усовершенствовали много лет. Сделайте обзор зарплат по своей профессии, чтобы примерно представлять уровень достойной компенсации.

Важный психологический момент: руководитель подсознательно оценит работу выше, если заплатит за нее больше. Так что от повышения оклада выигрываете не только вы.

Мой универсальный совет для собеседований: озвучивайте размер желаемой зарплаты на 20% больше, чем реально хотите. В случае чего сможете поторговаться. Но часто, к своему удивлению, мои клиенты столько и получают».

5. Деньги есть, но больше не радуют

Пока мы добиваемся цели, наш мозг генерирует дофамин, который отвечает за хорошее настроение, бодрость духа и чувство удовлетворенности. Когда вершина покорена, дофаминовый фонтан прекращается.

Кроме того, цель дает ощущение направления и порядка и даже может помогать в самоопределении. Например, Иван при знакомстве представляется начинающим писателем — он заканчивает свою первую книгу и предвкушает момент, когда она появится на полках. Но когда она там оказывается, у Ивана появляются вопросы о том, кто он теперь: всё еще начинающий или уже нет? А если уже нет, то какой — и т. д.

Всё это не проблема, если у вас в жизни полно других целей, интересов и удовольствий, которые снабжают вас дофамином. Но если их нет, можно серьезно затосковать вплоть до психических (депрессия, панические атаки) или психосоматических расстройств.

Читайте также

Что делать

Ирина Волынцева, психолог:

«Чтобы снова радоваться, можно двигаться вверх или в ширину. Вверх — зарабатывать больше, чтобы обеспечить себе больший комфорт. В ширину — оставаться на том же уровне качества жизни, но наслаждаться разнообразными занятиями: чередовать неторопливые развлечения (вечер в баре) с активными (сноуборд, танцы)».

Татьяна Павлова, психолог:

«Согласно исследованиям, мы получаем больше удовольствия, когда отдаем деньги, чем когда тратим их на себя. Причем это работает как для жителей обеспеченных стран вроде Канады, так и для бедных жителей Африки. Еще больше удовольствия можно получить, если увидеть, как человек потратит подаренные вами деньги.

К тому же большую удовлетворенность жизнью демонстрируют люди, которые выбирают время вместо денег: пользуются сервисами (например, клинингом) или отказываются от дополнительной работы».

Одна из самых распространенных причин разнообразных финансовых проблем — низкая самооценка.

Мы можем не ценить свои способности и потребности или же придавать огромное значение вещам, ценность которых навязывает общество. Испытывать смешанные чувства по поводу денег нормально. Но если внутренний дебет с кредитом никак не сходятся, стоит обратиться к психологу: он поможет разобраться со своими чувствами — а значит, добиться того, что вам действительно нужно.