О чем говорит дивергенция на графике

Тонкости дивергенции!

Всем доброго окончания сессии!

Поскольку многие не любят видео или не имеют возможности их посмотреть, наиболее познавательные видео я иногда пишу в виде статьи. Сегодня перевожу в текст видео про дивергенцию, которое недавно делал! Коротко и по сути:

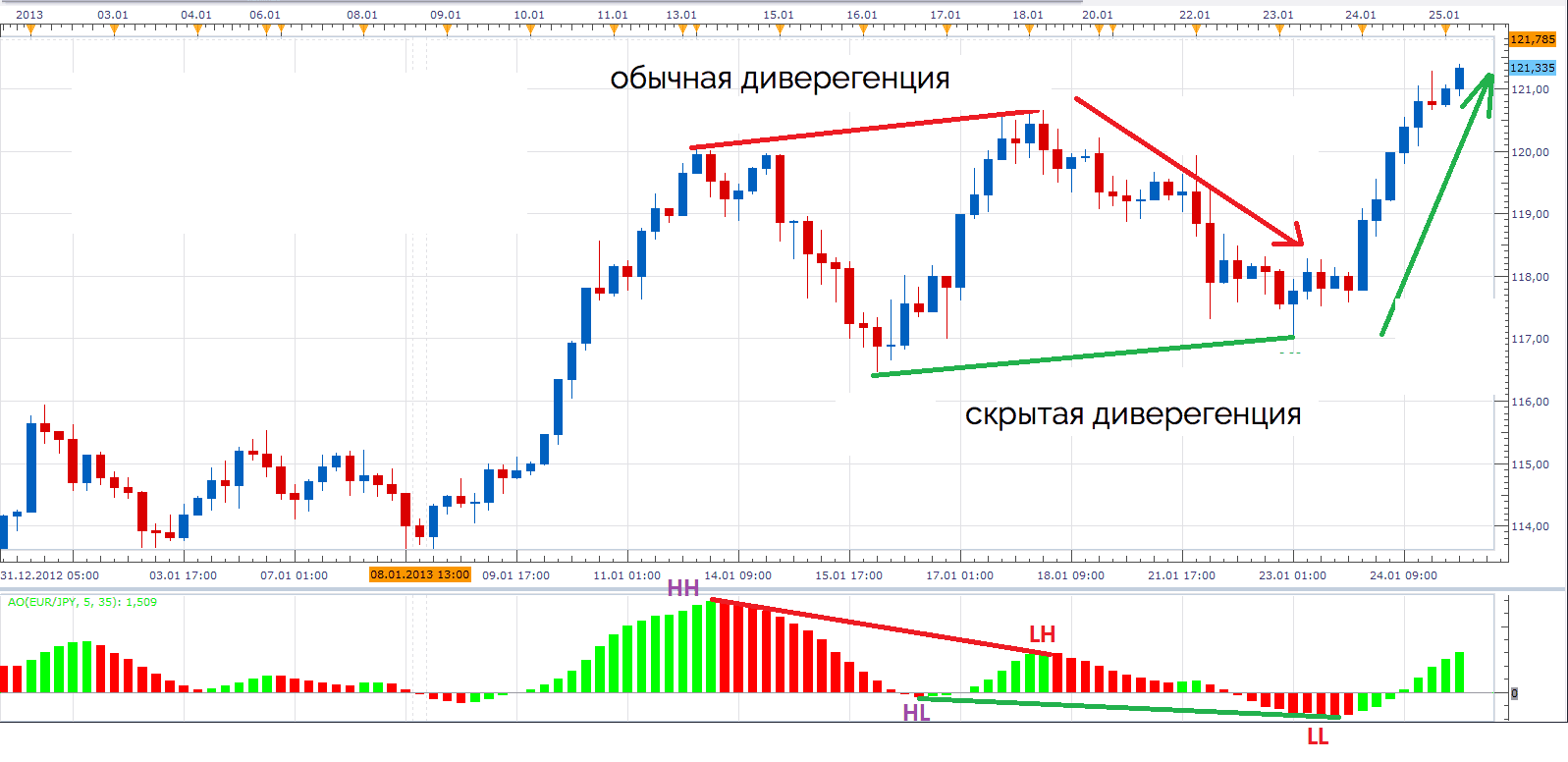

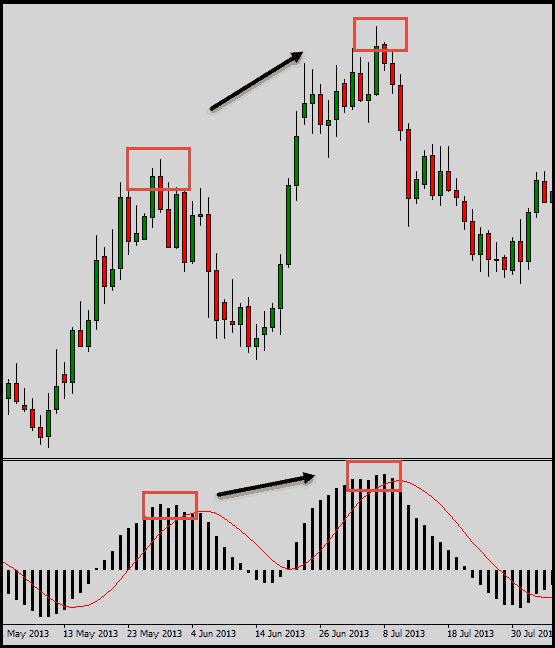

Думаю, что такое дивергенция, никому объяснять не нужно:

Самое простое и частое применение, которое находят дивергенции осцилляторов(наиболее популярные из которых АО, RSI, MACD и подобные) — конечно же разворотные сигналы.

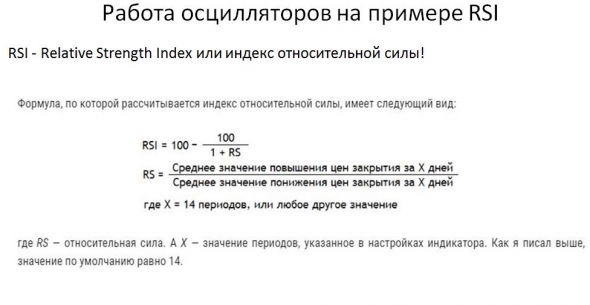

Самый верный способ разобраться в любой теме это конечно же копнуть поглубже и понять механику процесса, для этого разберемся с тем, как строится индикатор например RSI:

Исходя из формулы легко сделать вывод, что подобный индикатор показывает «динамику движения» и вот в этом на самом деле уже и кроется неверность применения этого индикатора в большинстве случаев!

Взяв любой попавшийся график и для примера рассчитав последнее значение, легко обнаружить дивергенцию на первом же участке взятом наугад.

И вот теперь главный вопрос: Кто сказал, что снижение активности(динамики) является сигналом к развороту?

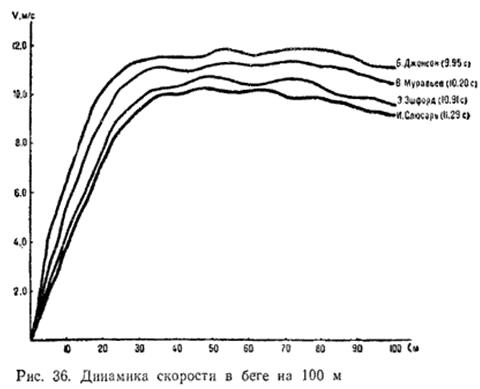

Лично мне кажется снижение динамики тех или иных процессов и состояний является естественным следствием этих же самых процессов. При возникновении паники человек может очень быстро убегать от кого-либо, спустя какое-то время уровень адреналина спадёт, мышцы устанут и динамика бега естественно упадет! Примером тому может выступать и динамика скорости бега на 100м:

Затухание динамики разве говорит нам о том, что цель не будет достигнута и бегун не победит? Нет! Однако если измерять эту динамику в нужных фазах и сравнивать ее с динамикой бегунов в тех же фазах, косвенно мы можем определить того, кто победит в забеге! Вот это и является самым важным моментом!

А также возникает два логичных вывода:

1. Замедление ускорения не является признаком окончания тенденции!

2. Замедление процесса может являться признаком лишь в определенных фазах процесса!

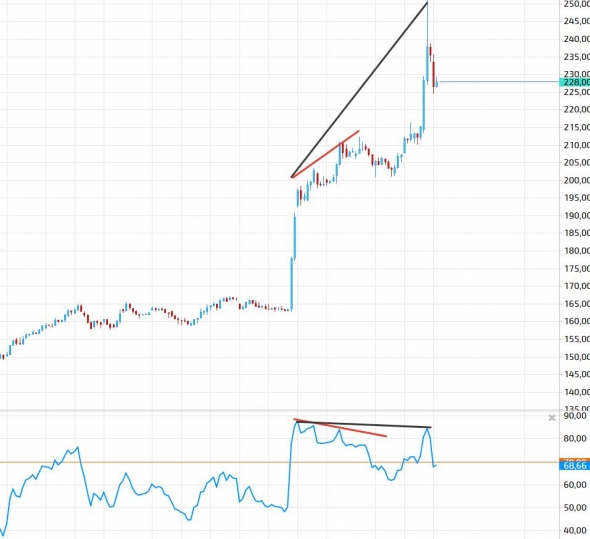

Сама по себе динамика может быть разной и «хоронить» акцию или фьючерс явно не стоит только из-за этой динамики! Можем расти медленно, можем расти быстро, главное что растём! Ведь причины этого роста могут быть разными, вот пример роста за месяц и за несколько месяцев на одинаковые 20%:

На графике опять же мы видим дивергенции RSI и графика. Поэтому делаем следующий важный вывод:

Дивергенция – это естественный процесс движения цены(движения рыночного аукциона) который на некоторых этапах возникает естественным путём. Появление дивергенции в некоторых фазах движения не сигнализирует о сломе дисбаланса в спросе и предложении, а лишь показывает, что «рынку необходима передышка»

«Ложные дивергенции» показывающие желание рынка передохнуть, могут возникать на фоне например:

1. Внезапных новостных рисков

2. Внезапных новостных позитивных изменений

3. Наличие высокого спроса

4. Наличие высокого предложения

5. Суммы этих факторов

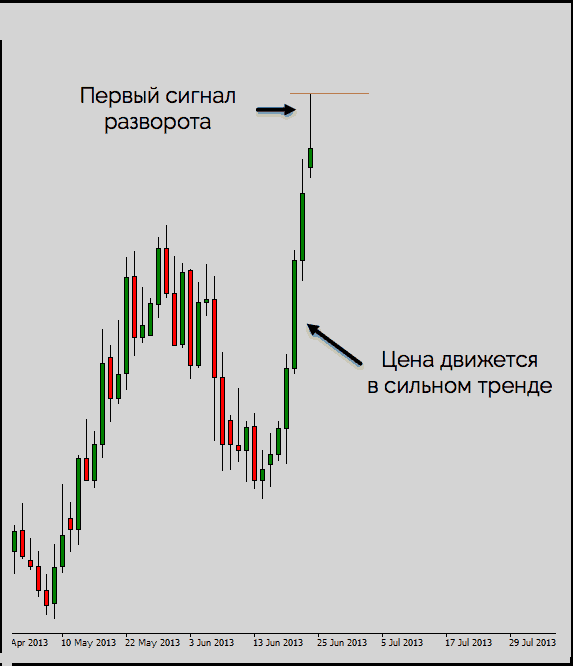

Примеров тому масса. Золото после новостей от ФРС, цена быстрым импульсом ломает прошлый тренд и начинает сразу же замедляться:

Замедление в подобных ситуациях просто неизбежно, динамика с которой покупают после внезапных новостей всегда «бешеная» поддерживать ее на прежнем уровне почти невозможно, а значит тренд будет дальше двигаться с меньшим ускорением! Более яркий для всех нас пример Газпром после новостей о дивах:

Дивер на дивере, дивером разгоняет! Ну что уже развернулись? До сих пор нет!

Та же ситуация возникает и при панических распродажах, где диверов может быть и поменьше конечно, поскольку панические продажи изначально всегда более динамичные из-за нашей психологии.

Сбербанк 9 апреля:

Кто-то увидит здесь удачный момент, а я вот вам покажу мирового IT гиганта, которого в прошлом году швыряли как котёнка и он грохнулся больше чем на 40%. Apple:

Диверов тут было всего 2, но это скорее показывает, как активно скидывали яблоко не глядя на всю «крутость» компании и лишь после снижения уже на 30% случилась первая «остановка паники» и бумаги уже не хватало, чтобы скидывать с той же динамикой.

Следующий важный момент в анализа дивергенции это время:

Использование дивергенций также не имеет какого-либо смысла для малых «внутридневных» тайм фреймов М1-М15!

Причиной тому выступает разная рыночная активность внутри одной торговой сессии.

Например для рынка форекс можно выделить:

1.Азиатская сессия(низкая активность)

2.Европейская сессия(средняя активность)

3.Американская сессия(высокая активность)

Примерно та же картина и у нас на мосбирже, только вычеркивая ночную сессию!

ВАЖНО! Внутри каждой торговой сессии есть участки ослабления – «обед».

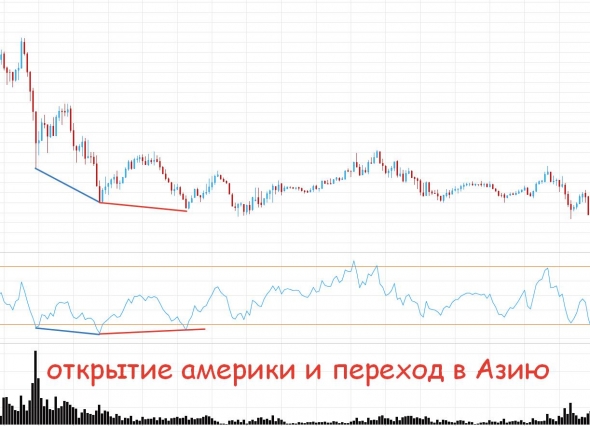

Одна и та же тенденция может продолжаться сквозь все эти периоды времени, но при этом на стыках роста или падения активности(волатильности) могут возникать дивергенции! Пример американской сессии на евро-долларе, которая затухает к Азии, но конечно же азия никак не разворачивает тренд!

Что по итогу мы имеем?

Дивергенции стоит использовать: 1. В моменты отсутствия явных позитивных или негативных событий на рынке

2. Включая ее в комплексный анализ — анализируя рыночный аукцион, уровни, объёмы, силу и слабость движения(волатильность движений)

3. Только на старших ТФ от Н4

4. При исчерпании средней волатильности движения волны(видео о целях)

Всем спасибо и удачи на «фондовых фронтах»!

Дивергенция Форекс

Делая технический анализ, абсолютно любому трейдеру интересно заранее увидеть, куда будет двигаться цена той или иной валютной пары или иного актива. Ведь от этого зависит, получит он прибыль на Форекс или нет. Чтобы получить прибыль важно видеть дивергенцию Форекс на любых таймфреймах.

По сути, дивергенцию и конвергенцию Форекс принято рассматривать одним понятием – дивергенция. Конвергенция наблюдается при бычьей дивергенции.

В этом материале мы разберемся с понятием дивергенции (расхождение), рассмотрим виды дивергенций форекс с примерами, а также научимся определять дивергенцию во время технического анализа на Форекс.

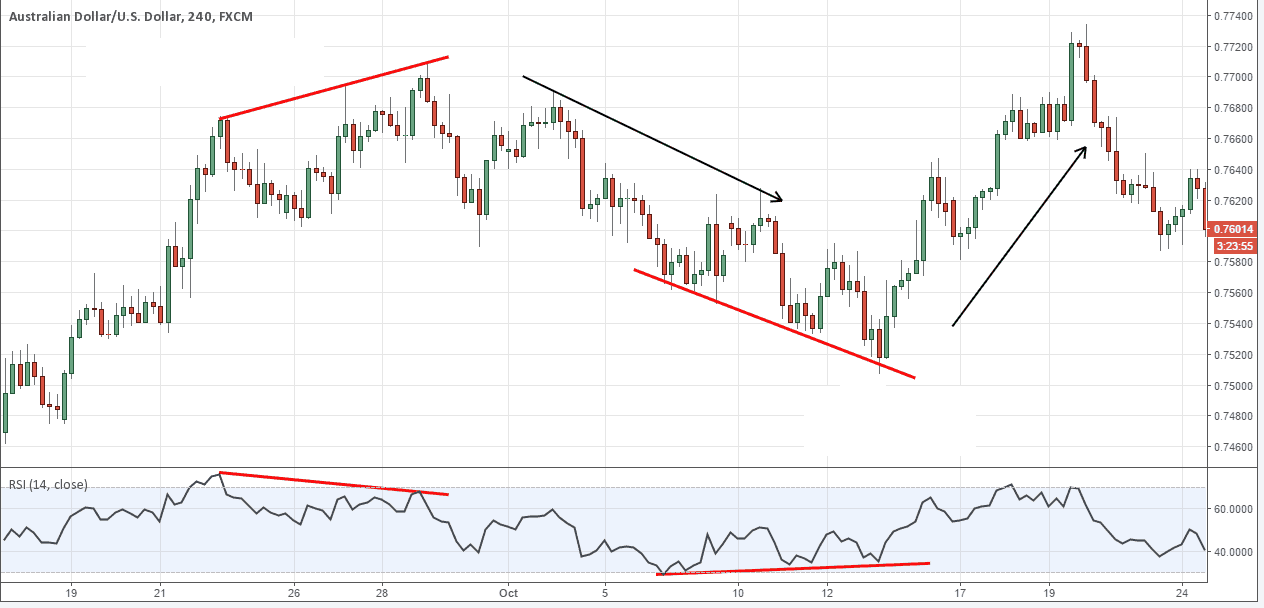

Расхождение или дивергенция демонстрирует готовность рынка пойти в противоположном направлении. Иными словами, дивиргеницией стоит считать момент, когда направление движения цены не совпадает с направлением движения индикатора Форекс. Причем это может наблюдаться как в сторону линии тренда, так и против него. Лучше, конечно, чтобы дивергенция происходила по направлению к глобальному тренду. Дивергенция форекс неплохо отрабатывается на таймфреймах Н1 и Н4. Вот почему важно видеть этот разворотный момент, дабы использовать его для получения прибыли.

Виды дивергенций на форекс

Стоит учитывать, что могут наблюдаться разные примеры дивергенции на Форекс.

Чтобы точнее войти в рынок, нужно уметь видеть и различать виды дивергенций форекс на разных таймфреймах.

Рассмотрим каждый вид по отдельности.

Классическая дивергенция

Обычная или дивергенция в классическом виде исполнения позволяет увидеть разворот тренда. Это хороший сигнал на короткую продажу или длинную покупку.

Если дивергенция медвежья, значит, график цены будет готовиться к нисходящему движению, трейдеру Форекс следует приготовиться к продажам.

Когда наблюдается бычья дивергенция, стоит приготовиться к покупкам, так как график будет идти вверх.

Кстати, примеры дивергенции на Форекс могут быть разными, главное правильно определить с помощью осциллятора её вид.

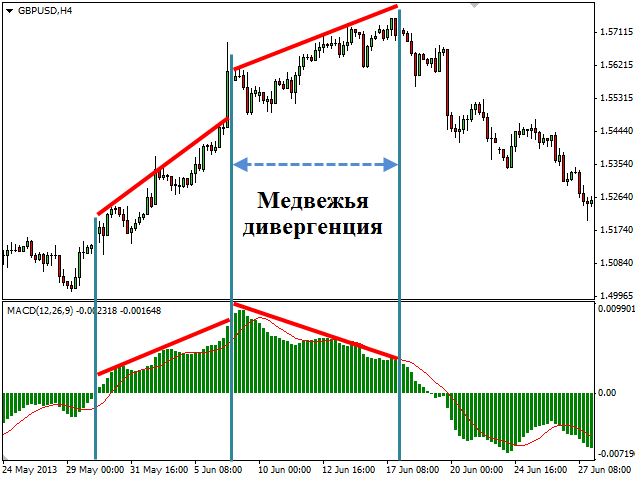

Медвежья дивергенция: как её увидеть на графике?

Чтобы определить на рынке медвежью дивергенцию, трейдер должен взглянуть на максимальные значения цены (тени свечей Форекс), а также соответствующий индикатор. Классическая медвежья дивергенция будет наблюдаться тогда, когда будут выполняться определенные условия: на графике цены должен появиться высокий максимум, индикатор должен показать более низкий максимум.

Вместе с тем совсем необязательно наблюдать на графике более высокие максимальные значения цены. Достаточно, чтобы предыдущая вершина была немного ниже следующей.

Визуально это выглядит так:

Рисунок 1. Медвежья дивергенция на графике.

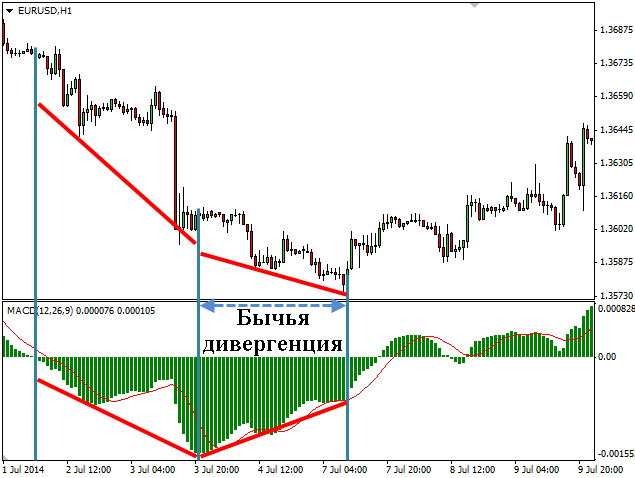

Обычная бычья дивергенция

Для определения классической бычьей дивергенции Форекс, следует обращать внимание на минимумы графика, а также индикатора. Если на рынке есть обычная бычья дивергенция, тогда японские свечи нарисуют более низкое значение цены, а индикатор наоборот – более высокий минимум. В таком случае стоит ожидать восходящего движения, то есть, трейдеру нужно приготовиться к покупкам.

Визуально это выглядит так:

Рисунок 2. Обычная бычья дивергенция на графике.

Скрытая дивергенция

На Форекс, может возникать не только обычное классическое расхождение, но и может образоваться скрытая дивергенция Форекс. Она сообщает о продолжении тренда. Однако распознать её в торговом терминале достаточно сложно. Скрытая дивергенция Форекс даёт четкий сигнал на открытие позиции на покупку или продажу.

Скрытая дивергенция бывает:

Если на рынке есть скрытая медвежья дивергенция, то можно готовиться, что график цены продолжит своё нисходящее движение.

Когда на графике имеет место скрытая бычья дивергенция, тогда цена будет расти.

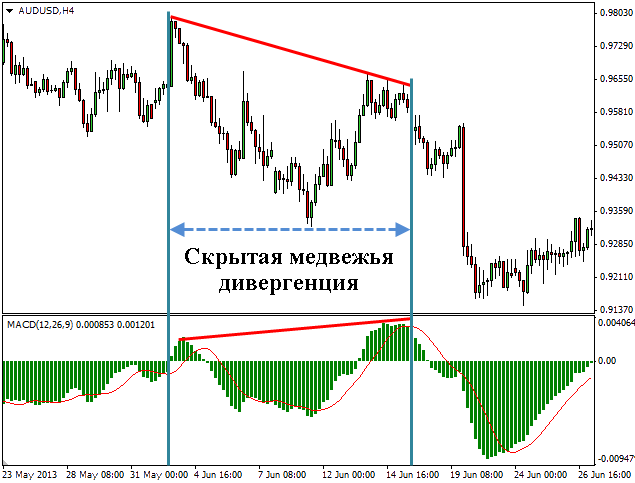

Скрытая дивергенция (медвежья)

Рисунок 3. Скрытая дивергенция (медвежья) на графике.

Чтобы увидеть скрытую медвежью дивергенцию Форекс, понадобиться определить пики свеч или максимумы цены, а также индикатора. Для определения скрытой дивергенции можно использовать индикатор MACD. Такая картина вырисовывается только в тех случаях, когда цена двигалась вниз. Если в этот момент индикатор показывает дивергенцию, значит, в дальнейшем можно ожидать нисходящее движение.

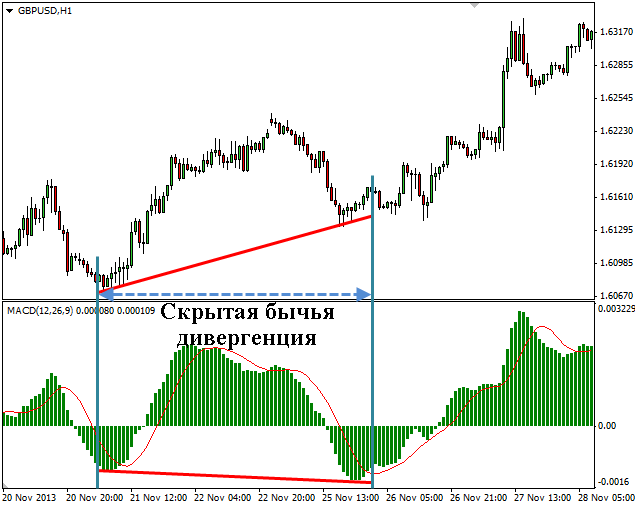

Скрытая дивергенция (бычья)

Рисунок 4. Скрытая дивергенция (бычья) на графике.

Чтобы выявить скрытую бычью дивергенцию, нужно обращать своё внимание на минимумы графика, а также индикатора. Этот вид расхождения происходит тогда, когда рынок направлен вверх, рисует высокие минимумы, а показания индикатора — более низкие.

Иногда скрытую дивергенцию Форекс сравнивают с рогаткой. Индикатор того или иного осциллятора выступает в качестве рогатки. Таким образом, после некой коррекции происходит “катапультирование” цены, то есть, его дальнейшее движение в исходном направлении.

Расширенная дивергенция

Расширенная дивергенция Форекс чем-то схожа обычной классической дивергенцией. Но в случае с расширенной дивергенцией цена формирует фигуру, очень напоминающую “двойное дно” или же “двойную вершину”.

С графическими фигурами всё понятно, но как определить направление рынка, если индикаторы рисуют второй минимум или максимум, которые сильно отличаются от минимальных или максимальных цен в терминале? Если эта особенность наблюдается, значит, цена будет продолжать идти в прежнем направлении.

Расширенная дивергенция встречается двух видов:

Важно отметить, что расширенная дивергенция Форекс является одной из разновидностей трендовой дивергенции в её классическом понимании. Её можно наблюдать, когда рынок намеревается замедлить свой ход, но вместо того, чтобы сменить своё направление, он продолжает своё движение в том же направлении, которые было до этого.

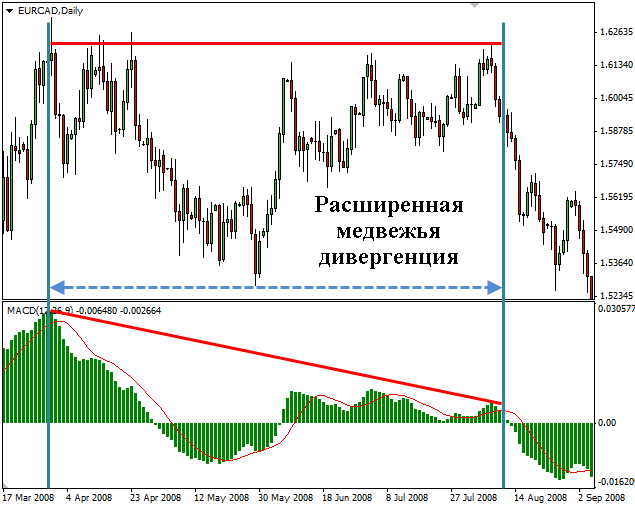

Медвежья расширенная дивергенция

Рисунок 5. Расширенная дивергенция (медвежья) на графике.

Если на графике наблюдается расширенная медвежья дивергенция, это может значить только одно: цены продолжат идти вниз, поэтому нужно искать возможность для продаж.

Для определения расширенной медвежьей дивергенции, трейдер должен обратить внимание на пики (максимумы) не только графика, но и индикатора. Обычно этот вид дивергенции наблюдается по вершинам во время большого движения. Рынок рисует некую двойную вершину, однако второй пик цены может быть незначительно выше или ниже предыдущего значения. Даже если, уровни вершин будут одинаковыми, нижний индикатор покажет более низкий второй максимум. Индикатор не будет рисовать двойной вершины, которая наблюдается на ценовом графике.

Можно решить эту задачу иным путем. Не обязательно думать, как увидеть дивергенцию. Если график цены рисует двойное дно или вершину, а индикатор в данный момент не хочет повторять формирование фигур подобно рынку, а показывает несовпадение, тогда следует расценивать это как образование расширенной медвежьей или бычьей дивергенции.

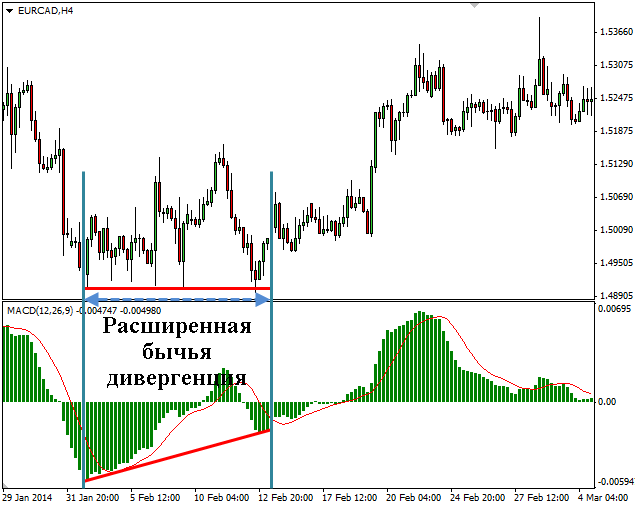

Бычья расширенная дивергенция

Рисунок 6. Расширенная дивергенция (бычья) на графике.

Если график показывает бычью расширенную дивергенцию, значит, нужно искать возможность для покупок, так как цены пойдут вверх.

Чтобы распознать в терминале расширенную бычью дивергенцию, необходимо, прежде всего, обратить внимание на нижнюю часть или минимумы не только цены, но и подвального индикатора.

Обычно, во время расширенной бычьей дивергенции, котировки рисуют двойное дно.

Важно: не обязательно фигура “двойное дно” должна быть выполнена классическим способом. Второе минимальное значение может быть нарисовано немного ниже или же выше первого.

И хотя минимумы на графике будут отображаться примерно на одном уровне, но индикатор покажет немного иную картину: второй минимум будет значительно выше, чем первый. Если это условие выполняется, значит, мы имеем дело с расширенной бычьей дивергенцией форекс, и трейдеру следует искать выгодные моменты для покупок.

Индикаторы для определения дивергенции на Форекс

Дивергенция в техническом анализе форекс хорошо видна с помощью определенных индикаторов. На голом графике по одним лишь максимумам и минимумам трудно определить дивергенцию.

Установленный в терминал индикатор дивергенции поможет определить трейдеру отклонение графика цены от подвального индикатора. Это сходство касается всех подобных индикаторов.

Иными словами, выходит, что график цены отличается от графика индикатора. Вследствие чего их показания расходятся.

Лучше всего, дивергенция форекс наблюдается на таких осциляторах:

Правильно определенная дивергенция позволяет трейдеру с помощью одного из вышеупомянутых индикаторов, которые установлены по умолчанию в торговом терминале МТ4, заранее получить сигнал для входа в рынок. Мы уже рассмотрели, что дивергенция Форекс может быть как медвежьей, так и бычьей, то есть наблюдаться на нисходящем или восходящем рынке.

Торговля по дивергенции с индикатором MACD

Есть много торговых стратегий Форекс, но мы рассмотрим самую простую.

Эта стратегию успешно можно использовать не только трейдерам-новичкам, но и профессионалам.

Торговать по данной ТС можно на любых валютных парах, но всё же, рекомендуем использовать котировки из мажорного ряда: EUR/USD, GBP/USD и т.д.

Дивергенцию мы будем искать с помощью индикатора MACD с настройками (5, 34, 5). Рабочий таймфрейм: Н1.

Дожидаемся, когда график и индикатор покажут несоответствие, то есть дивергенцию, а потом нужно определить, где будет установлен тейк профит и стоп лосс.

Рисунок 7. Определение дивергенции с помощью индикатора MACD.

Тейк профит можно поставить выше второй вершины на 20 пунктов. Стоп лосс выставляем на уровне, где началась формироваться сама дивергенция.

Заключение

Итак, мы рассмотрели, что такое дивергенция, узнали об её видах. Также разобрали примеры дивергенции на Форекс. Теперь вы знаете, как определить дивергенцию на форекс. Индикатор MACD поможет в этом.

Все самое лучшее от Академии

только нашим подписчикам

Дивергенция в трейдинге: как можно ее использовать?

Дивергенция является одной из моих любимых торговых концепций, потому что она предлагает достаточно надежные торговые сигналы.

Хотя большинство технических индикаторов постоянно запаздывают и отстают от движения цены, когда дело доходит до дивергенций, эта запаздывающая особенность помогает нам находить более лучшие и надежные входы в рынок. Дивергенция может быть использована не только трейдерами, которые торгуют на разворот, но также может быть полезна и для трейдеров, следующих за трендом. Также дивергенция полезна для определения точек выхода.

Я не рекомендую торговать дивергенции самостоятельно, однако они являются хорошей отправной точкой для построения собственной торговой стратегии.

Что из себя представляет дивергенция?

Дивергенция формируется на графике, когда цена достигает более высокого максимума, но при этом используемый вами индикатор показывает более низкий максимум. Когда ваш индикатор и движение цены не синхронизированы, это означает, что «что-то» происходит на ваших графиках, и это требует вашего внимания.

По сути, дивергенция возникает, когда показания ваших индикаторов не согласуется с движением цены.

Посмотрим на пример медвежьей и бычьей дивергенции. Цена и индикатор не синхронизированы. Дивергенция предвещает разворот рынка.

Анализ дивергенции является очень полезным в прогнозировании будущего движения цены на основании текущих показаний индикаторов.

Это событие чаще всего связано с повышенным уровнем волатильности. Стоимость торгового инструмента может сильно расходиться от его справедливой цены. Повышенная волатильность создает более выгодные торговые возможности в течение определенного периода времени. Обращая внимание на случаи сильной дивергенции, вы можете использовать уникальные торговые возможности, которые вы, возможно, раньше не замечали.

Показания индикаторов

К примеру, мы можем использовать индикатор MACD, который фокусируется на использовании средних значений за несколько периодов времени. MACD использует цены закрытия, а также экспоненциальные скользящие средние.

Торговля дивергенциями имеет одно ключевое правило. Если цена достигает более высокого максимума, осциллятор также должен показывать более высокий максимум. Если цена делает более низкий минимум, осциллятор также должен показывать более низкий минимум.

Дивергенция может быть оценена только тогда, когда цена сформировала:

Рассмотрим индикатор Awesome Oscillator. Дивергенция присутствует только тогда, когда гистограмма, указывающая на импульс, возвращается к нулевой линии. Два последующих минимума или максимума, когда гистограмма не возвращается к нулевой линии, не являются правильной дивергенцией.

Скрытая дивергенция имеет место, когда цена делает более высокий минимум, но осциллятор показывает при этом более низкий минимум. В восходящем тренде скрытая дивергенция возникает, когда цена достигает более низкого минимума, а осциллятор показывает более низкий минимум.

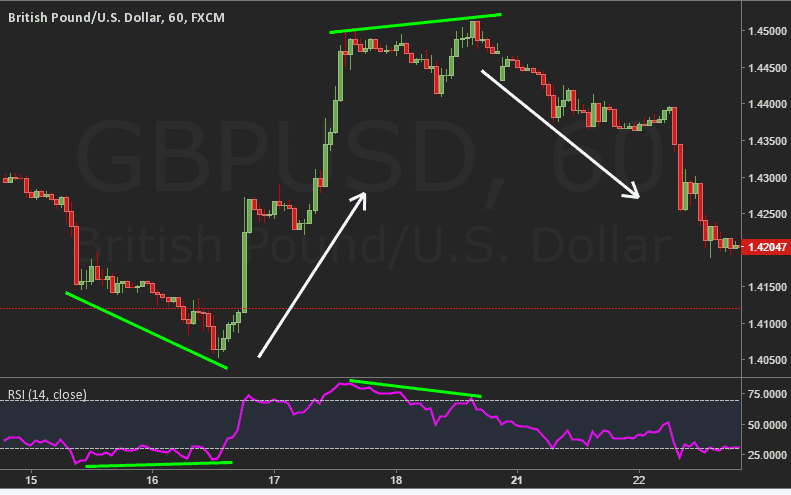

Дивергенция и индикатор RSI

Один из моих самых любимых индикаторов на сегодняшний день — это индикатор RSI (Индекс относительной силы). RSI сравнивает среднее движение цены за определенный период.

Например, если ваш RSI установлен на 14, он сравнивает бычьи свечи и медвежьи свечи за последние 14 свечей. Когда значение RSI низкое, это означает, что за последние 14 свечей было больше медвежьих свечей по сравнению с бычьими свечами. Когда показания RSI высокие, это означает, что было больше бычьих свечей.

Во время трендов вы можете использовать RSI для сравнения отдельных трендовых волн и таким образом оценивать силу тренда. Вот три возможных сценария использования RSI:

Классический технический анализ говорит нам, что тренд существует, когда цена делает более высокие максимумы и минимумы, но, как это часто бывает, общепринятое мнение редко бывает правильным и обычно слишком сильно упрощает реальную картину.

Трейдер, который полагается только на максимумы и минимумы в своем анализе движения цены, часто упускает важные подсказки и не до конца понимает динамику рынка. Даже если тренд может выглядеть «здоровым» на первый взгляд, он может терять свой импульс в то же самое время, если вы глубже проанализируете рынок.

Таким образом, дивергенция говорит нам о том, что динамика тренда смещается и что потенциальный его конец может быть совсем близок.

Как торговать дивергенцию?

Дивергенция не всегда приводит к развороту тренда, и часто цена входит в фазу консолидации. Имейте в виду, что дивергенция сигнализирует только об угасании импульса, но не обязательно говорит о полном изменении тренда.

Я настоятельно рекомендую вам добавить в свой арсенал другие критерии и инструменты анализа рынка. Сама по себе дивергенция не достаточно сильна. Как и любая торговая стратегия, вам нужно использовать больше факторов слияния.

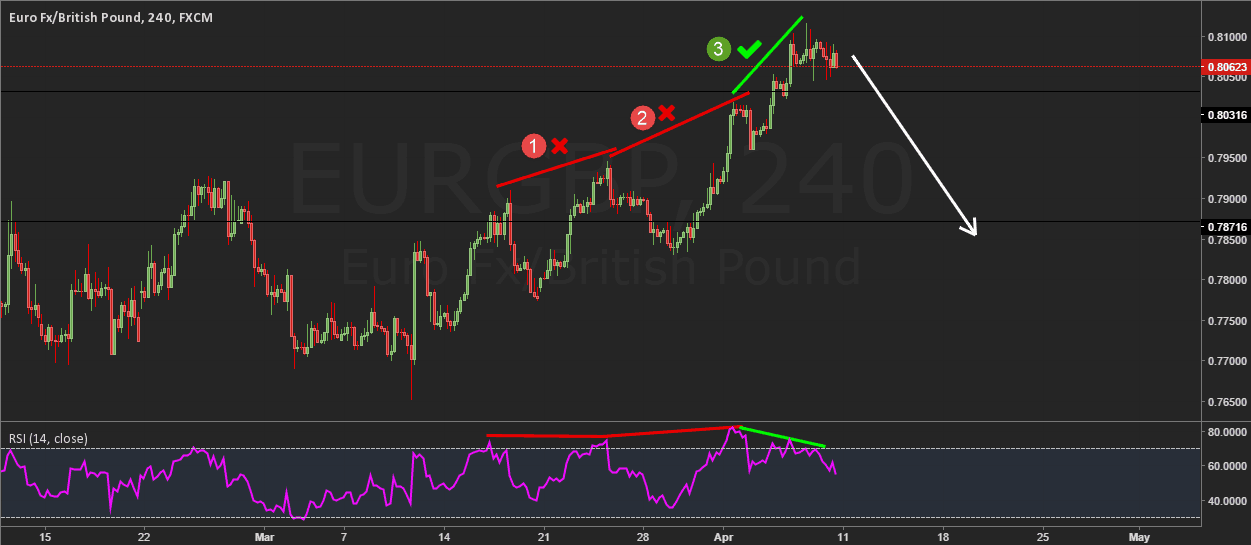

Ниже мы видим две дивергенции, но цена в итоге не развернулась, и рынок оказался в состоянии краткосрочной консолидации.

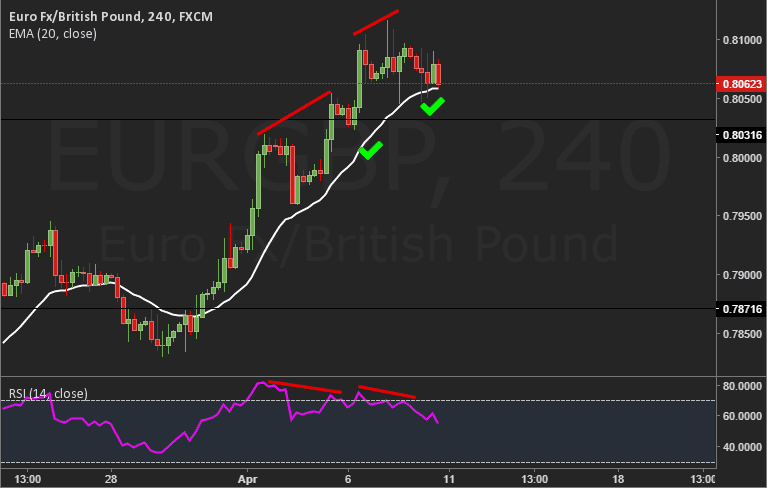

Вместо того, чтобы совершать сделки, основываясь только на дивергенции, лучше всего дождаться, пока цена достигнет уровня поддержки либо сопротивления.

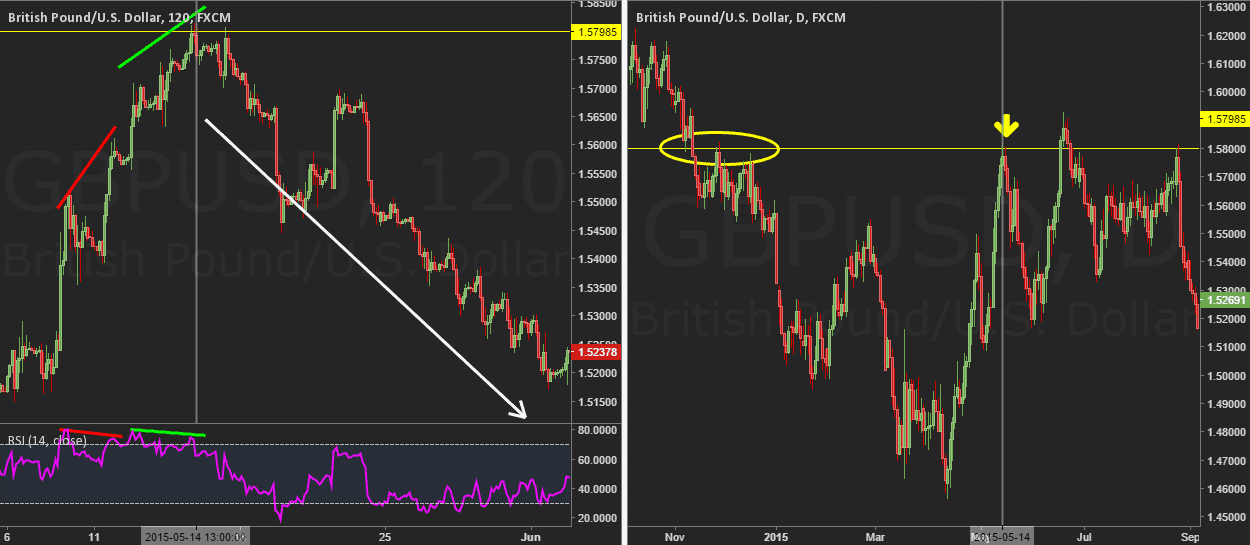

На графике ниже с левой стороны мы видим восходящий тренд с двумя дивергенциями. Однако первая дивергенция полностью не оправдала себя, а вторая привела к последующему развороту рынка. Какая между ними была разница? Если мы посмотрим на график справа, мы увидим, что первая дивергенция случилась в середине движения, а вторая сформировалась на важном уровне сопротивления.

Дивергенция — это мощная торговая концепция. Трейдер, который понимает, как торговать дивергенции в правильном контексте в совокупности с подтверждающими сигналами, может создать надежный и эффективный способ анализа рынка.

Один из методов анализа дивергенции заключается в использовании трендовых линий и трендовых каналов. Как только на рынке происходит дивергенция, линии тренда могут сигнализировать об окончании текущей тенденции.

Также всегда стоит учитывать текущий таймфрейм. Как правило, чем выше временные рамки, тем показания дивергенции сильнее. Вероятность разворота цены увеличивается, когда на нескольких таймфреймах наблюдается дивергенция между ценой и импульсом.

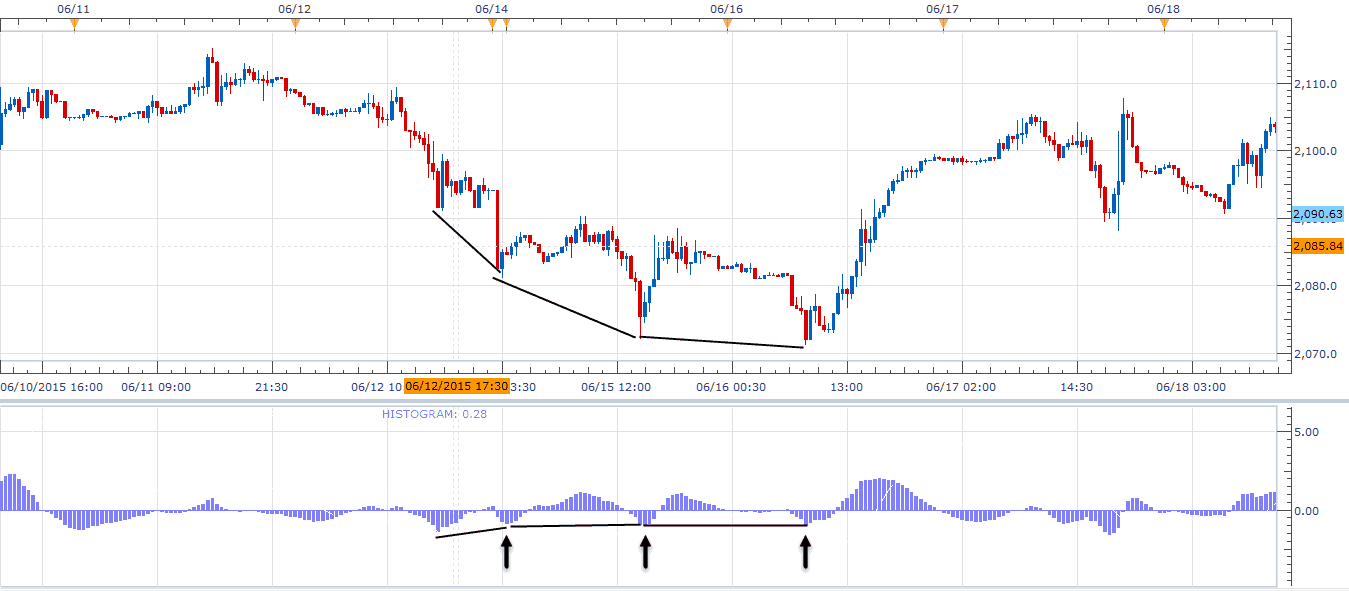

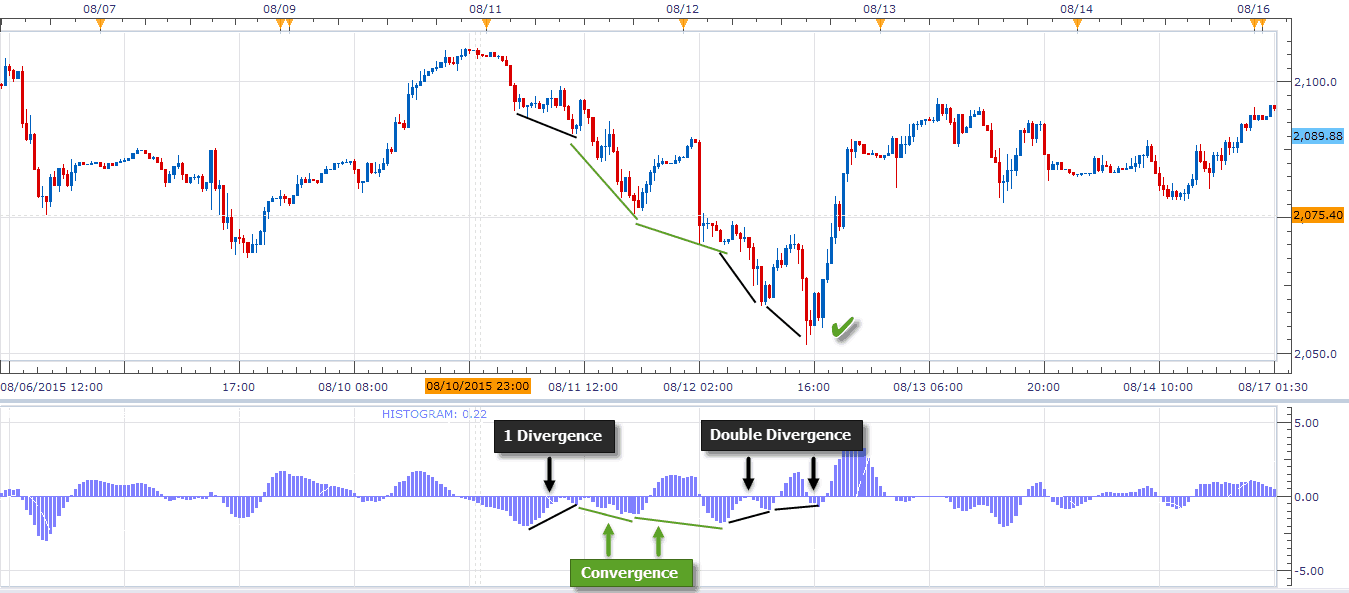

Двойная дивергенция

Двойная дивергенция может потенциально улучшить качество сигнала по сравнению с обычными дивергенциями.

Как мы я уже писал, расхождение индикатора RSI сигнализирует о потере импульса. На приведенном ниже графике показано, как цена поднялась выше максимума, но RSI не достиг нового максимума. Это говорит нам о том, что ценовое движение на самом деле не было таким сильным, и хотя цена двигалась выше, рынок не был достаточно сильным. RSI, который анализирует силу свечей, подтверждает это дивергенцией.

Следующий пример на графике показывает, что цена установила новые нижние минимумы во время нисходящего тренда. Опять же, RSI не подтвердил это движение и совершил более высокие минимумы, указывая на то, что свечи, движущиеся ниже, не показывают силу медведей.

Однако не всегда дивергенции являются надежным признаком разворота цены. Именно здесь дополнительным сигналом может служить двойная дивергенция.

Двойная дивергенция возникает, когда формируется серия из нескольких ценовых максимумов (или более низких минимумов), в то время как индикатор печатает более низкие максимумы. На графике ниже мы используем индикатор MACD, но вы также можете использовать RSI или любой другой импульсный индикатор.

Мы видим двойную дивергенцию во время нисходящего тренда. При этом каждая последующая волна становится слабее.

На графике ниже показан еще один пример двойной дивергенции. Сначала мы наблюдали одну дивергенцию, но цена не развернулась и продолжила снижаться.

Затем MACD еще раз подтвердил нисходящий тренд и показал более низкие минимумы. Далее тенденция ослабла, и волны тренда стали короче. MACD теперь показывает двойную дивергенцию, и рынок разворачивается вверх.

Дивергенция и прайс экшен

Давайте рассмотрим способ торговли по дивергенции в сочетании с сигналами прайс экшен. Для этого мы будем использовать понятие неявная дивергенция. То есть анализ рынка без использования каких-либо индикаторов с помощью интерпретации непосредственно самого графика.

Как мы знаем, в восходящем тренде цена должна показывать последовательные максимумы и минимумы. Однако при более внимательном анализе движения цены, можно определить, когда тренд теряет свою силу. Свечи в данном случае закрываются в пределах диапазона предыдущих свечей, а тени часто оказываются большего размера.

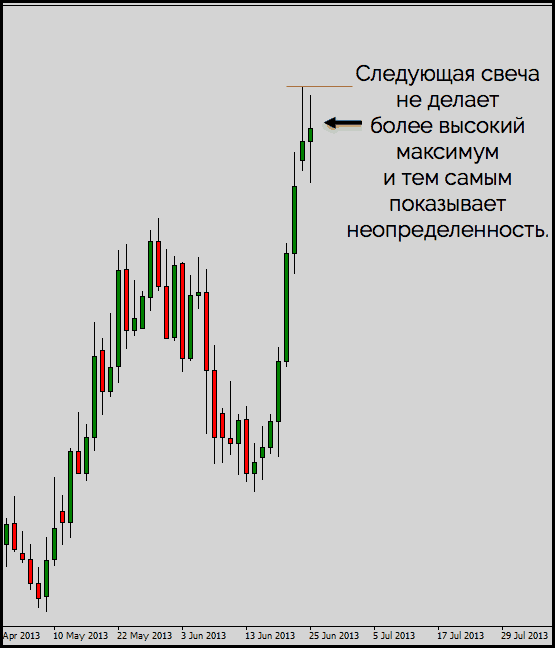

Здесь мы видим сильный восходящий тренд, который показывает первые признаки слабости, поскольку появляется ярко выраженный пин бар.

Очевидно, что мы встретили здесь сильный уровень сопротивления.

Обратите внимание, как последние свечи пытаются преодолеть предыдущие максимумы. Именно здесь у нас появляется неявная дивергенция.

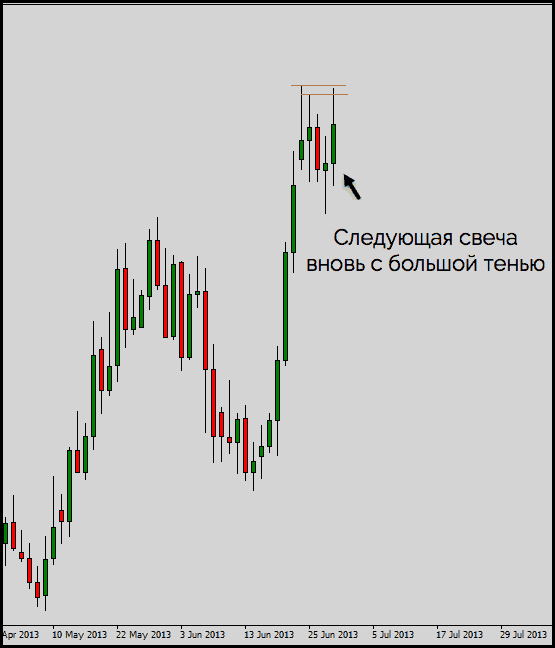

У нас снова появляется бычий бар, но мы вновь видим отскок цены от более высоких значений.

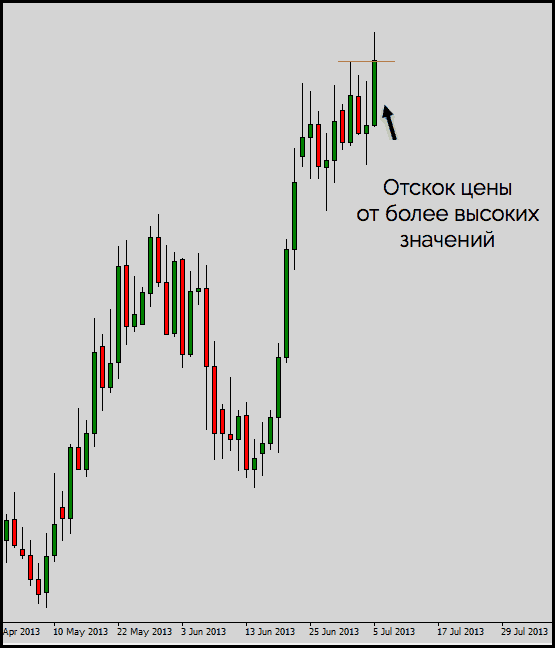

Еще один бычья свеча, который застряла в диапазоне предыдущих.

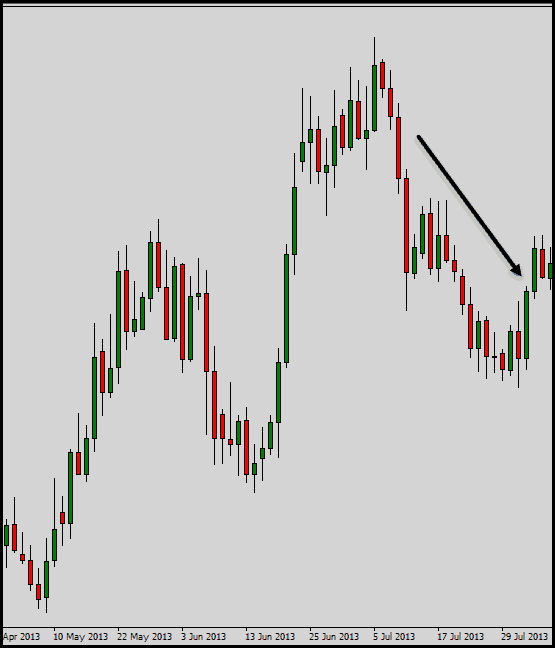

Далее мы видим падение цены. При этом если мы проанализируем показания индикаторов, дивергенция не будет столь очевидной.

Я призываю вас начать смотреть на графики в более широком контексте. Как я уже сказал, неявное расхождение — это всего лишь одна идея в трейдинге среди множества других.