Неверно что показатели включены в модель прогнозирования банкротства э альтмана

Пятифакторная модель банкротства Альтмана

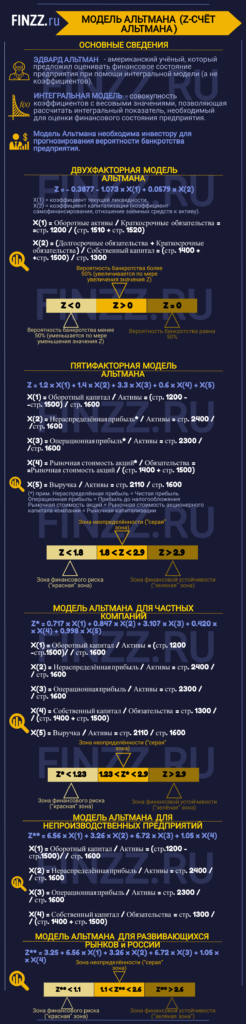

Оценка риска банкротства с помощью модели Альтмана дает возможность спрогнозировать такой итог в большой точностью. Она представляет собой функцию, которая включает в себя многие экономические составляющие организации. Эдвард Альтман для своей работы выбрал исследовательский метод изучения. Он наблюдал и анализировал деятельность и финансовые компоненты 60 крупных компаний, в том числе потерпевших крах. Подобный анализ позволил ему вывести свою формулу. Пятифакторная модель Альтмана “вероятность банкротства” пользуется популярностью среди бизнесменов, желающих знать эффективность работы компании, степень риска возникновения финансовых проблем.

Обозначение понятия

Пользуясь моделями, созданными Эдвардом Альтманом, у владельцев бизнеса появилась возможность сделать точный прогноз несостоятельности компании. Для подобного расчета применяется несколько моделей, среди которых:

Различаются они по числу используемых экономических показателей. Автор провел подробный анализ 22 факторов, что позволило ему выделить 5 основных коэффициентов. С их помощью производится расчет таких аспектов:

Расчет константы для каждого коэффициента позволил сбалансировать его влияние на результат в совокупности с другими коэффициентами. Риск появления финансовой несостоятельности можно определить по числовому диапазону, в который попадает полученный фактор Z.

Финансовые значения конкретной компании, которые применялись многими бизнесменами в модели Альтмана, позволяют охарактеризовать как потенциал, так и эффективность работы компании.

Индекс кредитоспособности

Для создания своего множителя автор методики использовал аппарат MDA. Этот числовой множитель способен разделить бизнесменов на потенциальных банкротов и не являющихся таковыми. Этот же коэффициент называют еще индексом кредитоспособности. Он показывает результативность деятельности компании за определенный промежуток времени, ее экономическую составляющую.

Индекс кредитоспособности рассчитывается так:

Z = 3,3*Q1+1,0* Q2+0,6* Q3+1,4* Q4+1,2* Q5

Нужно понимать, что для верного расчета этого значения предварительно следует произвести расчет показателей Q1-5. Для этого используют следующие компоненты финансовой среды предприятия:

В ходе работы автор методики определил порог индекса кредитоспособности. Он равен 2,675. Для оценки нескольких компаний и определения индекса кредитоспособности любой из них во временном отрезке 2-3 года необходимо сопоставить найденное значение Z с максимальным значением индекса путем сравнения.

Экономическая ситуация предприятия может называться стабильной при показателе Z>2,675. Если сравнение показывает, что Z Читайте так же: Зарубежные модели банкротства

Z = 6,56* Q 1 + 3,26* Q 2 + 6,72* Q 3 + 1,05* Q 4

Числовые показатели Q1-4 определяю так:

Полученный числовой показатель указывает на экономическую картину организации:

Подобный анализ помогает правильно оценить эффективность бизнеса, провести комплексные мероприятия по стабилизации и улучшению экономической ситуации.

Использование модели в РФ

Методика Альтмана может успешно использоваться в России или любой другой активно развивающейся стране. Автор модели рекомендует добавлять к формуле показатель 3,25.

Теперь модель должна выглядеть так:

Z* = 3,25+6,56* Q1 + 3,26* Q2 + 6,72* Q3 + 1,05* Q4

Вычисленное значение Z* показывает такую финансовую картину компании:

Эта экономическая модель помогает выявить сбой нормальной работы компании на ранней стадии, предпринять комплекс мер по устранению проблем и нормализации финансового положения бизнеса.

Как спрогнозировать риск банкротства компании

Невозможно заниматься бизнесом, не рискуя, — в противном случае вы ничего не заработаете. При этом акционеры требуют от менеджмента компании удовлетворительного уровня прибыли на свой капитал. В зависимости от специфики деятельности, рыночных и политических условий, а также стратегии развития компании могут сталкиваться с различными рисками.

Термин «риск» подразумевает любое событие или действие, которое может помешать компании достигнуть стратегических целей. Поэтому риск-менеджмент — это структурированный и последовательный подход к выявлению, анализу и управлению рисками, который охватывает стратегию, процессы, людей и технологии.

Особое место в системе риск-менеджмента занимают финансовые риски. Они оказывают существенное влияние на различные аспекты финансовой деятельности компании, однако наиболее значимое их влияние проявляется в двух направлениях. Во-первых, уровень принимаемого риска оказывает определяющее воздействие на формирование уровня доходности финансовых операций компании — эти два показателя находятся в тесной взаимосвязи и представляют собой единую систему «доходность-риск». Во-вторых, финансовые риски являются основной формой генерирования прямой угрозы банкротства компании, так как финансовые потери, связанные с этим риском, наиболее ощутимы. Поэтому практически все финансовые решения, направленные на формирование прибыли компании, повышение ее рыночной стоимости и обеспечение финансовой безопасности, требуют от финансовых менеджеров владения техникой выработки, принятия и реализации рисковых решений.

Остановимся подробно на вопросе оценки несостоятельности (банкротства) компании. 26 октября 2002 г. в России вступил в действие Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)». В законе дано определение понятия несостоятельности (банкротства).

Несостоятельность (банкротство) — признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей (далее — банкротство).

В соответствии с п. 2 ст. 3 настоящего закона выделены признаки банкротства: «Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены».

В настоящее время существуют как западные, так и отечественные модели прогнозирования банкротства компаний. Рассмотрим наиболее известные из них.

Наиболее широкое распространение в западных методиках прогнозирования риска банкротства нашли модели, разработанные известными экономистами Альтманом, Бивером, Лисом и Таффлером.

Сразу хочу отметить, что при разработке зарубежных моделей не учитывался весь спектр внешних факторов риска, свойственных российским условиям: финансовая обстановка в стране, темпы инфляции, условия кредитования, особенности налоговой системы и т.д. Поэтому для большей объективности финансовое состояние предприятия необходимо оценивать с помощью нескольких методов интегральной оценки, в том числе и отечественных моделей.

Двухфакторная модель Альтмана

В модели учитываемым фактором риска является возможность необеспечения заемных средств собственными в будущем периоде.

где Ктл — коэффициент текущей ликвидности;

Кзс — коэффициент капитализации.

Расчет коэффициентов, вошедших в модель, представлен в табл. 1. Коэффициенты рассчитываются на основании «Бухгалтерского баланса» (форма № 1).

Z 0 — вероятность банкротства больше 50% и возрастает по мере увеличения рейтингового числа Z.

Пятифакторная модель Альтмана

Модель используется для компаний, акции которых не котируются на бирже.

где Х1 — разность текущих активов и текущих пассивов / общая сумма всех активов;

Х2 — нераспределенная прибыль / общая сумма всех активов;

Х3 — прибыль до уплаты процентов и налогов / общая сумма всех активов;

Х4 — балансовая стоимость капитала / заемный капитал;

Х5 — выручка от реализации / общая сумма активов.

Расчет показателей, вошедших в модель, представлен в табл. 2. Показатели рассчитываются на основании «Бухгалтерского баланса» (форма № 1) и «Отчета о прибылях и убытках» (форма № 2).

Z 1,23 — вероятность банкротства малая.

В этой модели факторы-признаки учитывают такие результаты деятельности, как ликвидность, рентабельность и финансовая независимость организации.

где Х1 — оборотный капитал / сумма активов;

Х2 — прибыль от реализации / сумма активов;

Х3 — нераспределенная прибыль / сумма активов;

Х4 — собственный капитал / заемный капитал.

Расчет показателей, вошедших в модель, представлен в табл. 3. Показатели рассчитываются на основании «Бухгалтерского баланса» (форма № 1) и «Отчета о прибылях и убытках» (форма № 2).

Z 0,037 — вероятность банкротства малая.

В целом по содержательности и набору факторов-признаков модель Таффлера ближе к российским реалиям, чем модель Лиса.

где Х1 — прибыль от реализации / краткосрочные обязательства;

Х2 — оборотные активы / сумма обязательств;

Х3 — краткосрочные обязательства / сумма активов;

Х4 — выручка от реализации / сумма активов.

Расчет показателей, вошедших в модель, представлен в табл. 4. Показатели рассчитываются на основании «Бухгалтерского баланса» (форма № 1) и «Отчета о прибылях и убытках» (форма № 2).

Z > 0,3 — малая вероятность банкротства;

Z Таблица 4. Показатели, вошедшие в модель Таффлера

Наименование показателя

Коэффициент покрытия

стр. 290 Ф2

стр. (590 + 690)

Коэффициент покрытия

Рентабельность всех активов

Модель позволяет оценить финансовое состояние компании с точки зрения ее возможного будущего банкротства.

Расчет показателей, вошедших в модель, представлен в табл. 5. Показатели рассчитываются на основании «Бухгалтерского баланса» (форма № 1), «Отчета о прибылях и убытках» (форма № 2) и «Приложения к бухгалтерскому балансу» (форма № 5).

Шкала оценки риска банкротства построена на основе сравнения фактических значений показателей с рекомендуемыми. Вероятность банкротства компании оценивается по одной из групп возможных состояний, где находится большинство расчетных значений показателей.

Специфика российских условий требует, чтобы модели прогнозирования риска финансовой несостоятельности учитывали как особенности отрасли, так и структуру капитала предприятия.

Значения показателей

Группа I: благополучные компании

Группа II: за 5 лет до банкротства

Группа III: за 1 год до банкротства

Коэффициент Бивера

стр. 190(Ф2) + стр. Ф5(393 + 394)

стр. (590 + 690)

Чистая прибыль + Амортизация

Заемные средства

Коэффициент текущей ликвидности

стр. 290

стр. (610 + 620 + 630 + 660)

Оборотные активы

Текущие обязательства

Экономическая рентабельность

Финансовый леверидж

стр. (590 + 690)

стр. 700

Коэффициент покрытия активов собственными оборотными средствами

стр. (490 − 190)

стр. 300

Собственный капитал − Внеоборотные активы

Сумма активов

Двухфакторная модель прогнозирования банкротства 1

Данная модель дает возможность оценить риск банкротства предприятий среднего класса производственного типа.

где Кфн — коэффициент финансовой независимости.

Расчет коэффициентов, вошедших в модель, представлен в табл. 6. Коэффициенты рассчитываются на основании «Бухгалтерского баланса» (форма № 1).

Z 1,9911 — вероятность банкротства очень низкая.

Четырехфакторная модель прогнозирования банкротства 2

Модель разработана для прогнозирования риска несостоятельности торгово-посреднических организаций.

где Х1 — чистый оборотный капитал / общая сумма активов;

Х2 — чистая прибыль / собственный капитал;

Х3 — выручка от реализации / общая сумма активов;

Х4 — чистая прибыль / интегральные затраты.

Расчет показателей, вошедших в модель, представлен в табл. 7. Показатели рассчитываются на основании «Бухгалтерского баланса» (форма № 1), «Отчета о прибылях и убытках» (форма № 2) и «Отчета о движении денежных средств» (форма № 4). Интерпретация результатов:

Z 0,42 — вероятность банкротства минимальная (до 10%).