Неверно что к оборотному капиталу относится ответ

Что такое основной и оборотный капитал предприятия

Слово «капитал», означающее в переводе с латинского «главный», вполне выражает суть явления, о котором пойдет речь дальше. Капиталы – это ресурсы предприятия, которые могут быть направлены в производство ради получения прибыли. Без них функционирование предприятия невозможно. Капитал в физической форме подразделяется на основной и оборотный. Длительно функционирующая часть относится к основному капиталу, а другая – к оборотному. Рассмотрим их основные черты, сходства и различия.

Основной капитал

Производственный процесс, кроме труда занятой в нем рабочей силы, происходит с помощью средств труда и предметов труда. Основной капитал относят к средствам труда. Это машины, оборудование, приборы и пр., необходимые в производстве. Средства труда, воздействуя на предметы труда (сырье, материалы и др.) при участии человеческого фактора, создают продукцию. Средства труда, если говорить об основном капитале в виде зданий, сооружений, также создают условия для производства продукции.

Структура и состав основного капитала зависят от специфики производства, сектора рынка, к которому относится предприятие. Сельскохозяйственное предприятие и промышленное будут иметь существенную разницу в составе основного капитала. Играют роль и отраслевые особенности (растениеводство, животноводство; отрасль промышленности), величина предприятия, состав выпускаемой продукции и многие другие факторы. Структурируют основной капитал в зависимости от цели исследования.

Чаще всего применяют приведенные ниже характеристики:

Применяют также классификации:

Изучив состав и структуру основного капитала, можно прийти к выводу, что используется он в производстве множество раз, при этом подвергаясь износу. Износ, выраженный в денежной форме, называют амортизацией. Эта величина включается в стоимость произведенной продукции. Основные понятия при расчете амортизации – первоначальная стоимость и норма амортизации. При этом в бухгалтерском и налоговом учете способы расчета амортизации могут различаться.

И в том и в другом виде учета существует линейный способ расчета амортизации, который на практике чаще всего используется. Расчет ведется по формуле А = Пс * На, где Пс – первоначальная стоимость объекта, а На – норма амортизационных отчислений. При этом На = 1/n * 100%, где n – число месяцев полезного использования объекта, определяемое по утвержденному Правительством Классификатору (Пост. №1 от 1/01/02 г.).

Кроме этого способа:

Могут применяться ускоряющие амортизацию коэффициенты.

Собственники основного капитала стремятся к тому, чтобы его стоимость окупалась до момента износа физического (фактическая непригодность для дальнейшего использования, утрата полезных свойств) либо морального, стоимостного (утрата стоимости в связи с прогрессом, созданием новейшего оборудования).

Технический прогресс приводит к необходимости закреплять законодательно ускоренные способы и нормы амортизации оборудования, техники. Сокращаются сроки амортизации.

На заметку! Кроме термина «основной капитал» в учете используются как синонимы понятия «основные средства» и «основные фонды». Аналогично используют и термины «оборотный капитал», «оборотные средства».

Оборотный капитал

Оборотный капитал — это предметы труда, подвергающиеся воздействию в производственном процессе. Структура капитала также сильно зависит от отрасли, в которой он используется, принятой на предприятии технологической схемы производства и многих других факторов.

Само наименование «оборотный» говорит о том, что этот капитал в производстве используется единожды, при этом либо полностью утрачивают свою форму (топливо) либо изменяют ее (ткань в швейном производстве). Оборотный капитал может быть представлен сырьем и материалами, готовой продукцией, полуфабрикатами, незавершенной производством продукцией, тарой, денежными средствами и пр.

Чем быстрее оборачиваются такие капитальные средства, тем шире производственные возможности и, в конечном итоге, больше прибыль. Скорость оборачиваемости показывает коэффициент К = ВР/ОБС, где К — число оборотов в год, ВР – выручка от реализации за год, ОБС – остаток оборотных средств в среднем за год по балансу.

Оборотные активы разделяют на:

Анализируя представленную структуру в процентном отношении применительно к конкретному предприятию, получим структуру оборотного капитала. Кроме того, популярен анализ оборотного капитала по источникам формирования (собственный, заемный, привлеченный со стороны).

Давайте сравним

Рассмотрев столь подробно основной и оборотный капитал предприятия, мы можем сравнить их. Главное отличие основного капитала от оборотного заключается в нижеследующем.

Оборотный капитал (предметы труда):

Основной капитал (средства труда):

Как управление оборотным капиталом может спасти ваш бизнес и что для этого нужно знать

Когда масштабы бизнеса и его существование в режиме «выживания» требуют исключительно режима «ручного» управления, предприниматели не задумываются о пользе формализации структуры и типа управления оборотного капитала.

А между тем именно правильное понимание структуры и соотношений показателей оборотного капитала позволяет смоделировать варианты последствий возможных решений, увидеть причинно-следственные связи финансового и экономического управления, а через модель в виде показателей оборотного капитала позволяет вести мониторинги структуры оборотного капитала, своевременно выявлять, реагировать и управлять финансовыми рисками.

Понятие и структура оборотных активов

Как известно, оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Многие оборотные активы используются одномоментно при отпуске их в производство (например, сырье и материалы).

Оборотные активы являются одной из двух групп активов организации (вторая — внеоборотные активы). Еще их называют текущими активами.

Состав оборотных активов

В соответствии с формой бухгалтерского баланса, в состав оборотных активов входят:

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года, либо срок превышает 1 год, но организация уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т.е. продать).

Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную.

Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов.

Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). И лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции.

И цикл начинается заново.

Оборотный капитал — наиболее подвижная часть капитала предприятия, которая в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить денежную наличность, легкореализуемые ценные бумаги, материально-производственные запасы, нереализованную готовую продукцию, краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

На сегодняшний день термины «оборотные активы» и «оборотный капитал» часто используются как синонимы. Вместе с тем, между этими понятиями есть определенная разница:

они находятся по разные стороны бухгалтерского баланса;

оборотные активы (актив баланса) формируются за счет средств оборотного капитала (пассива баланса), источники которого могут быть как собственные, так и заемные, как правило, с целью получения положительного экономического эффекта или другими целями что в конечном итоге диктует требования к организации системы управления оборотными активами.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

То есть под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Положительный чистый оборотный капитал:

Положительный чистый оборотный капитал уменьшает величину чистого денежного потока и указывает на сумму покрытия текущих нужд долгосрочными источниками финансирования.

Отрицательный чистый оборотный капитал:

Отрицательный оборотный капитал увеличивает величину чистого денежного потока, так как максимально вовлекает во внутрихозяйственный оборот средства кредиторов.

Нулевой чистый оборотный капитал:

Считается, что с точки зрения оценки финансовых потребностей предприятия чистый оборотный капитал представляет собой оценку потребности в оборотном капитале.

Текущими активами для целей расчета величины чистого оборотного капитала (ЧОК) выступают следующие статьи бухгалтерского баланса:

Текущими обязательствами для целей расчета величины чистого оборотного капитала (ЧОК) являются следующие статьи бухгалтерского баланса:

Чистый оборотный капитал можно разделить на операционный и инвестиционный.

Операционный — чистый оборотный капитал, относящийся к операционному циклу.

При этом под операционным циклом принято понимать совокупность стадий:

Величина чистого оборотного капитала операционного складывается из следующих элементов:

ЧОКопер. = ОА — ДС — ФВ — ВХОоа — (КО — КК —КЗинв. — ВХОко ДОпр.)

ОА — оборотные активы;

ДС — денежные средства;

ФВ — финансовые вложения сроком до 12 мес.;

ВХОоа — внутрихозяйственные обороты в части оборотных активов

КО — краткосрочные обязательства;

КК — краткосрочные кредиты и займы;

КЗ инв. — кредиторская задолженность по инвестиционной деятельности;

ВХОко — внутрихозяйственные обороты в части краткосрочных обязательств

ДО пр. — прочие долгосрочные обязательства.

Чистый оборотный капитал инвестиционный — показывает вклад средств в расчетах по инвестиционным договорам в чистый оборотный капитал компании:

ЧОК инв. = АВинв. — КЗинв.

АВинв. — авансы выданные по инвестиционной деятельности;

КЗинв. — кредиторская задолженность по инвестиционной деятельности.

Также нужно сказать об оценке величины чистого оборотного капитала платежного, который отражает вклад средств в расчетах в чистый оборотный капитал компании.

ЧОК пл. = ДЗ — КЗ

ЧОК пл. — чистый оборотный капитал платежный;

ДЗ — дебиторская задолженность;

КЗ — кредиторская задолженность.

Этот показатель можно наряду с другими применять для управления ликвидностью и платежеспособностью.

Также различают постоянную потребность в оборотном капитале и сезонную потребность.

Постоянная потребность определяется как минимальная неснижаемая величина (уровень) оборотного капитала, сезонная потребность является изменяющейся величиной оборотного капитала в связи с действием сезонных факторов и деловой активности.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

Коэффициент оборачиваемости оборотных активов

Период оборота оборотных активов

Период оборота запасов сырья, материалов и других аналогичных ценностей

Период оборота дебиторской задолженности по продажам в разрезах учета

Период оборота авансов полученных по продажам в разрезах учета

Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета

Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности

Доля просроченной дебиторской задолженности

Доля неликвидных запасов

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

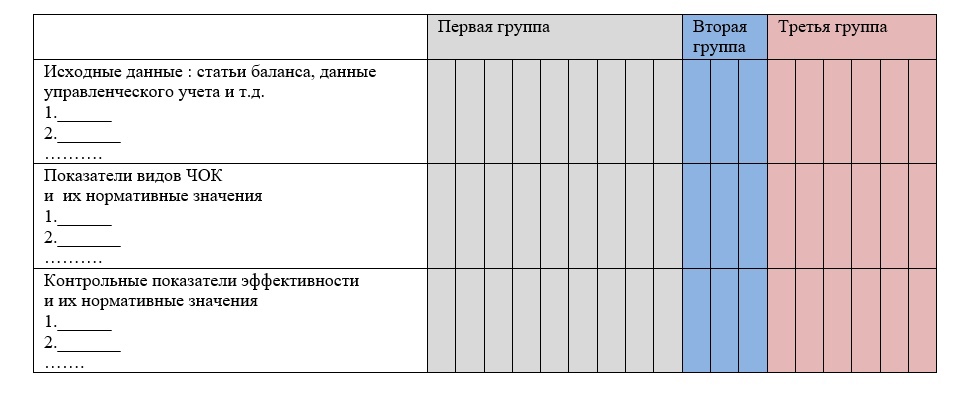

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Выводы

Данную таблицу, построенную для автоматического расчета ЧОК и показателей эффективности, а также автоматического расчета отклонений от нормативных и плановых значений, можно реализовать через Excel либо в других программах. Взаимосвязи исходных данных в виде показателейц статей бухгалтерского баланса, данных управленческого учета и любых других данных преобразуемых через алгоритмы расчета в показатели ЧОК и показатели эффективности формируют модель.

Задавая прогнозные значения исходных данных, возможно получить прогнозные значения показателей ЧОК и показателей эффективности, определить критические значения, оценить риски.

Перечень показателей для анализа состояния оборотного капитала может быть существенным образом расширен огромным выбором показателей для финансового анализа, а также за счет анализа других показателей, формируемых на данных управленческого учета. Перечень и назначение таких показателей не является предметом данного рассмотрения, с ними можно познакомиться в многочисленных статьях по финансовому анализу.

Следует понимать, что многообразие показателей может иметь ценность, только если организация определила для каждого из них собственные индивидуальные (контрольные или нормативные) значения. Эти значения показателей должны быть определены для различным уровней комфортности и успешности функционирования предприятия. Как правило, таких уровней должно быть не менее трех-четырех: высокий, средний, приемлемый и критический.

Постоянный мониторинг уровней показателей позволяет выявить направление тенденций, моделирование отдельных составляющих показателей позволяет выявить приемлемые риски и принять решения по методам управления оборотным капиталом.

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Экспресс-подготовка к онлайн-тестированию:

для студентов дистанционного обучения, при устройстве на работу, прохождении аттестаций

Сдаешь тесты самостоятельно?

Закажи скайп-консультацию и узнай все секреты успешной сдачи экзаменов онлайн!

Финансовый менеджмент МФПА Тест с ответами

Правильных ответов не менее 97%

Для быстрого поиска по странице нажмите Ctrl+F и в появившемся окошке напечатайте слово запроса (или первые буквы)

+как правило, никак не влияет на величину WACC

как правило, влияет на величину WACC в сторону уменьшения

как правило, влияет на величину WACC в сторону увеличения

может влиять на величину WACC как в сторону увеличения, так и уменьшения

С позиции сторонников традиционного подхода к управлению капиталом привлечение заемного капитала …

как правило, влияет на величину WACC в сторону увеличения

как правило, никак не влияет на величину WACC

может влиять на величину WACC как в сторону увеличения, так и уменьшения

+как правило, влияет на величину WACC в сторону уменьшения

Средневзвешенная стоимость капитала рассчитывается исходя из стоимости …

+собственного и заемного

Стоимость … не используется для расчета средневзвешенной стоимости капитала

обыкновенных и привилегированных акций

банковских кредитов и займов

величину чистых активов

сумму величин уставного капитала и реинвестированной прибыли

величину обыкновенного акционерного капитала

+размер уставного капитала или обеспечения третьих лиц

+собственным капиталом и долгосрочными кредитами и займами

долгосрочными кредитами и займами

. — это показатель, характеризующий спектр усилий, направленных на продвижение предприятия на рынке

+недоиспользованию эффекта финансового рычага

риску неэффективного использования собственных средств

снижению финансовой устойчивости

… относится к специальным бюджетам

Бюджет производственных расходов

Бюджет коммерческих расходов

Бюджет доходов и расходов

Бюджет … относится к специальным бюджетам

прямых затрат труда

приведения настоящей (текущей) стоимости денег к их будущей стоимости

расчета расходов на осуществление проекта

+приведения будущей стоимости денег к их настоящей (текущей) стоимости

оценки эффективности инвестиционного проекта

коэффициент эффективности инвестиций

+внутренняя норма прибыли

чистая приведенная стоимость

Средства резервного капитала предназначены для

приобретения внеоборотных активов

+выплаты процентов по облигациям

Неверно, что для … предназначены средства резервного капитала

погашения облигаций общества

выкупа собственных акций

. учет — это законодательно регламентированная совокупность процедур наблюдения, сбора, измерения, регистрации и обработки информации об имуществе, источниках его формирования, финансовых и хозяйственных операциях предприятия в стоимостной оценке, с целью составления и представления пользователям финансовой отчетности

приведения будущей стоимости денег к их настоящей (текущей) стоимости

+приведения настоящей (текущей) стоимости денег к их будущей стоимости

расчета расходов на осуществление проекта

оценки эффективности инвестиционного проекта

соотношение наличных денежных средств и кредиторской задолженности

+соотношение собственного и заемного капитала

соотношение денежных средств и заемного капитала

величина оборотных активов предприятия

Отчет о прибылях и убытках

Отчет об изменении капитала

Отчет о движении денежных средств

более высокая оперативность принятия решений в процессе управления портфелем

более высокий динамизм мониторинга портфеля

+ более высокая ликвидность и более высокий динамизм мониторинга портфеля, а также более высокая оперативность принятия решений в процессе управления портфелем

более высокая ликвидность

инвестиции в ценные бумаги и основные фонды предприятий

уплату налогов и сборов в бюджетную систему РФ

привлечение денежных средств в депозиты

+банковские кредиты, займы, выпуск долговых ценных бумаг

К краткосрочным формам привлечения капитала относят …

Кредитование под залог недвижимости представляет собой

от 1 года до 3 лет

Схема простых процентов …

предполагает капитализацию процентов лишь для краткосрочных финансовых операций

предполагает капитализацию процентов лишь для долгосрочных финансовых операций

+не предполагает капитализации процентов

предполагает капитализацию процентов

Схема сложных процентов …

предполагает капитализацию процентов только для долгосрочных финансовых операций

предполагает капитализацию процентов только для краткосрочных финансовых операций

не предполагает капитализации процентов

+предполагает капитализацию процентов

+превышает стоимость источника финансирования

превышает уровень инфляции

меньше стоимости источника финансирования

Если значение критерия «Внутренняя норма прибыли» (IRR) меньше стоимости источника финансирования – проект …

требует дополнительного финансирования

может быть реализован с меньшими капиталовложениями

рекомендуется к принятию

Критерий «Внутренняя норма прибыли» (IRR) означает …

минимально допустимый уровень затрат по финансированию проекта, при достижении которого реализация проекта не приносит экономического эффекта, но и не дает убытка

максимально достижимый уровень рентабельности инвестиционного проекта

+максимально допустимый уровень затрат по финансированию проекта, при достижении которого реализация проекта не приносит экономического эффекта, но и не дает убытка

минимально достижимый уровень рентабельности инвестиционного проекта

Проект … при положительном значении NPV

не является ни прибыльным, ни убыточным

+оценки эффективности инвестиционных проектов

прогнозирования возможного банкротства организации

анализа оборачиваемости собственного капитала

суммы элементов возвратного потока на

суммы дисконтированных элементов возвратного потока на наращенную

+суммы дисконтированных элементов возвратного потока на

суммы наращенных элементов возвратного потока на

… – это отношение чистой приведенной стоимости притоков денежных средств, образовавшихся в результате реализации инвестиционного проекта, к сумме первоначальных затрат

Коэффициент эффективности инвестиций

+Индекс рентабельности инвестиций

Внутренняя норма прибыли

Модифицированная норма прибыли

превышает темп инфляции

Величина дисконтированного срока окупаемости … срока окупаемости

+не превышает величину

Остаточная политика дивидендных выплат соответствует … подходу

Норма дивидендных выплат определяется как отношение …

дивидендной доходности к цене за акцию

дивиденда на акцию к дивидендной доходности

прибыли на акцию к цене за акцию

+дивиденда на акцию к прибыли на акцию

+дивиденд, выплачиваемый по акции/рыночная цена акции

рыночная цена акции/доход на акцию

дивиденд, выплачиваемый по акции/прибыль на акцию

(чистая прибыль – величина дивидендов по привилегированным акциям)/рыночная цена акции

… – это отношение величины прибыли на одну обыкновенную акцию к ее рыночной цене

… рассчитывается как отношение рыночной цены акции к доходу на акцию

фонда потребления, выплачиваемая акционерам

имущества акционерного общества, изымаемая его акционерам

+прибыли отчетного периода, выплачиваемая акционерам

доходов отчетного периода, выплачиваемая акционерам

Выплата дивидендов акциями …

приводит к уменьшению собственного капитала

+приводит к уменьшению нераспределенной прибыли

+не влияет на величину собственного капитала

приводит к увеличению собственного капитала

оборотных активов к дебиторской задолженности

+выручки от реализации к средней величине дебиторской задолженности

средней величины дебиторской задолженности к выручке от реализации

сомнительной дебиторской задолженности к дебиторской задолженности

обретение рыночной стоимости

обеспечение повышенной ликвидности акций

отсутствие долгового бремени

К преимуществам использования дополнительной эмиссии акций как способа финансирования можно отнести …

то, что она обычно является позитивным сигналом рынку

то, что издержки размещения обыкновенных акций, как правило, ниже, чем другие способы привлечения средств

+возможность не выплачивать дивиденды

+отсутствие точных сроков возврата привлеченных средств

… это основное направление сокращения «омертвленного» капитала

Увеличение высокодоходной части фондового портфеля

+Оптимизация запасов и незавершенного производства

Минимизация остатков средств на расчетном счете и кассовой наличности

Сокращение низкодоходной части фондового портфеля

Диверсификация портфеля – это …

создание фондов внутри организации на случай возникновения возможных финансовых потерь

+процесс распределения средств по различным инвестиционным инструментам

процесс подбора ценных бумаг, имеющих положительную корреляцию

процесс замены инструментов с падающей доходностью на инструменты с растущей доходностью

Финансовый менеджмент организации представляет собой …

комплекс мероприятий, направленных на формирование капитала, денежных доходов и различных фондов организации

политику организации в области использования прибыли

+управление процессами формирования, распределения и использования финансовых ресурсов организации и оптимизацией ее денежных потоков

комплекс мероприятий, направленных на приведение в соответствие уровня товарно-материальных запасов организации планируемым объемам производства и продаж

Коэффициент финансового рычага характеризует …

Эффект финансового рычага способствует росту рентабельности собственного капитала, если …

стоимость заемного капитала соответствует рентабельности активов организации

рентабельность продаж выше процентной ставки за кредит

стоимость заемного капитала выше рентабельности активов организации

+стоимость заемного капитала ниже рентабельности активов организации

… создаются для обеспечения текущей сбытовой деятельности

Запасы сырья и материалов

+Запасы готовой продукции

К проблемам, связанным с избыточными запасами, относится …

упущенная выгода из-за недовыпуска готовой продукции

нарушение ритмичности производства

срыв производственной программы

+рост количества неликвидных запасов

Если норма распределения прибыли на дивиденды равна 0,6, то доля реинвестируемой прибыли равна …

диверсификация операционной деятельности

+использование современных форм рефинансирования дебиторской задолженности

ускорение периода разработки и реализации инвестиционных проектов

формирование портфеля финансовых инвестиций

Оптимальный уровень денежных средств организации при случайном характере денежных поступлений и выплат определяется с помощью модели …

Модель … предполагает создание страхового остатка денежных средств

Коэффициент оборачиваемости … – это показатель, характеризующий скорость оборота задолженности предприятия поставщикам

Величина чистого оборотного капитала рассчитывается по формуле «…»

запасы + НДС по приобретенным ценностям + денежные средства

уставный капитал + резервный капитал

+оборотные активы – краткосрочные обязательства

собственный капитал – внеоборотные активы

Неверно, что … относится к методам управления рисками

К методам управления рисками относится …

… – это расширение сферы деятельности фирмы на различных направлениях для минимизации рисков

Замедление оборачиваемости запасов … финансового цикла

не оказывает никакого влияния на длительность

+приводит к увеличению длительности

приводит к уменьшению длительности

Замедление оборачиваемости кредиторской задолженности … финансового цикла

+приводит к уменьшению длительности

не оказывает никакого влияния на длительность

приводит к увеличению длительности

… анализ изучает структуру средств предприятия и их источники

… анализ позволяет адекватно реагировать на необходимые изменения внутренней и внешней среды в течение дня

… анализ проводят для сравнения результатов деятельности предприятия с другими предприятиями

Уменьшение суммы оборотных активов … коэффициента обеспеченности собственными средствами

не оказывает никакого влияния на значение

+приводит к увеличению значения

приводит к уменьшению значения

Финансовый и операционный циклы отличаются друг от друга на период …

омертвления средств в запасах

погашения дебиторской задолженности

+погашения кредиторской задолженности

Денежный поток постнумерандо – это денежный поток с …

одинаковыми поступлениями в начале и в конце периода, он бывает однонаправленный или смешанный

поступлениями в начале периода

одинаковыми поступлениями в начале и в конце периода

+поступлениями в конце периода

… капитал – это капитал, привлекаемый для финансирования организации на возвратной основе

– это наблюдение за состоянием и развитием бизнеса контрагентов и конкурентов по определенным направлениям с целью совершенствования деятельности собственного предприятия

Увеличение скорости оборота дебиторской задолженности … операционного цикла

не оказывает никакого влияния на длительность

приводит к увеличению длительности

+приводит к уменьшению длительности

Размер ежегодных отчислений в резервный фонд (капитал) определяется в …

Гражданском кодексе РФ

Федеральном законе «Об акционерных обществах»

При прочих равных условиях отчисления в резервный капитал …

уменьшают величину собственного капитала

увеличивают величину собственного капитала, если это предусмотрено в учредительных документах

увеличивают величину собственного капитала

+не меняют величины собственного капитала

финансовую устойчивость организации

укрепление имиджа организации во внешней среде

+снижение инвестиционной привлекательности организации

повышение рыночной стоимости организации

Стоимость привлеченного капитала определяется как …

сумма процентов по кредитам и выплаченных дивидендов

сумма уплаченных процентов по кредитам

+отношение расходов, связанных с привлечением финансовых ресурсов, к сумме привлеченных ресурсов

сумма уплаченных процентов по облигациям

Основная цель финансового менеджмента – это …

обеспечение предприятия источниками финансирования

организация, планирование, контроль и стимулирование использования финансовых ресурсов

максимизация прибыли предприятия

+максимизация рыночной стоимости предприятия

Более высокому удельному весу внеоборотных активов в составе имущества организации должен соответствовать …

+больший удельный вес долгосрочных источников финансирования

больший удельный вес резервного капитала в составе совокупных пассивов

меньшая доля собственного капитала в составе совокупных пассивов

меньший удельный вес долгосрочных источников финансирования

К критериям выхода из инвестиционного проекта можно отнести …

увеличение срока окупаемости

снижение чистой приведенной стоимости и внутренней нормы прибыли проекта

+снижение чистой приведенной стоимости и внутренней нормы прибыли проекта, увеличение срока окупаемости, а также возрастание продолжительности инвестиционного цикла до начала эксплуатации объекта

возрастание продолжительности инвестиционного цикла до начала эксплуатации объекта

… подход к управлению оборотными активами предусматривает минимизацию всех форм резервов

Неверно, что внеоборотные активы …

+подвержены потерям от инфляции

плохо поддаются оперативному управлению

подвержены моральному износу

обладают слабой ликвидностью

Под понятием финансовая устойчивость понимается …

+независимость организации от внешних источников финансирования

зависимость организации от конъюнктуры рынков

наличие у организации собственного капитала

степень обеспеченности организации собственными оборотными средствами и денежными активами, необходимыми для обеспечения платежеспособности

… – это механизм минимизации рисков, направленный на использование в финансовой деятельности организации производных финансовых инструментов

Номинальная стоимость размещенных привилегированных акций не должна превышать 25% …

стоимости размещенных обыкновенных акций

… подход к управлению оборотными активами обеспечивает наиболее оптимальное сочетание риска и эффективности использования